Esta semana queremos reflexionar ligeramente sobre los niveles en los que encontramos los mercados bursátiles en estos momentos.

Los inversores se debaten estos días (ya semanas) entre la confianza por unos buenos datos macroeconómicos y una tendencia que parece imparable sobre todo en el mercado norteamericano; o el miedo a que toque ya un recorte considerable por la alta valoración histórica de los múltiplos (tales como “Precio sobre beneficios, Precio sobre valor contable, Precio sobre ratio de ventas, Precio sobre beneficios ajustado cíclicamente”).

En los últimos días se han sucedido numerosas publicaciones relacionadas con este tema, por lo que no pretendemos descubrir nada nuevo, sino aportar nuestra opinión de forma humilde respecto a este asunto de cara a nuestros clientes y lectores que confían en ASPAIN 11 respecto a los mercados financieros.

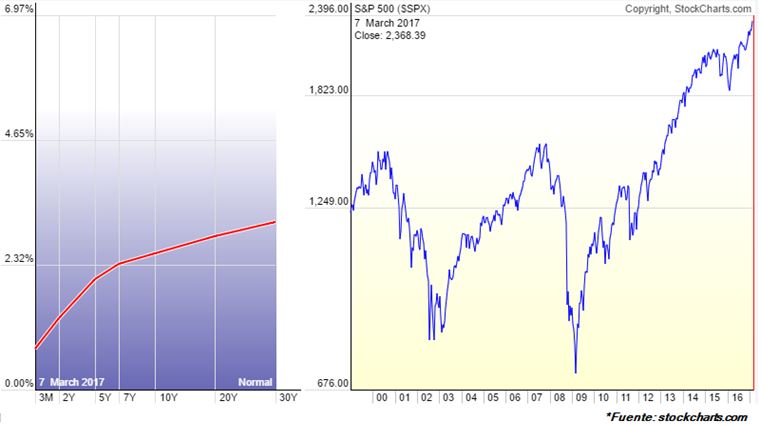

En primer lugar queremos remarcar que en el corto plazo no esperamos una crisis económica, dados los datos macroeconómicos y que la pendiente de las curvas en la renta fija presentan una situación adecuada para el crédito tanto en EEUU como en Europa, mientras en Japón, con menor pendiente, su Banco Central ya indicó que todos sus esfuerzos se centrarían en corregirla:

Esto no significa que los mercados bursátiles vayan a continuar su senda alcista de los últimos meses sin provocar sobresaltos y miedos a los inversores, ya que lo que si podemos esperar es un aumento de la volatilidad en las próximas semanas con posibles recortes pronunciados. Sin embargo, el mayor problema que tenemos en los mercados es la aleatoriedad en cuanto al momento en el que se producen las caídas y subidas más fuertes.

Dado que no tenemos ni nosotros ni nadie la bola de cristal que prediga estos días, nuestro principal cometido es el de procurar aprovechar la mayor parte de las subidas, y evitar a su vez parte de las caídas más pronunciadas, obteniendo así rentabilidades anuales superiores al mercado que nos permitan mejorar el patrimonio real, a pesar de la pérdida de poder adquisitivo que se pierde anualmente, habitualmente superior a lo indicado por la inflación.

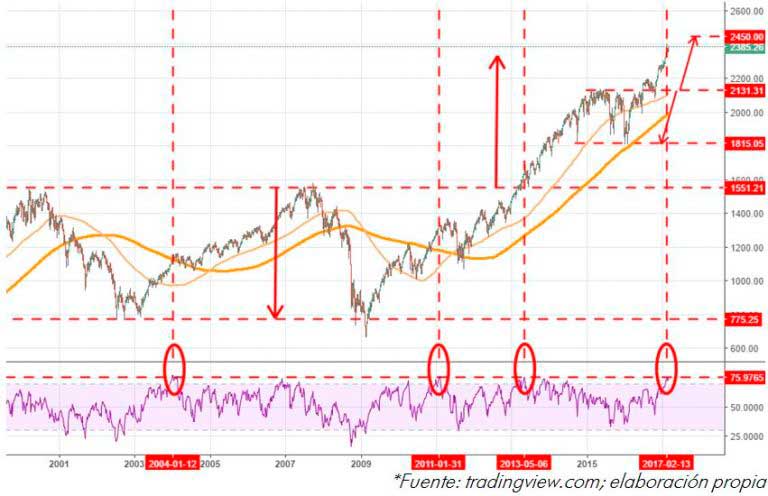

En el siguiente gráfico señalamos las proyecciones que realizamos sobre el índice S&P 500 tanto en 2014 (hasta 2.300ptos), como el pasado año hasta posiblemente 2.450ptos. Sin embargo la velocidad con la que ha alcanzado los actuales 2.385ptos ha sorprendido a todos y metido algo de miedo a los inversores.

En este mismo gráfico hemos señalado también las últimas ocasiones en las que el S&P 500 superaba la barrera de 75 en el indicador RSI, que nos marca niveles de excesiva compra a partir del valor 70.

Como se puede observar, esta situación no es tan premonitoria como podría parecer, habiendo sucedido en tres ocasiones en los últimos 15 años. Como ejemplo más claro, vemos que ni en el año 2000 ni en el año 2007 se dio esta situación, y sin embargo tuvimos las caídas más pronunciadas de la historia reciente. (La señal más cercana a la crisis financiera se dio a finales de 2006, y no superó el 75 del RSI)

En 2004 el mercado no llegó a caer más de un 10%, y además se dio varias semanas después de superar estos valores de sobre compra; en 2011 la señal apareció varios meses antes, y esta vez sumado a la crisis de deuda en Europa si supuso pérdidas en los mercados de más del 20%, aunque insisto, hubo un catalizador que provocó el miedo a los inversores; y por último en 2013 volvió a darse esta situación, cayendo los mercados 20 días después también menos del 10%.

Estas señales se deben seguir y teniendo en cuenta la idiosincrasia de los mercados (aleatoriedad de los movimientos), ser aun más precavidos cuando nos encontremos en estos niveles. Sin embargo, estos niveles de sobrecompra por si solos queda claro que no provocan fuertes retrocesos, al menos no cuando invertimos en un horizonte temporal mayor a una semana.

Por lo tanto a lo que debemos estar más atentos es al resto de posibles sucesos que puedan llevar a los inversores a una situación de miedo, como en este caso ocurre con las sucesivas citas electorales que tendremos en Europa (y que por el momento con Holanda se ha calmado en parte a los inversores temerosos de una ola nacionalista en el viejo continente), la vuelta de las negociaciones en Grecia, las políticas que lleve a cabo Donald Trump en los próximos meses (sobre todo la tan esperada reforma fiscal y de regulación financiera), o un cambio en las condiciones de las políticas que están llevando a cabo los Bancos Centrales.

Pero centrémonos en este artículo en las posibles sobrevaloraciones en las que encontramos a algunos de los principales mercados bursátiles destacando por encima de todos el norteamericano.

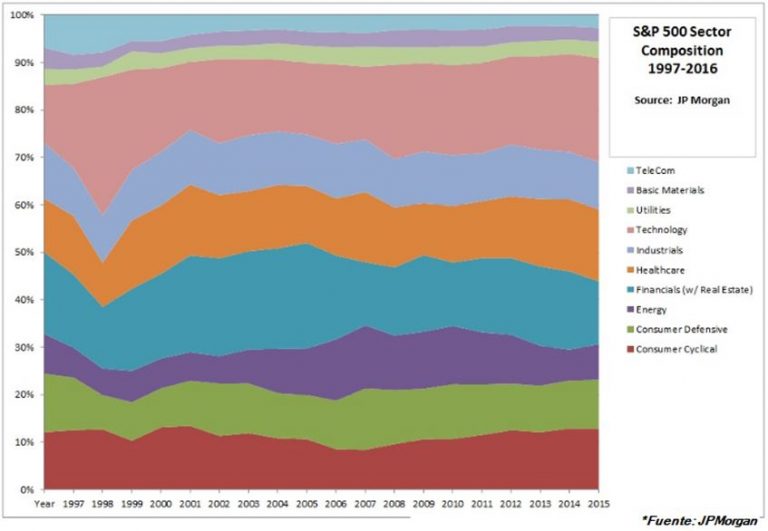

Estamos acostumbrados a comparar los múltiplos de valoración con la historia, y sobre todo con la media histórica como el PER 15-16 que tenemos tan interiorizado. Esta comparación solo sería válida si las condiciones económicas y la tipología de empresas fuesen las mismas a lo largo de la historia, que no lo son ni lo serán, por lo que haciendo mención a un artículo de Ángel Martín Oro os exponemos los principales cambios de los últimos años que más afectan a los múltiplos de valoración.

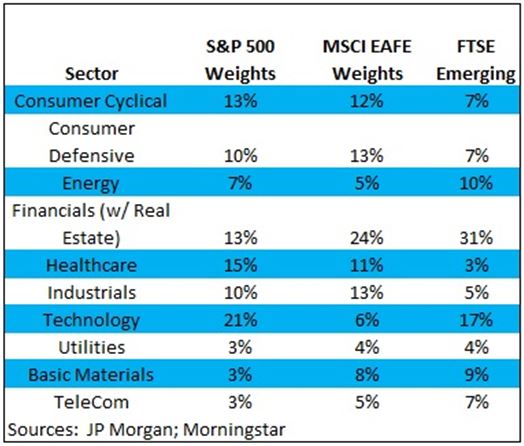

En los últimos 30 años hemos asistido a un cambio radical en la composición sectorial de los índices bursátiles, pasando como ejemplo del 5% que pesaba el sector tecnológico en EEUU, frente a más del 21% que pesa en la actualidad.

También por regiones hay grandes diferencias que resumimos a continuación, destacando los más relevantes primero:

- Sector Tecnológico 4,3% de peso en Europa frente al 21% de EEUU.

- Sector Financiero >20% en Europa frente a <15% en EEUU.

- Sector Materiales Básicos 8,5% en Europa frente al 3% en EEUU.

Con el estudio realizado por JP Morgan que presentamos a continuación en un gráfico se puede apreciar como el sector tecnológico ha ido ganando peso mientras finanzas y telecomunicaciones se reducían:

Junto con este estudio, JP Morgan aprovechó para realizar un acercamiento a lo que podría ser una buena adaptación de los múltiplos que nos permita comprobar que regiones están más o menos caras respecto a las otras.

Para ello pondera los múltiplos de cada sector, igualando los pesos del resto de índices a la estructura de la que se compone el S&P 500 en estos momentos (21% tecnológico, 14% financiero, etc.).

Realizados estos cálculos nos quedaría un Forward PER (sobre beneficios esperados en los próximos 12 meses) para el MSCI World de 16.4, mientras que en el S&P 500 es de alrededor de 16.9 actualmente. Por lo tanto vistos los resultados no parece estar tan caro EEUU como se comenta desde hace 2 años, apostando la mayoría de analistas por Europa.

Dándole una vuelta más a este tipo de ajuste en los pesos como hemos comentado, tendríamos que el Precio sobre Valor contable pasaría de una sobrevaloración en EEUU respecto al MSCI World del 47%, a tan solo un 27%. Del mismo modo el “infravalorado” mercado español pasaría de un -26% a un -13%.

Aunque sigue apareciendo EEUU con un margen del 27% respecto al resto del mundo, cabe destacar que históricamente el mercado norteamericano ha obtenido mayores rentabilidades, siendo una economía que se adapta mucho más rápido a los progresos tecnológicos con menores problemas burocráticos y compañías siempre buscando una mayor eficiencia.

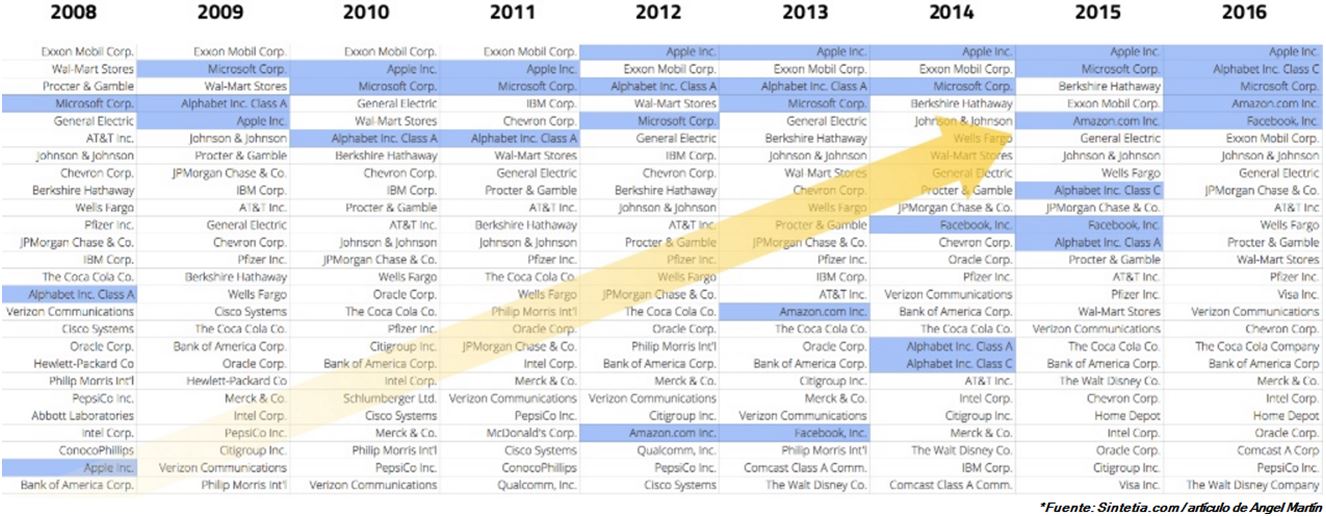

Como destacaba Ángel Martín en su artículo, es sorprendente pero un hecho, que las compañías más potentes del mundo en capitalización han cambiado en unos pocos años radicalmente, siendo en la actualidad empresas con una vida inferior a los 25 años cuando históricamente lo eran las compañías más ancianas con una media de vida de 100 años.

¿Debemos seguir considerando los mismos múltiplos históricos?

El cambio en la estructura de los mercados bursátiles debería reflejarse también en los valores de múltiplos que tenemos en cuenta, sobre todo a la hora de establecer que regiones están caras o baratas para dirigir las inversiones. También se debe tener en cuenta para analizar las compañías por separado comparándolas únicamente con las de estructura similar, sin prejuzgarlas como caras o baratas por los valores históricos en múltiplos como el PER o el Precio sobre Valor Contable.

Concretamente con los valores de “Precio sobre Valor contable”(P/BV), debemos cambiar la mentalidad dada la estructura que tienen en este momento las mayores empresas del mundo, o incluso las que son menores pero crecen a ritmos muy fuertes. Estas compañías son las más tecnológicas y por tanto las que más avances obtienen en investigación propia, lo que como explicaremos a continuación ha cambiado radicalmente la forma de ver este ratio de valoración (como bien explica Enrique García en uno de sus últimos artículos).

Cuando una empresa desarrolla su propia tecnología, o alcanza una importante cartera de clientes con barreras de entrada para la competencia, no se considera que tengan valor dentro de los activos de la compañías, y sin embargo será uno de los puntos más importantes a la hora de valorar estas empresas e invertir en ellas.

Sin embargo si la compañía se compra otras empresas adquiriendo sus tecnologías y clientes, creciendo de forma inorgánica, si añade el valor de compra (normalmente superior al valor real de los activos en ese momento) a sus cuentas, haciendo aumentar su Valor Contable, y por tanto reduciendo su múltiplo sobre valor contable.

En otros casos como el sector industrial que no necesite de grandes innovaciones o no tenga grandes barreras de entrada, si deberemos contar con este múltiplo como uno de los principales análisis, además de su eficiencia en los procesos que lleven a cabo.

En el caso del múltiplo sobre beneficios (PER), debemos tener más consideraciones. En primer lugar existen diferentes tipos de PER, valorando beneficios futuros esperados, beneficios pasados, o una media de los 10 últimos años (CAPE). En el caso de este último, aunque ofrece una buena visión de consistencia en los beneficios empresariales, se debe destacar que lleva 30 años cotizando por encima de su media histórica, mientras las bolsas han seguido subiendo con fuerza sobre todo desde 2009.

En estos últimos años desde que los Bancos Centrales están aplicando medidas expansivas, hemos asistido a una bajada histórica y duradera de la rentabilidad que ofrecen los activos de renta fija, teniendo incluso en Europa rentabilidades negativas en los activos considerados “libres de riesgo” hasta los 7 años, refiriéndome al bono alemán en ese plazo.

A pesar de que los Bancos Centrales empiezan ya a revertir este tipo de políticas (en EEUU ya subiendo tipos, en Europa ya reduciendo el volumen de compra de bonos), parece que las rentabilidades en renta fija seguirán siendo bajas durante algún tiempo.

Volviendo al tema que nos ocupa, el PER, se puede valorar como si de un bono se tratase, y convertir este múltiplo, haciendo la inversa 1/PER, para obtener así la rentabilidad anual que nos estaría ofreciendo la inversión en cada compañía cotizada.

En el caso de compañías cotizando “caras” con una valoración entre 20 y 25 de PER, estaríamos hablando de obtener una rentabilidad anualizada a largo plazo de 4%-5%.

Si lo comparamos con activos de otro tipo, buscando reorientar las inversiones a productos menos sobrevalorados, nos encontraríamos con rentabilidades anualizadas muy inferiores en deuda a 10 años:

Alemania 0.45%; Francia 1.10%; España 1.85%; Portugal 3.9%;

Reino Unido 1.25%; Corea del Sur 2.17%; EEUU 2.5%; Japón 0.07%;

Viendo estas rentabilidades, en nuestra opinión seguiría habiendo cierto recorrido en la renta variable ante la ausencia de alternativas pero siendo más precavidos de lo habitual, redirigiendo los activos que nos han aportado una mayor rentabilidad en los últimos 6 meses hacia activos con menor volatilidad.

Además se suma que en los grandes fondos de inversión en febrero aún mantenían cierta parte de la cartera en liquidez, por lo que podrían seguir comprando en cuanto se dieran las condiciones adecuadas, ya sea un recorte suficiente de las bolsas en las próximas semanas o la resolución favorable de los temas que preocupan actualmente al mundo, como la reforma fiscal estadounidense o los nacionalismos europeos.

En cualquier caso, parece que por el momento puede ser mejor inversión para perfiles de riesgo medio compañías como Berkshire Hathaway, cotizando con un PER 18 (5.55% de rentabilidad anualizada), Nestle con PER 26 (3.85% anualizado), o Samsung (7.5% anualizado); que invertir en una posición a vencimiento en cualquiera de los bonos mencionados garantizados por los estados, que incluso tendrán difícil batir a la inflación.

Alguna alternativa tendríamos en bonos de alto riesgo o emergentes, que podrían ofrecer actualmente rentabilidades similares a estas últimas compañías, entre un 3-7% de rentabilidad, pero que como su nombre indica, tampoco están exentas de riesgo.

Como conclusión, en nuestra opinión estamos en un momento de incertidumbre en los mercados tras el excelente comportamiento de los mismos desde el pasado mes de noviembre. Estas últimas semanas con mayor volatilidad, con un Russell 2000 de pequeñas compañías empeorando su comportamiento, y con los indicadores técnicos dando señales de sobre compra, nos hacen pensar en un posible recorte para las próximas semanas, por lo que consideramos que es momento de reducir un poco la exposición y recoger los frutos de estos meses.

En los mercados financieros nunca se puede predecir el futuro, pero nuestro objetivo de rentabilidad a largo plazo se vuelve más sencillo reduciendo los riesgos cuando mejor aspecto presenta la renta variable internacional.

Por el Departamento de Análisis ASPAIN 11 Asesores Financieros EAFI

www.aspain11.com