Las acciones a nivel mundial no están baratas. El ratio CAPE, que se puede traducir como el precio sobre beneficios ajustados cíclicamente es de 28,46, por encima del promedio a largo plazo de 16.73 y más caro que el 96% de todas las lecturas. Pero, ¿están las acciones demasiado caras? y ¿qué podría significar esto para el comportamiento futuro de las bolsas?

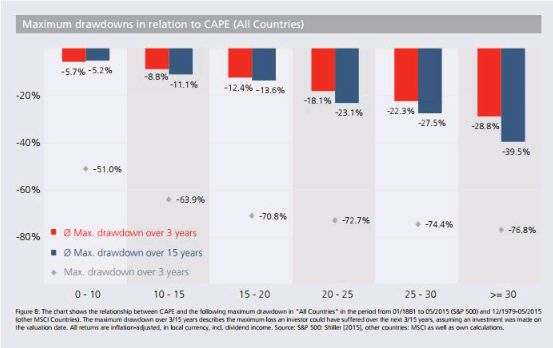

La siguiente tabla de Star Capital muestra que cuánto más caras están las acciones, más profunda es la caída hasta la media. Hay que tener también en cuenta que las grandes pérdidas no se limitan a los mercados caros; acciones baratas pueden estar significativamente más baratas.

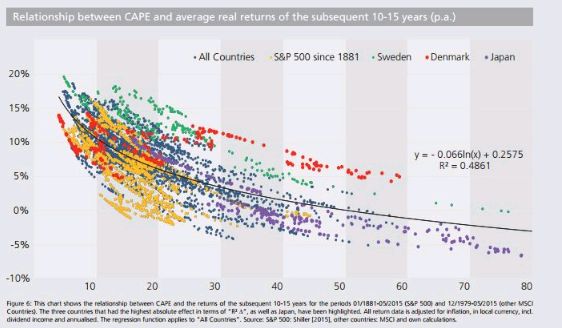

Elija el ratio CAPE que elija o una métrica de valoración diferente, todas dicen lo mismo; Los mercados caros dejan a los inversores con un menor margen de error. Cuanto más se paga, menos se obtiene. La tabla de abajo muestra esta relación bastante bien.

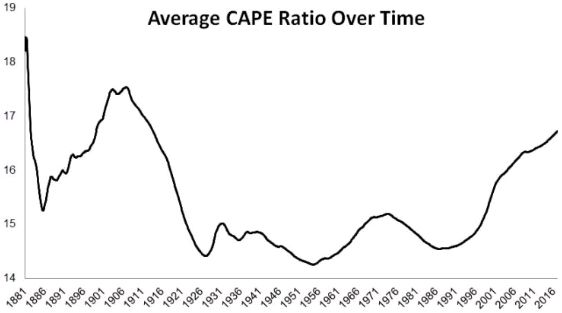

Los datos de la relación CAPE en los Estados Unidos se remontan a 1881. Pero la relación CAPE ni siquiera se pensó hasta 1934 (Ben Graham), y ciertamente el público normal no la tenía en cuenta hasta hace poco. Ben Carlson dijo: «El hecho de que ahora tengamos datos que no estaban disponibles en el pasado cambia la naturaleza de los datos anteriores». Este es un gran punto. Hoy sabemos que la relación promedio de CAPE que se remonta a 1881 fue de 16, pero ese promedio a largo plazo no es estático, cambia con el tiempo a medida que la nueva información entra en la serie de datos.

El siguiente cuadro muestra cómo la relación promedio de CAPE cambia con el tiempo y usted puede ver que ha estado aumentando durante los últimos 30 años, lo cual merece un análisis.

Media del CAPE a lo largo del tiempo

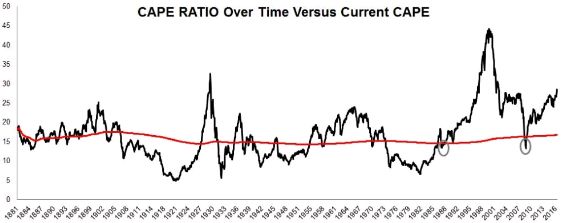

Comprar o vender acciones sobre la base de la valoración puede ser extremadamente difícil, si no completamente imposible. El gráfico siguiente representa la relación CAPE actual con su promedio a largo plazo (en ese momento). Estuvo por debajo de la media brevemente en 2008 y antes de esa fecha no estuvo por debajo hasta 1988!

Ratio CAPE a lo largo del tiempo frente al actual CAPE

- – Estamos usando datos que se remontan a 1881. ¿Debe $1 de ganancias generadas por Facebook valer tanto como $1 generado por Standard Oil, o Edison General Electric?La relación CAPE, entre otras métricas de valoración es alta, pero permítame dar algunas posibles explicaciones de por qué las valoraciones han estado en cotas más altas durante los últimos treinta años. Muchos dirán en este punto que: «oh, no! otra vez con lo de esta vez es diferente». Bueno, no estoy sugiriendo que las valoraciones y las acciones no puedan caer un 50 por ciento. Tampoco estoy sugiriendo que esto continuará indefinidamente, sólo estoy tratando de dar un poco de equilibrio a las «acciones están caras, hay que vender todo» que muchos gritan. Además, no sentiré ninguna vergüenza si este post marca el techo del mercado. Está bien, allá vamos.

- – La primera empresa que tuvo un valor de mil millones de dólares en Estados Unidos fue USA Steel. En 1902 empleaba a 168.000 personas y tenía ventas de $561 millones o $3.340 de ingresos por empleado ($ 90.000 en dólares de hoy). Hoy, los ingresos de US Steel son $493.000 por empleado, 5,5 veces la cantidad de 1902.

- – Las empresas son mucho más productivas y eficientes de lo que eran antes. De las 52 compañías del S&P 500 que hacen que esta métrica esté fácilmente disponible, sólo una tiene ventas por empleado de menos de $90.000. Facebook gana $2 millones en ingresos por empleado, 22 veces más que la compañía más grande a principios del siglo XX.

- – ¿Cuánto pagarías por $1 de ganancias sospechosas cuando las leyes contables no existían?

- – Las tasas de interés son extremadamente bajas. La gente preferiría aceptar la volatilidad de las acciones que los bajos rendimientos de los bonos.

- – En 1996 había más de 8.000 empresas que cotizaban en bolsa. Hoy en día hay sólo 4.500. Tal vez la gente está poniendo una valoración más alta ante una disminución del número de acciones públicas.

- – Los planes de pensiones 401 (K) no se crearon hasta 1981. Millones de estadounidenses están comprando acciones cada dos semanas en su plan 401 (K) y estos compradores son en su mayoría agnósticos de precios, impulsando la demanda de acciones.

- – Las comisiones para la contratación de acciones han caído enormemente con el tiempo.

- – En 1870 sólo el 3% de la población tenía más 65 años, y el 94,5% de los hombres estaba trabajando. La jubilación no existía. Hoy en día, el 13% de la población tiene más de 65 años y el 60% de ellos tienen empleo. Estas personas viven más tiempo y necesitan ahorrar más. La mayor demanda de acciones podría estar impulsando múltiplos más altos.

Mirando la historia, las valoraciones de las acciones parecen estar mucho más allá de los límites. Pero la relación promedio CAPE en los últimos veinte años es de 27, así que tal vez no estemos tan cerca de los extremos como los datos históricos sugieren. De cualquier manera, la pregunta que los inversores deben hacerse es qué hacer con toda esta información, porque hay absolutamente un límite, un precio al que las acciones estarán demasiado altas y tendrán que bajar.

Los límites siempre se mueven, por lo que ponerse en una posición, en este momento, en la que se afronte la tormenta inevitable, es la clave para obtener las ganancias que el mercado va a ofrecer.»

Fuentes: Star Capital

Carlos Montero

La Carta de la Bolsa