Mónica J. trabaja en un banco de la City londinense. «Creo que ha llegado el lobo de la inflación. El aumento de precios, lo que tanto han perseguido los bancos centrales en los últimos años, ya no es un cuento. Un aumento de la inflación seguida por un alza de los tipos de interés y un mayor crecimiento de las economías no debe ser pernicioso para los mercados. Ya se encargarán los bancos centrales de vender muy bien este fenómeno ¿y cómo combatir la inflación y el alza de los tipos de interés en este escenario? ¿Es la Bolsa la mejor opción?, me preguntan mis clientes. Desde siempre, la rentabilidad de la bolsa y los tipos de interés suele seguir una evolución inversa. Cuando los tipos de interés suben, los inversores serán más reacios a comprar valores bursátiles y disminuirán las cotizaciones. Pero no siempre es así: un proceso inflacionario inducido por una economía vigorosa conlleva mejoras en los beneficios empresariales y en el empleo. Hay que estar muy atentos. En Europa parece que el ciclo alcista de tipos no está maduro, pero todo va muy deprisa y aquí también los precios suben…»

Y un enlace en esta dirección:

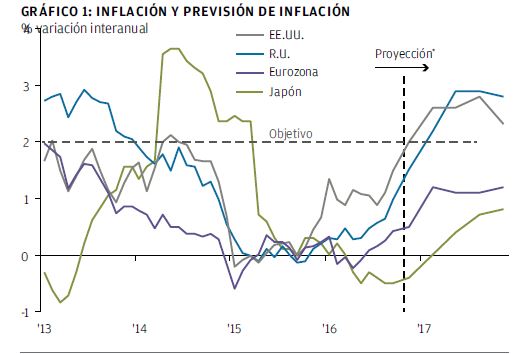

“Con los titulares de los periódicos plagados de advertencias acerca de la próxima subida de la inflación, es lógico que los inversores se pregunten si deberían reorganizar sus carteras de cara a 2017”, reflexiona David Stubbs, estratega de mercado global de J.P.Morgan AM a finales del año pasado. No en vano, las previsiones apuntan al incremento del coste de la vida en cuatro de las mayores economías del mundo, especialmente en Reino Unido debido a la rápida devaluación de la libra.

“Los motivos y la duración prevista de cualquier subida de la inflación deben ser consideraciones fundamentales a la hora de adaptar una cartera”, aconseja Stubbs. Así, los motivos detrás de las presiones inflacionarias en Reino Unido, EE.UU., Japón y la zona euro son muy distintos. En el caso de Reino Unido, que es el más atípico, el experto sugiere que el repunte de la inflación podría ser efímero: “Si la libra se estabiliza en estos momentos, entonces para finales del próximo año las subidas de los precios de las exportaciones deberían salirse de los cálculos. Por supuesto, también puede ocurrir lo contrario. Cuando se invoque el artículo 50, la incertidumbre y la retórica relativa a las negociaciones de la salida del Reino Unido de la UE podrían hundir aún más a la moneda”. En este caso, Stubbs afirma que la cobertura es bastante sencilla: “Comprar activos extranjeros”.

En todo caso, la predicción del estratega para la tendencia inflacionista en su conjunto es que “parece probable que este periodo de subida de inflación toque techo a unos niveles bajos en comparación con la experiencia de décadas anteriores”, teniendo en cuenta los altos niveles de endeudamiento y el margen limitado para las subidas salariales.

Stubbs analiza a continuación los pros y los contras de las estrategias que se emplean habitualmente para protegerse de una subida de la inflación.

Bonos

“Si el precio de las cosas que quieren comprar los inversores está subiendo, necesitarán que los activos en los que han decidido invertir se comporten mejor. Esto se pone claramente de manifiesto en los activos con unos flujos de caja predeterminados que no toman en cuenta de forma automática una subida de precios —o, dicho de otro modo, la mayoría de los bonos que se encuentran a disposición de los inversores en la actualidad—“, indica el experto. Así, una subida de la inflación restará valor al cupón y el principal de un bono si se espera que la inflación futura sea más elevada de lo previsto en el momento de compra. En este contexto, sería igualmente probable que “las tires de los bonos tengan que subir para atraer a los compradores y equiparar la oferta con la demanda”.

La opción más obvia consiste en invertir en bonos vinculados a la inflación, que pagan un cupón fijo que posteriormente se complementa con otro pago equivalente a la inflación prevaleciente en el momento. Según StubbS, ofrecen una buena compensación… “siempre que el inversor compre al precio adecuado”.

La tasa de inflación que está poniendo en precio actualmente el mercado de bonos para el periodo de vida de un bono es la diferencia de tir entre un bono convencional y uno vinculado a la inflación con la misma fecha de vencimiento. A esta cifra se debe restar el cupón que pagan los bonos ligados a la inflación, que depende del IPC.

La visión de Stubbs es que “si uno está convencido de que nos adentramos en un periodo en el que la inflación superará el objetivo del banco central, claramente los bonos vinculados a la inflación todavía ofrecen atractivo, aunque esto no está del todo claro”. Por tanto, concluye, “a pesar de que los bonos vinculados a la inflación pueden ayudar a proteger frente a la inflación, tal vez deberían ir acompañados de otras estrategias”.

Multiactivos

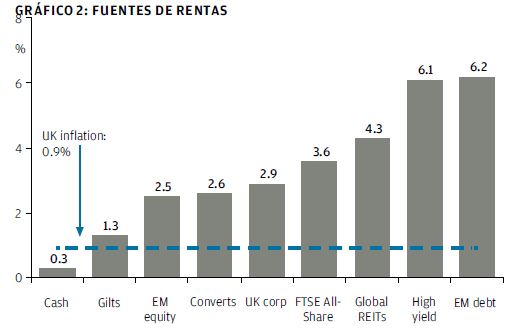

Pese al reciente repunte de las tires de los bonos, éstos se mantienen en muchos casos en niveles inferiores a los requeridos para satisfacer la necesidad de rentas de los inversores, “especialmente si la inflación va a elevar la tasa crítica de rentabilidad para la mayoría de los clientes finales”. En este contexto, puede resultar adecuado adoptar un planteamiento multiactivos. “Dado el desafío que supone alcanzar el correcto equilibrio entre clases de activos, no solo ahora sino habitualmente, y la complejidad del proceso necesario para seleccionar los mejores valores dentro de cada clase de activos, la mejor forma de obtener un planteamiento multiactivo para la generación de rentas es a través de un fondo especializado, diseñado y gestionado con este último objetivo”, aconseja el estratega.

Renta variable

Los inversores también pueden buscar coberturas a través de una inversión selectiva en renta variable: “Las opciones tradicionales incluyen la compra de acciones de empresas que contribuyen a la subida de la inflación o que se benefician de ella. Los candidatos obvios son los valores de recursos naturales, como las empresas de energía y materiales, donde cabría esperar que cualquier subida de los precios de las materias primas que fuerza el aumento del coste de artículos relacionados en los establecimientos impulse al mismo tiempo sus beneficios”, ilustra el estratega.

Una segunda opción – siempre teniendo en cuenta qué grado de riesgo por liquidez y de volatilidad se está dispuesto a asumir- consiste en invertir en empresas de energías renovables, pues disponen de “flujos de beneficios de contratos públicos que incluyen disposiciones para indizar los pagos a la inflación”.

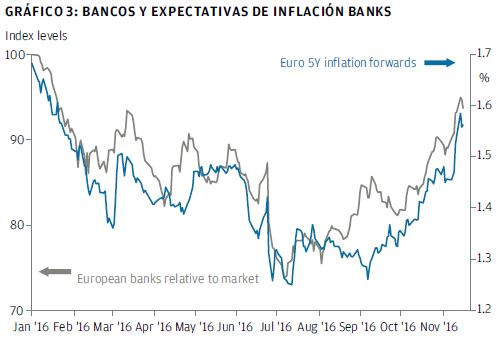

También se podría buscar exposición al sector financiero: “El actual aumento de las expectativas de inflación aleja la preocupación asociada a una deflación abierta y al daño que esta (e incluso unos niveles de tipos de interés inferiores) causaría al sistema financiero. Por tanto, no sorprende que, los bancos hayan generado una rentabilidad superior que el conjunto del mercado de renta variable en Europa tras aumentar las expectativas de inflación”.

Moisés Romero

La Carta de la Bolsa