Tras el resultado del Referéndum italiano los inversores esperan ahora la respuesta desde el ECB. Pero, ¿de verdad la Autoridad Monetaria Europea tiene soluciones para todos los problemas? Y aquí ya podemos hablar de problemas estructurales (bajo crecimiento potencial) y problemas políticos. De hecho, 2017 será un año importante en el terreno político en Europa. La dimisión del Primer Ministro italiano simplemente lo valida a la espera de las elecciones en Alemania y Francia, también en Holanda.

Hace unos días una fuente no identificada del BCE recogida por Reuter adelantaba que se tomarían todas las medidas necesarias para reducir la posible inestabilidad de los mercados tras el Referéndum italiano. Entre medias varios informes de analistas han reducido el riesgo de una fuerte inestabilidad a corto plazo, en caso de materializarse lo que finalmente ha ocurrido, considerando que el Presidente italiano tiene más margen de maniobra que la convocatoria de nuevas elecciones. El sector financiero italiano está siendo afectado por la inestabilidad. Es quizás el momento de que los inversores vean más allá del riesgo de contagio, hacia la mejora de los fundamentales que otros sistemas financieros europeos. Es el caso del español. Y los datos de coyuntura ayudan: hoy mismo hemos conocido como el PMI de noviembre de servicios sube hasta 55.1 en España, el nivel más elevado desde agosto. Y con el componente empleo también al alza hasta 53.6, su nivel más elevado de los últimos meses.

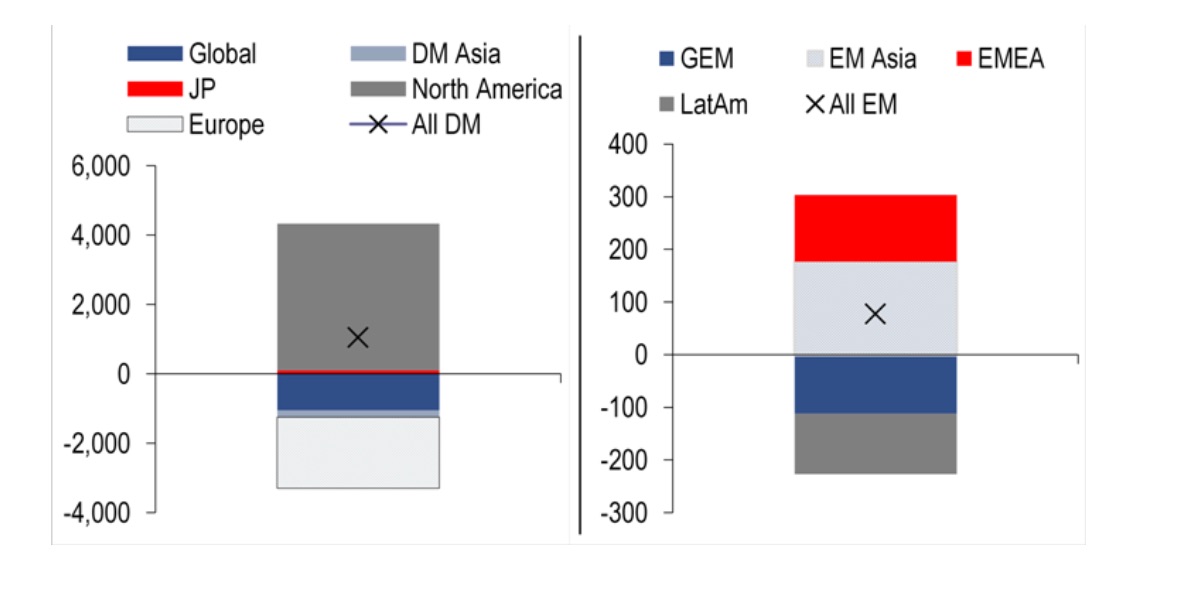

¿Europa como foco de incertidumbre? Estos dos gráficos de Citi muestran la evolución semanal de los fondos de inversión en equity, con entradas por 1.1 bn. (los de renta fija mostraron salidas de dinero por 4.2 bn.); entradas de dinero, siempre según Citi, de 4.2 bn. en fondos de bolsa norteamericana y salidas por 2 bn. de fondos de bolsa europea.

Diceel lunes la Agencia de rating DBRS que el resultado del Referéndum italiano ayer es negativo para la evolución del crédito….pero lo relevante realmente es el bajo crecimiento, algo que puede ser acentuado por la inestabilidad política.

Aquí tienen la clave: el bajo crecimiento potencial. Y el hecho de que las condiciones financieras sean extremadamente laxas supone un escenario hasta el momento positivo, en términos de amortiguar las tensiones. Pero, el BCE no es la solución a los problemas de bajo crecimiento ante la debilidad de la demanda (falta de certeza económica a futuro) y de la oferta (rigideces en el sistema productivo).

Por otro lado, como también observamos en este momento con el comportamiento de los mercados, los inversores en este momento están discriminando más allá de los problemas de algún país. Es lo que tiene la transparencia.

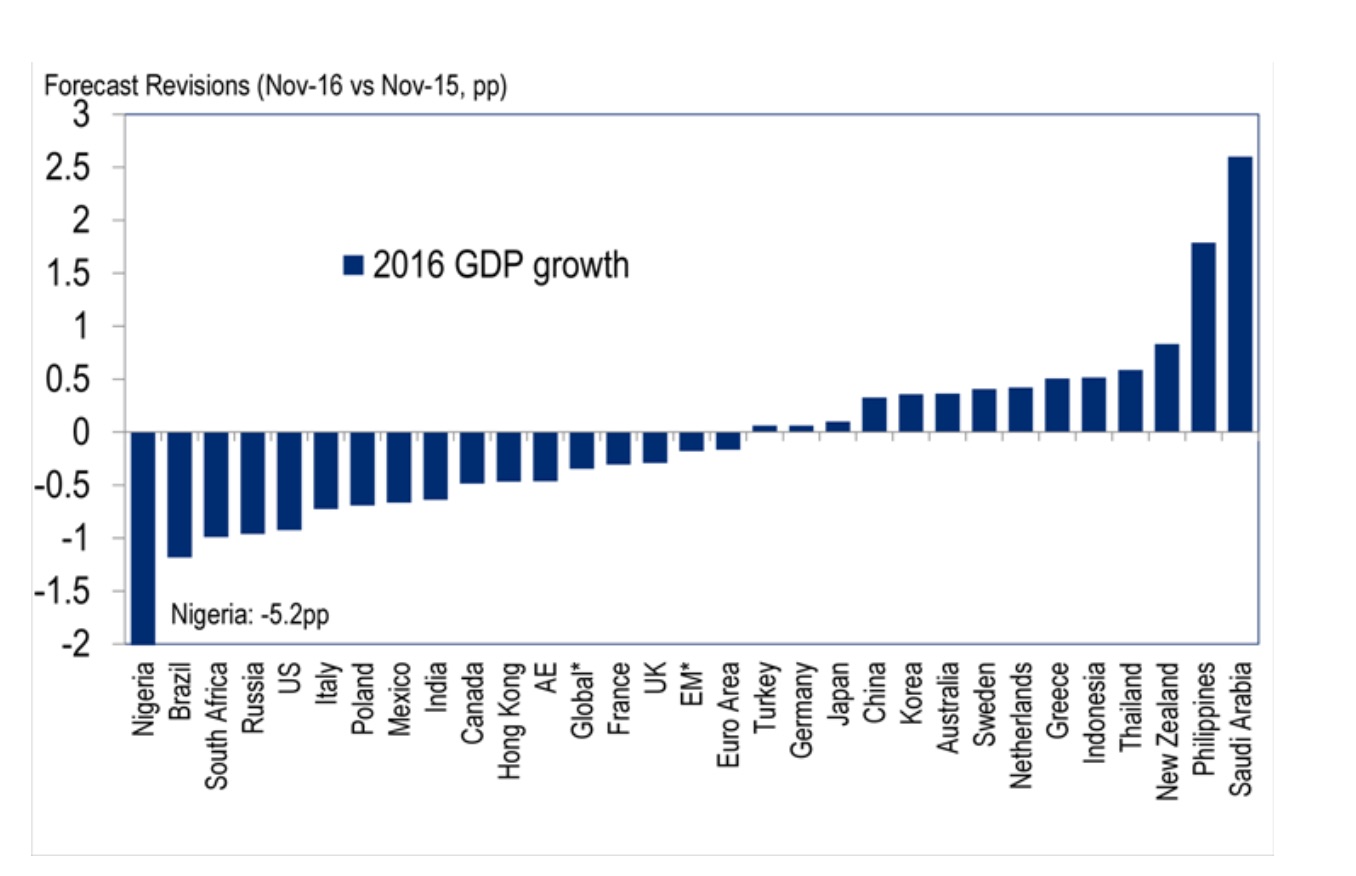

Dos cuadros adicionales, también de Citi.

En este primero, la revisión de las previsiones de crecimiento para este ejercicio desde el año pasado…

Y este otro: las previsiones macro y financieras, también desde Citi…

Sí, la política monetaria ha sido clave para amortiguar hasta el momento los riesgos financieros y económicos. Pero, llega un momento en que las medidas monetarias extremas se pueden convertir en un riesgo adicional. Es importante en este sentido que la política monetaria no sea la excusa para no tomar medidas de ajuste.

José Luis Martínez Campuzano es portavoz de la Asociación Española de Banca

La Carta de la Bolsa