Mañana, por fin, se celebran las disputadas elecciones USA con unos sondeos de última hora que otorgan cierta ventaja a la candidatura del partido demócrata liderado por la Sra Clinton.

Hecho que se traduce en calma inversora y fuertes alzas en la sesión de hoy lunes en Asia, también en Europa y en el mercado nocturno -globex- USA. Prácticamente todos los mercados de renta variable abren la semana subiendo por encima del punto porcentual.

“People never lie so much as after a hunt, during a war or before an election.”

— Otto von Bismarck

El Departamento de Trabajo americano publicó el viernes el informe de empleo de octubre, sin grandes desviaciones respecto de las estimaciones del consenso.

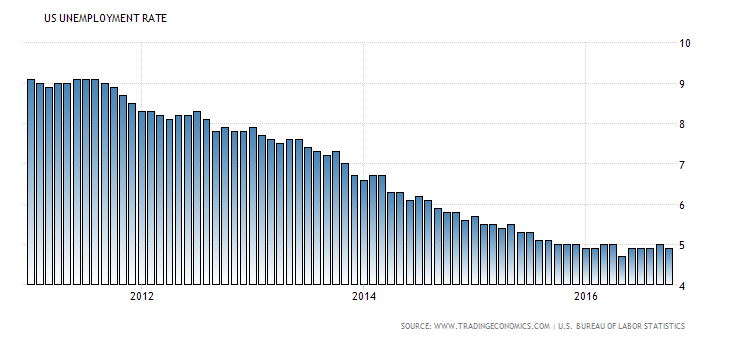

La tasa de Paro descendió hasta el 4.9%.

Observando los datos de evolución del empleo USA, se puede afirmar que las condiciones generales del mercado de trabajo mejoran. La Tasa de Paro oficial -U3- apenas ha variado desde que hace un año registrase mínimos en la zona del 5%

Otra Tasa de Paro oficial también, menos publicada aunque más acertada y realista, el denominado -U6- (que incluye a los trabajadores a tiempo parcial que desean jornada completa y a los trabajadores que han dejado de buscar trabajo después de largo tiempo buscando sin éxito) ha caído dos décimas en octubre hasta el 9.5%, aún alejada de los mínimos del 8% previos a la recesión.

La tendencia de fondo del mercado de trabajo es de lenta recuperación, gracias al sector servicios que consiguió crear 57.000 puestos y está contrarrestando la sangría de un sector manufacturero en declive que perdió otros 9.000 empleos.

La tasa de participación en el mercado laboral USA también ha mejorado, hasta 81.6%, aún se sitúa por debajo del 83% pre crisis.

Uno de los apartados más interesantes de la marcha del empleo es la evolución de los salarios, por el impacto directo que eventualmente tiene sobre la inflación.

La presión salarial han aumentado un 2.8% en el último año, después de que el salario por hora trabajada creciera un 0.4% en el último mes hasta $25.92. Se trata de la mayor subida desde 2009,

Las bolsas USA respondieron a los datos con mayor confianza sobre la subida de tipos en la reunión del FOMC de diciembre y cerraron en rojo por novena sesión consecutiva.

Una concatenación de sesiones en negativo que no se producía desde el 11 de diciembre de 1980.

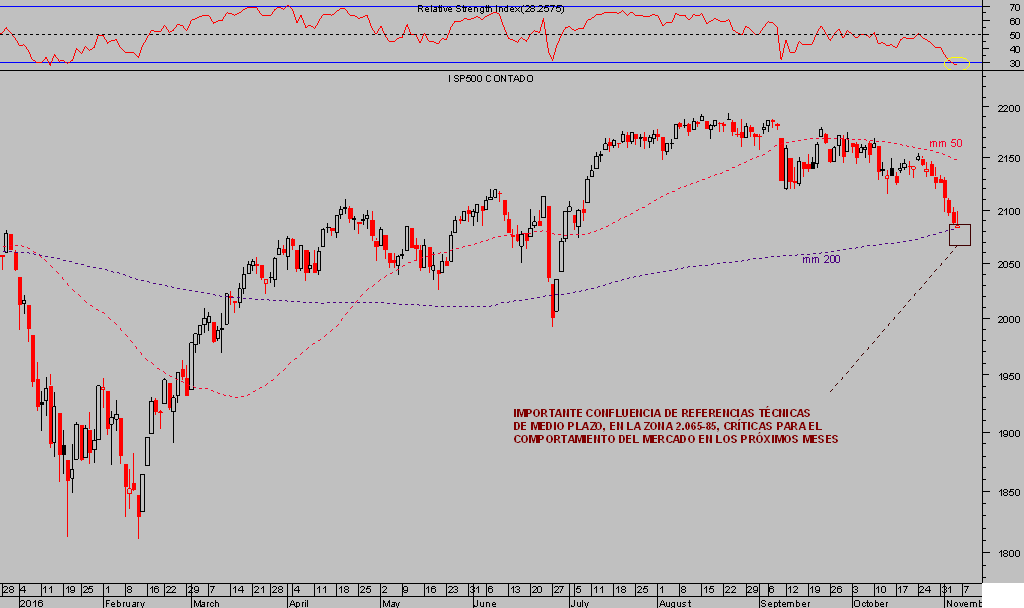

S&P500 diario

La evolución técnica del índice, cercanía a referencias importantes de medio plazo y lecturas de pauta, osciladores e indicadores, estacionalidad, etcétera… invitan a adoptar una predisposición (reservado en atención a suscriptores de pago) para el comportamiento de las bolsas en próximas semanas, con permiso del Sr Trump!

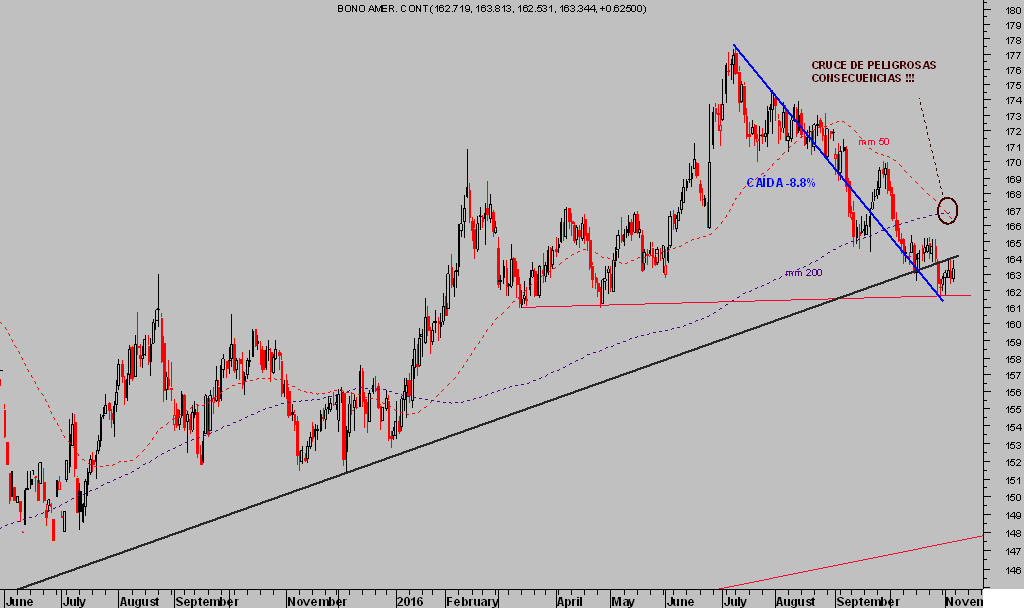

Los precios de los bonos, por su parte, continúan soportando la presión vendedora de inversores y expertos -Bond Vigilantes- que observan sus inversiones en renta fija con temor a una subida de la inflación, el principal enemigo de los bonos.

Actualmente, el bono USA a 30 años ofrece una rentabilidad del 2.56% y el Bono 10 años del 1.77%. Previsiblemente, la inflación pronto superará el umbral del 2% y entonces, la rentabilidad real de los bonos será negativa.

Así, los inversores pierden el interés por mantener unas inversiones que terminarán originando minusvalías, venden y los precios de los bonos se ajustan a la realidad de la inflación actual y esperada.

La gran burbuja de la renta fija ha sido insuflada en buena medida por la acción de las autoridades monetarias. La FED concluyó su programa QE de compra de activos en 2014 tras engordar su balance hasta los $4.5 BILLONES, después de inventar un torrente de dinero con el fin comprar bonos y presionar al alza su precio y a la baja la rentabilidad de la deuda.

Desde entonces, 2014, la FED está deseando normalizar las condiciones de política monetaria, sin éxito alguno hasta la fecha dada la perversidad de la data dependencia auto infligida, excepto la leve subida de tipos de diciembre de 2015 que originó una oleada de ventas de activos muy importante.

La FED dejó de comprar bonos al Tesoro USA hace dos años pero no ha comenzado a deshacer las posiciones, a vender los acumulados en su balance y, sin embargo, los precios de los bonos ya están cayendo.

Las múltiples advertencias de los principales gurus de la renta fija (Bill Gross, Jeff Gundlach, El Erian…) durante el transcurso de este año, alertando de los peligros de invertir en deuda a los precios de burbuja existentes, no parecen haber caído en saco roto.

Las inversiones en la “seguridad” de la renta fija USA han proporcionado suculentas perdidas de casi un 9% en sólo 17 semanas.

T-BOND, diario

No sólo han corregido los activos de deuda, los sectores bursátiles más sensibles a subidas de tipos de interés, como el bancario, ha subido cerca de un 6.5% desde junio, frente a las caídas de los más perjudicados, Utilities, REITS -real estate investment trust- o Telecom, que han perdido más del 6% en el mismo periodo.

La inflación está comenzando a despertar, aunque lentamente y desde niveles cero. Las expectativas a futuro están escalando al alza en los últimos meses y han supera el umbral del 2% delimitado por las autoridades -FOMC- para actuar.

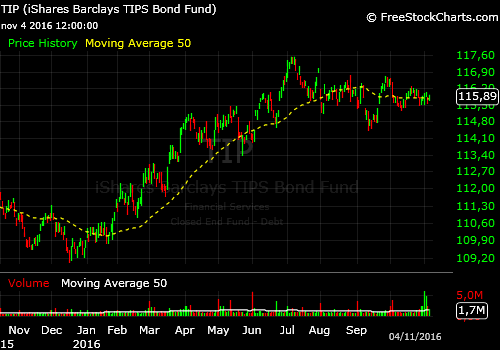

Los inversores están muy atentos y comprando activos de renta fija protegidos contra aumentos de inflación, como los famosos TIPS, que acumulan una rentabilidad anual del 5.3% a cierre del viernes. Un activo que efectivamente protege del fantasma de la inflación y tan sólo llegó a perder un 2.6% durante la corrección de precios de los bonos iniciada en julio.

ETF, BARCLAYS TIPS BOND FUND, diario

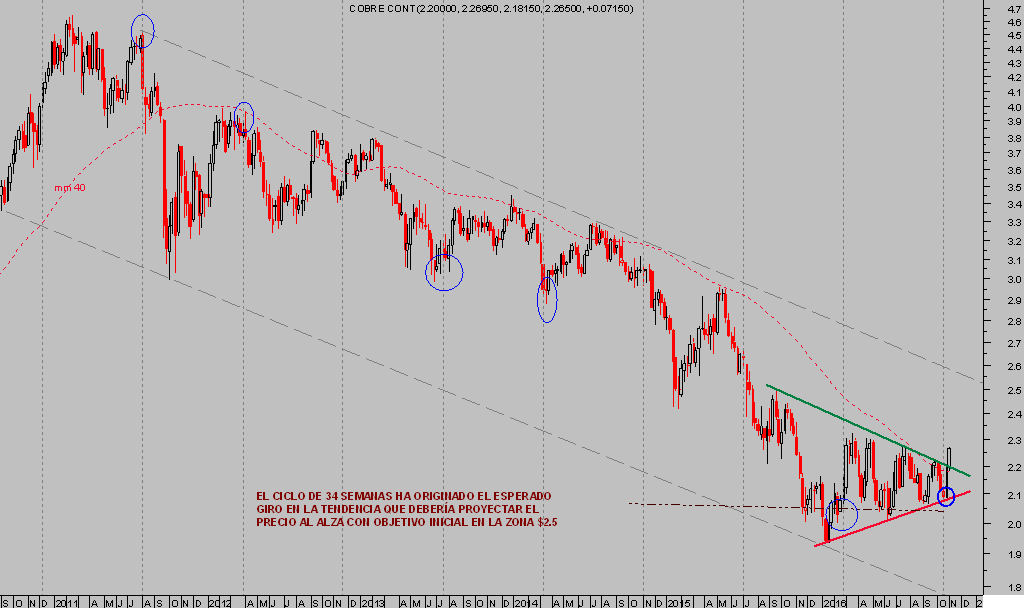

La leve recuperación que presenta la economía global, también convenientemente señalizada por el Dr. Cobre y en línea con las previsiones analizadas en pasados posts (gracias a las cuales se activó estrategia de muy bajo riesgo que ya ha comenzado a ofrecer una interesante rentabilidad), podría incidir adicionalmente en la necesidad de subir tipos en diciembre.

COBRE semana

Esta semana será movida en los mercados por la influencia del resultado de las elecciones USA, apenas se publicarán noticias o datos macro relevantes. Una vez confirmado el ganador de las elecciones, previsiblemente el mercado se moverá con rapidez y aclarando el escenario técnico más probable, se abrirá un universo de oportunidades de riesgo bajo y controlado, con orientación al medio plazo.

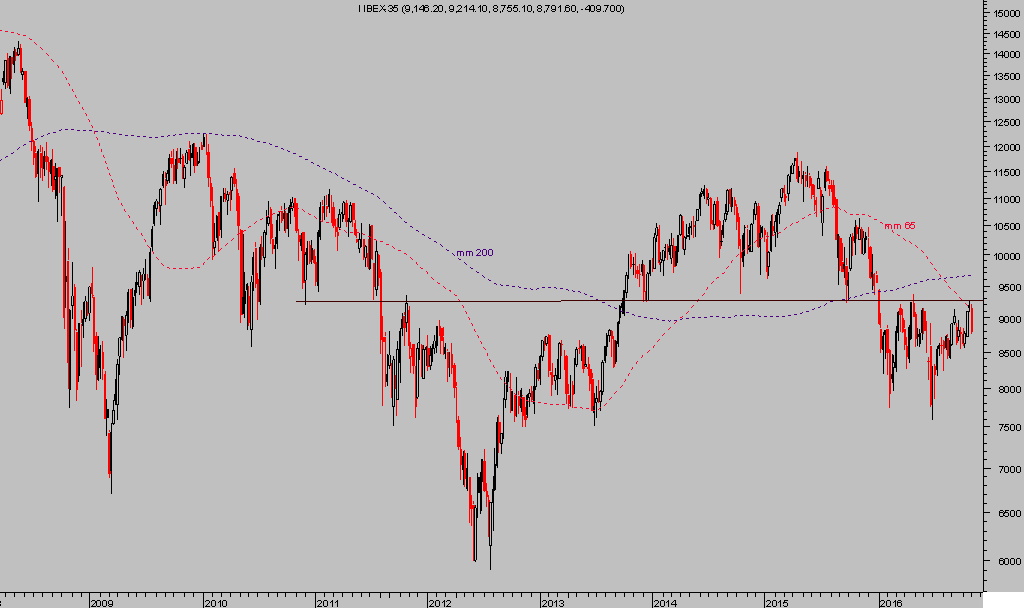

El aspecto del IBEX-35 y “arrinconamiento” técnico de posibilidades de futuro es realmente interesante para el desarrollo de estrategias.

IBEX-35, semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com