Ayer, el multimillonario inversor en bonos Jeffrey Gundlach dijo que los días de las tasas de interés negativas están contados. Se refería a los rendimientos de mercado de los bonos de referencia a diez años, concretamente en Alemania y Japón. Si tiene razón, eso significa que el precio de los bonos ha tocado techo. La pregunta a continuación es, ¿qué consecuencia tendrá para las acciones?

En primer lugar, la cuestión se ciñe a si el descenso en los mercados de bonos globales (aumento de los rendimientos) será ordenado o desordenado.

Si es ordenado será bueno para las acciones, ya que no hay incentivos en mantener activos con una rentabilidad mínima y que están bajando de precio. Por lo tanto, la masa de dinero debería rotar desde los bonos a las acciones.

Si es desordenado, y las tasas suben demasiado rápido, sacudirá a todo el sistema financiero, los mercados globales, y la economía mundial. Pero los bancos centrales son muy sensibles a un shock en el mercado de bonos y han demostrado ser capaces de acabar con los riesgos de crash.

«Aún así, el mercado de tipos de interés puede moverse rápido», dice Bryan Rich en la revista Forbes. «Recuerde, el pasado mes de abril, antes de que el Banco de Japón redujera su tasa de referencia por debajo de cero (negativo), y antes de que el Banco Central Europeo recortara su tasa de depósito aún más en territorio negativo, el rendimiento del alemán a diez años se negociaba en mínimos históricos, flirteando con la zona cero. Y eso estaba enviando un mensaje muy confuso a los mercados. Pero Gundlach y Bill Gross (antes conocido como el «rey de los bonos»), dijeron, en abril del año pasado, que ésta era el trading de una vida – argumentando que el mercado estaba equivocado al descontar un movimiento a tasas de interés negativas en Europa.

Resulta que al principio acertaron, pero se equivocaron en última instancia.

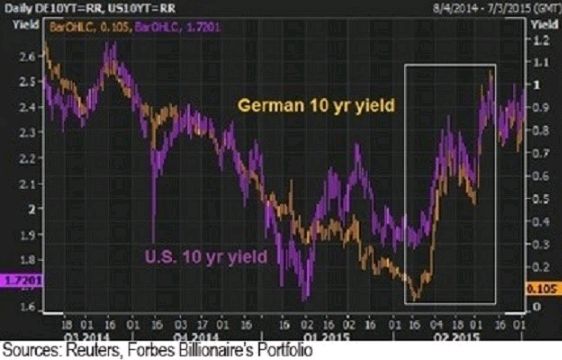

Los mercados redujeron sus posiciones y eso provocó que el rendimiento de los bonos alemanes a diez años subieran desde 5 puntos básicos (cerca de cero) a 106 puntos básicos en menos de dos meses – un movimiento de 20x. El rendimiento del bono EEUU a diez años (la línea púrpura en el gráfico adjunto) ascendió desde el 1,72% al 2,49%.

Pero, como sabemos, el Banco de Japón actuó a principios de este año, revirtiendo la tendencia cuando sorprendió al mundo mediante la reducción de la tasa de referencia por debajo de cero.

Eso desencadenó un desplome del rendimiento de los bonos globales. El rendimiento de la deuda pública a diez años en Japón se derrumbó, y se hundió a un mínimo de 32 puntos básicos negativos. Eso actuó como un ancla en las tasas de interés de mercado a nivel mundial, las tasas se desplomaron en todas partes, incluso en EE.UU., que estaba en marcado contraste con la dirección de la Fed. En julio, alrededor del 15% del valor mundial de los bonos gubernamentales estaban rindiendo por debajo de cero.

Sin embargo, los principales puntos de inflexión del mercado tienden a venir con un catalizador. Y ese catalizador, se ha visto muchas veces a través de la historia, ha sido algún tipo de intervención. Si se ha tocado suelo en los tipos de interés ¿cuál será el catalizador?

Recuerde, el Banco de Japón, anunció el mes pasado que vincularía el rendimiento japonés a 10 años al cero. En los próximos años, cuando miremos atrás, ese anuncio podría ser el que pusiera el suelo en el rendimiento de los bonos globales.»

Fuentes: Bryan Rich, Forbes

Carlos Montero

La Carta de la Bolsa