China ha jugado un enorme papel al mantener la inflación baja. Una vez que esto se revierta, se espera que los precios suban hasta que lleguen a una pared de la demanda. La próxima recesión es necesaria si los mercados se van a alinear con la realidad. La deflación global está bajando, pero ¿podemos decir que ha vuelto la inflación? Sí. Aunque será menor el gasto de los consumidores ante los bajos precios de exportación de China, han mantenido a los consumidores estadounidenses en juego a través de precios cada vez más bajos, y esto ahora se está revirtiendo. Esto también significará un yuan (CNY) más débil y más altas expectativas de inflación a partir de aquí (a nivel mundial), que por supuesto es una reacción clásica de fin de ciclo y confirma mi tesis principal macro: cuando nos situamos en frente de un cambio de paradigma macro masivo desde la «flexibilización cuantitativa», a través de la recesión, y hacia «el dinero helicóptero«.

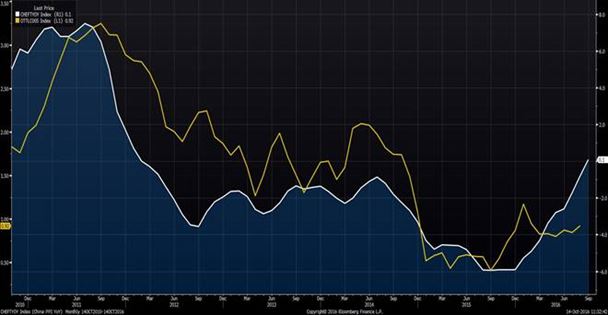

El PPI de China (interanual) y el IPC OECD

Si observamos la correlación entre el PPI de China interanual -ahora positivo- y la inflación IPC de la OCDE–, queda claro que China es un jugador central en la deflación global. Esta es también la razón por la que la inflación ha sido suave a pesar de los programas de flexibilización cuantitativa masivos.

Además, es importante entender que la caída de los precios de China han mantenido vivo el mensaje de «alargar y extender» por un tiempo que podría haber sido el caso de otra forma ya que los precios de importación en los países deficitarios netos (como EE.UU., Reino Unido, Sudáfrica, etc.) han caído.

Esto, a su vez, ha creado un espacio para la estabilización o incluso la mejora del poder adquisitivo en un entorno con menor crecimiento y ganancias.

Esta tendencia, si se confirma en los próximos meses, podría ser un precursor más importante para la preocupación por la inflación que se avecina. Para mí, esta es otra señal de fin de ciclo; como Albert Edwards y otros han señalado, es bastante clásica que la inflación se eleve en una recesión.

Gráfico Inflación de EE.UU. a cinco años:

Perspectivas macro:

El cuarto trimestre de 2016 (y ya adentrándonos al primer trimestre de 2017) veremos un endurecimiento de las condiciones del mercado monetario combinados con la subida de tipos de la Reserva Federal en diciembre – que será el pico de la fortaleza del dólar y la mejora del crecimiento en el T4-.

(Estrategia de la cartera: estar largos en el USD frente a una cesta de divisas: ZAR, TRY, AUD, y CAD. Estar infraponderado en acciones/renta fija y sobreponderar liquidez. Comprar opcionalmente S&P500 y Dax en caídas, y GBP y franco suizo).

En el segundo y tercer trimestre de 2017, nos moveremos hacia la recesión en EE.UU. Esto, por supuesto, coincide con un ciclo electoral en el que veremos cómo los votantes acuden a las urnas en EE.UU., Italia, Países Bajos, Francia y Alemania, por lo que habrá poco espacio para el apoyo fiscal durante este período, y la incertidumbre será el nombre del juego.

Perspectiva PIB core de EE.UU:

Muy pocas personas en el mercado están dispuestos a aceptar que hace unas pocas semanas, el Banco de Japón cambió el juego «de los mínimos durante más tiempo» a una de «preparación para el dinero helicóptero» – y este puede ser el único cambio de política más importante desde la inicio de la gran crisis financiera.

El nuevo objetivo de la tasa anunciada del 0% en bonos del gobierno japonés a 10 años (desde negativo) es una puerta trasera que le permitirá al gobierno de Japón crear más déficit fiscal, y a través de esto, tener un enfoque de «dinero helicóptero».

Teniendo un objetivo de rendimiento del 0% en bonos japoneses significa que ya no es un obstáculo para el primer ministro, Shinzo Abe, para una mayor creación de déficit.

Japón sigue siendo el líder en la política económica y monetaria experimental; sólo hay que observar cómo la Reserva Federal, el Banco de Inglaterra, y el Banco Central Europeo siguen la innovación de Japón con un retraso de años.

Esta nueva dirección (tipos objetivo para el rendimiento del gobierno) en última instancia será la respuesta política de Europa y EE.UU., cuando nos encontremos con la siguiente crisis bancaria y económica en el año 2017, ya que su respuesta monetaria tradicional desde Greenspan está fuera de servicio .

El final de los excesos

La lectura del PPI chino puede parecer como un indicador económico relativamente trivial, pero se alimenta en la inflación global a través de los precios de exportación y China ha sido un poderoso defensor de los consumidores a nivel mundial a través de su descenso de los precios de importación.

Ahora bien, esta tendencia se está revirtiendo a una mayor inflación, creando una necesidad de una mayor devaluación del yuan y reavivar las expectativas de inflación, mientras que los bancos centrales están a punto de reducir su apoyo al QE sin fin.

Esto significa precios más altos, menor crecimiento y un dólar más fuerte, que es lo más cerca que se llega a una mezcla perfecta de una recesión.

Las recesiones son el equivalente económico de «limpiar el exceso». Yo diría, de hecho, que lo que el mundo necesita es ajustarse a la realidad, y una recesión hace precisamente eso. Por supuesto, vienen con cambios masivos políticos, más problemas de contrato social, así como una mayor volatilidad.

Steen Jakobsen economista jefe / Saxo Bank Dinamarca

La Carta de la Bolsa