La batería de datos USA ayer publicada resultó en general decepcionante, en línea con la debilidad de agosto en datos de actividad ISM y otros, y, sin embargo, permitió una lectura positiva de los inversores atendiendo al lema “cuanto peor mejor”.

Cuanto peores son los datos macro, los inversores compran y las cotizaciones suben con la esperanza de que la eventual subida de tipos queda aplazada.

Un aumento de 0.25 puntos, como el que la FED telegrafía que podría efectuar, es insignificante desde la óptica económica. El impacto en la inversión o el crédito sería prácticamente inexistente, pero los mercados sufren una paranoia obsesiva cuyos movimientos parecen depender de cada punto básico. Ridículo!

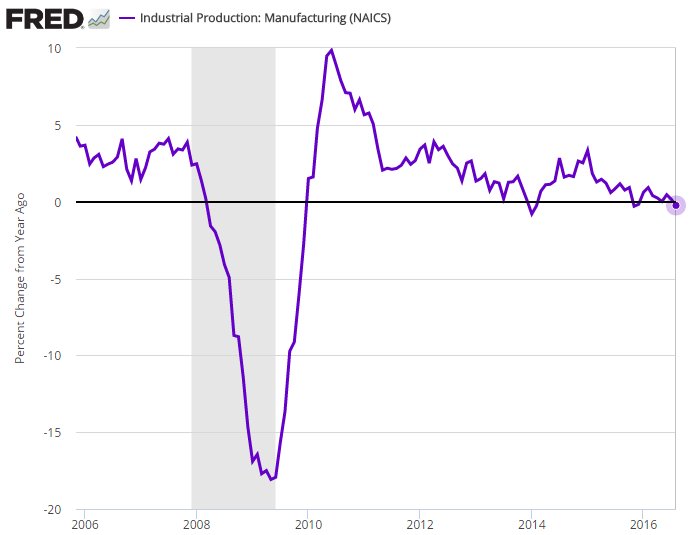

La Producción Industrial cayó (-0.4%), junto con la Utilización de Capacidad Productiva y ambas por debajo de las estimaciones del consenso.

PRODUCCIÓN INDUSTRIAL USA

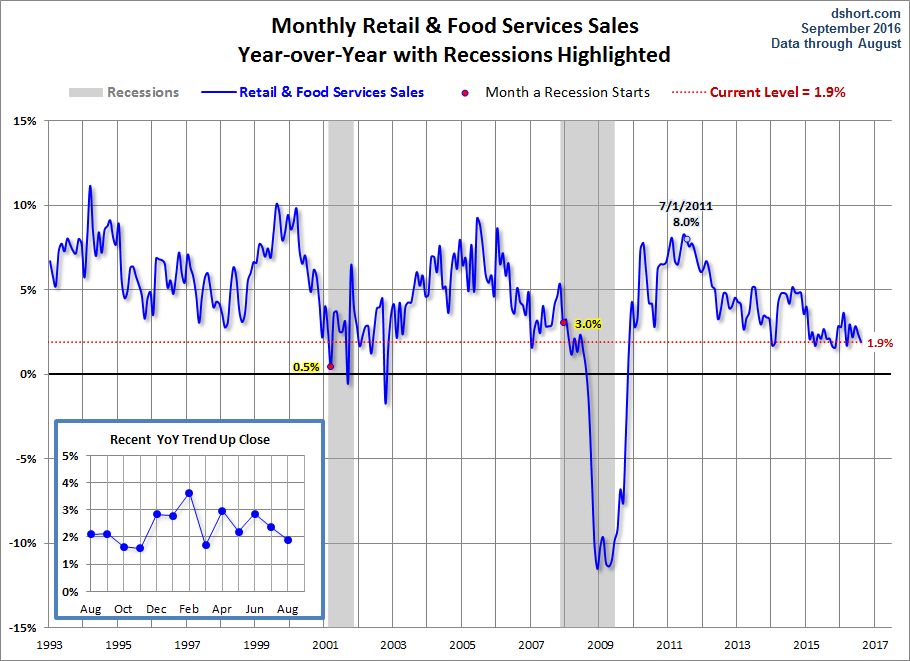

La inflación a la Producción -PPI- subió un tímido +0.1%, alejando la posibilidad de aumentos de precios deseada por las autoridades. Las Ventas al Menor cayeron también, un importante -0.3% y -0.1% ex autos, frente a expectativas de mejora del +0% y +0.3% respectivamente.

VENTAS AL MENOR, USA

Las expectativas de ventas proyectadas para el próximo futuro por los CEO de las principales compañías USA permanecen bajas y continúan en la tendencia descendente iniciada tres años atrás.

El peso de la deuda sobre las cuentas de los particulares unido a la incertidumbre económica y financiera o al problema de las pensiones disminuyen la propensión al gasto.

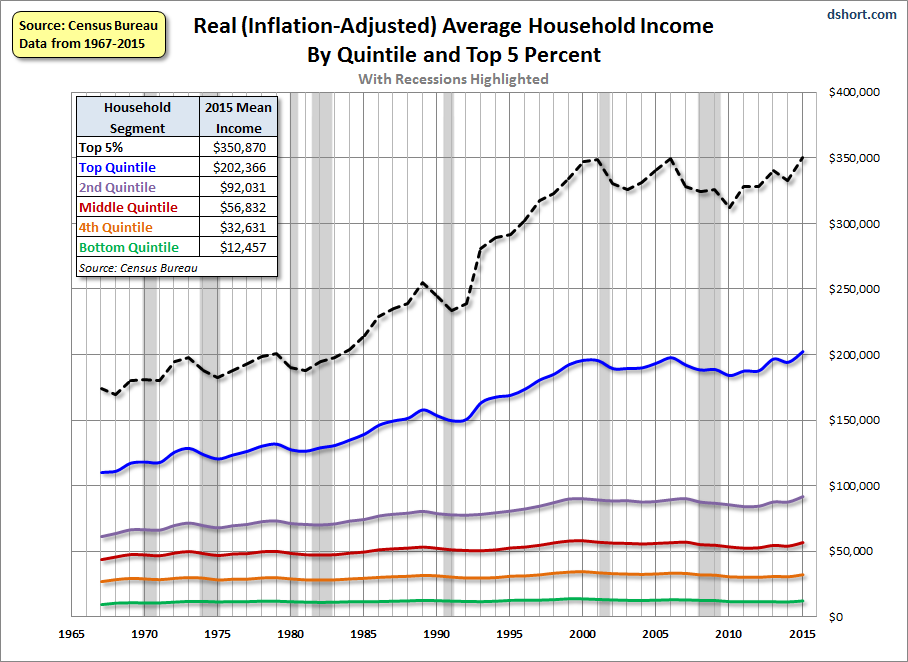

Como también lo hace la cruda realidad de las rentas estancadas en los últimos tres lustros para la gran mayoría de ciudadanos. Observen que, no para todos, la desigualdad o brecha social se ha disparado en los últimos años y en tanto que los ricos son mucho más ricos, los menos favorecidos apenas han mejorado unos dólares su renta anual y por tanto su capacidad de aumentar el consumo.

Así las cosas, sin un entorno favorable para el consumo y la demanda agregada, la posibilidad de mejora de la inversión productiva empresarial es limitada.

Pero es indiferente para Wall Street, la probabilidad de subida de tipos de la FED en la reunión de la próxima semana ha vuelto a caer en respuesta a los decepcionantes datos macro y ya sólo existe un 18% de posibilidades, frente al .

Inversamente, las bolsas han vuelto a recuperar posiciones descontando con alegría que la economía permanece estancada. Los índices USA se anotaron importantes subidas en la sesión de ayer, cercanas al punto porcentual el S&P500 y Dow Jones.

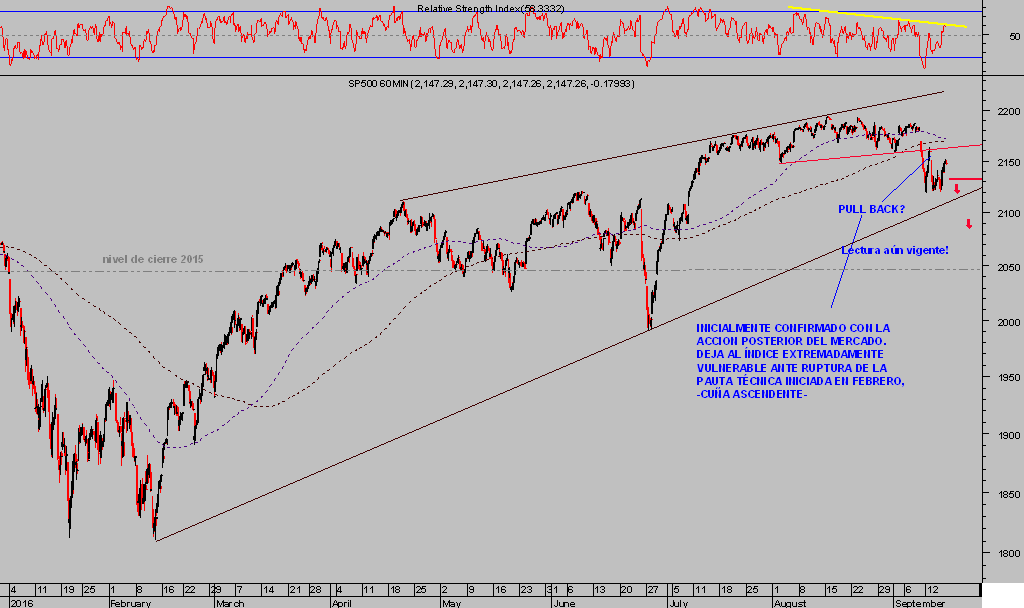

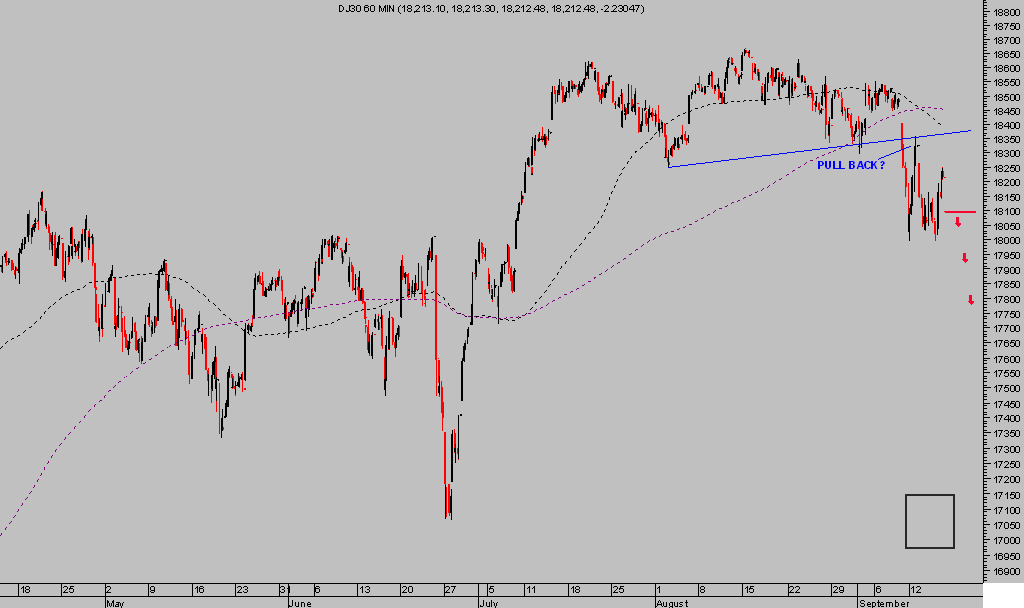

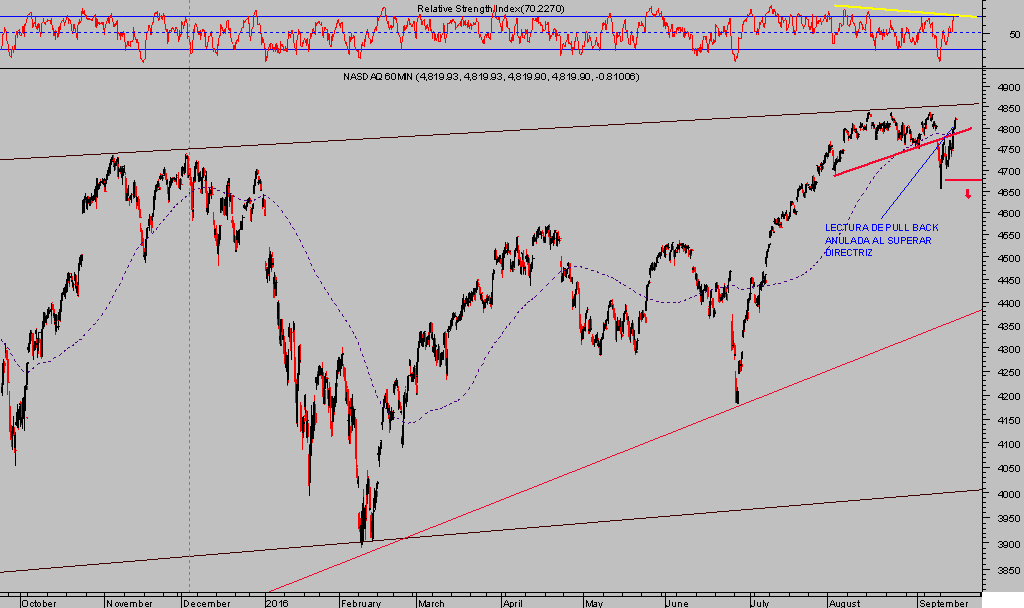

Las posibilidades de vigencia del “pull-back”, o test de la directriz perdida de la sesión del lunes, continúan en los grandes índices.

S&P500, 60 minutos

DOW JONES 60 minutos

Y el Nasdaq se permitió un banquete -de posiciones cortas- y alzas que durante la sesión alcanzaron casi el 2% para terminar subiendo un 1.47%… suficiente para negar la lectura de Pull-back, aunque no para anular el escenario técnico correctivo proyectado para próximas sesiones.

NASDAQ-100, 60 minutos

Las subidas fueron poco secundadas por la participación, el volumen -convicción del mercado- fue bajo nuevamente y el análisis de lecturas internas del comportamiento de los índices tampoco mejora.

El “Breath” del S&P500 no acompaña la subida a máximos históricos del índice desde hace tiempo, alrededor del 65% de las acciones del S&P500 -cerca de 324- cotizan por debajo de sus respectivas medias móviles de 50 sesiones.

Las estrategias sugeridas en (reservado suscriptores) presentan un aspecto interesante y muy favorable desde la óptica del binomio rentabilidad riesgo.

La conferencia anual promovida por CNBC, este año titulada “Delivering Alpha” y celebrada el pasado martes en Nueva York, ha dejado interesantes reflexiones de los grandes gurús y gestores de prestigiosos fondos de inversión, hedge funds y fondos de pensiones, billonarios inversores y políticos USA (secretarios del Tesroso).

Ray Dalio, fundador y gestor del hedge fund más grande del mundo con 150.000 millones bajo gestión, Bridgewater Associates, afirmó :

- “The risks are so much more on the downside that the Federal Reserve can’t raise rates”… “we’ve never been in a world that’s like this.”

Carl Icahn como siempre tan llamativo en sus declaraciones, acaparó la atención de los asistentes. Nada más subir al estrado dijo:

- “You look at the environment, and I think it’s very dangerous. You’re walking on a ledge and you might make it to the end, but you fall off that ledge and you’re really going to see trouble.”

- “it doesn’t really matter whether the Fed hikes rates this year or not next year, because either way there’s a problem.”

Paul Singer, fundador del Hedge Fund Elliott Management, con cerca de 27.000 millones de dolares bajo gestión, fue quizá más agrio en sus declaraciones:

- “Eight years of ever-declining rates and ever-increasing radicalism in other monetary policies have not created a sustainable, accelerating uptick in growth.

- What they have done is created a tremendous increase in hidden risk … I think it’s a very dangerous time in the global economy and global financial markets.”

Las posiciones cortas adoptadas contra el mercado USA por genios de la inversión durante los pasados meses (Soros, Druckenmiller, Icahn, Jim Rogers, Gundlach, Sam Zell…) y comentadas en distintos post, parecen alinearse con las inquietudes reflejadas en las declaraciones de los distintos asistentes a la conferencia de CNBC.

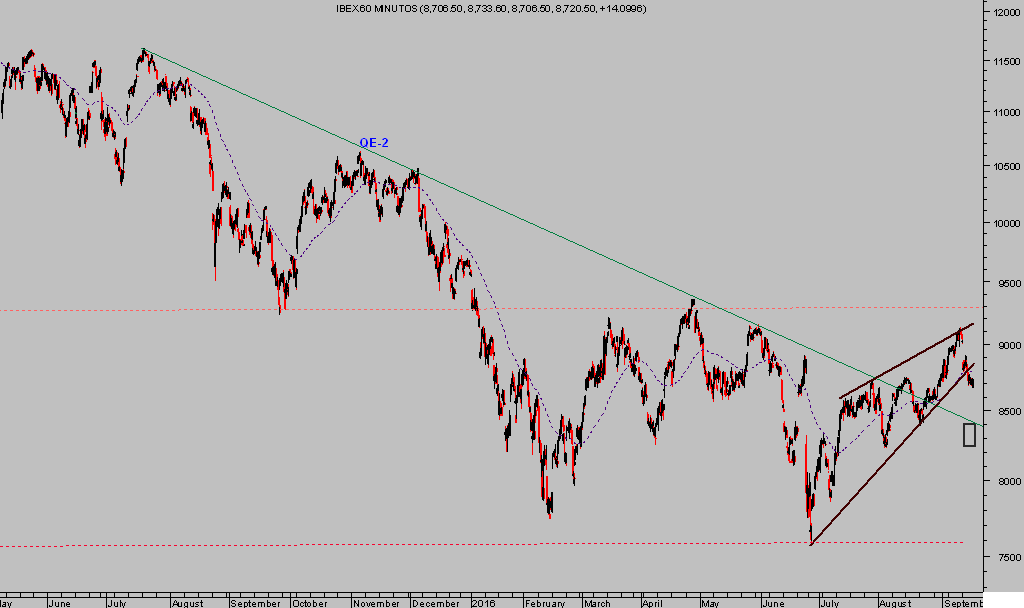

El mercado europeo tampoco presenta mejores perspectivas técnicas de corto plazo aunque, ciertamente, una vez concluida la corrección en curso, las proyecciones de los índices europeos, sólo algunos, son más favorables que las de las bolsas USA.

IBEX-35, 60 minutos

Hoy viernes se produce el vencimiento trimestral de derivados y la historia enseña que, después de esta fecha de septiembre, la debilidad acecha sobre las bolsas con bastante frecuencia.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com