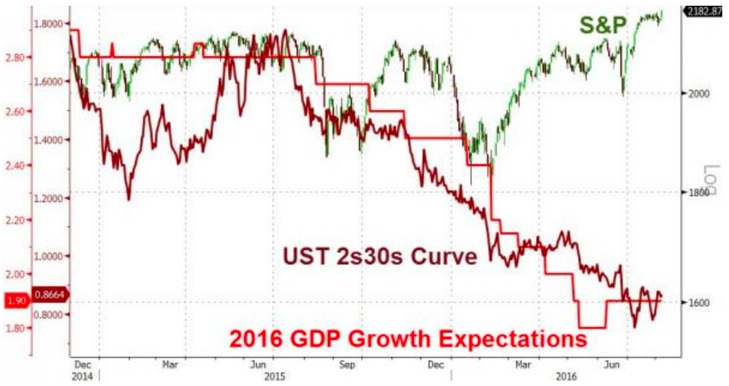

Al margen de los esfuerzos monetarios de la FED (represión financiera, ZIRP, programas de expansión monetaria y compra de activos que han engordado su balance hasta máximos históricos de 4.5 billones de dólares, etcétera…) o esfuerzos de comunicación retorciendo la realidad, los datos macro no acompañan.

La narrativa de la Reserva Federa manifiesta con medias verdades que la economía USA funciona correctamente aunque. en un acto de responsabilidad, optan por aplazar la normalización de su política monetaria debido a la inestabilidad internacional.

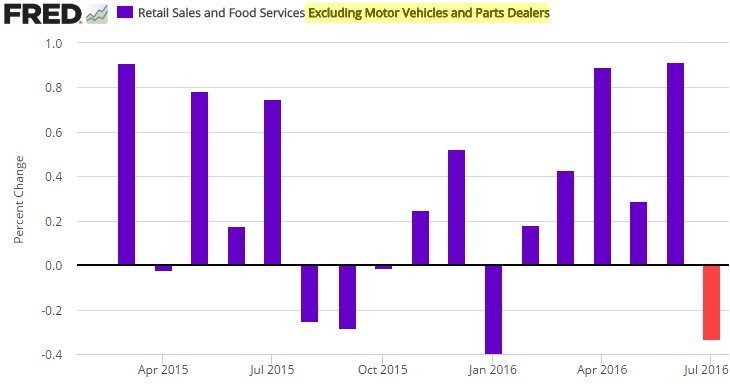

El Census Bureau publicó el viernes el informe de Ventas al Menor de julio y nuevamente supuso un varapalo para las ilusiones de las autoridades y un muy probable aplazamiento de la normalización hasta diciembre, al menos.

Las Ventas al menor subieron un +0.4% frente al 0.6% esperado y descontando la volátil partida de autos, las Ventas quedaron en un negativo -0.3%. La esperanza de que el consumidor despierte, aumentando el gasto discrecional y arrastre al alza el PIB ha sido nuevamente cuestionada.

USA. VENTAS AL MENOR (ex autos)

La capacidad de recuperación del consumidor es muy limitada, po rlos motivos que venimos exponiendo de manera recurrente en estas líneas. La renta familiar lleva estancada 15 años, el empleo es precario, las deudas disparadas, los precios de productos básicos y salud o seguros han subido mucho, el futuro de las pensiones es cada vez más incierto y la inestabilidad invita a la prudencia y a aumentar la tasa de ahorro.

Así, los inventarios empresariales han vuelto a subir manifestando la falta de consumo y aumento de stocks, la inflación a la producción (core PPI) creció en julio hasta el +0.7% frente al +1.2% estimado y las expectativas de inflación permanecen bajas y en descenso.

Los anteriores son sólo una serie de detalles para intuir que la Sra Yellen tiene serias dificultades para cumplir con su voluntad de subir tipos y trasladar sensación de normalidad en el entorno económico-financiero.

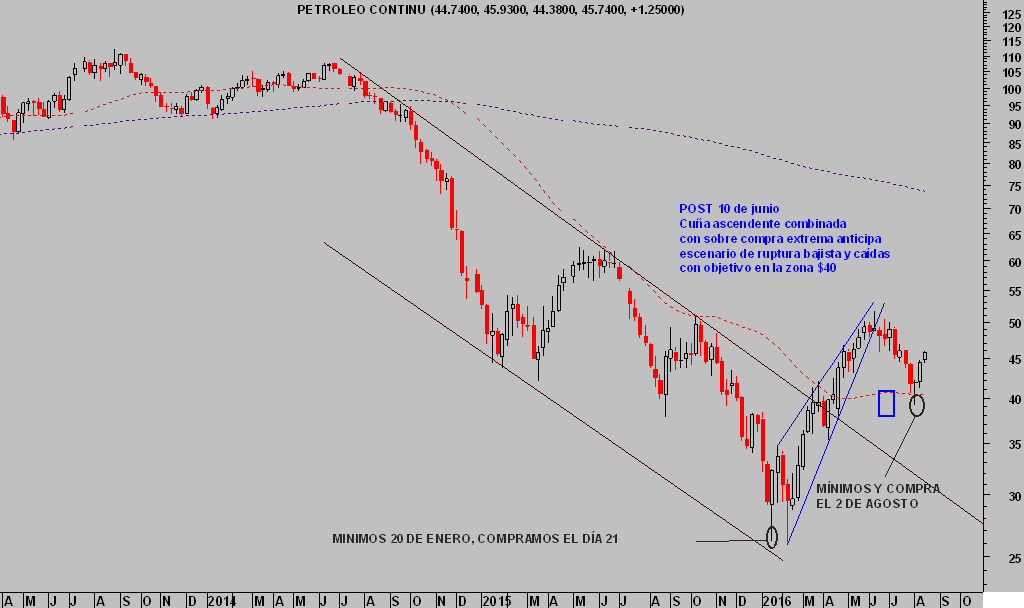

La recuperación del precio del crudo iniciada a principios de este mes, detectada con antelación y rentabilizada por nuestros lectores, podría ayudar presionar al alza los precios y mejorar las expectativas de inflación futuras.

WEST TEXAS semana

Esperamos subidas adicionales del precio del crudo y conseguir objetivos de rentabilidad para nuestra estrategia pero, de momento, conviene analizar la actualidad y trabajar con los datos registrados.

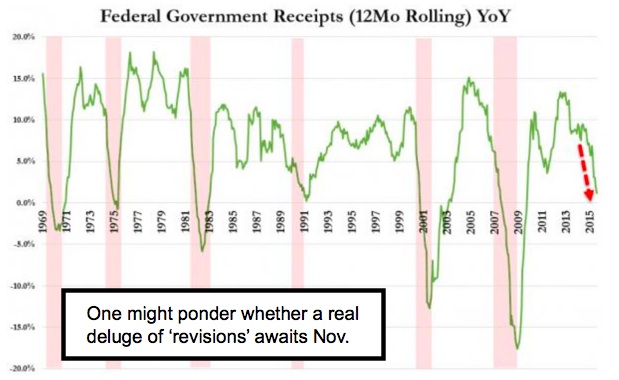

El descenso acusado en los ingresos del Estado -menor recaudación de impuestos- es un factor que además de refrendar la debilidad de la economía, también empañan el panorama y generan especial incertidumbre a sólo dos meses de celebrar elecciones generales.

Un comportamiento económico a trompicones alcanzado contra la fuerza del talón sin fondos de la FED, represión financiera y una manipulación de activos histórica que ha generado riesgos e hitos sin precedentes.

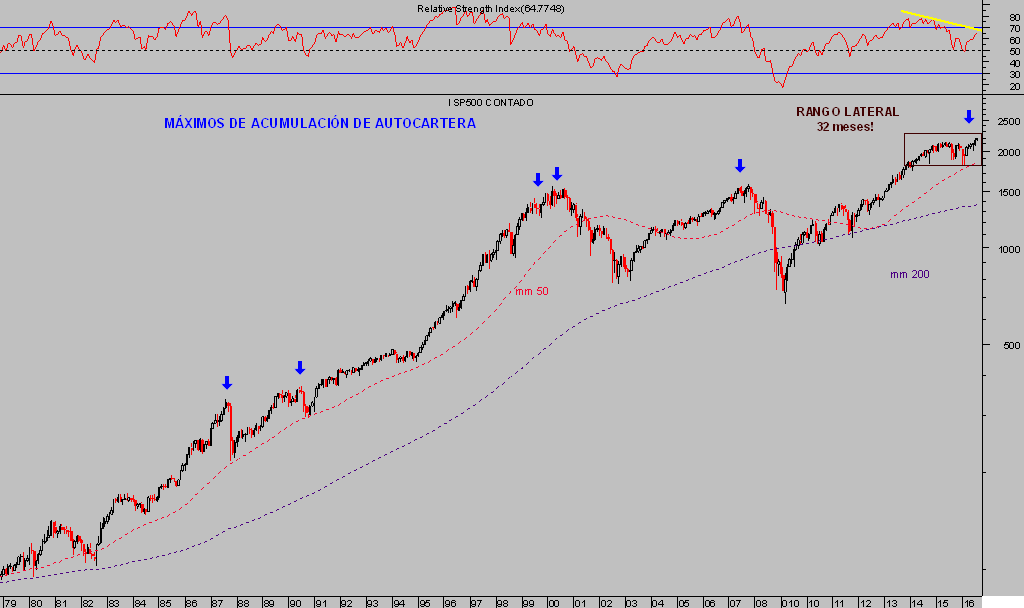

Increíble el comportamiento de los mercados de acciones, cotizando artificialmente sostenido en zona de máximos históricos durante dos años y dibujando uno de los tres periodos de rango lateral más amplio en la historia del mercado USA.

S&P500 mes

Naturalmente, las valoraciones actuales coinciden con las más altas de la historia y que han precedido grandes descalabros bursátiles gracias a que, durante el largo rango lateral, las empresas han entrado en recesión oficial de ventas, Beneficios e ingresos.

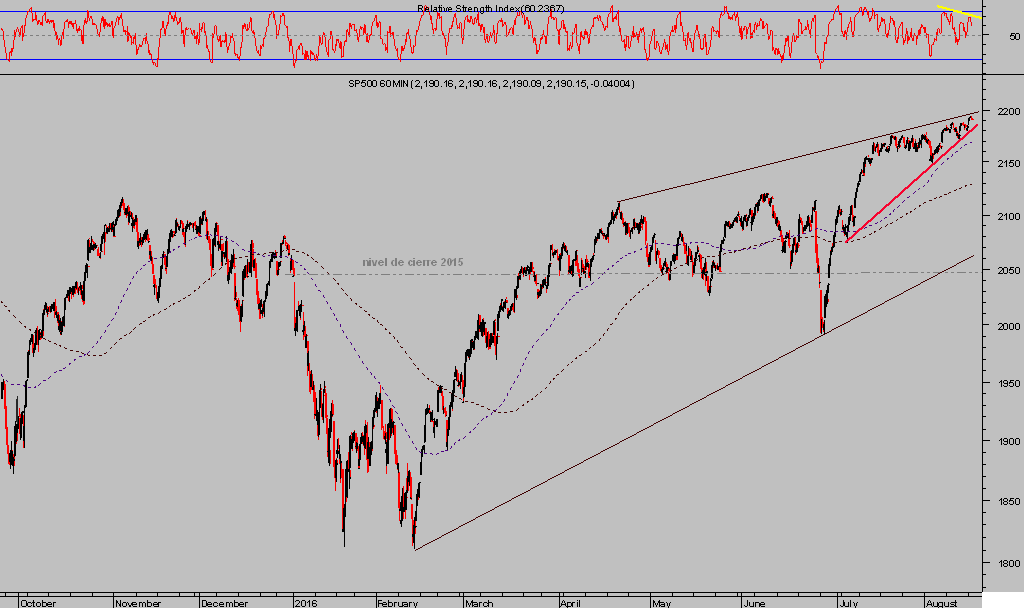

El panorama técnico del mercado apenas ha variado, pero el rally post Brexit está causando fuertes minusvalías en las carteras de los grandes gestores e inversores (Soros, Icahn, Gundlach, Rogers, Gross, …) que anunciaron peligro en primavera, se pronunciaron con fuerza bajista tras el Brexit y ahora, quizá defendiendo su posición corta y abultadas minusvalías, lanzan proyecciones catastróficas en una demostración de angustia, quizá de capitulación de cortos.

S&P500, 60 minutos

La evolución de los resultados empresariales está decepcionando y reflejando la ausencia de demanda final, las dificultades de gestión de los CEO, reducción de gastos, de la inversión productiva… y lo peor es quizá que, previsiblemente, los beneficios no cumplirán con las expectativas del mercado en un futuro previsible, es decir, la sobre valoración de las bolsas podría acusarse aún más si no se produce una corrección.

La desconexión creada entre ficción económica, virtualidad financiera, valoraciones y riesgos, niveles de cotización… continúan avanzando y originando otro de los hitos históricos que pasará a los anales de la historia como un periodo hoy dificilmente calificable.

Esta semana se produce el vencimiento de derivados del mes de agosto, analizaremos de cerca su impacto en precios mientras observamos la marcha del cruce de monedas que se acerca a precio objetivo para, presumiblemente, pronto desencadenar nuestra tercera estrategia del año mediante sencilla aplicación de ordenes y control férreo del riesgo.

Las condiciones técnicas actuales, del cruce de divisas en cuestión, son realmente similares a las que generaron interesantes beneficios las otras dos ocasiones.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com