«Muchos se lamen las heridas. Otros juran en arameo por haberse perdido el rebote. Aquellos consideran que, por fin, llegó la hora de los chicharros. Pero ¿qué modelo es mejor el de los chicharros o el de los bancos? Quizá la combinación de éxito sea la suma de los dos, porque, a la postre, los bancos se han convertido en chicharros. Chicharros, chicharros…Hay auténticos profesionales de la Bolsa dedicados a esta aventura, a esta pesca singular en las aguas poco profundas, casi a pie de playa, de los mercados. Hay, también, jugadores de casino, que ponen fichas en todos los huecos. En el caso concreto de nuestro mercado, juegan sumas de dinero elevadas en compañías con cotizaciones muy bajas, lo que no quiere decir que sean compañías que cotizan con multiplicadores baratos. Es más, conforme pasa el tiempo aumenta el número de empresas que han elegido el concurso de acreedores y que, en el mismo acto, se encuentran con la cotización suspendida durante meses y meses. Una auténtica trampa mortal, porque la liquidez es la norma sagrada de los mercados. Hay dos clases de actuar con chicharros en la Bolsa. O especular por especular muy a corto plazo, sin distinciones entre valores. O elegir una buena presa, una compañía con expectativas de crecimiento. Si se acierta, el éxito estará asegurado. La Historia de las Bolsas del mundo está llena de ambas situaciones», me dice uno de los viejos lobos de mar de la Bolsa española, que me envía el siguiente enlace:

Es momento de mirar a las small caps europeas. Así, al menos, lo cree Thomas Angermann, gestor de UBS AM, quien en su reciente visita a Madrid ha enumerado las seis razones por las que, en su opinión, conviene mantener una visión constructiva sobre este segmento del mercado.

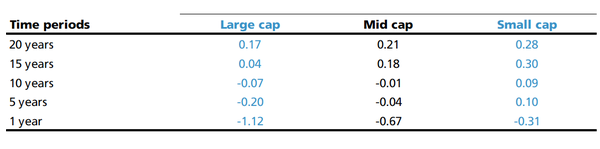

1. Según explica, las small caps ofrecen un perfil de rentabilidad ajustada al riesgo mucho más atractivo a largo plazo que la inversión en empresas de gran y mediana capitalización. Para demostrar esta afirmación, el gestor ha desglosado el MSCI Europe All Cap Index según la capitalización de las distintas compañías que lo integran (large caps, mid caps y small caps) y a cinco periodos diferentes (1, 5, 10, 15 y 20 años). El estudio de Angermann demuestra que a largo plazo (periodos superiores a los 5 años) el ratio de Sharpe del segmento de pequeño tamaño es superior al de mediana y gran capitalización.

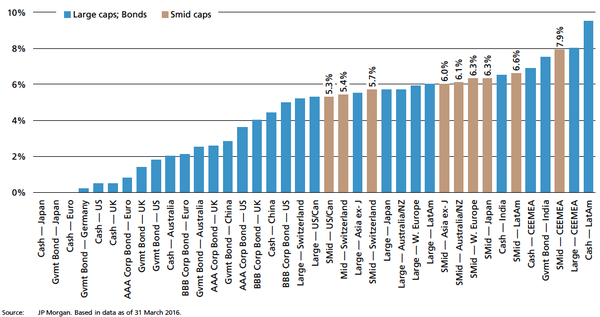

2. La segunda razón hace referencia a las valoraciones. A su juicio, las small caps todavía cotizan a precios atractivos. Para justificarlo, ha dividido los beneficios entre el precio al que cotizan las empresas de pequeña y mediana capitalización en diferentes regiones. La conclusión a la que llega es que la rentabilidad de estos segmentos es superior.

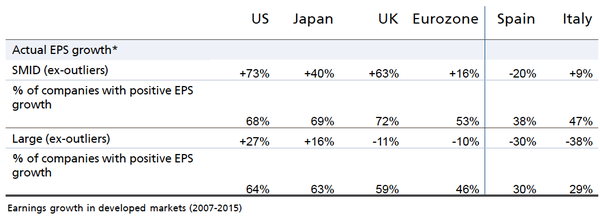

3. El tercer argumento en el que se apoya el gestor de UBS AM lo encuentra no tanto en los resultados obtenidos por estas compañías como en su recorrido alcista. “Las empresas de pequeña y mediana capitalización cuentan con un gran potencial”, afirma. De acuerdo con el análisis realizado por el experto, el porcentaje de compañías con positivos crecimientos del beneficio por acción es muy significativo, sobre todo en Estados Unidos, Japón y Reino Unido.

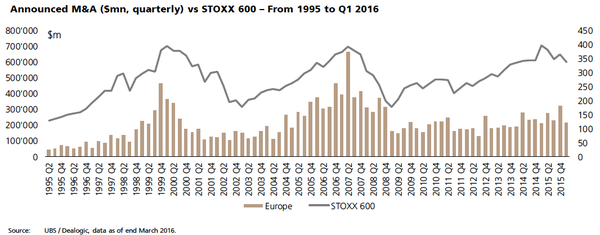

4. El cuarto motivo lo fundamenta en el potencial de fusiones y adquisiciones que ofrecen las small caps europeas. “Después de haber recortado costes, el M&A es un método alternativo para mejorar márgenes”, asegura.

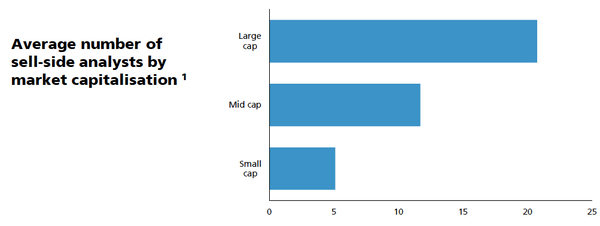

5. El hecho de que las small caps sean compañías poco seguidas por los analistas es –según Angermann- otra clara ventaja. De acuerdo con sus datos, de media el número de analistas que cubren una empresa de gran capitalización es de veinte. En el caso de las small caps, esa cifra se reduce a cinco. “Si tu análisis es correcto, eso te permite encontrar mejores oportunidades de inversión de largo plazo”, señala.

6. La última razón que justifica su apuesta por las small caps es que –a su entender- estas compañías ofrecen exposición a temáticas con un potencial de crecimiento estructural. “La mayor penetración de Internet en el mundo, la demografía o la sanidad son algunas de estas temáticas. En todas ellas se pueden encontrar empresas de pequeño tamaño muy bien posicionadas para aprovechar estas tendencias seculares”, concluye.

Moisés Romero

La Carta de la Bolsa