«Dinero y ahorro, dos conceptos que hemos mamado, que nos parecían indelebles, a prueba de bomba atómica, han muerto: los bancos centrales se los han cargado de un plumazo. Al dinero, porque seguimos desconociendo la verdad de los que esconden las tripas de los bancos: no sabemos cuál será el siguiente en caer, pero sí estamos advertidos de que si tenemos la mala fortuna de ser impositores con sumas superiores a los 100.000 euros sólo tendremos acceso a esos 100.000 euros. Al ahorro, porque lo han demonizado. El ahorro es un concepto que en épocas de intervencionismo brutal como la actual sólo reporta problemas y dolores de cabeza, dada la avidez de los Estados. La velocidad con que se suceden los acontecimientos económicos y financieros impide la correcta valoración de los acontecimientos y fenómenos que vivimos. No hay tiempo para la reflexión. Los bancos centrales y los Gobiernos, todos cogidos de la mano, nos llevan en volandas. Nos trasladan de un tren a otro sin que nos demos cuenta. Quizá cuando reparemos, cuando seamos conscientes dónde nos han dejado sea demasiado tarde. Es posible, llegado ese momento, que no tengamos capacidad de respuesta, capacidad de reacción, como tampoco la tenemos ahora. A nuestro despacho llegan los clientes de siempre, la mayor parte de ellos con posiciones de liquidez. Otros andan colgados de la rama del pino más alto de la Bolsa, que es el eufemismo de estar pillados, cogidos a precios muy, muy altos, casi irrecuperables. Los clientes, presa del desconcierto, se sienten acorralados. No saben qué hacer con su dinero. Consideran que no es el mejor momento para comprar inmuebles, porque las cargas fiscales son cada vez más altas. Además, aún ven más recorrido a la baja. De la Bolsa no quieren oir hablar. Desconfían de los movimientos orquestados por los bancos centrales y son conscientes de que es imposible competir con los dos o tres bancos anglosajones que dominan el cotarro y con las tres o grandes gestoras de fondos del mundo que utilizan todo tipo de herramientas técnicas (potentes ordenadores) para comprar y vender acciones, petróleo, maíz, sorgo, zumo de naranja o algodón ¿Oro? Estalló la burbuja…»

«Nuestros clientes tienen miedo a las regulaciones financieras, que se suceden cada día. Temen a la Represión Financiera. Si tienen más de 100.000 euros en la cuenta piden millones de explicaciones, porque nadie les garantiza su devolución en caso de quiebra de un establecimiento (banco o similar) financiero. Nadie quiere dividir su patrimonio en participaciones de 100.000 euros y abrir el mismo número de cuentas en entidades o establecimientos financieros distintos…»

«Nuestros clientes saben que ya pagan mucho por su ahorro: las comisiones de los bancos, la inflación (aunque sea oficialmente moderada), los impuestos y los intereses mínimos que dan las entidades han convertido el ahorro en una fuente de pérdidas ¿qué pasará si el Banco Central Europeo decide poner en marcha la maquinaria de tipos negativos?…», me dice uno de los grandes gestores de la Bolsa española que me envía el siguiente enlace:

Óscar Rodríguez Graña ha escrito en Funds People Los tipos de interés llevan en mínimos históricos desde la crisis financiera mundial de 2009 y, aún así, las tires de los bonos han ido reduciéndose de forma generalizada desde entonces. ¿Es momento de cambiar de estrategia y empezar a cubrir o de eliminar las exposiciones no deseadas a tipos de interés? Las dudas de los inversores son evidentes. La empresa holandesa de productos de consumo Unilever emitió deuda a cuatro años a un tipo de interés inferior al 0,1% anual. Es tan solo el último ejemplo de una larga lista de emisores (tanto corporativos como soberanos) que se están financiando prácticamente gratis en el mercado. Esta situación pone de manifiesto las dificultades a las que se enfrentan quienes desean invertir en renta fija y obtener rentas atractivas. Sorprende el dinero que hay invertido a nivel global en bonos con tires inferiores al 1%. Adam Mossakowski, gestor de Insight Investment (boutique de BNY Mellon IM), lo ha calculado.

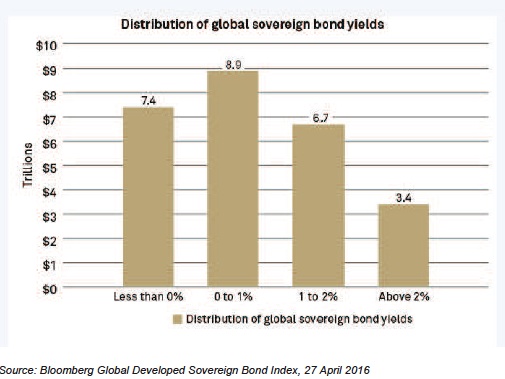

De acuerdo con sus cálculos, de los 26,4 billones de dólares que hay invertidos en deuda soberana en todo el mundo, 16,3 billones (aproximadamente el 62% del total) están en bonos que ofrecen rentabilidades inferiores al 1%. De ese volumen, 7,4 billones de dólares están en emisiones con una tir negativa, mientras que los 8,9 billones restantes ofrecen una rentabilidad de entre el 0% y el 1%(ver gráfico). “Los planes de pensiones y las compañías de seguros no han hecho otra cosa que comprar bonos en un momento de tipos de interés ultra-bajos. Cuando estos empiecen a subir, no quiero ni pensar en sus efectos y el dolor que provocará”, afirmaba el famoso inversor estadounidense Jim Rogers en el Amundi World Investment Fórum celebrado la semana pasada por Amundi en el Museo del Louvre de París. Según Mossakowski, en este entorno de bajas rentabilidades una estrategia de comprar y mantener en renta fija presenta dos riesgos.

“El primero es obvio: las bajas rentabilidades resultan poco atractivas, mientras que las tires negativas garantizan pérdidas de capital si la inversión se mantiene hasta el vencimiento”. El segundo riesgo que señala Mossakowski tiene que ver con la relación inversa entre la rentabilidad de un bono y su precio. “Teniendo en cuenta ambos factores, los inversores no solo tienen que lidiar con los escasos rendimientos que generan los activos seguros sino que, además, los riesgos para el capital son asimétricos, es decir, las potenciales pérdidas de capital superan a las posibles ganancias”, afirma. El problema es que las pérdidas pueden llegar a ser muy abultadas. “Cuando tienes tires tan bajas, el riesgo es mayor. En casi todos los activos, la tir está en mínimos históricos. Con un movimiento de solo un 1% de tir en algunos segmentos de mercado puedes llegar a perder hasta un 15%”, subraya Manuel Arroyo, director de Estrategia de J.P.Morgan AM para Iberia.

Andrew Balls, director global de inversiones de renta fija en PIMCO, Dan Ivascyn, gestor, y Rich Clarida, estratega en la firma, se muestran convencidos de que los riesgos en la cola izquierda irán en aumento, con las consecuentes repercusiones para las carteras. “A falta de reformas estructurales, nos estamos acercando a los límites de las políticas de los bancos centrales. Las políticas cada vez más experimentales están generando una mayor incertidumbre y unas valoraciones más exigentes. Los insostenibles niveles de deuda conllevan que los riesgos a largo plazo de deterioro del capital o inflación estén aumentando. La incertidumbre política se está agravando y la mayor regulación y la consecuente reducida liquidez operativa están acentuando la volatilidad en los mercados locales”.

La respuesta que dan para encarar todo esto: tener paciencia, adoptar un enfoque táctico y flexible, evitar o infraponderar activos que dependan única o mayoritariamente de los bancos centrales para respaldar sus valoraciones, estar preparado para afrontar los puntos de inflexión en el mercado y protegerse frente a un escenario de cola en el que la inflación exceda los objetivos de los bancos centrales.

Moisés Romero

La Carta de la Bolsa