Este informe se divide en 3 partes:

- 1º parte se trata de un resumen breve de los últimos hitos logrados por la compañía.

- 2º parte se trata de lo que todo el mundo se pregunta ¿Y ahora que? ., lo que nadie cuenta, te lo contamos y se trata del plan de negocio de la compañía,

- 3º parte: Expectativa del movimiento de la acción a medio y corto plazo.

1_Lo que todos cuentan:

Sniace consiguió volver a cotizar en una situación “muy delicada” con el objetivo de sacar adelante una ampliación que generaba dudas y así poder volver a la actividad tras 3 años con las fabricas paralizadas.

_Ha conseguido todos los hitos marcados en el plan de viabilidad.

1º_ Ha logrado sacar adelante la ampliación de capital de 15,6 millones de €, además lo ha logrado con una sobredemanda de más de 80 millones de títulos.

_Félix Revuelta: Presidente de Naturhouse ha sido el principal “valedor” de Sniace al notificar a la CNMV que suscribiría 3 millones de € en la ampliación de capital, convirtiéndose así en el primer accionista de Sniace.

_De igual modo Garcia Vallina otros de los accionistas principales comprometió 1,5 millones de € en la ampliación de capital.

Este hito era clave porque de ello dependía la reapertura de las fábricas.

_2º Ha logrado llegar a un acuerdo laboral

Esto ha evitado el pronunciamiento del tribunal supremo sobre la legalidad de los despidos y ha evitado un posible sobrecoste que la empresa no podría asumir, permitiendo así reabrir las fábricas en las fechas estimadas.

Dicho acuerdo laboral fue votado por los trabajadores y enviado al supremo el pasado viernes, se espera que la homologación judicial del mismo sea comunicada en próximos días.

Con estos 2 Hitos logrados la empresa vuelve a ser viable a corto y medio plazo.

Ahora viene la pregunta que todo el mundo hace: ¿Qué se puede esperar a partir de este momento?

2_Plan de negocio de SNIACE ¿Está barata?

Nº de acciones: 233.976.501

Capitalización a 0,21€: 49.135.065€

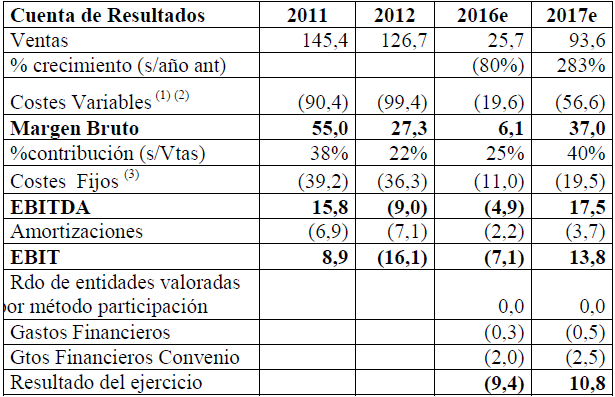

Este es el cuadro de resultados que espera obtener SNIACE una vez se encuentren sus fábricas en funcionamiento, previsto inicialmente para 2017

Como refleja el cuadro anterior de cumplirse las expectativas ,estaríamos en un “PER” de solo 4 veces 2017 con la cotización a 0,21€.

Hay que indicar que las empresas papeleras: Ence, Europac, Iberpapel, Miquel y Costas, Reno de Medici, se encuentran todas ellas entorno a un PER de unas 15 veces, todas ellas ganando dinero por supuesto, de hecho es uno de los sectores de moda por los gestores VALUE. 3 de ellas las tenemos en nuestro informe valores TOP para 2016.

El mercado aun no refleja en precio la posibilidad de alcanzar el plan de negocio.

Lo interesante es que en caso de cumplir el plan se justificaría una valoración empresa de unos 160 millones de €, mas del triple de lo actual o 0,75€ por acción. Y el plan puede decirse que es a un año vista 2017, cuando todas sus fábricas se encuentren operativas.

¿Cómo lograrlo?

La empresa para alcanzar las cifras mostradas anteriormente realiza las siguientes hipótesis:

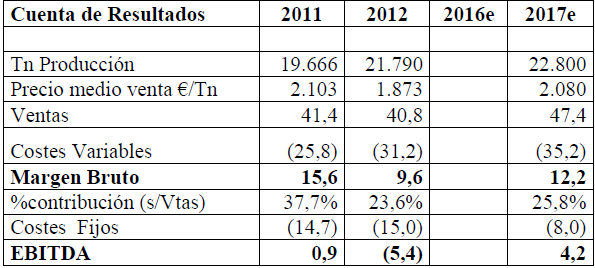

Hipótesis del Segmento de Celulosa

− Comienzo de actividad: El comienzo de la actividad productiva de celulosa

durante el mes de junio de 2016.

− Producción diaria: Primer periodo de nueves meses con producciones de 120 Tn/día de pasta seca para venta íntegra a terceros. Una vez arranque Viscocel (estimado a los nueve meses del arranque de Celltech, esto es, en enero de 2017) se pasaría a 170 Tn/día de producción, con 70 Tn/día de pasta húmeda para la producción de fibra viscosa y el resto con pasta seca para venta a terceros. En cuanto a la producción de lejías, subproducto de la celulosa, se establece en un ratio de 2,2 Tn de lejías por Tn de celulosa producida.

− Precios de Venta:

Los precios de celulosa han sido estimados por la Sociedad con base en el Informe de Mercado con el que se elaboró el Plan de Viabilidad del Convenio. Parte de unos precios iniciales de 850 $/Tn, manteniendo posteriormente la evolución cíclica de este mercado. La media de los cinco primeros años del Plan de Viabilidad del Convenio es un 6% más baja que la de los cinco últimos años de funcionamiento.

Los precios de venta de ligninas están de acuerdo al contrato que está vigente con el cliente (Lignotech, sociedad participada por el Grupo) desde el año 2001, con las variaciones anuales correspondientes.

Tipo de cambio: El tipo de cambio estimado es un tipo fijo de 1,10$/€.

− Costes de materias primas y productos de proceso: Se mantienen los consumos unitarios históricos (calculados teniendo en cuenta los últimos cinco años de actividad normal del Grupo en todas las referencias a consumos y costes históricos) al no haberse producido ninguna variación en el proceso productivo. Asimismo se han utilizado los costes medios históricos.

− Costes energéticos: Se mantienen, igualmente, los consumos unitarios históricos. Los precios del vapor suministrado por la Matriz se han considerado a precios de mercado. El precio de la energía se ha establecido según los precios de futuro del pool en el OMIE.

− Costes de depuración: Según los costes imputados por la Matriz en base a los parámetros técnicos correspondientes. En el año 2013 se puso en marcha la última fase de la EDARI, la cual, actualmente, se encuentra plenamente disponible. Con los parámetros estimados, la puesta en marcha de la EDARI significará una rebaja de los costes de canon de saneamiento de entre un 75% y un 80% (costes entre los 2,5 y los 4,0 millones de euros en los últimos años). Además desaparece el canon de vertidos al no verter ya en el dominio marítimo-terrestre (ver Capítulo 5.1.5.1).

− Otros gastos: Los gastos de mantenimiento se han estimado similares a los históricos, y en línea con los que se venían manteniendo antes de la paralización de las actividades. Los gastos de venta se han estimado como el 1% del importe bruto de ventas, y los gastos de transporte de ventas en 55€/Tn.

− Costes de personal: La plantilla objetivo se cifra en 117 personas frente a las 153 que había antes de la parada. Esto unido a la rebaja media de salarios de un 15% prevista en el Acuerdo Laboral supone un descenso importante en los costes de este capítulo. Como ya se ha indicado, el Acuerdo Laboral se encuentra pendiente de entrar en vigor.

Se presenta a continuación un cuadro comparativo de la cuenta de resultados de los dos ejercicios que constituyen el Plan de Viabilidad Actualizado en la parte que se refiere únicamente al Segmento de Celulosa frente a los últimos años de actividad normalizada (2011 y 2012) de este Segmento con la finalidad de mostrar su evolución (datos en millones de euros):

Hipótesis del Segmento de Fibra Viscosa

− Inversiones: Inversión en las líneas de producción de fibra, consistente en eliminar las tres líneas de producción más obsoletas (snias) y potenciar las otras dos líneas (chemtex), con la transformación de la máquina de hilado horizontal por hilado vertical, aumentando además la longitud de las máquinas para albergar más posiciones, con los siguientes objetivos:

_ Flexibilizar los tipos de producción, pudiendo llegar a producir hasta 80 Tn/día de fibra ignífuga, frente a la limitación actual de 20 Tn/día.

_ Poder utilizar cualquiera de las dos líneas de producción resultantes para cualquier tipo de producto (textil, sanitario o ignífuga) en función de las necesidades del mercado.

_ Reducción de la plantilla necesaria, pasando de una plantilla de 190 personas a una plantilla objetivo de 140.

_ Reducción de los consumos unitarios de vapor y energía eléctrica.

_ Reducción de los consumos unitarios de sulfuro de carbono tras las mejoras en el proceso.

_ Reducción de los costes de mantenimiento.

_ Esta actuación en las líneas tiene un plazo previsto de puesta en marcha de nueve meses, con una inversión inicial de 6,4 millones de euros (a pagar en los dos años del Plan de Viabilidad Actualizado), y una inversión adicional de 1 millón de euros a partir del segundo año del arranque en la planta de producción de fibra viscosa. Esto totalizaría 7,4 millones de euros, tal y como se ha expuesto en los Capítulos 8.1 y 5.1.5.1.

Comienzo de actividad: a partir de marzo de 2017, es de decir, nueve meses después de haber arrancado la producción de celulosa.

− Producción diaria: Arranque de la fábrica con producción de 80 Tn/día de fibra viscosa, de las que, aproximadamente, el 31%, esto es, 25 Tn/día, serían de fibra ignífuga, creciendo paulatinamente en este mercado. Las restantes 55 Tn/día se distribuyen entre la fibra que se destina como materia prima a la producción de tejidos textiles y la destinada a los llamados tejidos-no tejidos siguiendo similares proporciones a la del último año de funcionamiento normal (2012).

− Precios de Venta: Los precios de fibra viscosa han sido estimados por la Sociedad en base al Informe de Mercado que va anexo al Plan de Viabilidad del Convenio. Para el mix de la fibra brillante y mate se parte de un precio inicial el primer año de 1.814 €/Tn, manteniendo posteriormente la evolución cíclica de este mercado. Para la fibra ignífuga se ha partido de un precio de 3.000 $/Tn. La media de los cinco primeros años del plan es similar a la de los cinco últimos años de funcionamiento. El mix de precios debería incrementarse respecto a los de los últimos años, al mejorar la calidad de la fibra por las inversiones previstas, así como la incorporación de productos con mayor valor añadido con destino al sector sanitario.

− Costes de materias primas y productos de proceso: Se mantienen los consumos unitarios históricos, a excepción de un descenso importante del consumo de sulfuro de carbono del 27%, por las inversiones previstas en las líneas de producción. Se han utilizado los costes medios históricos (calculados teniendo en cuenta los últimos cinco años de actividad normal del Grupo en todas las referencias a consumos y costes históricos). En la medida que se incremente la producción de fibra ignífuga, al necesitar de un 30% menos de celulosa en su composición, se liberará celulosa para venta a terceros.

− Costes energéticos: Se prevén descensos del 16% en el consumo de vapor y del 9% en el consumo de energía. Los precios del vapor suministrado por la Matriz se han estimado tomando en consideración la previsible evolución del precio de compra de su materia prima (Carbón)]. El precio de la energía según los precios de futuro del pool en el OMIE.

− Costes de depuración: Según los costes imputados por la Matriz en base a los parámetros técnicos correspondientes. En el año 2013 se puso en marcha la última fase de la EDARI, la cual, actualmente, se encuentra plenamente disponible. Con los parámetros estimados, la puesta en marcha significará una rebaja de los costes de canon de saneamiento de entre un 75% y un 80% (costes entre los 2,5 y los 4,0 millones de euros/año en los últimos ejercicios). Además desaparecerá el canon de vertidos al no verter ya en el dominio marítimo-terrestre.

− Otros gastos: Los gastos de mantenimiento se han estimado teniendo en cuenta las inversiones efectuadas en la fábrica de Fibra, con una bajada de los mismos al eliminar las líneas más obsoletas. Los gastos de venta se han estimado como el 2,80% del importe bruto de ventas (incluyendo comisiones de venta, seguros de venta y otros gastos de exportación y bancarios), y los gastos de transporte en 104€/Tn.

− Costes de personal: La plantilla objetivo se cifra en 140 personas frente a las 190 que había antes de la parada. Esto unido a la rebaja media de salarios de un 15% prevista en el Acuerdo Laboral (pendiente de su entrada en vigor) supone un descenso importante en este apartado de costes.

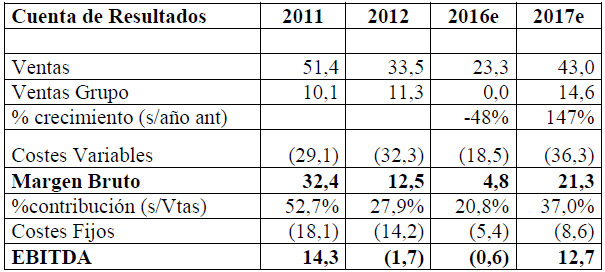

Se presenta a continuación un cuadro comparativo de la cuenta de resultados de los dos ejercicios que constituyen el Plan de Viabilidad Actualizado en la parte que se refiere únicamente al Segmento de Fibra Viscosa frente a los últimos años de actividad normalizada (2011 y 2012) de este Segmento con la finalidad de mostrar su evolución (datos en millones de euros)

Nota: El incremento en el importe de ventas en el 2017 se produce fundamentalmente por la mayor capacidad de producción con respecto a los años anteriores gracias a las inversiones efectuadas en la planta de producción de fibra viscosa. No se estima que haya ningún problema para que el mercado absorba este incremento de producción.

Hipótesis servicios centrales (Segmento Energético y Segmento Otros)

– Comienzo de la actividad: El comienzo de la actividad está previsto durante el mes de junio de 2016.

– Producciones Energía. Se arrancará inicialmente la Central de Carbón de 20 Mwh, utilizando carbón como materia prima. En una primera fase con una producción de vapor de 53 Tn/hora durante los meses en los que solo se esté produciendo celulosa, para pasar posteriormente a 88,4 Tn/h una vez que comience la producción de fibra viscosa. La producción de energía estará en torno a los 4,8Mwh que se verterá en la red.

– Precios de Venta Energía: El vapor generado se facturará a precios de mercado a las filiales. La energía que se vierta a la red no gozará de primas, y para el precio del Mwh se han utilizado los precios de futuro del pool en el OMIE.

– Costes de materias primas y productos de proceso. Se ha considerado un coste de carbón de 85 €/Tn basado en los precios de futuro API2 (índice de referencia de precios del mercado de los carbones vendidos en Europa) más los costes estimados de logística hasta su entrega en fábrica.

– Costes de personal Energético. La plantilla objetivo se cifra en 21 personas frente a las 45 que había antes de la parada. Esto unido a la rebaja media de salarios de un 15% prevista en el Acuerdo Laboral (pendiente de su entrada en vigor) supone un descenso importante en los costes por este concepto.

– Costes de personal Otros. La plantilla objetivo se cifra en 48 personas frente a las 81 que había antes de la parada. Dentro de este epígrafe se incluye: dirección, administración, comercial y logística, servicios

SNIACE a nivel de Balance.

Patrimonio neto: 13.100.000€ (se incrementaría hasta 27,8 millones de € en 2017)

Deudas con entidades de crédito a corto plazo: 18.700.000€

Deudas con entidades de crédito a largo plazo: 3.700.000€

Efectivo y otros medios líquidos equivalentes: 3.900.000€

Deuda financiera Neta: 18,500.000

Esto arroja un ratio deuda financiera neta /EBITDA 2017 de solo 1,1 veces.

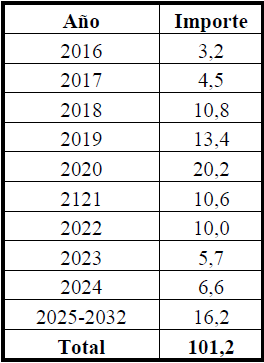

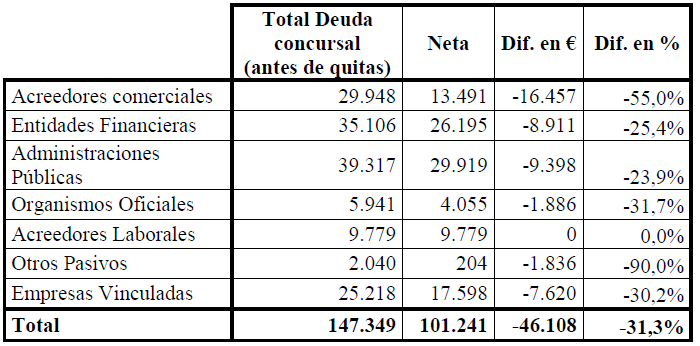

Deuda concursal y calendario de pagos de la misma.

La deuda concursal no supone problema alguno en caso de cumplir con el plan de negocio.

Fuentes: Datos extraídos de distintos HR y folletos de admisión y emisión.

3_ Expectativa del movimiento de la acción en medio y corto plazo.

A medio plazo: El precio marcado anteriormente de 0,75€ por titulo debe ser el objetivo siempre y cuando la empresa vaya cumpliendo en plazos las hipótesis reflejadas en su plan de negocio.

Para ello será importante ir viendo los HR que se van publicando, ello marcara el camino de ser o no factibles dichos objetivos.

Que cumpla con los mismos o no, lo decidirá el tiempo, el mercado de momento otorga un 25% de posibilidades de que así sea, es decir, hay un importante descuento para quien quiera ir a largo y se crea su plan de negocio.

A corto plazo: Muchos inversores han estado vendiendo acciones en los días previos por “temor” a la salida de las acciones nuevas, una salida de acciones comunicada mediante HR el pasado viernes y cuya contratación será efectiva desde este martes.

La incertidumbre desde este martes deja de existir.

En estos casos suele producirse un “GAP” bajista en el precio (apertura muy por debajo del cierre de la sesión anterior) que tiende a cerrarse poco a poco a medida que comienza la sesión, este GAP que se generará supone para muchos una oportunidad de entrada, pues los que se quedaron fuera sin poder suscribir (demanda excedía a la oferta en 80 millones de títulos) probablemente aprovecharan el descuento que se genera para entrar en la compañía.

De igual modo los inversores que días previos vendían por temor al GAP bajista aprovecharan la bajada con GAP para volver a comprar sus títulos.

Otros inversores que vean descuento o que estuvieran esperando la salida de las acciones nuevas también querrán incorporarse.

Nota: Dadas las suscripciones en el periodo preferente de Felix Revuelta, Garcia Vallina y otros miembros del consejo, pensamos que los minoritarios no tendrían mas de 70 millones de acciones nuevas suscritas entre 0,12-0,20. Los miembros del consejo quieren mas acciones, no vender.

Lo normal es que a corto plazo intente cubrir el GAP bajista generado por la salida de nuevos títulos.

Dato adicional.

El año pasado en otra ampliación gestionada por LINK SECURITIES, (la 1º de INYPSA a comienzos de ejercicio ), el valor sufrió un castigo desde la suscripción completa de la ampliación de capital hasta la admisión de las acciones (Similar a SNIACE). Una vez admitidas estas acciones a negociación abrieron con GAP bajista (Desde 0,191€ a 0,173€ ), este GAP bajista fue cerrado en el día y solo 5 días después la acción se encontraba cotizando en 0,27€. ¿Ocurrirá lo mismo?

Niveles claves por técnico

1º Se aprecia una sucesión de velas bajistas desde 0,36€ coincidiendo con la suscripción completa de la ampliación de capital, ello se debe al temor por parte de los inversores de la admisión a contratación dichas acciones.

Estas acciones se pueden contratar como ya mencionamos anteriormente desde este martes 7 de junio, eliminando la incertidumbre.

2º La zona de 0,16-0,176€ debería ser soporte o precio de apertura por encontrarse justo el mínimo anterior visto durante la ampliación de capital y también por ser la base del canal bajista actual.

3º La primera resistencia y objetivo de rebote se encuentra en 0,21€ (Gap bajista de este martes), en caso de ser superada tendría una siguiente resistencia entre 0,243-0,25€.

Gesprobolsa

Estos informes responden a la opinión subjetiva de los analistas de bolsa, a quienes no puede imputarse responsabilidad alguna por las operaciones realizadas en función de estas recomendaciones. Queda expresamente prohibida la reproducción total o parcial de este documento o de su contenido sin el permiso expreso de bolsa. Para cualquier solicitud, sugerencia o petición deben dirigirse a gesprobolsa@gmail.com