Las caídas de ayer de los principales índices mundiales, y sobre todo del SP500, se empezaron a corregir a mitad de la sesión americana y han continuado con las fuertes subidas de los índices europeos en lo que llevamos de mañana. Por eso, los inversores se empiezan a preguntar: ¿Se han acabado las caídas? A lo que nosotros contestamos: claramente no.

La bolsa: del pánico a la euforia

Los sesgos psicológicos están cada vez más presentes en los análisis económicos y los inversores son más conscientes de su existencia que hace unos años, sobre todo antes de que Daniel Kahneman ganara el premio Nobel en 2002 por sus investigación que combinaba los mercados y la psicología. Sin embargo, por suerte o por desgracia, lo sesgos siguen igual o más presentes (las redes sociales pueden incluso intensificarlos) en los mercados. Esto hace que los inversores entren en pánico ante alguna noticia que se perciba como negativa y se produzcan ventas masivas, empujando a los índices a tener caídas más severas de lo que la volatilidad diaria nos tiene acostumbrados.

Por otro lado, cuando esa noticia negativa se contradice o simplemente hay nueva información positiva en el mercado los inversores se lanzan a comprar, y se producen fuertes rebotes en las bolsas que en ocasiones superan incluso a las caídas previas.

Este proceso se puede invertir, es decir, que primero se produzca la euforia y después el pánico. De hecho, es lo que más suele suceder. Los inversores descuentan un escenario ilógico e impulsan el precio de las acciones muy por encima de su valor fundamental, lo que después produce grandes caídas una vez se pincha la burbuja de expectativas.

La naturaleza del SP500 es volátil

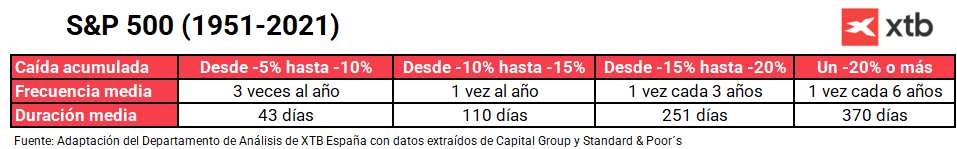

Más que una crítica, lo expuesto anteriormente explica la naturaleza del SP500. Más allá de si debería o no debería ser así, la realidad es que la bolsa es volátil por naturaleza y según estudios de Capital Group, en el periodo 1951-2021 se produjeron de media alrededor de 3 caídas de un -5% a un -10% al año, 1 caída al año de un -10% hasta un -20%, una vez cada 3 años una caída de un -15% hasta un -20% y hasta una caída cada 6 años de un -20% o más, en términos acumulados.

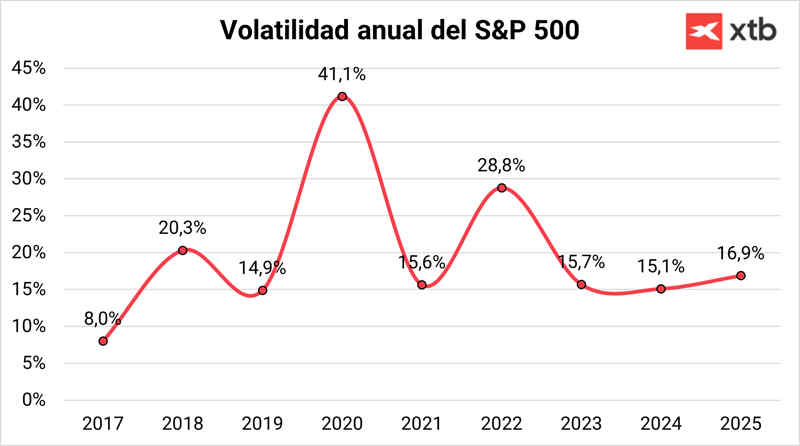

SP500: 2023 y 2024 nos mal acostumbró

El problema de algunos inversores es que venimos de dos años con muy pocas caídas relevantes. A pesar de que la volatilidad se mantuvo en niveles similares a años anteriores, en 2023 y 2024 tan solo vivimos 3 caídas de un -5% hasta un -10%, frente a la media de 3 veces al año, mientras que tan solo vivimos una caída de un -10% hasta un -15%, frente a la media de 1 al año. Además, esta caída fue del -10,3% y después de alcanzar ese mínimo el índice se recuperó en 35 días. De hecho, en 2024 no hubo ninguna caída de más de un 10% en todo el año, por lo que llevamos desde octubre del 2023 sin sufrir una caída de más del 10% (la de los últimos días ha tocado el -6%).

Es cierto que veníamos de un 2022 donde la caída máxima alcanzó el 25,4% y el año terminó con un fuerte descenso, pero muchos inversores se han incorporado en dos años muy tranquilos. Tanto es así que el susto de agosto del 2024, donde se produjo el cierre de posiciones masivas de carry trade entre el dólar y el yen japonés, produjo una caída del 3% y al otro día recuperó.

¿Qué podemos esperar de la bolsa?

En este 2025 ya hemos vivido dos sustos. El primero fue DeepSeek y el segundo el de ayer, que fue mezcla de aranceles y tensión geopolítica. Pero ambas fueron caídas que si bien fueron profundas durante la sesión, finalmente no terminaron la jornada con grandes descensos. Después de dos años tranquilos, es normal que veamos movimiento en los mercados y esto solo acaba de comenzar. Eso no significa que los índices mundiales vayan a perder las ganancias acumuladas en estos dos primeros meses, habrá que verlo de manera particular.

Pero sí que podemos esperar más caídas como las que ya hemos visto en estos dos primeros meses de 2025 y hay selectivos que tienen una posición delicada pero que sus valoraciones no lo están recogiendo. Se nos vienen a la cabeza sectores como la IA, con empresas líderes y punteras pero también con compañías cotizando a múltiplos muy altos, banca europea y en concreto banca española, también en múltiplos no vistos en años y una tendencia de tipos a la baja, además del peligro de los aranceles a muchos otros sectores.

En definitiva, no podemos tener la bola de cristal para predecir cuándo exactamente se producirán las caídas, pero podemos asegurar que se producirán incluso en una tendencia alcista.

Análisis realizado por los analistas de XTB

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.