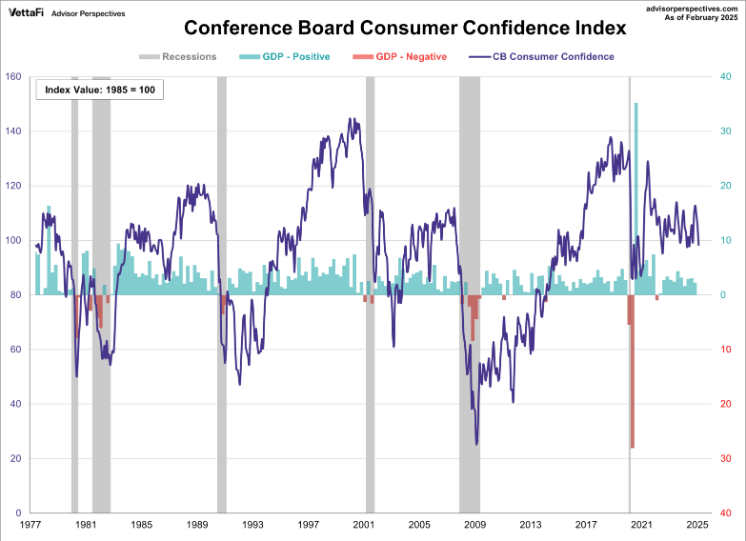

El índice de Confianza del Consumidor del Conference Board fue actualizado ayer con los datos de febrero, nuevo varapalo y caída que no se producía desde agosto de 2021.

CONFIANZA DEL CONSUMIDOR CONFERENCE BOARD vs PIB EEUU

El Economista senior de la institución Global Indicators del Conference Board, Stephanie Guichard, resumió en su comunicado la situación de aumento de pesimismo generalizado:

- “In February, consumer confidence registered the largest monthly decline since August 2021,” “This is the third consecutive month on month decline, bringing the Index to the bottom of the range that has prevailed since 2022. Of the five components of the Index, only consumers’ assessment of present business conditions improved, albeit slightly.

- Views of current labor market conditions weakened.

- Consumers became pessimistic about future business conditions and less optimistic about future income. Pessimism about future employment prospects worsened and reached a ten-month high.”

- “Average 12-month inflation expectations surged from 5.2% to 6% in February. This increase likely reflected a mix of factors, including sticky inflation but also the recent jump in prices of key household staples like eggs and the expected impact of tariffs. References to inflation and prices in general continue to rank high in write-in responses, but the focus shifted towards other topics. There was a sharp increase in the mentions of trade and tariffs, back to a level unseen since 2019. Most notably, comments on the current Administration and its policies dominated the responses.”

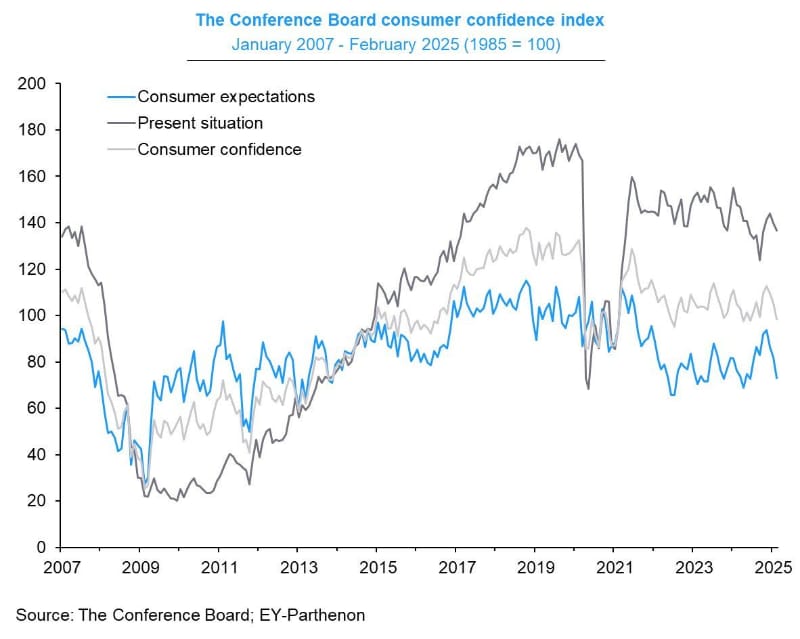

La confianza en las condiciones actuales ha caído, así como en las expectativas, vean evolución desglosada:

CONFIANZA DEL CONSUMIDOR ACTUAL, EXPECTATIVAS Y TOTAL.

El sentimiento del consumidor es reflejo de la situación económica y finanzas personales, de las expectativas a futuro de la gente que está asistiendo a un asedio constante a su riqueza desde hace años y clara reducción de su capacidad de gasto y calidad de vida.

También responde a la inseguridad creciente del empleo y decidido aumento de expectativas negativas hacia el mercado de trabajo en los próximos 6 meses:

Los datos ayer publicados coinciden con la actualización de febrero del índice de confianza del consumidor de la Universidad de Michigan (analizado en este post del lunes), que también ha empeorado y descendido por debajo de lo esperado por el consenso de expertos.

Aportando el 70% a la formación del PIB es necesario recuperar la ilusión del consumidor y la demanda para evitar una contracción de la economía. El efecto riqueza proporcionado por la fuerte subida de las bolsas es esencial para mantener el consumo pero también está en riesgo, es muy importante para la economía que no se produzca una corrección importante de las cotizaciones.

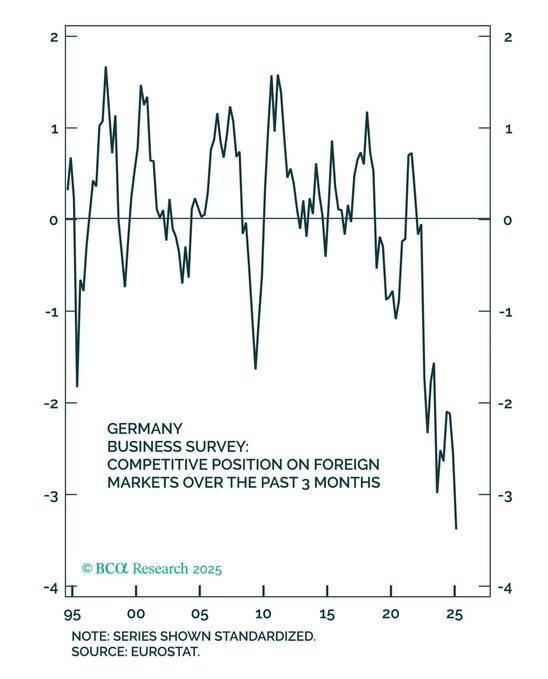

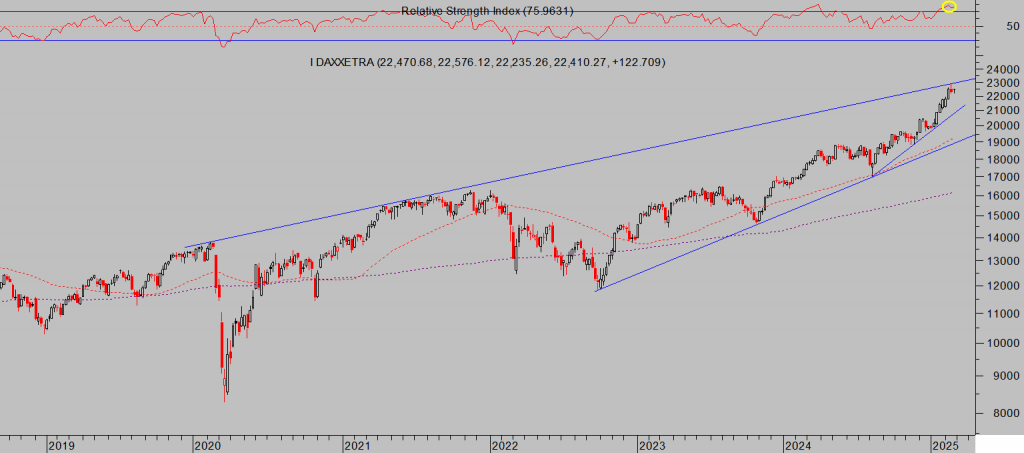

Por cierto, en Alemania también se ha publicado esta mañana el sentimiento del consumidor (GfK Consumer Confidence Index) que inesperadamente ha vuelto a caer (a -24.7 vs -22.5 anterior y -20 esperado) el nivel más bajo en 10 meses.

GfK CONFIANZA DEL CONSUMIDOR ALEMANIA.

Otro de los principales factores para este descontento social, además del deterioro de las finanzas personales, es la debilidad que presenta el mercado laboral.

Naturalmente la pérdida de competitividad, caída de la productividad, de cuota de mercado exterior, etc… de la industria alemana está pasando factura y consecuentemente la inseguridad laboral va en aumento, con las ramificaciones derivadas como son el empeoramiento de las expectativas, prudencia en el gasto o ralentización del consumo.

El deterioro de la industria alemana va muy en serio, vean la evolución del índice de competitividad exterior, en caída libre y explorando un terreno ignoto, al menos en los últimos 30 años.

ÍNDICE COMPETITIVIDAD EXTERIOR, ALEMANIA,

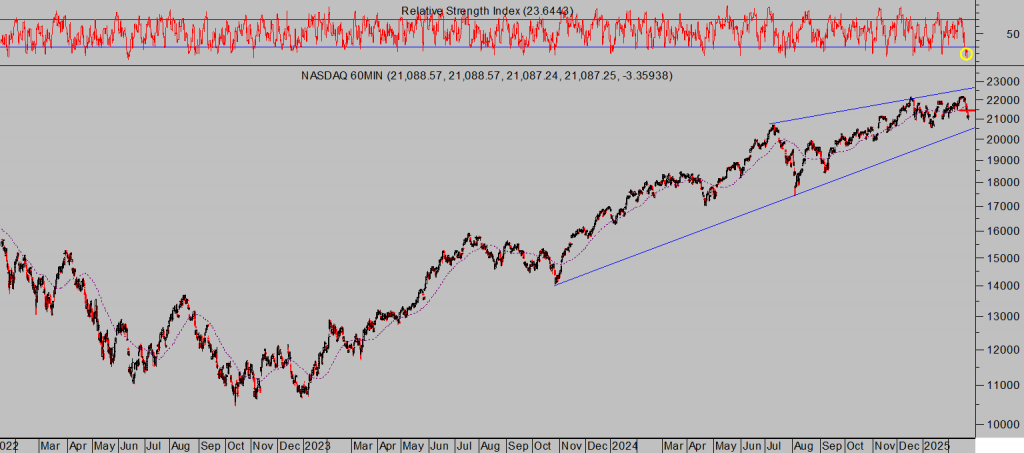

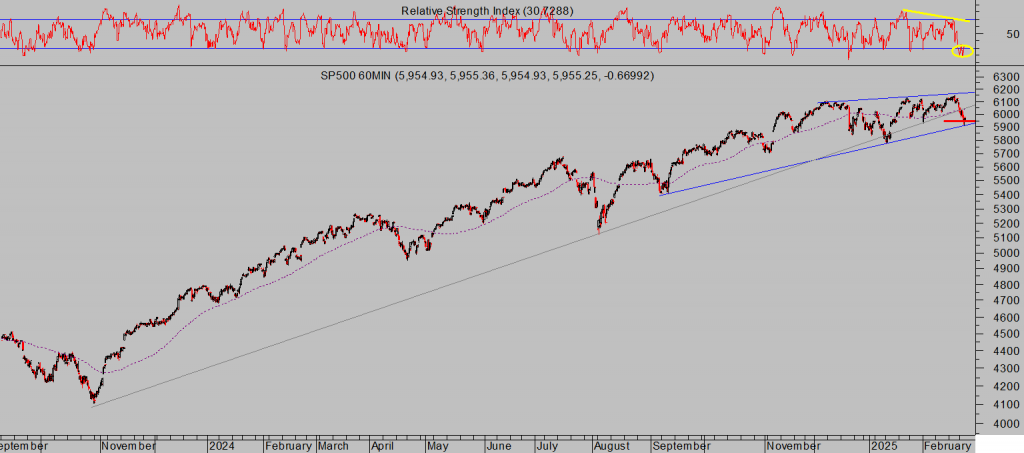

Las bolsas americanas reaccionaron al dato con ventas y caídas por cuarta sesión consecutiva, de acuerdo con las previsiones y signos técnicos que presentaban los índices antes de la apertura y especialmente el sector semiconductores (todos analizados en post de ayer).

El Nasdaq corrigió un -1.35%, el SP500 se dejó un más ligero -0.47% y el Dow Jones consiguió zafarse de los números rojos y remontó un +0.37% tras amenazar importantes referencias de control que perdidas hubieron alterado a mucho peor el panorama y expectativas.

DOW JONES, 60 minutos.

El Nasdaq y SP500 también alcanzaron referencias de control técnico muy relevantes (trazos rojos), en un estado técnico de fuerte sobreventa de corto plazo y finalmente rebotaron desde mínimos y el SP500 también evitaron deteriorar adicionalmente las pautas técnicas, no así el Nasdaq que empujado por la debilidad del sector semiconductores cerró ligeramente por debajo de soportes.

En ambos casos, el movimiento lateral iniciado hace ya casi 4 meses continúa vigente.

NASDAQ-100, 60 minutos.

SP500, 60 minutos,

Ahora los inversores esperan atentos a la publicación de datos de inflación en Estados Unidos y también en Alemania de este viernes, especialmente después de que la confianza del inversor se muestre tan deteriorada y uno de los motivos es precisamente el encarecimiento del coste de la cesta de la compra.

El consenso espera un IPC moderado en Alemania para repetir el 2,3% interanual anterior y en Estados Unidos el Personal Consumption Expenditures -PCE-, deflactor del Consumo o testigo de inflación preferido de la FED, descendiendo una décima interanual hasta el 2.5%. Veremos.

Pero antes Nvidia. Hoy presenta resultados del cuarto trimestre de 2024 tras el cierre del mercado USA y considerando el elevadísimo nivel de exigencia de los expertos, deben ser excelentes para convencer y evitar ventas y caída de la cotización.

En las últimas presentación de resultados es lo que ha ocurrido, resultados positivos pero no tanto como se esperaba y reacción vendedora de los inversores provocando caída de la cotización.

Pulula por los mercados la noticia de que Estados Unidos podría estar presionando a empresas del sector semiconductores no americanas, como Tokio Electron o ASML, para que abandonen el mantenimiento de los equipos para producir semiconductores en China, un motivo adicional que explica la debilidad manifiesta del índice de semiconductores -SOX-, análisis y previsiones explicados en post de ayer, junto con el estado del sentimiento de los inversores y sus implicaciones La coyuntura amenaza el éxito de la inversión pasiva.

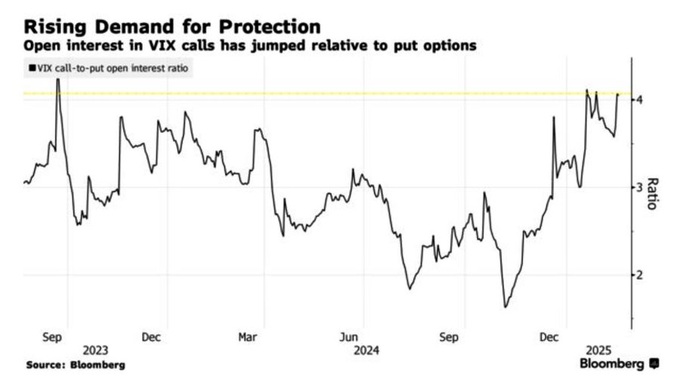

En vista de la debilidad de las bolsas en las últimas sesiones y del temor a que Nvidia provoque igual patrón de comportamiento que en anteriores presentaciones de resultados, los expertos están comprando cobertura de riesgo vía compra de opciones sobre volatilidad.

Recordemos que la volatilidad sube cuando los índices caen y viceversa

El diferencial de opciones Call (apuestas alcistas) frente a Put (bajistas) que vienen comprando los inversores sobre el índice de volatilidad implícita del SP500 -VIX- desde hace semanas se ha intensificado.

RATIO OPCIONES CALL vs PUT SOBRE VOLATILIDAD VIX.

Los índices han descendido hasta niveles de control, el estado de sobre venta de corto plazo (intradía) es muy acusado y debería generar una reacción al alza o rebote que será muy importante analizar estrechamente a medida que avance para tratar de averiguar las verdaderas intenciones del mercado.

En caso de que la excesiva sobreventa no funcione como revulsivo para originar un rebote, abróchense los cinturones!, los mercados que no responden a lecturas de excesiva sobreventa en ocasiones se desploman.

Para finalizar comentar dos cosas importantes para los mercados, el Congreso USA aprobó ayer el plan de fuerte recorte de impuestos (por $$4.5 billones) y por otra parte la posibilidad de preacuerdo alcanzado entre Trump y Zelenski (USA-Ucrania) para sentar las bases del fin de la guerra, asuntos que analizaremos en detalle en post de mañana.

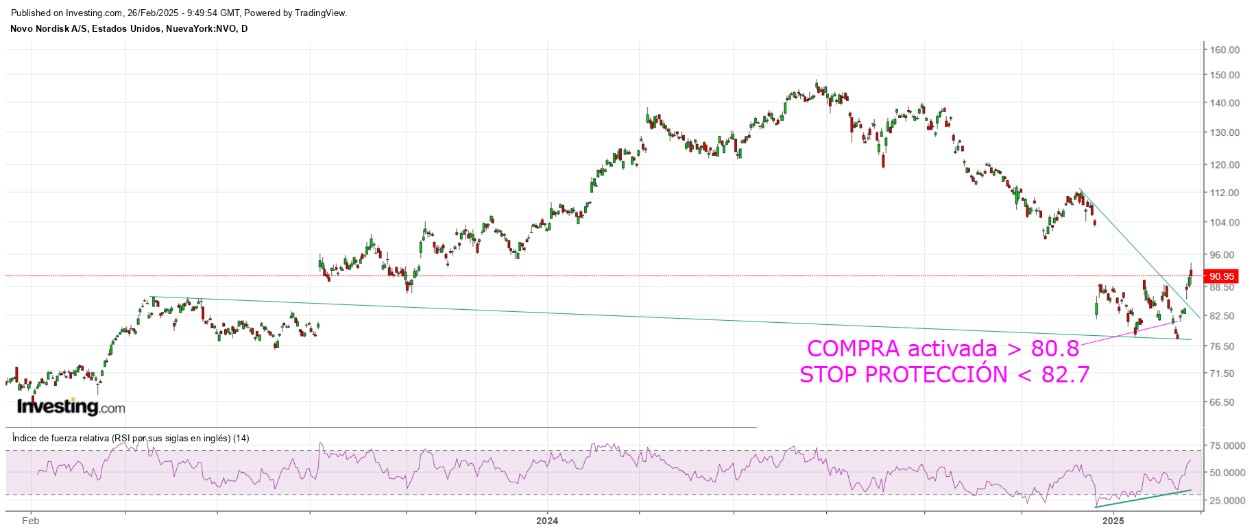

Mientras los índices corrigen junto con las grandes ballenas, algunos peces avanzan y van sumando rentabilidad a la estrategia compartida con suscriptores recientemente:

NOVO NORDISK, diario

DAX-40, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com

Deja una respuesta

Lo siento, debes estar conectado para publicar un comentario.