En 2025… ¿Bolsa estadounidense o europea?

En Wall Street tienen claro en qué invertir de cara al 2025 y en líneas generales no difiere mucho del 2024: en Bolsa estadounidense.

De hecho, la encuesta de Bank of America a gestores de fondos de inversión refleja que han incrementado fuertemente su asignación a la renta variable norteamericana a niveles no vistos desde hace 25 años, representando un 36% de las carteras. Por su parte, han reducido el nivel de liquidez hasta el 3,9%.

Concretamente, han aumentado su exposición en el sector financiero y reducido en la Bolsa europea y los mercados emergentes.

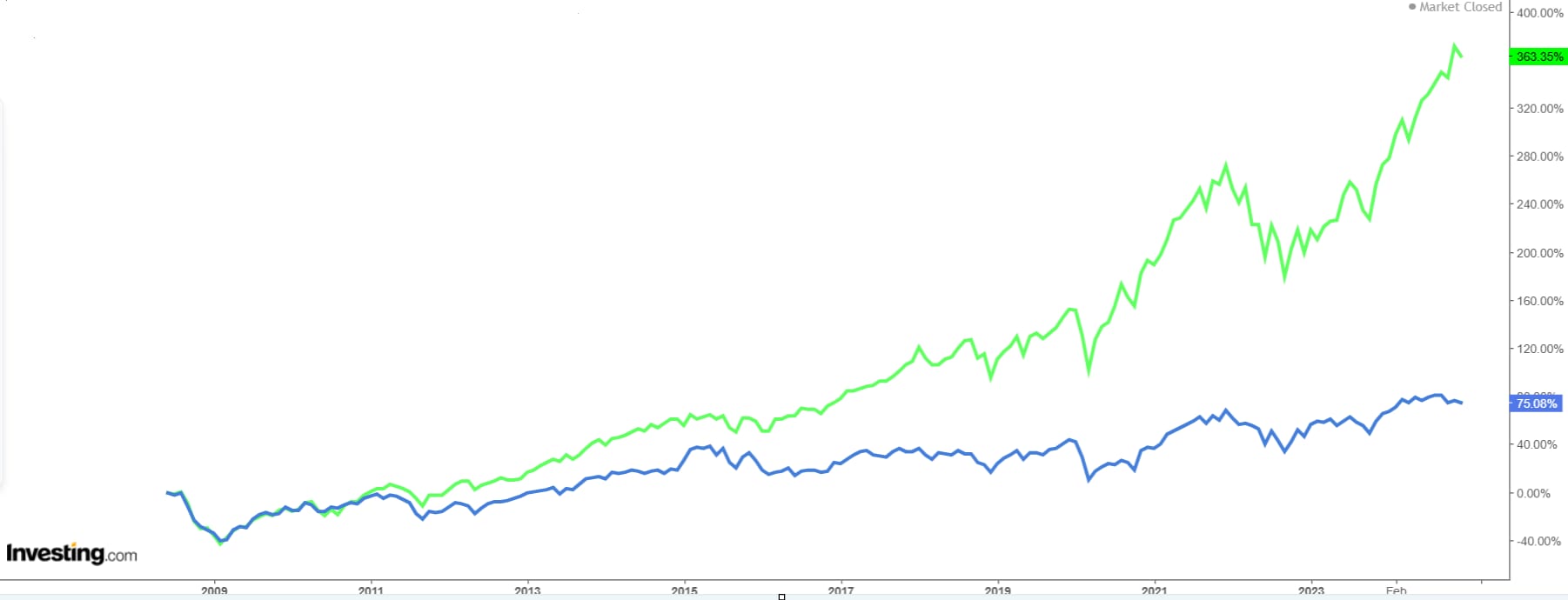

La realidad es que sigue sin convencerles la Bolsa europea. No porque en general se comporte mal, ya que en 2024 salvo el Cac francés, ha tenido buenos números, sino porque consideran que el mercado estadounidense volverá a comportarse mejor. De hecho es una tónica a lo largo de la historia y en 2024 no fue diferente con el índice Stoxx Europe 600 teniendo su peor rentabilidad respecto al S&P 500 en casi 25 años.

Una de las razones de este diferencial en 2024 ha sido que Europa no tiene tanta exposición al sector tecnológico, el rey del año. Fíjese que las 10 principales acciones estadounidenses han subido dos dígitos, mientras que 6 de las mayores acciones del Viejo Continente están en negativo, como es el caso de Novo, Nestlé y LVMH.

Aquí podemos ver la comparativa entre el Stoxx Europe 600 y el S&P 500 y cómo desde 2011 la brecha se incrementó sustancialmente.

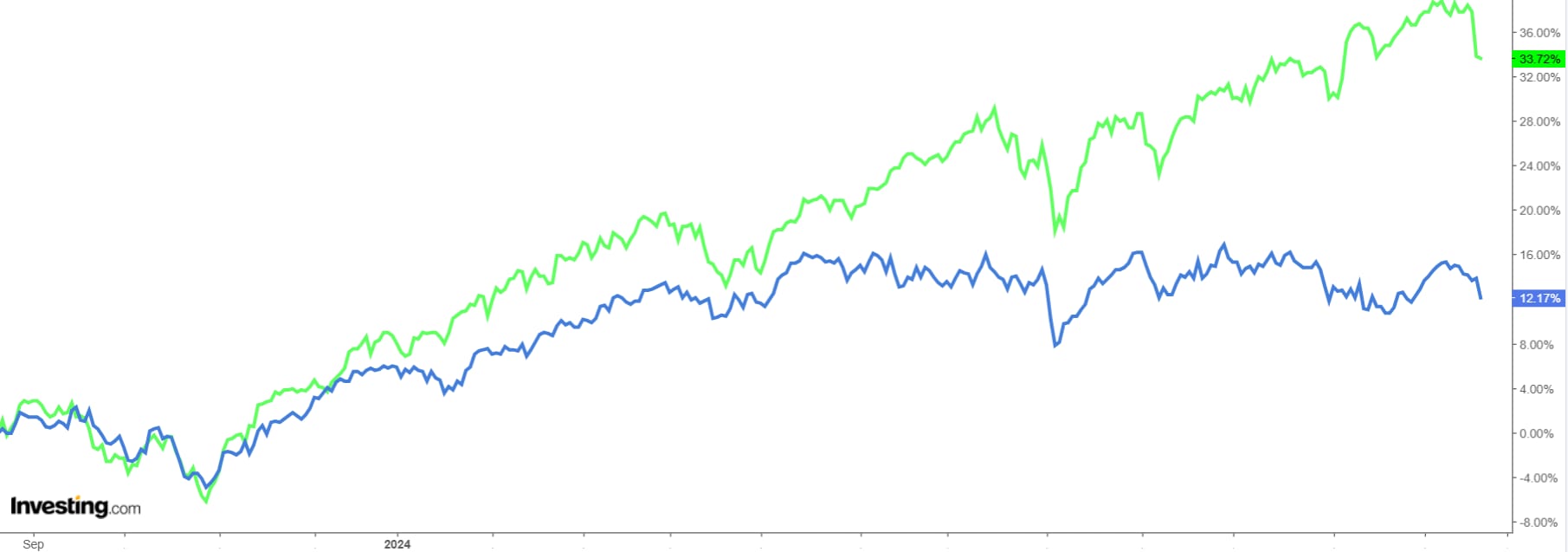

Y aquí la comparativa en 2024.

4 Fondos de dividendos con ganancias históricas muy interesantes

En un entorno en el que los tipos de interés comenzaron a reducirse, los productos de inversión conservadores pierden su atractivo, ya que ofrecen una menor rentabilidad.

Es aquí donde entran en escena productos de inversión asociados al dividendo. Hoy le voy a comentar unos fondos de inversión centrados en acciones con dividendo y que además tienen un historial de ganancias muy bueno.

Lo primero de todo es saber que existen dos tipos de productos:

- Los que reparten dividendos entre sus inversores (fondos de reparto).

- Los que en vez de repartir los dividendos, lo reinvierten en el fondo (fondos de acumulación).

Los 4 fondos son:

- Eaton Vance Enhanced Equity Income Fund II: tiene cinco estrellas de Morningstar y ha tenido una rentabilidad del 94,5% en los últimos cinco años , lo que no está muy lejos de la rentabilidad a cinco años del ETF del S&P 500 (SPY) que es del 98,3%. A 10 años sí lo supera con un rendimiento del 254,2% frente al 238,5% del SPY.

- DWS (ETR:DWSG) Top Dividende: tiene acciones de Agnico Eagle Mines, Taiwan Semiconductor, Shell (LON:RDSb), Deutsche Telekom (ETR:DTEGn), entre otros. Su rentabilidad anualizada a 10 años es del 6,4% (en 2024 del 10%).

JPMorgan (NYSE:JPM) Global Dividend: su rentabilidad media anual a 10 años es del 10,7% y el 60% de sus acciones son de Estados Unidos. Algunas de sus posiciones son Microsoft (NASDAQ:MSFT), Meta (NASDAQ:META), Taiwan Semiconductor, Otis y UnitedHealth (NYSE:UNH).

M&G Global Dividend: su rentabilidad media anual a 10 años es del 9,8% y en 2024 ha logrado un 23%. Tiene acciones de Keyera, Broadcom (NASDAQ:AVGO) y Amcor, entre otras.

Por qué compra Warren Buffett más acciones de Occidental Petroleum

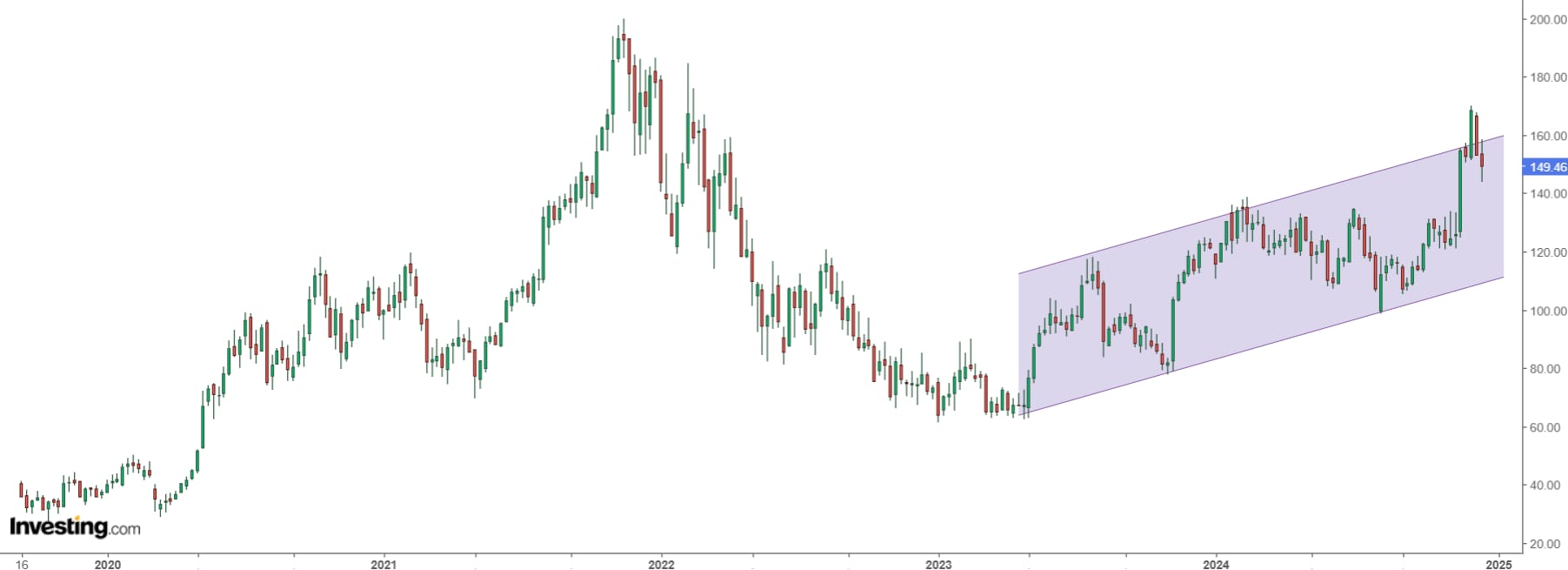

Warren Buffett sorprendió al mercado comprando más acciones de Occidental Petroleum, concretamente destinó 400 millones de dólares.

Este hecho se produjo cuando las acciones de la compañía estadounidense especializada en la búsqueda y explotación de petróleo, caían a niveles no vistos desde febrero de 2022.

Tras esta compra, Buffett tiene 264.178.414 acciones, lo que representa el 28,15% del total de acciones en circulación. Por detrás de él como máximo accionista se encuentra Dodge & Cox con el 8,3% de las acciones.

¿Y por qué caen las acciones de Occidental Petroleum? Por la incertidumbre y temor de que el precio del barril de crudo siga bajando. Y es que los aranceles propuestos por Donald Trump pueden perjudicar el crecimiento económico a nivel internacional, hecho que debilitaría la demanda de petróleo (si las economías no van bien, compran menos crudo, con lo que la demanda se reduce y cae el precio).

Buffett comenzó a comprar acciones de la compañía durante el primer trimestre de 2022. Por el momento, desde esa fecha cae un 16%.

Ya sabemos que Buffett es un inversor value, es decir, su filosofía de inversión se basa en buscar y comprar acciones que estén infravaloradas respecto a su valor intrínseco (al menos un 20-30%) y el objetivo es mantenerlas a largo plazo esperando que poco a poco el tiempo coloque su precio donde le corresponde.

Parece un movimiento audaz e interesante, ya que no solo está comprando a precios mucho más bajos, sino que además el mercado le otorga un precio objetivo en torno a los 62 dólares (cerró la semana en 47,13 dólares).

2 Acciones que se beneficiarían del auge de la IA

En Wall Street hay dos acciones que están siguiendo muy de cerca de cara a que se beneficien del auge de la inteligencia artificial:

– Fortinet: es una empresa multinacional de Estados Unidos fundada en el 2000 y con sede en Sunnyvale, California. Se dedica al desarrollo y la comercialización de software, dispositivos y servicios de ciberseguridad, como firewalls, antivirus. Cuenta a su favor también con la alianza que tiene con CrowdStrike. Tiene 44 calificaciones, de las cuales 17 son de compra, 26 de mantener y solo 1 es de venta.

– Datadog: es una compañía estadounidense creada en 2010 que ofrece un servicio de monitorización para aplicaciones en la nube, proporcionando monitorización de servidores, bases de datos, herramientas y servicios. Sube un 30% en el año y se encuentra bien posicionada para sacarle partido a la inteligencia artificial. Tiene 43 calificaciones, de las que 40 son de compra, 3 de mantener y ninguna de venta.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.