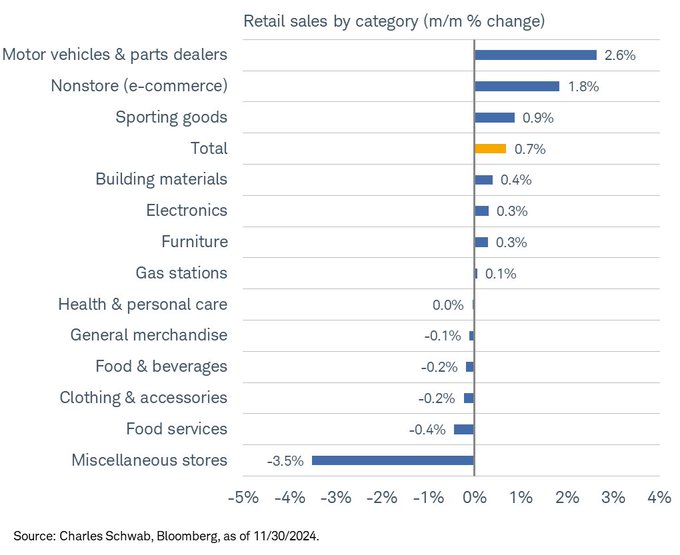

Las Ventas al Menor americanas mejoraron en noviembre un +0.7%, superando las expectativas de +0.6% y también por encima del +0.5% del mes de octubre, elevando la tasa interanual hasta el +3.8%, una tasa de crecimiento positiva, no extraordinaria, y alineada con la media histórica de comportamiento.

VENTAS AL MENOR DESGLOSADAS.

Con este trasfondo de fortaleza del consumo, la reunión del FOMC de hoy cobra mayor importancia, además de la bajada de tipos esperada habrá que prestar especial atención al comunicado, a la actualización de estimaciones macro y también al «dot plot» o diagrama de puntos en el que los consejeros muestran anónimamente sus estimaciones individuales sobre tipos para los próximos dos años.

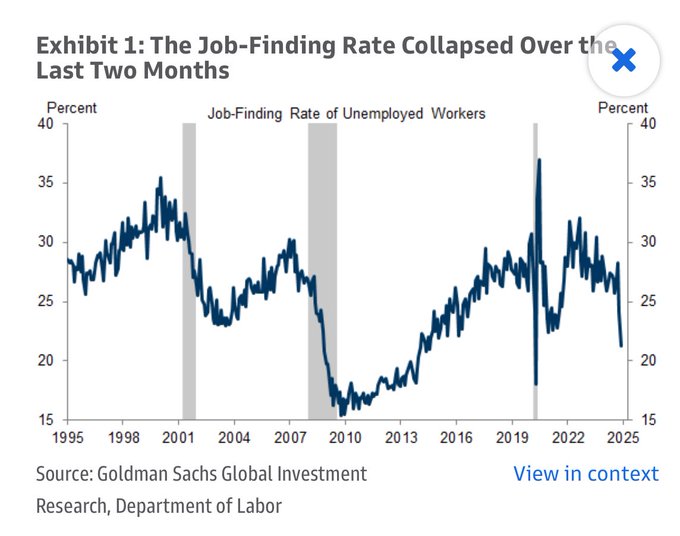

A pesar de la positiva evolución del consumo al menor, el empleo continúa frágil y preocupando a las autoridades, el informe de empleo de noviembre resultó razonablemente positivo en la carátula pero indagando en sus datos internos se pudo observar que la realidad es otra. Luces y sombras informe de empleo. SP500 logra máximos sin confirmación

Vean, además de lo comentado en el post de la semana pasada dedicado a analizar el informe de empleo, la evolución de facilidad para encontrar nuevos empleos de los últimos dos meses, en fuerte descenso.

Es un testigo que suele anticipar de manera muy fiable la llegada de recesiones económicas, vean:

Según las autoridades el mercado de trabajo está razonablemente sano con una tasa de paro en sólo el 4.1%, luego vendrán las rebajas del Labor Department, organismo responsable de analizar el mercado de trabajo y elaborar los informes de empleo, como ya sucedió hace dos meses cuando decidieron informar del ajuste en los datos oficiales publicados durante el año.

El organismo reconoció una reducción de la creación de empleos en los últimos meses de nada menos que 870.000 puestos de trabajo. Y lo más sorprendente fue observar cómo semejante reajuste pasó completamente desapercibido!

La Reserva Federal es consciente de la cocina de los datos oficiales, viene advirtiendo desde hace meses sobre la debilidad del mercado de trabajo y rebajando tipos para evitarlo, a pesar de reconocer también pérdida de confianza en una evolución positiva la inflación.

Será interesante la publicación el viernes del Deflactor del Consumo (PCE), previsiones comentadas en post de ayer.

Previsiblemente, la FED bajará tipos 25pb hasta el 4,.5%, aunque existen motivos para pensar que la rebaja llegará en tono «hawkish». Es decir, rebaja de tipos acompañada de un comunicado o de unas palabras de Powell rebajando expectativas sobre futuras bajadas de tipos.

La actualización de previsiones económicas previsiblemente incluirá una revisión al alza sus estimaciones de PIB pero también de inflación frente a las últimas estimaciones de septiembre. En tal caso, el denominado «dot plot» o diagrama de puntos debería mostrará menos recortes para 2025 de los proyectados en septiembre y de los que descuenta el mercado.

La Reserva Federal continuará rebajando tipos hacia el 3.5% – 3.75% en los próximos meses, nuestra opinión frente al mercado proyecta bajadas hacia el 3.25%.

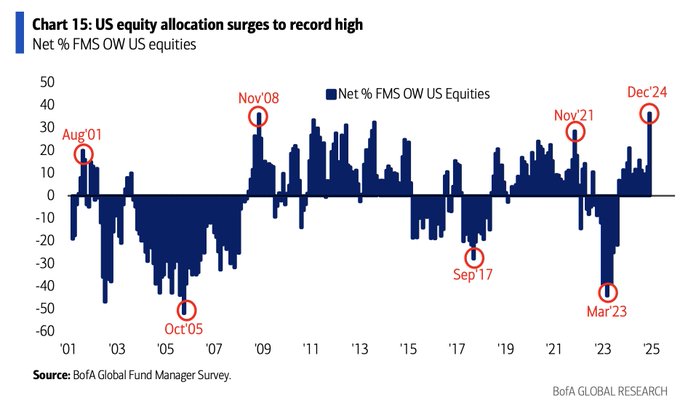

La última actualización del nivel de posicionamiento de las carteras de fondos de inversión, elaborada por Bank of America, desvela el registro de un nuevo máximo.

POSICIONAMIENTO FONDOS DE INVERSIÓN EN RENTA VARIABLE

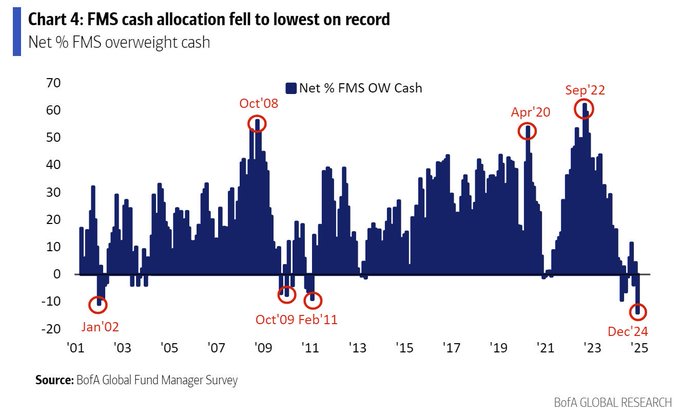

También refleja una nueva caída en el nivel de efectivo agregado de las carteras de los fondos de inversión…

% DE EFECTIVO EN CARTERAS DE FONDOS DE INVERSIÓN

La lectura de estos gráficos ratifica la gran complacencia de los inversores y optimismo extremo pero también indica el escaso margen de mejora de la demanda de acciones y, por tanto, de maniobra para que pueda continuar presionando al alza las cotizaciones.

Apenas queda pólvora tampoco en manos de los inversores particulares cuya ponderación en renta variable es la más elevada de la historia.

En espera del FOMC de hoy y del vencimiento de derivados del viernes, las bolsas estuvieron a la defensiva en la sesión de ayer, perdiendo terreno de manera contenida en los últimos minutos de la sesión se produjo una ligera recuperación que limitó las pérdidas.

Finalmente el Nasdaq cayó un -0.31%, el SP500 -0.38% y el Dow Jones un más abultado -0.60% acumulando este último índice una muy mala racha de 9 sesiones consecutivas de caídas que no se producía desde 1978.

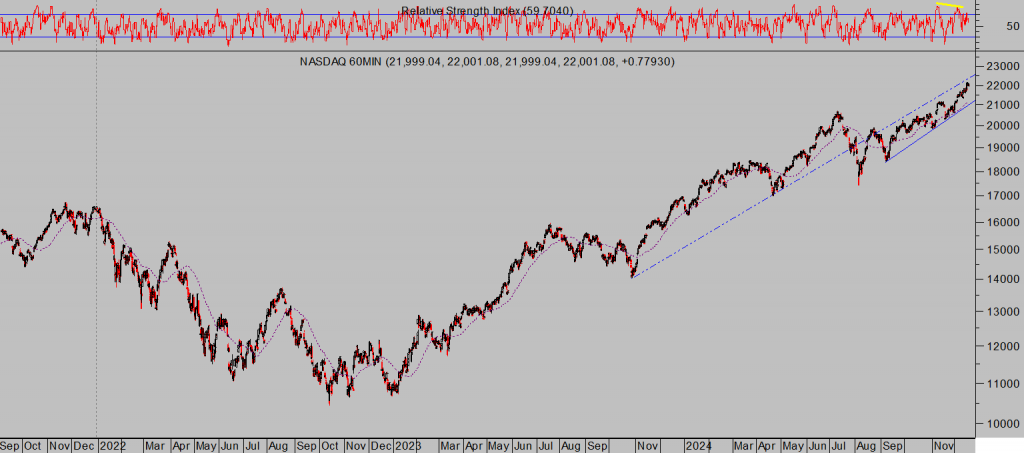

NASDAQ-100, 60 minutos,

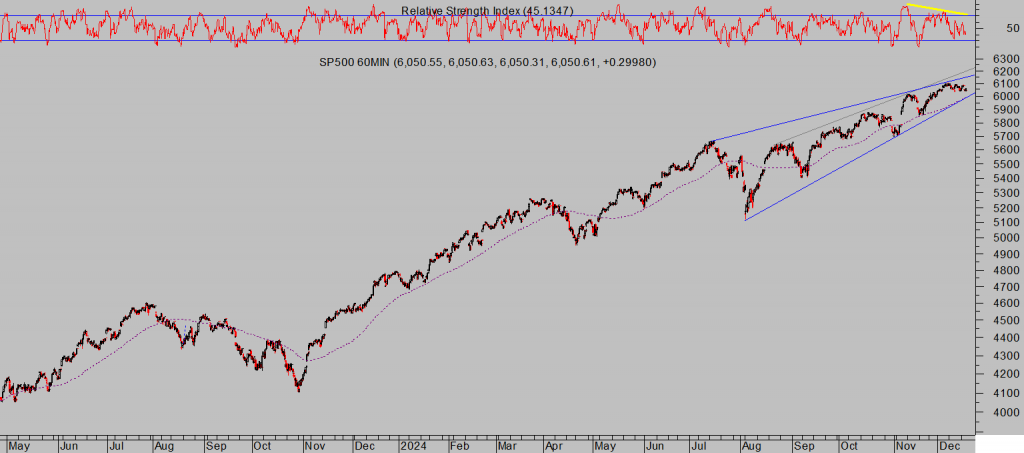

S&P500, 60 minutos.

DOW JONES, diario

En esta situación, los mercados afrontan la recta de fin de año en un estado técnico de gran interés, con el Dow Jones apoyado sobre su media de 50 sesiones y sobre directriz, con aspecto de rebotar y tanto el SP500 como el Nasdaq con gran compresión de precios, posibilidad de intento de un nuevo pero m uy tímido asalto a máximos que abrirán oportunidades excelentes bajo el prisma del binomio Rentabilidad-Riesgo (estrategias compartidas con suscriptores).

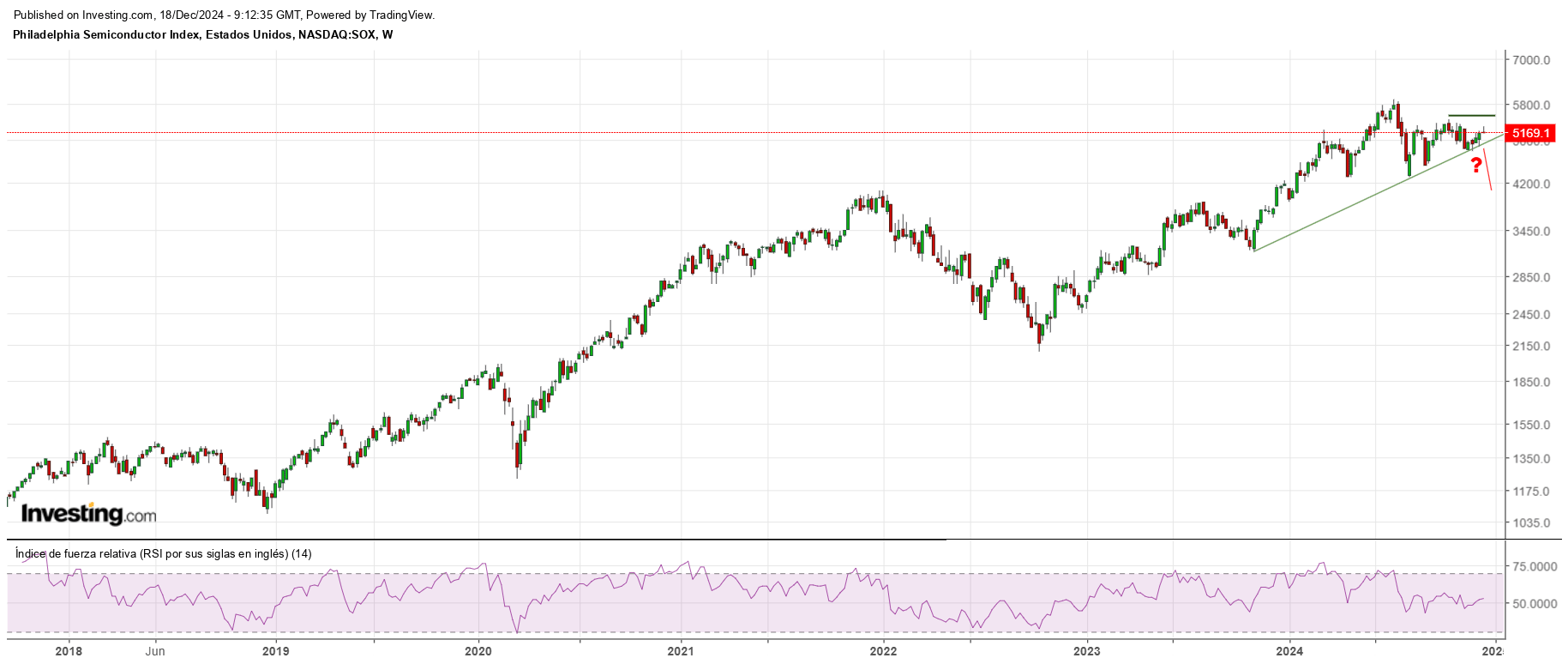

El índice de semiconductores y otros muy importantes que se comportan como activos de confirmación de la tendencia de los grandes índices presenta una imagen muy sugerente:

INDICE DE SEMICONDUCTORES -SOX-, semana.

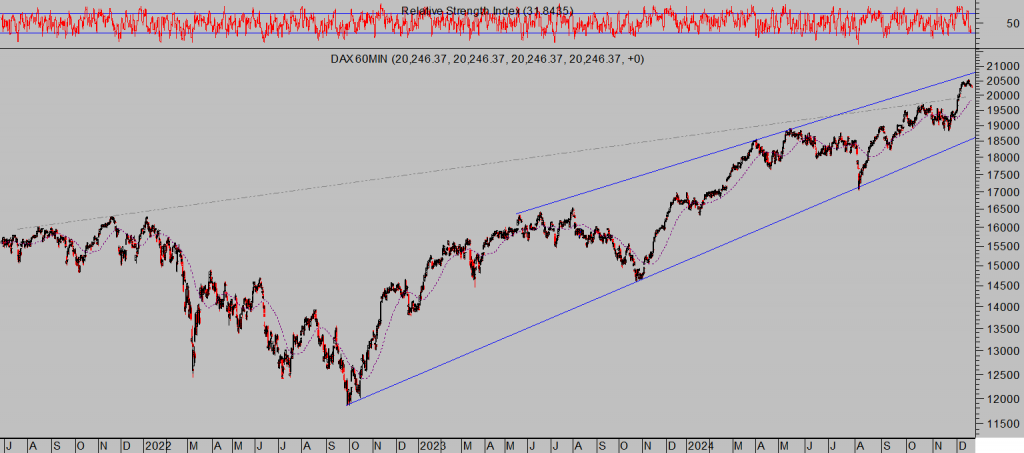

Los índices europeos también muestran una tesitura técnica de gran interés y afrontan una muy interesante situación,

DAX-40, 60 minutos.

“I always laugh at people who say “I’ve never met a rich technician” I love that! Its such an arrogant, nonsensical response. I used fundamentals for 9 years and got rich as a technician.” – Marty Schwartz

Stay tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com