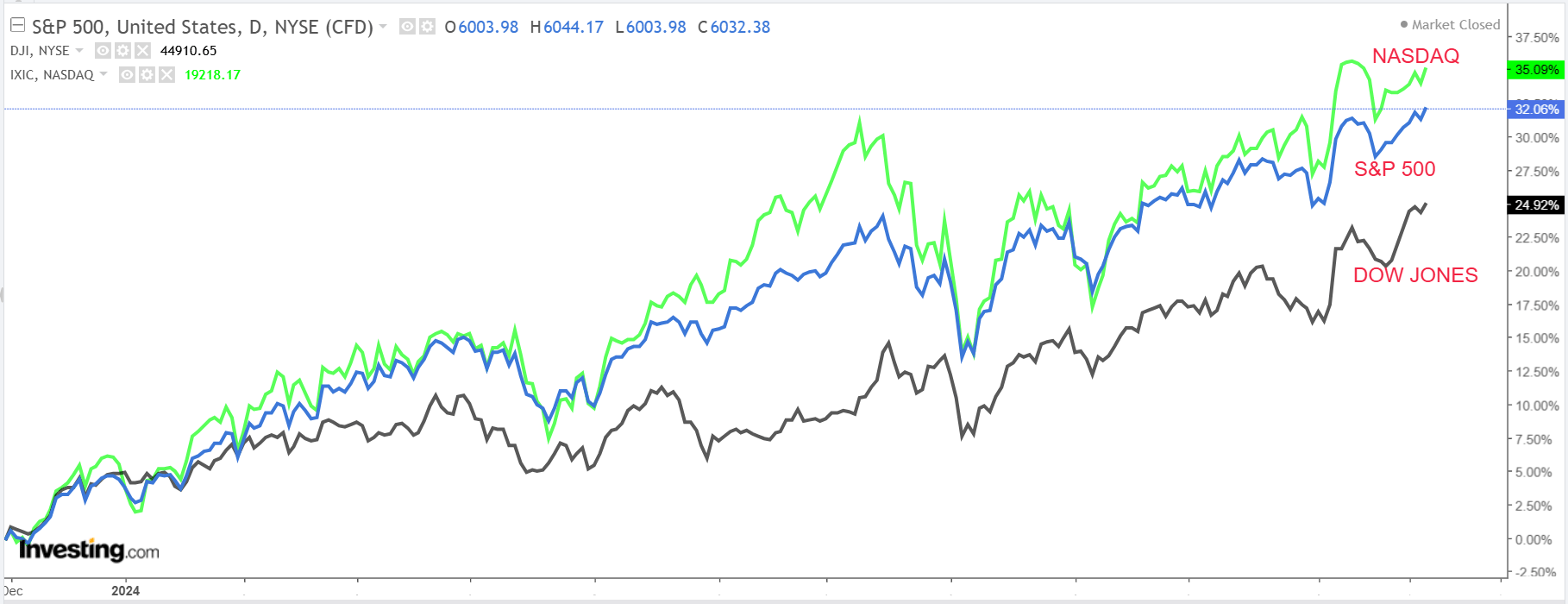

Las acciones estadounidenses cerraron al alza el viernes, cerrando una semana y un mes de ganancias, con el índice Dow Jones Industrial Average y el S&P 500 alcanzando nuevos máximos históricos.

Durante la semana, el Dow avanzó un 1,4%, mientras que tanto el S&P 500 como el índice Nasdaq Composite, con fuerte presencia tecnológica, subieron un 1,1% cada uno.

Fuente: Investing.com

El viernes marcó el cierre de un mes sólido para Wall Street, impulsado por el rally posterior a las elecciones tras la victoria del presidente electo Donald Trump. En noviembre, el Dow Jones subió un 7,5% y el S&P 500 experimentó un impresionante aumento del 5,7%, sus mayores ganancias mensuales de 2024. Por su parte, el Nasdaq avanzó un 6,2% en el mismo período.

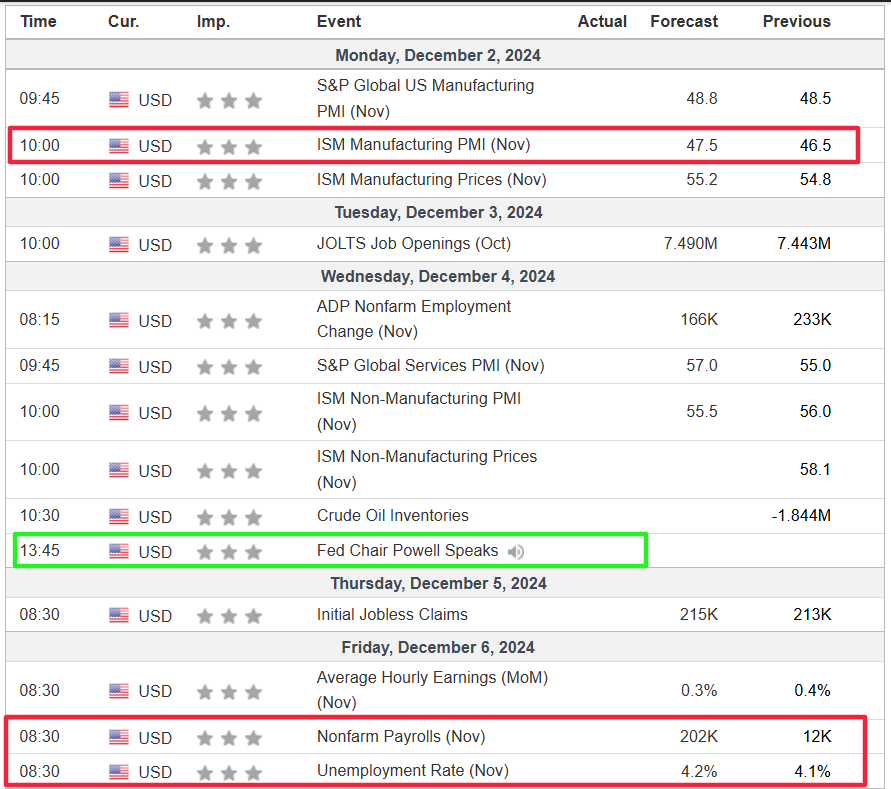

Se espera que la próxima semana sea agitada, ya que los inversores continúan evaluando las perspectivas de la Reserva Federal en relación con los tipos de interés. Según Investing.com, los futuros de los fondos de la Reserva Federal otorgan ahora una probabilidad del 68% a un recorte de tipos de 25 puntos básicos en la reunión de política monetaria de diciembre, según la herramienta Fed Monitor.

Fuente: Investing.com

Lo más destacado en el calendario económico será la publicación de los datos de empleo de noviembre en EE. UU., que se espera que muestre la creación de 202.000 puestos de trabajo, frente al modesto crecimiento de 12.000 en octubre. La tasa de desempleo podría subir del 4,1% al 4,2%.

Dicha información irá seguida de una agenda repleta de intervenciones de funcionarios de la Reserva Federal, incluyendo al presidente Jerome Powell el miércoles por la tarde.

El calendario de resultados de la próxima semana también incluirá informes de algunas empresas de peso. Entre ellas se encuentran Salesforce, Okta, Ulta Beauty, Lululemon, Dollar General, Dollar Tree, Kroger y Chewy.

Con independencia de la dirección que tome el mercado, me gustaría señaalr a continuación dos valores, uno que, por sus perspectivas, podría generar una fuerte demanda, y otro que, en cambio, corre el riesgo de registrar nuevas caídas. Recuerde, sin embargo, que mi marco temporal es sólo para la semana entrante, del lunes 2 de diciembre al viernes 6 de diciembre.

Recomendación de compra: Robinhood

Robinhood se perfila como una de las mejores opciones de compra esta semana, ya que la popular plataforma de negociación sin comisiones se prepara para celebrar su esperado Día del Inversor, en el que la dirección compartirá su visión para el futuro.

Los inversores esperan conocer detalles sobre las iniciativas de crecimiento en corretaje, criptomonedas y mercados globales, así como actualizaciones sobre nuevos productos como opciones sobre índices, futuros y la plataforma de escritorio Robinhood Legend.

Estos movimientos destacan la ambición de Robinhood por consolidar su posición en el mercado y atraer a una base de inversores más amplia.

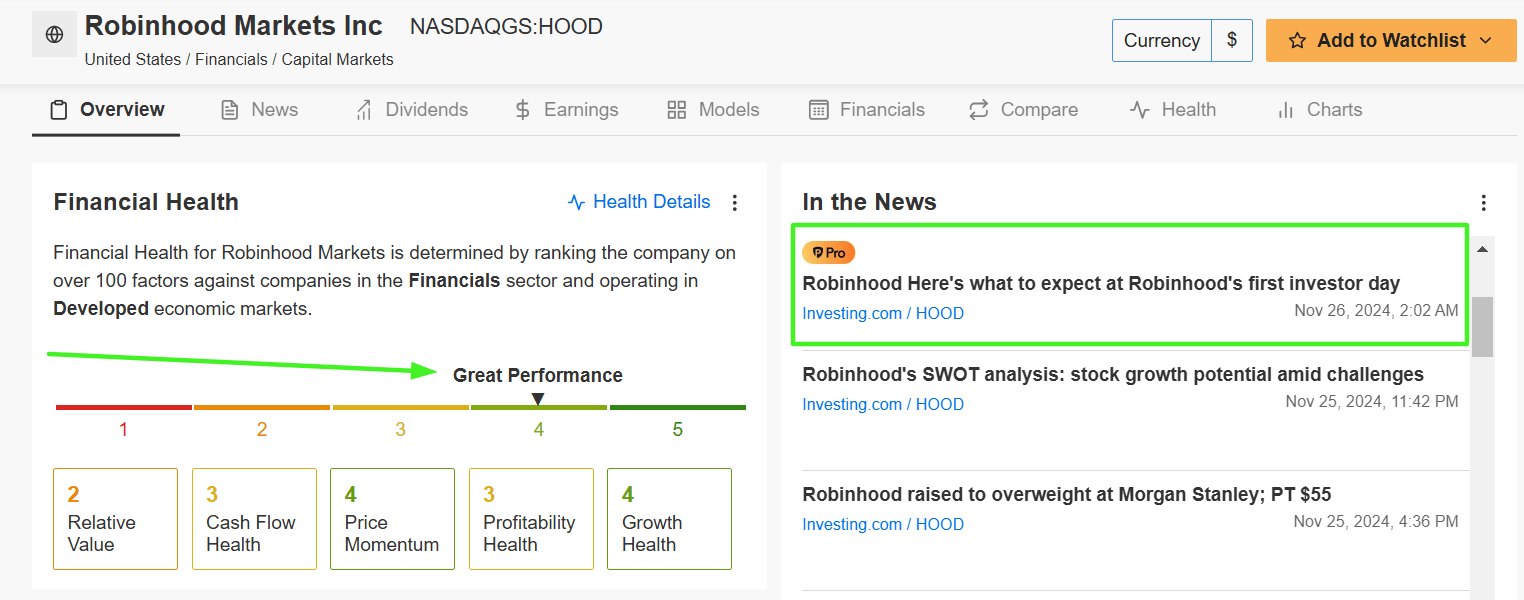

Fuente: InvestingPro

Cabe resaltar que el modelo cuantitativo basado en IA de InvestingPro otorga a Robinhood una destacada ‘Puntuación de Salud Financiera’ de 4,0 sobre 5,0. El sólido impulso de la empresa se ve respaldado por el crecimiento de los ingresos y el resurgimiento del comercio minorista.

El repunte de la venta minorista tras las elecciones, junto con los vientos regulatorios favorables que favorecen el crecimiento del comercio de criptomonedas, refuerzan aún más sus perspectivas alcistas.

En los últimos años, Robinhood ha diversificado sus fuentes de ingresos, ha expandido su presencia internacionalmente y ha implementado medidas de optimización de costes, incluyendo un programa de recompra de acciones.

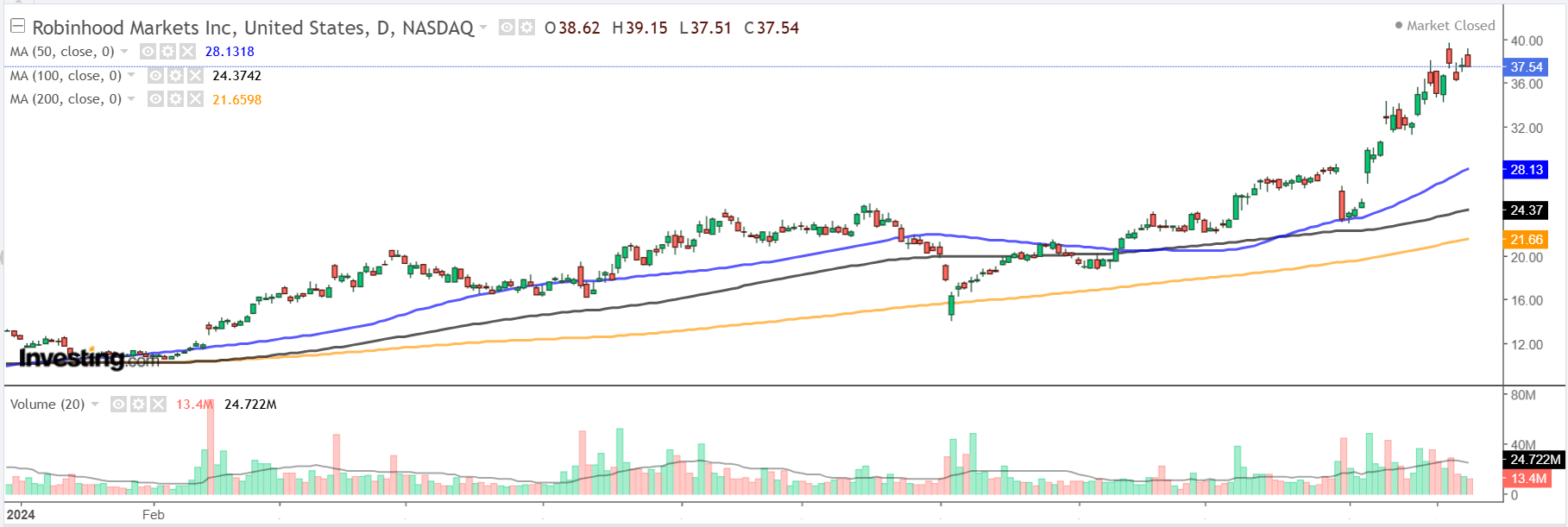

Las acciones de HOOD cerraron la sesión del viernes a 37,54 dólares, ligeramente por debajo de su máximo histórico de 39,74 dólares alcanzado el 25 de noviembre. Con estos niveles, la plataforma de corretaje minorista con sede en Menlo Park, California, cuenta con una capitalización bursátil de 33.200 millones de dólares.

Fuente: Investing.com

A pesar de un impresionante aumento del 194% en lo que va de año, los analistas señalan que Robinhood aún tiene potencial de crecimiento, mencionando su valoración subestimada. Según los datos de InvestingPro, HOOD cotiza con un descuento, con un ratio EV/ventas de 11 veces, en comparación con otras empresas del sector como Interactive Brokers con 14,5 veces y Coinbase con 13,6 veces.

Recomendación de venta: Dollar General

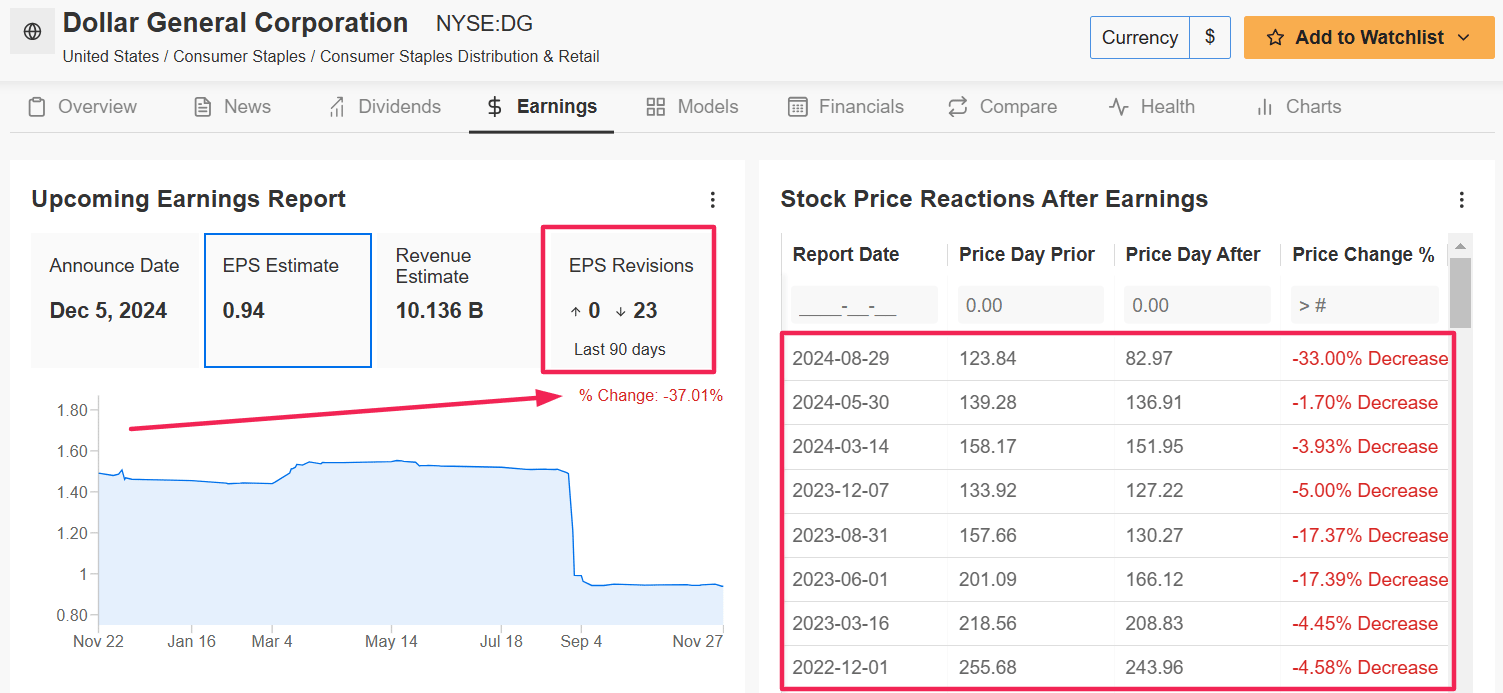

Por el contrario, Dollar General se encuentra ante desafíos crecientes. El minorista de descuento publicará su informe de ganancias del tercer trimestre el jueves por la mañana a las 6:55 am ET, pero las expectativas no son alentadoras. Se anticipa que la disminución en el tráfico, el aumento de los costos y la reducción de márgenes impacten significativamente en los resultados.

Reflejando los obstáculos que Dollar General tine por delante, los 23 analistas consultados por InvestingPro han ajustado a la baja sus estimaciones de ganancias, pronosticando una caída del 37% en comparación con las expectativas iniciales.

Fuente: InvestingPro

Según el mercado de opciones, los operadores prevén una fluctuación del 10,3% en cualquier dirección para las acciones de DG tras la publicación de su informe.

De acuerdo con los datos de InvestingPro, los beneficios han sido un factor clave detrás de grandes oscilaciones en las acciones de la empresa este año. En particular, DG experimentó una caída del 33% la última vez que presentó sus resultados trimestrales a finales de agosto, marcando su octava reacción negativa consecutiva en un día de publicación de cifras.

Para este trimestre, se espera que los beneficios por acción de Dollar General disminuyan un 25,4% en comparación con el año pasado, alcanzando los 0,94 dólares. Esto marcaría el sexto trimestre consecutivo de caídas de dos dígitos en las ganancias de la empresa. Aunque los ingresos han crecido un 4,4% interanual, sumando 10.100 millones de dólares, este aumento ha sido insuficiente para compensar la caída de los márgenes y el incremento de los costes operativos.

Las perspectivas de Dollar General para el futuro no son más alentadoras. Se espera que la dirección ofrezca previsiones conservadoras para la importante temporada navideña, reflejando la débil demanda de productos no esenciales por parte de los consumidores y las continuas presiones sobre los costes. A pesar de iniciativas como la expansión a nuevas categorías de productos, los resultados aún no han mostrado una mejora sustancial.

El otrora fiable modelo de negocio para el minorista de descuento, Dollar General, ahora se ve afectado por la disminución del tráfico de clientes, el aumento de los costes y la feroz competencia de gigantes del sector como Walmart y Amazon.

Las acciones de DG cerraron la sesión del viernes en 77,27 dólares, no muy lejos de su reciente mínimo de 52 semanas de 72,12 dólares, un nivel no registrado desde septiembre de 2017. Con estas valoraciones, Dollar General tiene una capitalización de mercado de 17.000 millones de dólares, lo que la posiciona como la mayor cadena de tiendas de dólar en el país, por delante de Dollar Tree.

Fuente: Investing.com

Las acciones de Dollar General han caído un 43,1% en lo que va de año, lo que refleja el creciente pesimismo que rodea a la acción.

Es importante destacar que la empresa cuenta actualmente con una puntuación de salud financiera en InvestingPro inferior a la media, de 2,3 sobre 5,0, lo que pone de manifiesto su vulnerabilidad a los vientos en contra macroeconómicos y su dificultad para competir con actores más grandes y diversificados.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.