Por qué el café está en máximos de 13 años

Existen dos tipos de café:

-

Robusta: tiene un 45% más de cafeína que el arábica y su origen es de África. Su sabor es un poco más amargo y supone el 44% de la producción mundial.

-

Arábica: es más demandado, su origen es de Etiopía y supone un 56% de la producción mundial. Es más aromático y de mejor calidad.

Se puede hacer trading con ambos tipos de café, pero si busca algo más tranquilo mejor el café arábica, y si busca más volatilidad entonces el café robusta.

El horario de negociación es el siguiente:

-

Arábica (New York): 4:15-13:30 (horario New York).

-

Robusta (New York): 4:00-12:30 (horario New York).

-

Arábica (Londres): 9:15-18:30 (horario CET).

-

Robusta (Londres): 9:00-17:30 (horario CET).

El arábica registró el jueves un máximo de los últimos 13 años debido a preocupaciones sobre el suministro después de que el Parlamento Europeo votara a favor de cambiar sus regulaciones de deforestación. que podría frenar los suministros de café de países como Brasil e Indonesia. Recordemos que la Regulación de Deforestación de la UE, conocida como EUDR, dice que las empresas deben asegurarse de que los productos que traen a la UE no se hayan fabricado o elaborado en áreas deforestadas.

También impulsa el café el hecho de que persistan las condiciones cálidas y secas en Minas Gerais, la región productora de café arábico más grande de Brasil.

Respecto al café robusta, la escasez de suministros impulsa los precios (el Departamento General de Aduanas de Vietnam comentó que las exportaciones de café en octubre cayeron). Otro factor a favor es la preocupación de que las fuertes lluvias en Vietnam inunden los campos de café, lo que podría retrasar su cosecha. Esto es clave, puesto que Vietnam es el mayor productor de robusta del mundo.

Nos adentramos en una interesante pauta estacional en el cacao

El clima adverso en África occidental está impulsando el aumento de los precios del cacao. Algunas regiones de Ghana y Nigeria están experimentando un clima seco y caluroso que podría afectar la cosecha. Además, las fuertes lluvias recientes en Costa de Marfil inundaron los campos, aumentando el riesgo de enfermedades y afectando la calidad de la cosecha.

También la reducción de las existencias mundiales de cacao es alcista para los precios.

Hay una pauta estacional interesante en el cacao: suele marcar una subida interesante desde unos meses antes de empezar el invierno en Europa y a partir de febrero suele bajar, ya que su consumo disminuye.

El cacao tiene dos mercados de futuros:

– El mercado de Londres (euronext Liffe): cotiza en libras.

– El mercado de New York (Intercontinental Exchange: cotiza en dólares

En ambos mercados, el contrato del futuro vence en los mismos meses, que son marzo, mayo, julio, septiembre y diciembre.

Se puede invertir en el cacao mediante varios vehículos financieros:

– Fondos de inversión y ETFs, como por ejemplo iPath Bloomberg Cocoa Subindex y el iPath Pure Beta Cocoa.

– Acciones de compañías que tengan exposición al chocolate, como por ejemplo Hershey, Mendelez, Rocky Mountain Chocolate Factory, Nestlé.

– Futuros: tiene dos mercados de futuros:

-

El mercado de Londres (euronext Liffe): cotiza en libras.

-

El mercado de New York (Intercontinental Exchange): cotiza en dólares

En ambos mercados, el contrato del futuro vence en los mismos meses, que son marzo, mayo, julio, septiembre y diciembre.

El zumo de naranja en récord histórico por Brasil y Estados Unidos

Los precios del zumo de naranja se han disparado hasta alcanzar máximos históricos, impulsados por el mal tiempo y las enfermedades que han soportado los naranjos de Brasil, el mayor productor y exportador mundial.

La producción de naranjas ha caído con fuerza. La sequía y las enfermedades bacterianas han afectado a los principales países productores. Brasil ha sido uno de los más afectado con peor cosecha de los últimos 35 años. La principal causa es la sequía que arrastra desde hace tiempo.

Por otra parte, otro de los grandes exportadores Estados Unidos, concretamente Florida, ha producido un 5% menos esta temporada. Sus campos de naranjas han sufrido una disminución de la producción debido a una enfermedad bacteriana que ha acabado con muchos árboles frutales.

Pero la actual tendencia alcista en realidad viene desde 2022 cuando un huracán y una ola de frío devastaron hectáreas de naranjos en Florida, la principal región productora de EE UU, segundo productor mundial.

Generalmente es la segunda mitad del año cuando se produce una mayor volatilidad y movimiento en éste mercado.

La soja teme al nuevo gobierno de Trump

Los futuros de soja cayeron por debajo de los 10 dólares ante las expectativas de una menor demanda en medio de un entorno desfavorable para la industria de los biocombustibles bajo la nueva administración de Trump. Los compradores chinos han estado acumulando existencias antes de las elecciones estadounidenses, anticipando que las tensiones comerciales con Estados Unidos pueden empeorar con el regreso de Trump.

Además, se espera que China, el principal importador de soja del mundo, reduzca sus importaciones en un 9,5% para septiembre de 2025, lo que reducirá la demanda de 109,4 millones de toneladas a 98,8 millones.

Otro factor que contribuyó al descenso de la soja fueron los rumores sobre posibles retrasos en la implementación de un mandato en Indonesia para aumentar la mezcla de biocombustibles del 35% al 40%. Esta demora podría traducirse en una menor demanda global de aceite de soja, complicando aún más el panorama para los exportadores estadounidenses.

Respecto a su pauta estacional, generalmente el precio de la soja empieza a subir en febrero, hasta alcanzar su máximo anual en junio, siempre que el año haya sido seco. Durante los meses del verano el precio cae siempre que no existan importantes problemas climatológicos.

La plata a punto de entrar en su famosa pauta estacional

Los precios de la plata registraron su cuarto descenso semanal consecutivo, ya que el fortalecimiento del dólar estadounidense seguía pesando sobre el metal.

La plata también se enfrentó una presión adicional por la victoria electoral de Donald Trump, ya que los mercados anticiparon políticas inflacionarias y una postura más agresiva hacia China, lo que podría frenar la demanda del metal.

Mientras tanto, los datos económicos mixtos de China nublaron aún más las perspectivas de la demanda en el principal consumidor mundial de metales.

Hay una pauta estacional muy interesante: desde la recta final de un año y el primer mes y medio del año siguiente, la plata tiende a subir generalmente y ésto se ha detectado por ejemplo durante algo más de medio siglo atrás, concretamente durante los últimos 52-53 años.

La fecha a la que hace referencia la pauta estacional es desde mediados del mes de diciembre (para ser más exactos el día 16) hasta mediados del mes de febrero (exactamente el 20-21).

Fíjense que si cogemos el periodo comentado, desde el año 1.968 la plata ha obtenido con esta pauta estacional una subida media de +7,20%.

Los inversores en cobre muy pendientes de China

Los futuros del cobre se estabilizaron el lunes, pero se mantuvieron cerca de sus niveles más bajos en dos meses, lastrados por las incertidumbres de la demanda y un dólar más fuerte.

Las recientes medidas de estímulo de China aún no han convencido a los mercados de un posible repunte económico, lo que empaña las perspectivas de demanda en el mayor consumidor de cobre del mundo. Ahora los inversores están centrados en la decisión sobre la tasa preferencial de préstamos de China con la esperanza de que se adopten medidas de apoyo adicionales para impulsar el crecimiento económico.

Mientras tanto, los precios del cobre también se enfrentaron a la presión de un dólar en alza, ya que el presidente de la Reserva Federal, Jerome Powell, indicó que el banco central no tiene prisa por recortar las tasas de interés, citando la fortaleza de la economía estadounidense.

El cobre cotiza en el mercado de futuros NYMEX y a través de éste se puede operar en el COMEX y el London Metal Exchange (LME).

Ejemplo de acciones del sector serían: Freeport-McMoran, Antofagasta, Anglo American, BHP Billiton, Río Tinto.

Entre los principales fondos de inversión y ETFs, los interesantes son:

* Global X Copper Miners

* Fondo United States Copper Index

* WisdomTree Copper

* iPath Bloomberg Copper Subíndice Total Return

* DB Commodity Index Tracking

* First Trust ISE Global Copper Index Fund

* PowerShares DB Base Metals

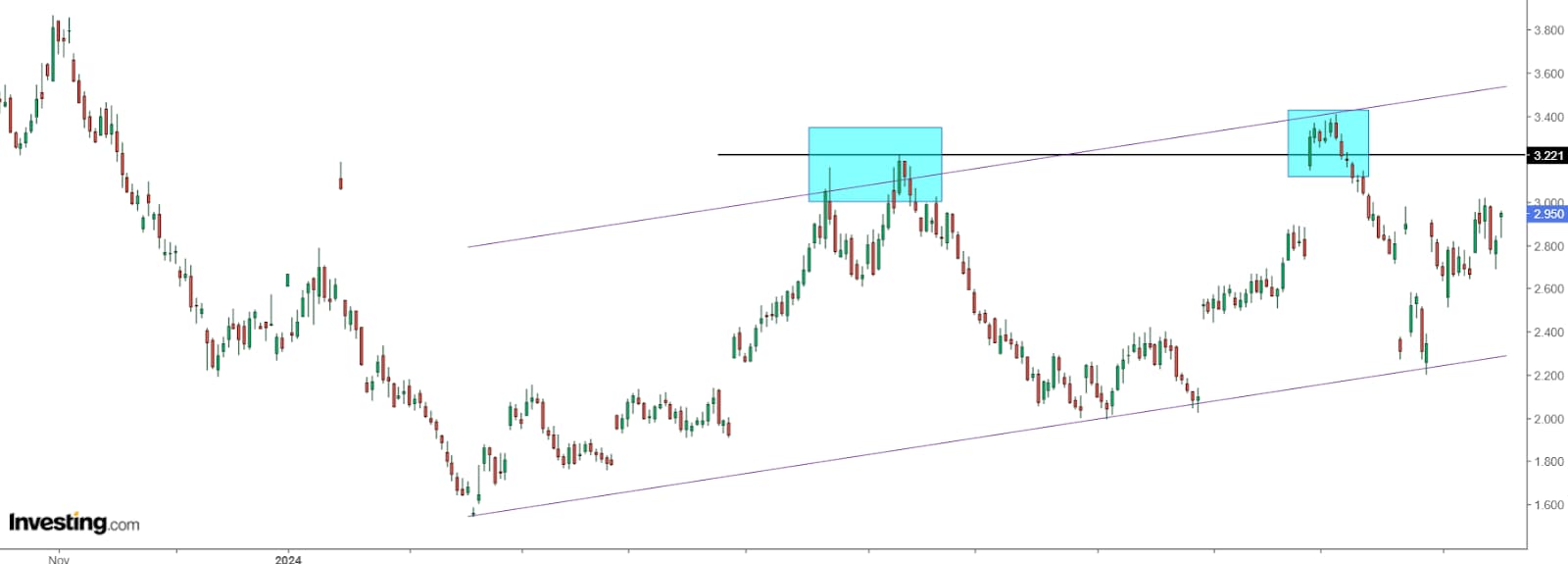

El aumento de la demanda acompaña al gas natural

Los futuros de gas natural de EE. UU. subieron impulsados por las expectativas de una mayor demanda a medida que se instale el clima más frío y una caída en la producción. A medida que bajan las temperaturas, el consumo de gas generalmente aumenta, lo que contribuye a que los precios sean más altos.

Además, la actividad de exportación de GNL de EE. UU se ha recuperado, y los flujos diarios de gas a las plantas de exportación aumentaron hasta un máximo de 10 meses el viernes pasado.

A la hora de invertir en gas natural se puede hacer de tres maneras:

Mediante futuros

Mediante acciones: compañías que se centran en la explotación de gas natural y también aportan un valor extra a la inversión debido a los dividendos y la elevada liquidez. Podemos destacar algunas de las principales, tales como Exxon Mobil, Chesapeake Energy, Cabot Oil & Gas Corporation.

Mediante fondos de inversión y ETFs:

-

United States Natural Gas Fund

-

ProShares Ultra Bloomberg Natural Gas

-

iShares Oil & Gas Exploration & Production UCITS ETF

-

SPDR S&P Oil & Gas Exploration & Production ETF

-

ETF First Trust Natural Gas

La madera se recupera a máximos de 8 meses

El precio de la madera subió a máximos de 8 meses debido a un incremento fuerte de la demanda y preocupaciones del lado de la oferta.

Las perspectivas de suministro de Canadá se vieron afectadas después de que Western Forest Products redujera la producción. A ello hay que unir las restricciones a las exportaciones desde Rusia. Importante que los permisos de construcción canadienses se dispararon un 11,5% con respecto al mes anterior, muy por encima de las expectativas de un aumento del 1,7%.

Y por supuesto la caída de los tipos de interés es favorable para la madera, ya que reduce el coste de financiación de los inventarios. Si las tasas hipotecarias vuelven al nivel del 4%, probablemente aumentaría la demanda de construcción de nuevas viviendas, lo que se traduciría en una mayor demanda de madera.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.