Te ofrecemos las noticias destacadas del día de las siguientes empresas -ACS, CAF, Indra, Aena, BBVA, Acciona Energía, Merlin Properties, Neinor Homes…-, realizado por el Departamento de Análisis de Link Securities.

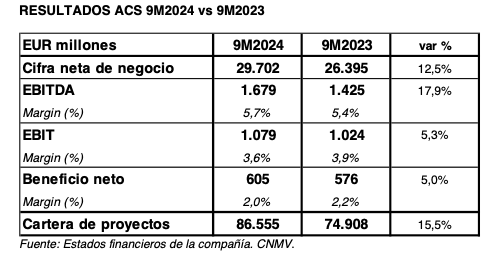

. ACS presentó ayer sus resultados correspondientes a los nueve primeros meses del ejercicio (9M2024), de los que destacamos los siguientes aspectos:

- Las ventas de ACS en 9M2024 han alcanzado los EUR 29.702 millones, creciendo un 12,5% respecto al año anterior, con todas las actividades mostrando un sólido comportamiento. Desglosando las ventas por geografía, EEUU y Canadá aportaron el 61% del total, seguidas de Aust ralia (21%), España (9%), Alemania (3%) y Resto del Mundo (6%).

- Por su parte, el cash flow de explotación (EBITDA) de ACS alcanzó los EUR 1.679 millones entre enero y septiembre, un 17,9% más que el año anterior. Destaca el fuerte crecimiento de Turner, con una mejora de sus márgenes operativos, y la contribución de CIMIC tras la adquisición de una participación adicional en Thiess. En términos sobre ventas, el margen EBITDA aumentó desdeel 5,4% de 9M2023 al 5,7% actual.

- Asimismo, el beneficio neto de explotación (EBIT) aumentó un 5,3% interanual en 9M2024, situándose en los EUR 1.079 millones, confirmando la tendencia de crecimiento de los trimestres anteriores. En términos sobre ventas, el margen EBIT se redujo hasta el 3,6%, desde el 3,9% de 9M2023.

- El beneficio neto atribuible de ACS en 9M2024 alcanzó los EUR 605 millones (+5,0% interanual), apoyado en la buena evolución operativa de todas las actividades, especialmente Turner en Norteamérica. El beneficio por acción (BPA) creció un 6,4% hasta alcanzar los EUR 2,36. El beneficio neto ordinario del grupo, excluyendo los resultados extraordinarios en ambos ejercicios, aumentó un 13,6% hasta alcanzar los EUR 489 millones.

- La cartera a septiembre de 2024 se situó en EUR 86.555 millones, creciendo un 15,5% desde el mismo periodo del año anterior gracias al volumen de adjudicaciones egistradas en el año que han superado los EUR 40.000 millones, creciendo un 16,1% respecto al año anterior. Alrededor del 50% de las adjudicaciones provienen de mercados de infraestructuras de nueva generación impulsadas por el fuerte crecimiento en el segmento de infraestructura digital, con importantes contratos de centros de datos en todas las regiones.

- Desglosando la cartera de proyectos por geografía, el 53% corresponde a EEUU y Canadá, el 23% a Australi a, el 8% a España, el 6% a Alemania y el 10% a Resto de Mundo.

- ACS cerró el 3T2024 con una posición dedeuda neta de EUR 2.400 millones, lo que supone un aumento de EUR 1.810 millones en los últimos doce meses e incluye la deuda de Thiess tras su incorporación al perímetro de consolidación el pasado mes de abril (EUR 1.120 millones).

. El diario Expansión informó ayer que el fabricante de trenes CAF ha ampliado sus contratos en Italia y Países Bajos por un importe total conjunto de EUR 130 millones. Así, el grupo de Beasáin (Guipúzcoa) suministrará al operador holandés G VB 13 trenes para el metro de Ámsterdam, y fabricará nuevos tranvías para Palermo .

Por un lado, CAF enviará 13 unidades adicionales al Metro de Ámsterdam, tras el acuerdo con GVB cerrad o en 2018. Este operador, responsable del transporte público en esa ciudad, h a ejecutado una opción del contrato inicial que prevé el suministro de 30 trenes. Los nuevos vehículos sustituirán a las unidades más ant iguas de la flota, suministradas también por CAF en los años 90, y serán idénticos a las unidades entregadas hace unos años. Cada uno consta de 3 coches, y podrán acoplarse para formar un veh ículo de 6. Con este pedido, el número total de trenes de CAF para clientes holande ses, entregados o en la cartera de pedidos, en los últimos 10 años llega a las 445 unidades

Por otro lado, la ciudad siciliana de Palermo ha aumentado su pedido inicial de tranvías, realizado hace un año, al grupo vasco, a fin de que le suministre 14 vehículos adicionales. Estos trenes se destinarán a nuevos tramos de la red tranviari a de la ciudad, cuya construcción será licitada próximamente. En 2023, la UTE formada por la constructora italiana Sis Scpa y CAF se adjudicó la construcción de las nuevas líneas A, B y C del tranvía de Palermo, así como del suministro de las unidades para dichas líneas. El alcance del contrato que correspondía a CAF era el diseño y fabricación de 9 tranvías para operar en los mencionados tramos de la red de la ciudad, con opción de incrementar este suministro con hasta 35 unidades adicionales.

. INMOCEMENTO (IMC) comunica que el 12 de noviembre de 2024 tuvo lugar la verificación previa por la CNMV del cumplimiento de los requisitos para la admisión a negociación de la totalidad de las acciones de IMC en las Bolsas de Valores de Barcelona, Bilbao, Madrid y Valencia. Igualmente, el 12 de noviembre de 2024 las sociedades rectoras de las Bolsas de Valores españolas acordaron la admisión a negociación de la totalidad de las acciones de IMC con efectos ese mismo día. En este sentido, el 12 de noviembre de 2024 fue el primer día de cotización de las acciones de IMC en las Bolsas de Valores españolas.

. Según el portal digital Bolsamania.com, INDRA (IDR) se ha adjudicado un contrato con el proveedor de servicios de navegación aérea de Vietnam, VATM (Vietnam Air Traffic Management Corporation), para renovar gran parte de los sistemas de gestión del tráfico aéreo de este país. Con base en el centro de control de Ho Chi Minh, la compañía implantará su solución de automatización ManagAir, una de las más avanzadas y utilizadas en centros de control y aeropuertos de todo el mundo. El sistema de IDR aglutinará en una única suite centralizada todos los procesos de gestión de tráfico aéreo (ATM, por sus siglas en inglés) que se dan en las fases del vuelo y lo dotará con sistemas de servicios de ruta, aproximación y gestión de torresde control. Con el reemplazo de los sistemas, Vietnam tendrá capacidad de aumentar la eficiencia en el control del tráfico aéreo y contri buir a una aviación más sostenible y eficiente.

. Según Bolsamania.com, los aeropuertos de la red de AENA en España registraron en octubre 28,25 millones depasajeros, un 6,1% más que en el mismo mes de 2023. Asimismo, la compañía ha informado que se gestionaron 231.529 movimientos de aeronaves, lo que supone un incremento del 5,5% en comparación con 2023; y se transportaron 124.166 toneladas de mercancía, un 22,5% más que el año pasado. Así, el Aeropuerto Adolfo Suárez Madrid-Barajas obtuvo e l mayor número de pasajeros en octubre con 5.676.51 0, lo que representa un crecimiento del 5,4% frente al mismo mes del pasado año.

Le siguen los aeropuertos Josep Tarradellas Barcelona-El Prat, con 4.964.341 pasajeros (+8,2% respecto a 2023); Palma de Mallorca, con 3.490.279 pasajeros (+6,2%); Málaga-Costa del Sol, con 2.429.370 pasajeros (+9,6%); Alicante-Elche Miguel Hernández, con 1.797.457 pasajeros (+13,3%); Gran Canaria, con 1.300.302 pasajeros (+6,3%); Tenerife Sur, con 1.152.167 pasajeros (+8,9%) y Valencia, con 1.011.445 pasajeros, lo que supone un 4,5% más que en octubre de 2023.

. El diario Expansión informó ayer que la compañía de renovables Cox ha enviado a la CNMV un suplemento a su folleto de salida a Bolsa en el que rebaja sus propias expectativas de cara al debut previsto para este mismo jueves. Cox anunció una modificación que de cara a su OPV de mañana al anunciar que prevé emitir entre 17,1 y 15,37 millones de acciones, en lugar de emitir entre 17,57 millones y 19,55 millones de nuevas acciones en la colocación del 24% de la compañía, que se hará mediante una ampliación de capital.

De esta manera, la compañía pretende obtener ingresos de aproximadamente EUR 175 millones con esta salida a Bolsa dirigida a inversores institucionales. Y si hasta ahora, el valor del grupo previsto era de entre EUR 837 – 931 millones, con esta rebaja, quedaría entre EUR 810 – 901 millones. El precio fijado para dar el salto el Mercado Continuo no ha variado, se mantiene entre EUR 10,23 – 11,38 por acción.

Por otro lado, Cox comunicó a la CNMV que con fecha 12 de noviembre de 2024, la sociedad, junto con las Entidades Coordinadoras Globales, ha decidido extender el plazo de colocación un día más, esto es, hasta el 13 de noviembre de 2024 incl uido, de conformidad con lo previsto en la sección “Plan of Distribution⎯The Offering” del Folleto.

En consecuencia, se modifica el calendario como sigue:

Evento principal Fecha Aprobación y registro del Folleto en la CNMV 5 de noviembre de 2024 Inicio del período de prospección para los inversores cualificados 5 de noviembre de 2024

- Fin del periodo de colocación 13 de noviembre de 2024

- Fijación del Precio de la Oferta 13 de noviembre de 2024

- Suscripción del Contrato de Aseguramiento 13 de noviembre de 2024

- Publicación de la comunicación de información privilegiada con el Precio de la Oferta 13 de noviembre de 2024

- Selección de ofertas de suscripción de Acciones dela Oferta Iniciales 13 de noviembre de 2024 Asignación definitiva de las Acciones de la Oferta Iniciales 13 de noviembre de 2024 Prefinanciación de las Acciones de la Oferta Iniciales 13 de noviembre de 2024

- Otorgamiento de la escritura pública de ampliación de capital social 13 de noviembre de 2024 Presentación e inscripción de las escrituras públicas de ampliación de capital social en el Registro Mercantil de Madrid 13 de noviembre de 2024

- Fecha de la operación y publicación de la comunicación de otra información relevante 13 de noviembrede 2024

- Admisión, Fecha de Liquidación e inicio del Período de Estabilización (en o alrededor de) 14 de noviembre de 2024

- Fin del Período de Estabilización (no más tarde de) 13 de diciembre de 2024

. En relación con la Oferta Pública voluntaria de Adquisición (OPA) sobre la totalidad de las acciones de BANCO SABADELL (SAB) formulada por BBVA, BBVA informa de que ayer recibió la resolución dela Comisión Nacional de los Mercados y la Competencia (CNMC) en la que acuerda iniciar la segunda fase del análisis de la concentración económica resultante de la Oferta. Tal y como se indicó en el anuncio previo de la Oferta, la obtención de la autorización de laCNMC es una de las condiciones a las que está suje ta la eficacia de la Oferta, de acuerdo con los términos del artículo 26.1 del Real Decreto 1066/2007, de 27 de julio, sobre el régimen de las ofertas públicas de adquisición de valores.

. ACCIONA ENERGÍA (ANE) anunció ayer el cierre de la venta de 175 MW hidroeléctricos en España a Elawan Energy, filial de ORIX Corporation, tras cumplir con la condición en materia de inversión extranjera a la que estaba sujeta la operación. ANE ha recibido EUR 293 millones por la venta, generando una plusvalía de EUR 180 millones. Los 175 MW objeto de la transacción se corresponden con el 100% del grupo Acciona Saltos de Agua, S.L. (ASA), formado por 23 centrales hidroeléctricas de embalse (77% de la capacidad) y fluyentes (23% de la capacidad) de tamaño pequeño y medio, situadas en Aragón, Cantabria y Cataluña. Los proyectos tiene acuerdos de concesión a largo plazo con una vida media restante de 23 años. Esta operación forma parte de la estrategia de rotaciónde activos de la compañía y pone de relieve su valor en el mercado.

. Ayer, día 11 de noviembre, MERLIN PROPERTIES (MRL) tuvo conocimiento a través de los medios de comunicación de un acuerdo político entre los grupos parlamentarios PSOE y Sumar del Congreso para introducir modificaciones significativas en el régimen jurídico de las SOCIMI, equivalentes en España a los REITs.

El contenido de ese acuerdo difiere sustancialmente del texto de las enmiendas propuestas por el grupo socialista y publicadas en el Boletín Oficial de las Cortes Generales del día 7 de noviembre. El tenor de las modificaciones a las que se hace referencia en el citado acuerdo político supone en la práctica la supresión del régimen SOCIMI.

A fecha de hoy, no consta que este acuerdo cuente con suficiente consenso político y técnico para su aprobación. A la vista de las circunstancias, la compañía evalúa en estos momentos distintos escenarios y planes de contingencia, en defensa de sus accionistas, clientes y empleados, para el supuesto de que dicha aprobación se produzca. La evaluación se centra, a corto plazo, en calcular el impacto efectivo en cash flow de esta propuesta, que prevemos limitado por el efecto conjunto de diversas normas fiscales. A medio y largo plazo, se centra en determinar las medidas a adoptar para salvaguardar el interés de los citados accionistas, clientes y empleados, sin excluir ninguna posibilidad legal a nuestro alcance.

Se vienen utilizando, de forma reiterada, argumentos que vinculan a las SOCIMI con la vivienda, ya sea por las subidas de rentas o precios o la restricción actual de oferta en España. La realidad es que ni MERLIN, ni ninguna de las otras tres SOCIMI que actualmente cotizan en el Mercado Continuo, operan en vivienda, como tampoco lo hacen multitud de commercial REITs internacionales con los que competimos. En la legislación actual sobre el régimen SOCIMI (Ley 11/2009 de 26 de octubre, por la que se regulan las Sociedades Anónimas Cotizadas de Inversión en el Mercado Inmobiliario) ni siquiera se menciona la palabra “vivienda” en el articulado, por lo que parece claro que el legislador no quiso vincular este régimen especial con el mercado residencial.

En relación a este mismo asunto, Vozpópuli informa hoy que varias de las grandes compañías del sector en España, en especial aquellas con presencia mercantil en otros países, han empezado a valorar diferentes planes de choque, como un traslado de sede.

. El Consejo de Administración de NEINOR HOMES (HOME) ha acordado convocar Junta General Extraordinaria de HOME con el objeto de proponer a sus accionistas la distribución de un importe bruto aproximado de EUR 125 millones. En un primer momento, que se espera tenga lugar a la mayor brevedad posible entre los meses de diciembre de 2024 y enero de 2025, se distribuiría la mitad del referido importe mediante una reducción del capital social con devolución deaportaciones.

En un segundo momento, que se espera tenga lugar en el 1T2025, se distribuiría el importe restante, de nuevo mediante una reducción del capital social con devolución de aportaciones. El anuncio de convocatoria de la referida junta general extraordinaria se publicará en los próximos días.

Por el Departamento de Análisis de Link Securities