Resultados de Bayer

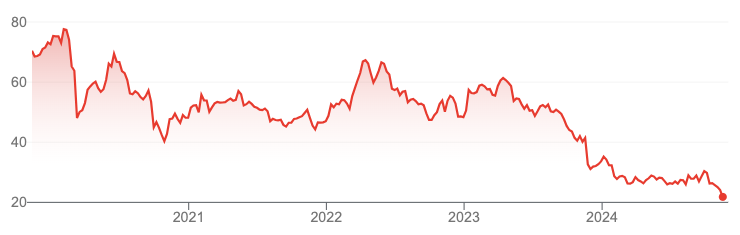

Tras los resultados del tercer trimestre de 2024 reiteramos nuestra recomendación de Vender y recortamos nuestro Pr. Obj. a 26€/acc. desde 28€/acc

Las principales cifras del tercer trimestre de 2024 estanco son:

- Ventas 9.968 millones de euros (-3,6% a/a y +0,6% ajustado a tipo de cambio y perímetro, consenso 10.144 millones de euros).

- Margen bruto 48,9% (-4,6 p.p.).

- EBITDA recurrente 1.251 millones de euros (-25,8%, consenso 1.323 millones de euros).

- BNA -4.183 millones de euros (vs. -4.569 millones de euros en 3T 2023, consenso -466 millones de euros).

- BPA ajustado 0,24 € (-36,8%, consenso 0,306 €).

- Cash flow libre -1.148 millones de euros (vs +1.626 millones de euros en 3T 2023).

Por lo tanto, en 9M 2024, las ventas son 34.877M€ (-2,5% a/a y +0,9% ajustado), margen bruto 55,4% (-1,9 p.p.), EBITDA recurrente 7.774M€ (-10,5%), BNA -2.217M€ (vs. -4.278M€ en 9M 2023), BPA ajustado 4,00€ (- 12,1%), cash flow libre -201M€ (vs -2.950M€ en 9M 2023), deuda financiera neta 35.037M€ (+1,6% en 2024), DFN/EBITDA recurrente 3,3x (3,3x en 2T 2023). Recorta la guías para el EBITDA recurrente 2024 a 10.000/10.300M€ (-13,3%) vs. anterior 10.200/10.800M€ (-10,3%), mantiene la guía para el BPA ajustado en 4,80/5,20€ (-21,8%).

Opinión de los resultados de Bayer

Nuestra valoración es negativa,

los resultados no alcanzan lo esperado y están impactados por el efecto divisa que resta -4,2 p.p. al crecimiento de ventas en 3T y, por una caída de -1,0% en el volumen vendido. El margen bruto empeora. Hay un ajuste negativo en valoración por -4.088M€ (3,3x el EBITDA recurrente de 3T) relacionado con el negocio de Agricultura que impacta sobre el BNA que entra en pérdidas. La compañía reitera sus guías de BPA que en su momento calificamos de preocupantes al apuntar a que 2S sería peor en resultados que 1S, con una caída del, EBITDA recurrente y del BPA, situación que se confirma con los resultados 3T.

Bayer tiene pendiente desarrollar nuevos fármacos, y solucionar los litigios por el glifosato, recortar un endeudamiento elevado y optimizar su estructura burocrática. Sigue pendiente la escisión de las división de Consumo y acometer una reorganización interna, aspectos que actuarían de catalizadores. A pesar de que los multiplicadores a los que cotiza Bayer son bajos (VE/EBITDA 5,6x; P/VC 0,7x) y sugieren valor, están justificados por la restructuración pendiente y el impacto adverso en el corto plazo que tendrán unos resultados que seguirán estancados.

Recortamos nuestras estimaciones para reflejar las guías y rebajamos nuestro Precio Objetivo hasta 26,00€/acc. desde 28,00 €/acc. y reiteramos nuestra recomendación de Vender.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.