Te ofrecemos las noticias destacadas del día de las siguientes empresas -Cellnex, Almirall, BBVA, Bankinter, Árima Real State, ACS, Viscofan…-, realizado por el Departamento de Análisis de Link Securities.

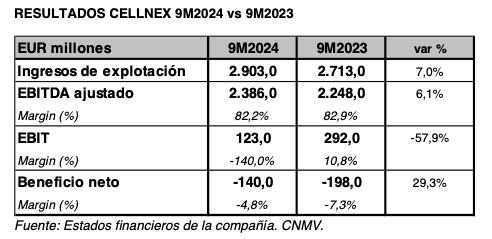

. CELLNEX (CLNX) presentó ayer sus resultados correspondientes a los nueve primeros meses del ejercicio (9M2024), de los que destacamos los siguientes aspectos:

- CLNX elevó su cifra de ingresos de explotación un 7,0% interanual en 9M2024, hasta los EUR 2.903 millones. En términos orgánicos (excluyendo el impacto de la ven ta de los emplazamientos en Francia), el aumento de los ingresos fue del 7,4%.

- Por su parte, el cash flow de explotación (EBITDA) después de arrendamientos (EBITDAaL) alcanzó los EUR 1.723 millones (+8,9% interanual). En términos orgán icos, el EBITDAaL aumentó un 9,8% interanual. Asimismo, el EBITDA ajustado creció hasta los EUR 2.386 millones (+6,1% vs EUR 2.248 millones; 9M2023).

- Las dotaciones a la amortización del inmovilizado de CLNX se mantuvieron estables entre enero y septiembre (EUR 1.951 millones vs EUR 1.953 millones; 9M2023), pero CLNX contabilizó unas pérdidas por deterioro de activos por importe de EUR 402 millones, que no se contabilizaron en 9M2023.

- Sin embargo, el impuesto sobre beneficios de CLNX en 9M2024 se elevó hasta una cifra positiva de crédito fiscal por importe de EUR 382 millones, que compara positivamente con la de EUR 97 millones del mismo periodo del año anterior.

- Como resultado, el resultado neto de CLNX fue una pérdida neta atribuible de EUR -140 millones (+29,3% vs EUR -198 millones; 9M2023), principalmente por la clasificación de los activos en Austria en proceso de venta (con un impacto negativo de EUR 265 millones netos de los correspondientes efectos fiscales), y al efecto de mayores amortizaciones y costes financieros asociados al intenso proceso de inversiones llevado a cabo hasta la fecha.

- El flujo de caja libre apalancado recurrente (RLFCF) aumentó hasta los EUR 1.256 millones vs EUR 1.171 millones de 9M2023, y el flujo de caja libre (FCF) alcanzó los EUR 326 millones gracias a la generación de caja y a los EUR 357 millones recibidos en el contexto de los procesos de remedies.

- La deuda financiera neta, al cierre de septiembre de 2024, ascendió a unos EUR 17.500 millones. El coste del 80% de la deuda está referenciada a tipo fijo. CLNX prev é cerrar la venta de Austria antes de final de año yla venta de Irlanda en el 1T2025

- Dividendo: el Consejo de Administración de CLNX aprobó un pagode dividendo de EUR 0,046 por acción, con cargo a la reserva de prima de emisión, que se hará efectivo el próximo 21 de noviembre (EUR 32.456.291,44), que se suma al pagado el pasado 17 de junio de EUR 0,01676 brutos por acción (EUR 11.824.922,47). CLNX está evaluando con las agencias de rating el potencial avance de la remuneración al accionista en 2025, manteniendo intactos sus compromisos de endeudamiento y calificación de grado de inversión.

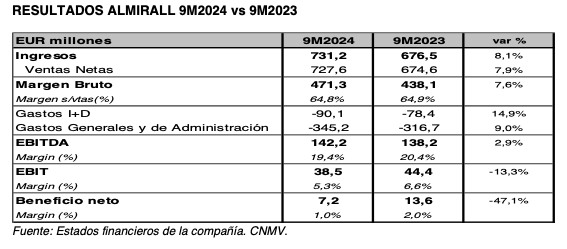

. LABORATORIOS ALMIRALL (ALM) presentó ayer sus resultados correspondientes a los nueve primeros meses del ejercicio (9M2024), de los que destacamos los siguientes aspectos:

- Los ingresos totales de ALM entre enero y septiembre se elevaron hasta los EUR 731,2 millones, lo que supone una mejora del 8,1% interanual, mismo incremento que a tipos constantes. De ellos, las ventas netas en 9M2024 alcanzaron los EUR 727,6 millones (+7,9% interanual), impulsadas por las sólidas ventas de dermatología en Europa, apoyadas por el fuerte desempeño de Ilumetri® y Ebglyss®, entre otros.

- Desglosando las ventas netas por geografía, EUR 647,2 millones los aportó Europa (+10,0% interanual), mientras que EEUU contribuyó con EUR 42,2 millones (-4,1% interanual) y Resto del Mundo alcanzó los EUR 38,2 millones (-9,9% interanual).

- Por su parte, el margen bruto de ALM aumentó un 7,6% interanual (+7,5% a tipos constantes), hasta los EUR 471,3 millones. En términos sobre ventas netas, el margen disminuyó ligeramente hasta el 64,8% en el 9M2024 (vs 64,9%; 9M2023).

- Asimismo, ALM elevó un 14,9% interanual su gasto en I+D en 9M2024 por los ensayos clínicos en la fase inicial, mientras que los gastos generales y de administración también fueron más elevados (+9,0%) en 9M2024, según las expectativas, relacionado con inversiones en los recientes y próximos lanzamientos de Ebglyss® y la actividad promocional. El aumento de los costes lastró el crecimiento del cash flow de explotación (EBITDA) , a pesar del buen crecimiento de ventas en Europa, situándolo en el 2,9% interanual (+2,8% a tipos constantes), hasta los EUR 142,2 millones. En términos sobre ventas netas, el margen EBITDA alcanzó el 19,4% al cierre de septiembre (vs 20,4%; 9M2023).

- Así, el beneficio neto de explotación (EBIT) disminuyó un 13,3% interanual (-14,0% a tipos constantes), hasta los EUR 38,5 millones. En términos sobre las ventas netas, el margen EBIT cerró septiembre en el 5,3%, una caída de 1,5 p.p. desde el margen de 9M2023.

- Finalmente, el beneficio neto atribuible de ALM se situó en EUR 7,2 millones en 9M2024, lo que supone una caída del 47,1% interanual (-48,5% a tipos constantes). En términos normalizados, ALM indicó que el beneficio neto se elevó hasta los EUR 9,9 millones, una caída del 33,6% interanual (-32,6% a tipos constantes).

- Deuda: La ratio de endeudamiento deuda financiera neta/EBITDA se situó al cierre de septiembre en las 0,3x (veces).

- Previsiones: ALM reiteró las guías (guidance) para el ejercicio 2024.

. El diario Expansión informó ayer que la Sala de Competencia de la CNMC tiene previsto reunirse mañana martes durante la mañana para tomar una decisión sobre la operación de compra de acciones (OPA) de BANCO SABADELL (SAB) por BBVA. La decisión se dará a conocer públicamente una vez termine dicha reunión, salvo que los servicios jurídicos aconsejen hacerlo al cierre del mercado bursátil ya que ambas entidad es cotizan en la Bolsa.

Aunque desde la CNMC la confidencialidad se está res petando de forma escrupulosa, fuentes informadas apuntan a la posibilidad de que, si se pasa a fase dos, ello no signifique necesariamente que la comisión llegue a consumir el nuevo plazo de tres meses que contempla la normativa para terminar el dictamen. Es probable que se cierre bastante antes, aunque lo que no está en su mano es determinar el tiempo post erior que tiene el Gobierno para poder intervenir sobre la oferta de compra, no sobre la posible fusión que sería un paso posterior, y proponer medidas adicionales a las que imponga la CNMC y también para reducirlas.

El posible pase a fase dos podría deberse, entre otros motivos, a garantizar que SAB pudiera argumentar mejor su posición sobre la operación de forma que posteriormente no pudiera alegar indefensión en el supuesto de que la operación fuera finalmente aprobada y esa entidad decidiera recurrirla. SAB ha sido escuchado por la comisión, baste recordar la queja de la presidenta sobre la tardanza del banco en contestar a sus peticiones de información. Esta lentitud ha sido reconocida por la entidad que ha reiterado que se ha limitado a apurar los plazos que se le venían poniendo ya que entienden que tienen que colaborar, pero no de forma entusiasta. Según alguna s fuentes, es posible que, aunque SAB haya «sido escuchado», esto no haya sido suficiente y que ello pudiera finalmente acarrear posteriores problemas legales.

. Según informó ayer el diario elEconomista.es, JPMorgan Chase ha aflorado una participación de más del 3% en BANKINTER (BKT), según aparece reflejado en los registros de la Co misión Nacional del Mercado de Valores. En concreto, el banco estadounidense mantiene un 3,019% en el banco, de los cuales un 1,947% es participación directa y otro 1,072% es a través de instrumentos financieros. El banco supera así a Fidelity, que mantiene un 2,83% y se queda ligeramente por debajo de Lazard, con un 3,032% del capital. En términos absolutos el banco cuenta con una participación directa de 17,5 millones de acciones y tiene un equity swap sobre 8,8 millones de títulos de BKT.

. El pasado 6 de noviembre la CNMV publicó el resultado de la Oferta Pública voluntaria de Adquisición (OPA) de acciones formulada por JSS sobre el 100% del capital social de ÁRIMA REAL ESTATE (ARM) . La OPA fue aceptada por accionistas titulares de 25.807.076 acciones de Árima representa tivas de un 99,32% de su capital social. JSS informa de que se cumplen los requisitos legalmente establecidos en el artículo 116 de la LMV y en el artículo 47 del Real Decreto 1066/2007, así como en el apartado 3.3.1 del Folleto, para el ejercicio del derecho de compra forzosa (sell out) por parte de los restantes accionistas de ARM y para el ejercicio del derecho de venta forzosa (squeeze out) por parte del Oferente.

No obstante, de acuerdo con lo previsto en el apartado 3.3.2 del Folleto, JSS reitera que no exigirá la venta forzosa a los accionistas de ARM, sin perjuicio de que los que así lo deseen puedan ejercitar su derecho de compra forzosa, que podrá ser exigido en el plazo máximo de tres meses a contar d esde la fecha de finalización del plazo de aceptación de la Oferta. El precio de las compras forzosas será una contraprest ación en efectivo por acción igual al de la OPA. Dicho precio se reducirá en el importe de cualesquiera dividendos cuya fecha de corte (record date) sea anterior a la fecha de ejecución de las diferentes operaciones de compra forzosa.

. El diario Expansión informa hoy que el consejero delegado de ACS, Juan Santamaría, indicó que su grupo trabaja en una nueva estrategia con la creación de una división de centros de datos, con proyectos en propiedad. La compañía tiene identificados suelos en distintas partes del planeta para levantar hasta 5.000 MW, lo que equivale a una inversión estimada de unos EUR 60.000 millones. Según especificó Santamaría, ACS podría disponer ya de 1.000 MW con suelo y permisos para el acceso a energía. ACS presenta hoy sus resultados y Santamaría podría profundizar sobre este proyecto y plan de crecimiento.

Por otro lado, ACS, a través de la australiana CPB Contractors (Cimic) figura en la lista de finalistas seleccionados por el Gobierno de Victoria (Australia) para pujar por las seis estaciones distribuidas en la línea de Metro Suburban Rail Loop East, de Melbourne. Se trata del mayor proyecto de infraestructuras de transporte masivo del país, con un presupuesto de inversión global de unos AU$ 125.000 millones (unos EUR 76.000 millones), incluida la operación de la línea.

. En relación con el sistema de dividendo opcional «Viscofan Retribución Flexible» correspondiente al ejercicio 2024 aprobado en fecha 18 de abril de 2024 por la Junta General de Accionistas de VISCOFAN (VIS), y de conformidad con el calendario de ejecución aprobado por el Consejo de Administración de VIS en su sesión celebrada el pasado 23 de octubre de 2024, la sociedad comunicó los términos y condiciones aplicables a la ejecución de la segunda edición del sistema de dividendo opcional «Viscofan Retribución Flexible.

Los accionistas de VIS podrán elegir entre las sigui entes opciones: (i) percibir su retribución mediante la entrega de acciones nuevas totalmente liberadas, (ii) transmitir la totalidad o parte de sus derechos de asignación gratuita en el mercado, o (iii) recibir su retribución en efectivo. Los accionistas de VIS podrán combinar cualquiera de las alternativ as mencionadas anteriormente respecto de los distintos grupos de acciones de los que cada uno sea titular. VIS estima que el importe bruto del dividendo a cuenta será, de al menos, EUR 1,40 p or acción.

El calendario estimado de la ejecución de esta segunda edición del sistema de dividendo opcional «Viscofan Retribución Flexible» correspondiente al ejercicio 2024 será el siguiente:

- 19 de noviembre de 2024 Comunicación del número de derechos de asignación gratuita necesarios para recibir una acción y del importe del Dividendo a Cuenta bruto por acción. Para la determinación de estos extremos se aplicará la fórmula aprobada por la Junta General de Accionistas de VIS, que tomará en consideración la media aritmética de los precios medios ponderados de cotización de la acción de la Sociedad en las Bolsas de Valores de Madrid, Barcelona y Bilbao en las cinco sesiones bursátiles correspondientes a los días 12, 13, 14, 15 y 18 de noviembre de 2024.

- 21 de noviembre de 2024 Publicación del anuncio de la ejecución del Aumentode Capital en el Boletín Oficial del Registro Mercantil. Último día en el que se negocia n las acciones de VIS con derecho a participar en el sistema de dividendo opcional «Viscofan Retribución Flexible», esto es, con el derecho a optar por alguna de las Opciones de Retribución Flexible que ofrece este sistema (incluido el Dividendo a Cuenta) (last trading date).

- 22 de noviembre de 2024 Fecha de referencia (ex date) desde la cual –inclusive– las acciones de VIS se negocian sin derecho a participar en el sistema de dividendo opcional «Viscofan Retribución Flexible». Comienzo del Periodo Común de Elección y del periodo de negociación de los derechos de asignación gratuita.

- 6 de diciembre de 2024 Fin del Periodo Común de Elección y del periodo de negociación de los derechos de asignación gratuita.

- 19 de diciembre de 2024 Pago del Dividendo a Cuenta a quienes hubieran optado por recibir efectivo mediante esta Opción de Retribución Flexible. Alta de las nuevas acciones que se emitirán en virtud del Aumento de Ca pital en los registros contables de IBERCLEAR.

- 20 de diciembre de 2024 Fecha prevista para el inicio de la contratación ordinaria de las nuevas acciones que se emitirán en virtud del Aumento de Capital.

Por el Departamento de Análisis de Link Securities