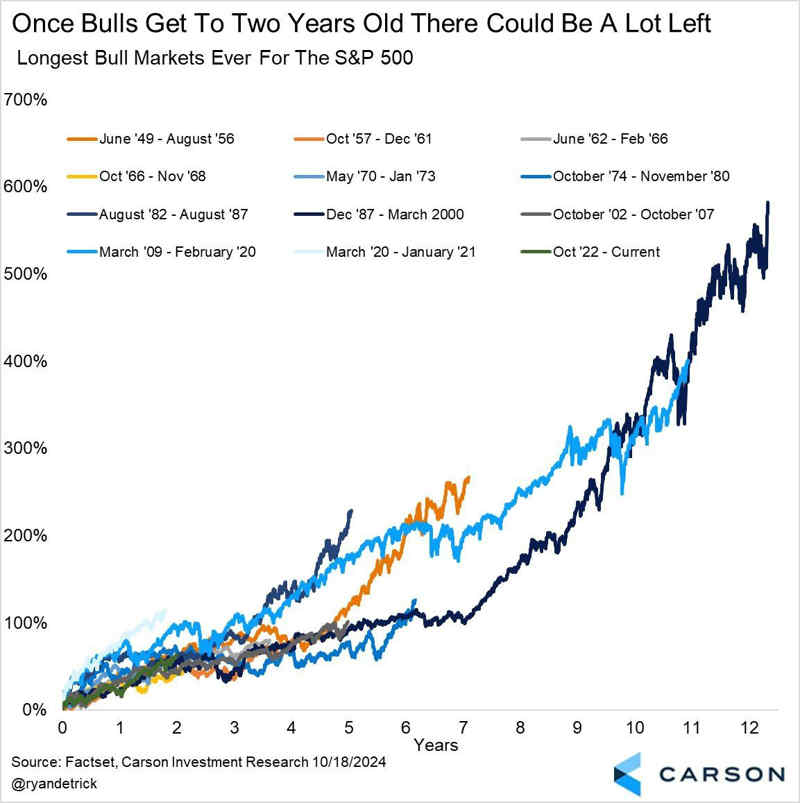

Después de dos años de destacadas ganancias en el SP500 desde su mínimo en octubre de 2022, el mercado alcista sigue avanzando sin signos de desaceleración. Tanto 2023 como 2024 han resultado ser años excepcionalmente positivos, y los bonos, aunque con rendimientos limitados, han comenzado a ofrecer modestos retornos a los inversores.

Ante este panorama de mercados en alza, surge la pregunta inevitable: ¿cómo navegar esta fase? En los recientes eventos a los que he asistido, he conversado con muchos inversores y el mismo dilema persiste: ¿cuál es la mejor forma de gestionar la situación actual del mercado?

Aunque no poseo una bola de cristal, me gustaría compartir mi perspectiva sobre cómo hacer frente a este periodo tan singular.

Lo que la historia nos dice sobre los mercados alcistas

Comencemos con una perspectiva general. Históricamente, los mercados alcistas han tendido a extenderse durante años, incluso cuando las valoraciones parecen estar en niveles excesivos.

Hemos observado períodos similares en los que las tendencias alcistas se han extendido durante largos lapsos, interrumpidos solo brevemente. No obstante, aunque para algunos esto pueda parecer una celebración interminable, los inversores experimentados entienden que el aumento de los precios es, en realidad, una señal para adoptar una mayor cautela.

¿Por qué es esto relevante? A medida que las valoraciones se elevan, los rendimientos futuros esperados tienden a disminuir. Es fundamental recordar que lo que ha ocurrido queda atrás en el retrovisor; lo que realmente importa son las ganancias que están por venir.

Por lo tanto, la gran pregunta es:

¿Cómo actuar ante esta nueva fase del SP500?

En mi opinión, lograr un equilibrio es esencial. Por un lado, es importante aprovechar la fortaleza del SP500; por otro, es necesario estar preparado para enfrentar posibles retrocesos y caídas más pronunciadas.

Aunque esta tarea puede ser desafiante, la estrategia de «aguantar» a la espera de una caída no siempre resulta efectiva. La inflación puede erosionar los ahorros, y quienes intenten esperar en 2023 podrían perder oportunidades. Por lo general, los inversores a largo plazo que se mantienen en el mercado suelen obtener mejores resultados.

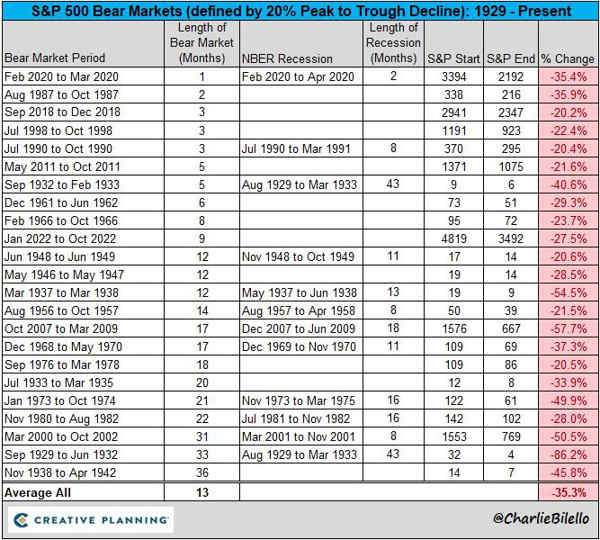

La idea de que la duración de la inversión es crucial sigue siendo válida, ya que calcular el momento preciso para salir y reentrar es notoriamente difícil. Sin embargo, estar invertido significa estar preparado para afrontar las inevitables caídas del mercado, que pueden variar entre un 20% y un 40% en casos extremos.

Los inversores con un horizonte a largo plazo de 15 a 20 años pueden optar por mantener su posición y resistir la volatilidad, confiando en el rendimiento subyacente de sus activos más que en maniobras tácticas. Para otros, la clave radica en la diversificación. Incluso Warren Buffett ha comenzado a inclinarse hacia la deuda pública a corto plazo, una estrategia que también estoy adoptando en menor medida. Este enfoque permite obtener rendimientos atractivos mientras se mantiene una exposición moderada a la renta variable, listos para ajustarse si las condiciones del mercado cambian.

Además, la diversificación geográfica y los ajustes sectoriales, como reducir la exposición a la tecnología en favor de inversiones más defensivas, son maneras efectivas de gestionar el riesgo sin abandonar el mercado. En resumen, las alternativas están disponibles, y cada inversor debe definir su estrategia y decidir cómo proceder.

Francesco Casarella/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.