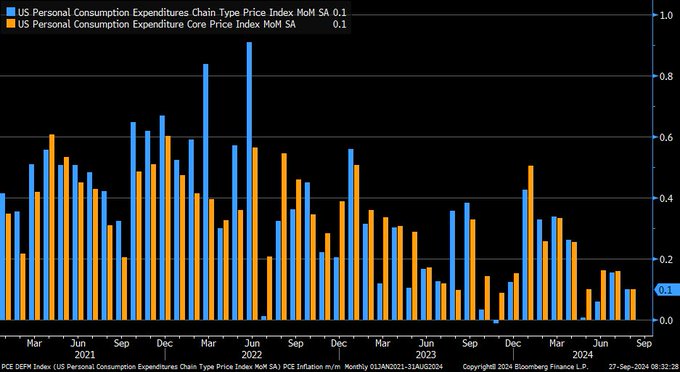

El Personal Consumption Expenditures -CPE- o testigo de inflación más seguido por las autoridades monetarias americanas continúa su senda de moderación, el mes pasado creció una décima…

PERSONAL CONSUMPTION EXPENDITURES, intermensual. EEUU

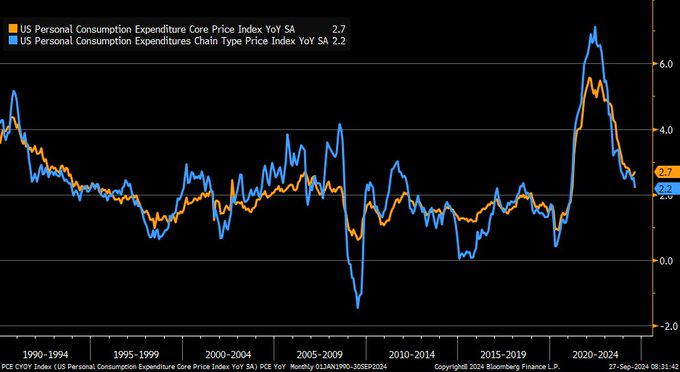

… y en tasa interanual ha descendido hasta el 2.2% y muy cerca del umbral del la FED del 2%, mientras que la tasa subyacente todavía queda aún algo alejada del umbral situándose en el 2.7%.

PERSONAL CONSUMPTION EXPENDITURES, interanual, EEUU

El precio de la energía y muy concretamente del crudo West Texas ha colaborado en la caída de la inflación de los últimos meses, el viernes recuperó terreno respecto a la sesión del jueves pero cerró en zona de mínimos del año.

La coyuntura del petróleo es verdaderamente controvertida e interesante.

Cotiza en mínimos cuando la economía todavía se muestra sostenida y el relato «soft landing» sigue comandando las expectativas de las autoridades y Wall Street (la tendencia a la baja del West Texas sería normal en una situación económica débil y con previsiones negativas de PIB).

Por otra parte, la escalada de tensiones en Oriente Medio y guerra abierta de Israel contra Gaza, Líbano, Yemen y en el fondo contra el director de la orquesta Chií que es Irán, debería haber impulsado el precio al alza, igual que hizo cuando Rusia invadió Ucrania y el precio se disparó alrededor de un 30%.

WEST TEXAS, diario

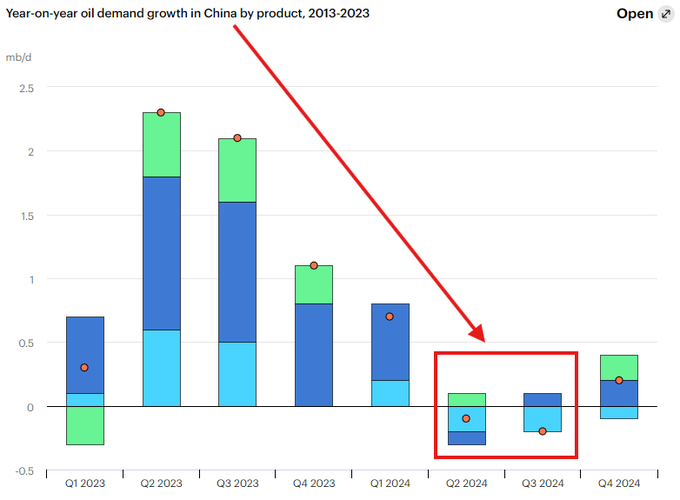

Un argumento fundamental para justificar la caída del precio es el descenso de la demanda esperado por la Agencia Internacional de la Energía y la OPEP para próximos años. China ya está mostrando una fuerte contracción de la demanda, in 1.7% interanual equivalente a cerca de 280.000 barriles al día, frente al aumento del 9.6% del año pasado.

De ahora en adelante se espera mejora de la demanda diaria de crudo desde China,

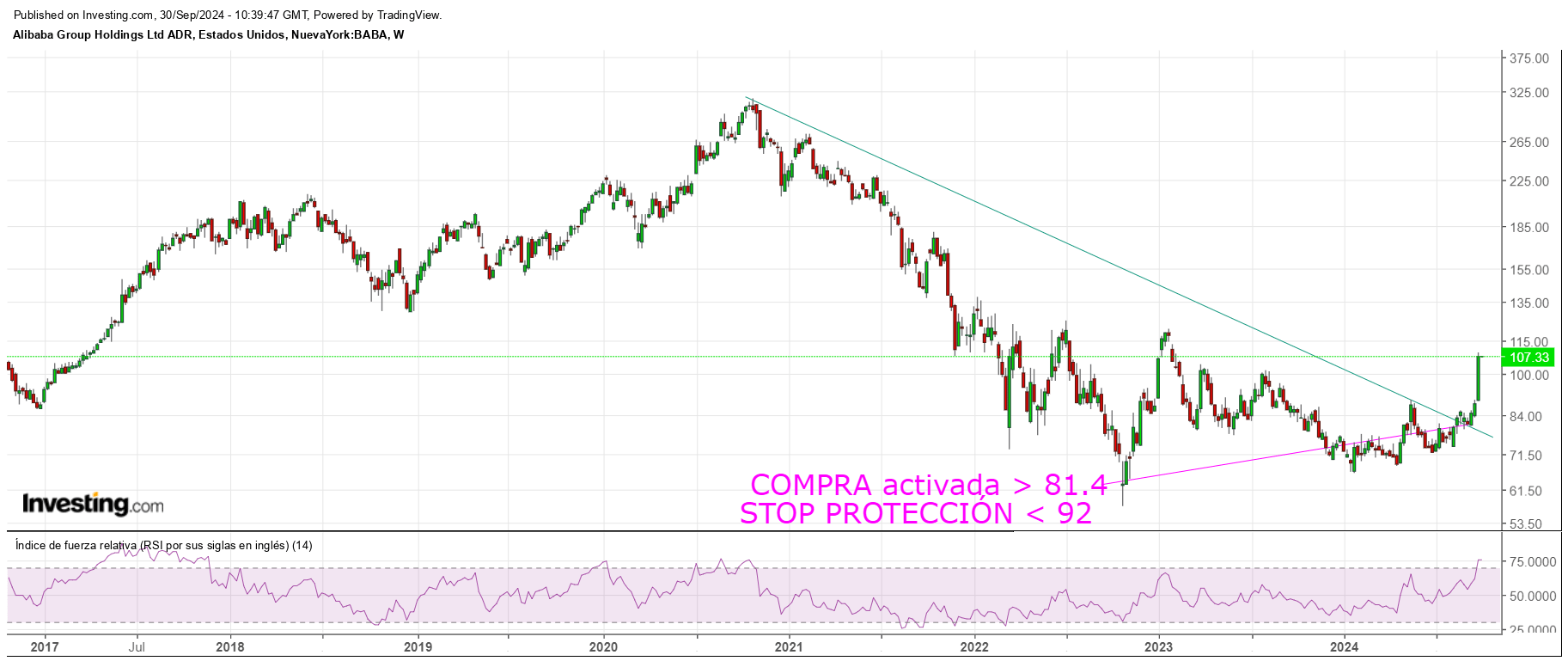

Las medidas de estímulo económico anunciadas por las autoridades chinas la semana pasada, además de propiciar la mejor semana bursátil en más de una década, Hong Kong +12,5% y Shanghai +16%, y que nuestros lectores están capitalizando a través de una sencilla estrategia que suma una rentabilidad del +31.7%…

ALIBABA -BABA-, semana.

… se espera que tiendan a impulsar el crecimiento económico, factor favorable para la evolución de la demanda de crudo en próximos trimestres, tal como refleja el cuadro expuesto más arriba. Veremos.

Por el momento, el precio del crudo ha alcanzado la zona objetivo de caída anticipada en distintos posts de agosto y septiembre, en el entorno de los $65 por barril. Vean extracto de este post de 23 de agosto Cobre y West Texas también desafían el relato soft landing

- «Técnicamente, el aspecto del crudo es delicado, ha perforado referencias técnicas, cotiza por debajo de sus medias móviles de 50 y de 200 sesiones y en tanto que cotice por debajo de la zona de los $78 por barril el camino de menor resistencia seguirá siendo bajista y con posibilidad de descender a visitar los mínimos de 2023 en la zona de los $65 por barril.»

El contexto de demanda esperada, por mejora de las posibilidades de la actividad económica en China combinado con el aumento de tensiones geopolíticas así como el entorno técnico invitan a adoptar una postura más constructiva para el comportamiento esperado del petróleo, aunque menos favorable para la inflación, y que aprovecharemos a través de estrategias de riesgo muy bajo y controlado que comenzaremos a compartir muy pronto con nuestros lectores.

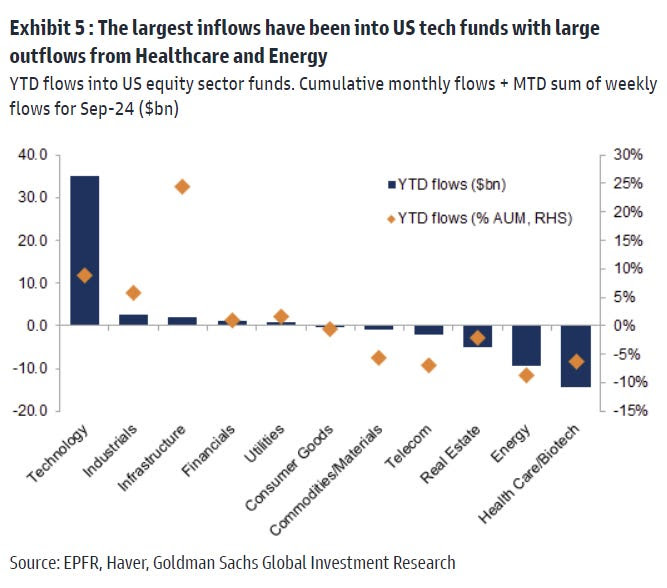

Otro aspecto interesante, desde la habitualmente acertada Teoría de Opinión Contraria, es el miedo de los inversores a mantener posiciones en el sector y reflejada por el flujo de fondos sectorial. El sector energía ha sido el segundo más vendido por los inversores en lo que llevamos de año, por detrás de Cuidados de Salud.

FLUJOS DE FONDOS SECTORIALES DESDE ENERO 2024.

Numerosas empresas del sector de producción y extracción de refino o de actividades de marketing relacionadas con el crudo han caído fuerte en los últimos meses, están infravaloradas y presentan un aspecto técnico muy atractivo para comprar.

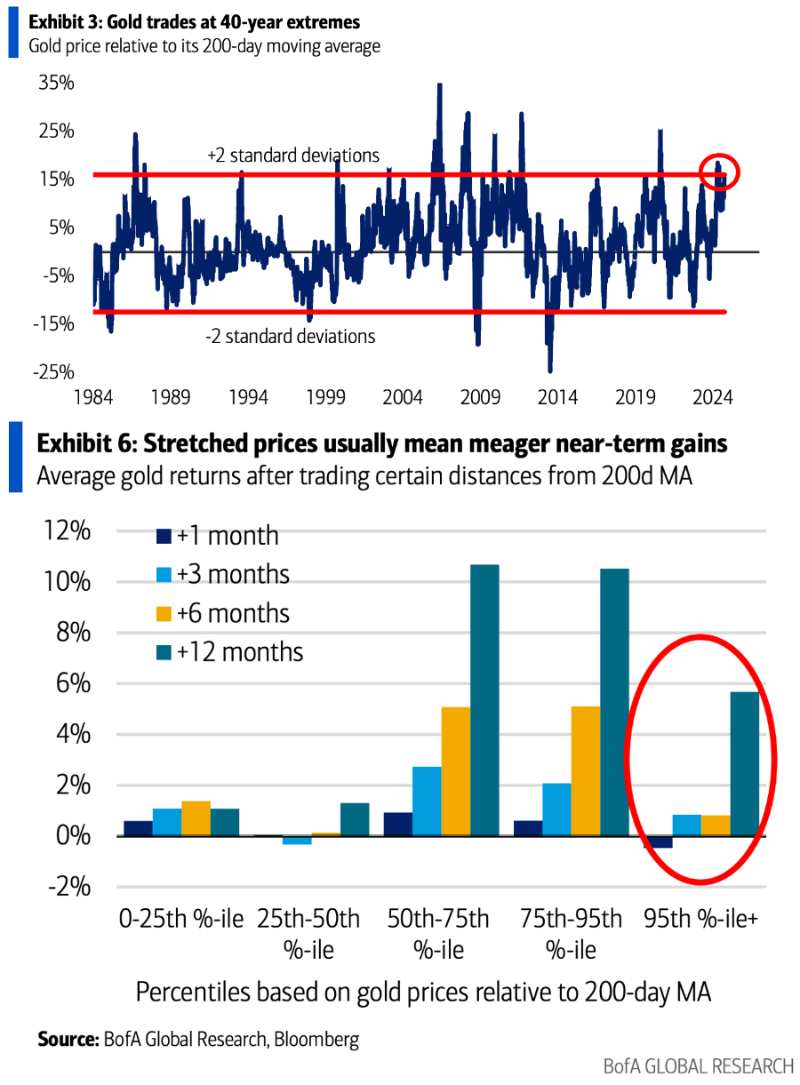

Otro sector de gran interés es el de los metales preciosos.

El Oro está atrayendo el interés global cada vez de más inversores y más importantes, como son los Bancos Centrales, cotiza en máximos históricos, justamente en la zona de proyección anticipada en estas líneas en septiembre de 2023, tras haber desplegado un fuerte rally que ha elevado la rentabilidad desde principio de año hasta cerca del 30%.

Después del excelente comportamiento y analizando el despliegue de pauta así como distintos indicadores/osciladores técnicos, sería normal asistir a una consolidación/corrección de los precios en el corto plazo.

ORO, diario.

Es probable asistir a una corrección y no sólo porque el precio haya alcanzado la zona objetivo, también por factores puramente técnicos como estar cotizando muy por encima de su media móvil de 200 sesiones, una referencia magnética alrededor de la que suelen pulular las cotizaciones, en general de todos los activos.

El precio está alejado alrededor de un+15% por encima de su media móvil de 200 sesiones (equivalente a dos desviaciones estándar), y atendiendo a la evidencia histórica el comportamiento esperado del metal cuando esto sucede tiende a ser plano entre 1 y 6 meses después.

¿Significa esto el fin de la tendencia estructural alcista del Oro?.

El post de mañana ofrecerá análisis detallado de la situación y perspectivas, flujos de fondos, previsiones de demanda, principales actores, análisis técnico de Oro y Plata, etcétera.

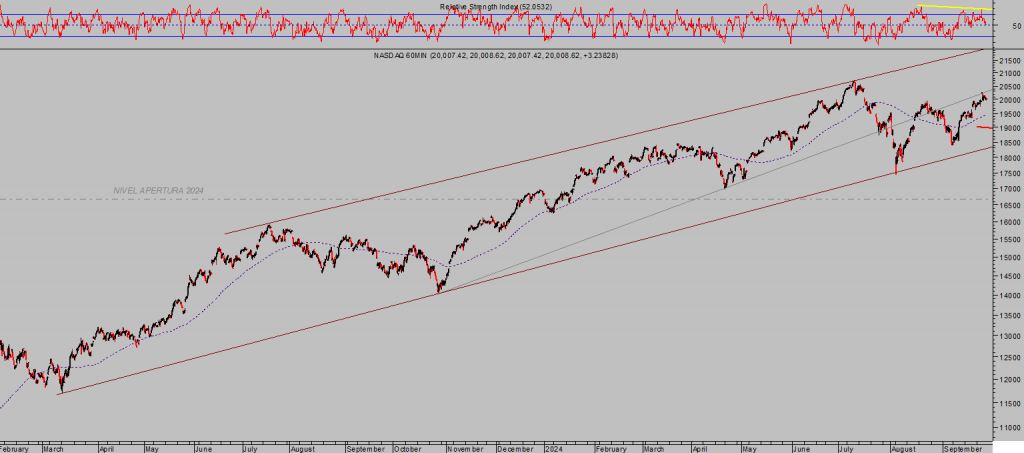

La sesión de hoy cierra el tercer trimestre del año, con el Dow Jones y SP500 cotizando en zona de máximos históricos y el Nasdaq algo rezagado después del revés de julio-agosto que no ha sido capaz de recuperar por completo como sí han hecho el resto de índices, manifestando perdida de momentum y de fuerza relativa frente al resto del mercado.

NASDAQ-100, 60 minutos

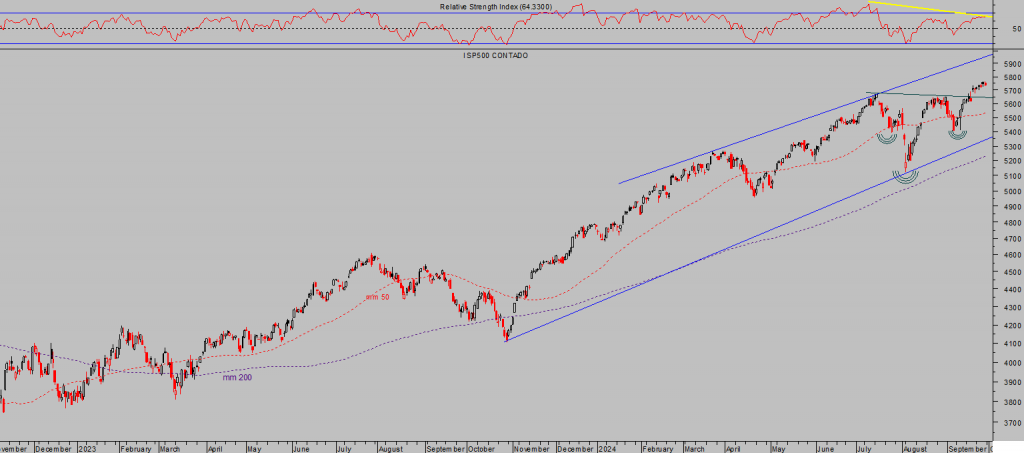

Los índices Dow Jones y SP500 han recuperado sus máximos de julio y después han continuado empujando al alza, el aspecto del SP500 es favorable para continuar, siempre que las referencias de control sean respetadas,

S&P500, diario.

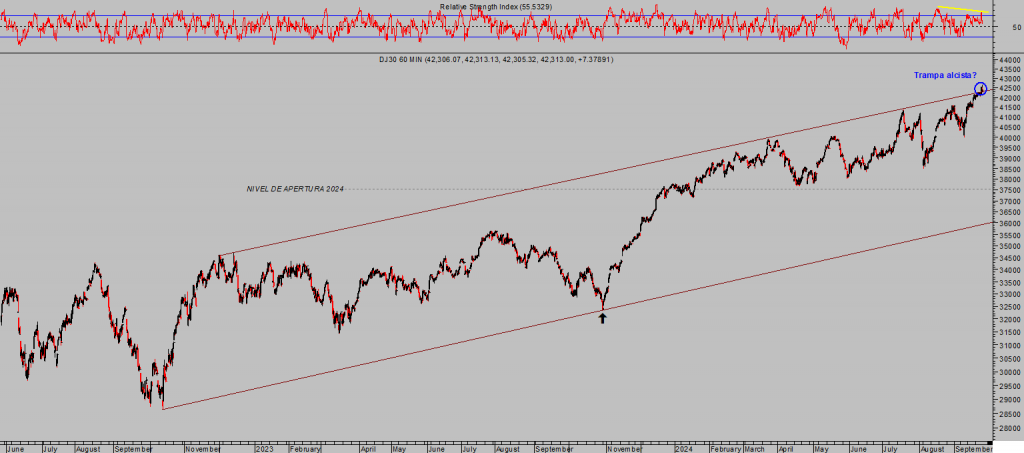

El Dow Jones, cotizando también en máximos históricos, ha alcanzado niveles de proyección de las alzas que el viernes trato de superar, finalmente sin éxito, despertando suspicacias sobre la fortaleza real del índice y posibilidad de haber tendido una trampa a los alcistas:

DOW JONES, 60 minutos.

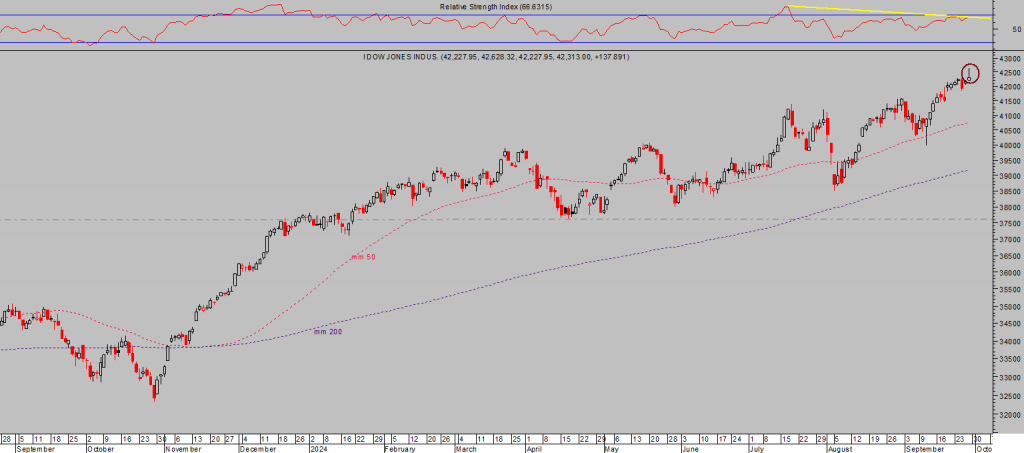

Sospecha que cobra mayor relevancia al observar el comportamiento del índice el viernes en gráficos de velas japonesas.

Una «vela» diaria con implicaciones correctivas que aún debe ser confirmada pero es un aviso para los alcistas, particularmente ahora que comienza el controvertido mes de octubre previo a las elecciones USA;

DOW JONES, diario.

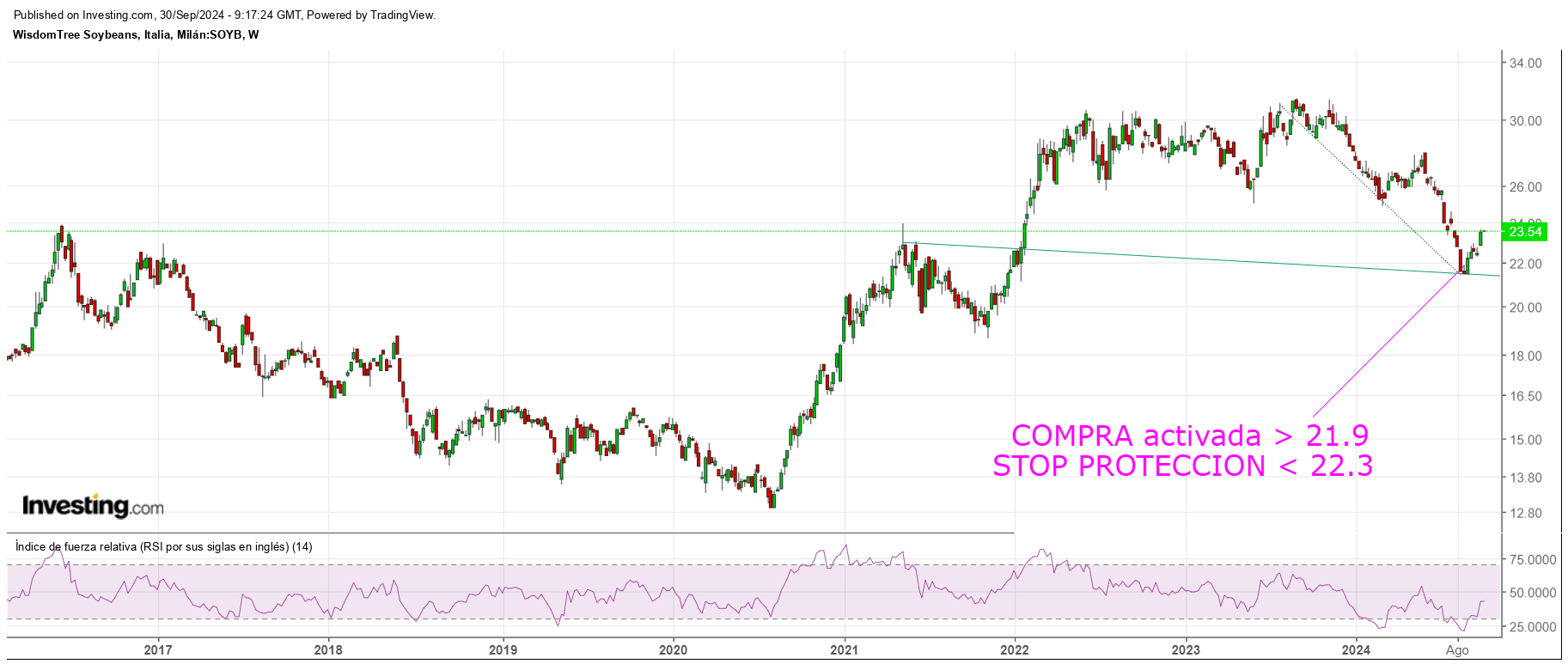

Además de mantener estrategias para rentabilizar un eventual brote de volatilidad y periodo correctivo de corto plazo en las bolsas, todavía en espera de ser activadas, distintas materias primas están atrayendo nuestro interés y generando interesantes rentabilidades para nuestros lectores.

Vean ejemplo de la compra hace sólo dos semanas de Soja a través de una sencilla estrategia de muy bajo riesgo a través de un fondo cotizado:

SOJA -SOYB-, semana

Esta semana los inversores y expertos estarán muy atentos a la publicación de datos de evolución del mercado de trabajo en Estados Unidos (JOLTS mañana, creación de empleo privado ADP e miércoles, Peticiones de Subsidio al Desempleo el jueves y el viernes publicación del informe de empleo de septiembre).

Stay tunned

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com