Finalmente, después de meses esperando la maniobra, ayer la Reserva Federal decidió iniciar el ciclo de bajadas de tipos y de manera decisiva, rebajando 50 puntos básicos hasta situar los tipos oficiales -FED FUNDS- en el 5%. Vean comunicado, rueda de prensa y actualización de proyecciones económicas.

La decisión supone un punto de inflexión después de nueve reuniones consecutivas del FOMC sin mover los tipos de interés.

La FED ha actuado así para mitigar el deterioro del mercado laboral, reconoce que la tasa de paro está subiendo pero interpreta que se trata de una mera normalización y que además se encuentra aún en niveles muy bajos.

Sin embargo, rebajar de golpe 50 pb y ajustar las previsiones de bajadas futuras (según las proyecciones contenidas en el denominado «dot plot») de la manera que lo han hecho y en sólo 3 meses suscita dudas respecto de la veracidad de sus interpretaciones.

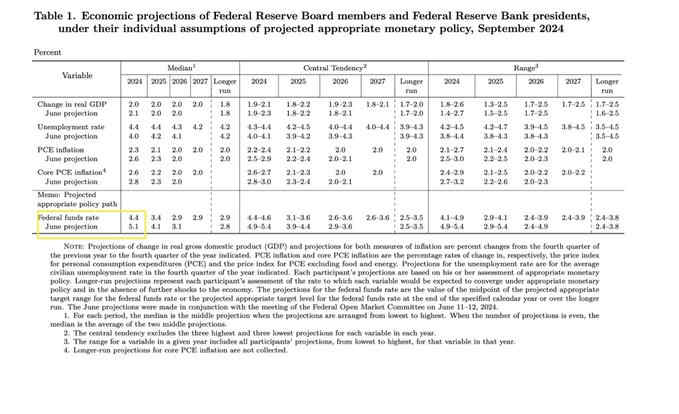

DOT PLOT, PROYECCIÓN FOMC SOBRE LOS FED FUNDS

Desde hace meses venimos poniendo la lupa sobre los datos de empleo y advirtiendo lento deterioro y riesgo cierto de empeoramiento.

Los datos internos del mercado de trabajo, evolución de las peticiones de subsidios al desempleo, la Regla Sahm, (explicada en distintos posts como este Empleo, volatilidad y rebote técnico de las bolsas, y activada desde hace dos meses) etcétera, indican debilidad y un comportamiento potencial del empleo alineado con anteriores episodios de la historia después de largos periodos de registrar niveles mínimos de paro.

TASA DE PARO EEUU

Por otra parte, la FED dice confiar en las razones existentes que considera suficientes para esperar una evolución favorable de la inflación.

En su comunicado, la FED indicó que:

- “Al considerar ajustes adicionales al rango objetivo de la tasa de Fondos Federales, el Comité evaluará cuidadosamente los datos entrantes, las perspectivas en evolución y el equilibrio de los riesgos.

- El Comité continuará reduciendo sus tenencias de valores del Tesoro, deuda de agencias y valores respaldados por hipotecas de agencias.

- El Comité está firmemente comprometido en apoyar el máximo empleo y en devolver la inflación a su objetivo del 2%.”.

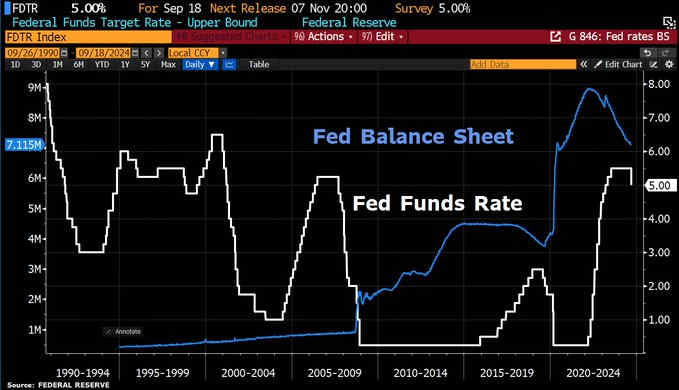

El siguiente gráfico muestra la evolución de los tipos de interés y del balance de la Reserva Federal desde el año 1990:

FED; TIPOS DE INTERÉS Y BALANCE

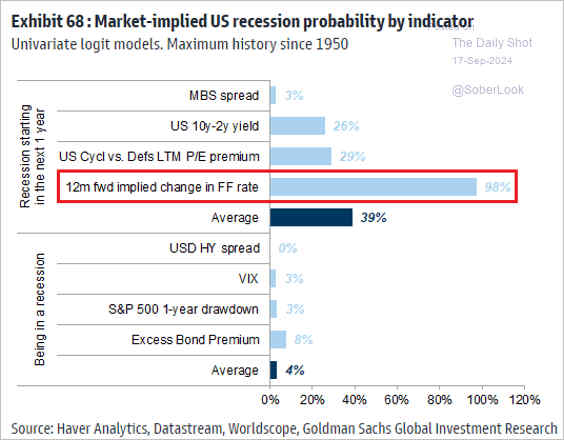

Las expectativas del mercado para la economía comparten el escenario soft landing de la FED aunque las basadas exclusivamente en el comportamiento de la rentabilidad y diferenciales de deuda soberana, apuntan a un ritmo de bajadas de tipos en los próximos 12 meses que sugieren recesión económica, asunto tratado en detalle en posts recientes.

PROBABILIDAD DE RECESIÓN SEGÚN DISTINTOS PARÁMETROS

La Reserva Federal mantiene el relato «soft landing», las proyecciones macro actualizadas corrigen ligeramente a la baja el PIB de 2024, al alza la proyección del paro y rebajan las previsiones para este año y el siguiente.

SUMMARY OF ECONOMIC PROJECTIONS, FED

La FED ha anunciado que continuará rebajando los tipos de interés, podría haber dos bajadas más este año de 0..25 puntos cada una, para finalizar el año con los FED FUNDS en el 4.5%, un punto por debajo del 5.5% mantenido hasta ayer y desde verano del año 2022.

La bajada de tipos de ayer se ha situado en la parte alta del rango previsto por los expertos, una decisión que podría haber generado dudas sobre la realidad del empleo, comentadas más arriba.

Sin embargo, los mercados reaccionaron positivamente para después corregir esa subida inicial y cerrar en tono ligeramente negativo. Nasdaq -0.31%, el S&P500 -0.29% y el Dow Jones -0.25%.

NASDAQ-100, 60 minutos.

DOW JONES, diario.

Hoy los futuros de los índices americanos vienen subiendo con gran fuerza, el Nasdaq +2%, el Russell-2000 sube un +2.8% y el SP500 +1.53%.

Subidas alineadas con nuestras proyecciones a tenor del despliegue de pauta que venimos señalando en distintos posts en los últimos días:

S&P500, diario

La FED no suele rebajar los tipos 0.50 pb de golpe, las últimas dos veces que lo hizo (3 de enero de 2001 y 18 de septiembre de 2007) los mercados también reaccionaron positivamente al principio pero la fiesta duró poco y además semanas después la economía entró en recesión.

En enero de 2001 la FED rebajó tipos 50 pb, para marzo ya había rebajado 100 pb y dos meses después llegó la recesión.

En septiembre de 2007, igual, la FED recortó tipos 50 pb y para diciembre ya había reducido los tipos en 100 pb. En enero de 2008 recesión.

En las bolsas se produjeron reacciones similares, primero ligeros repuntes al alza y después la gran decepción para todos aquellos que confiaban en que la omnipotencia de la FED solucionaría los problemas económicos y enviaría las cotizaciones de las bolsas al alza indefinidamente.

S&P500, semana

Los expertos e inversores confían en que el comportamiento de la economía tras el inicio de ciclo de bajadas de tipos se asemeje al de 1995, cuando la FED también actuó con contundencia y efectivamente favoreció la evolución económica. La situación actual dista de la de entonces, ampliaremos detalles en el post de mañana.

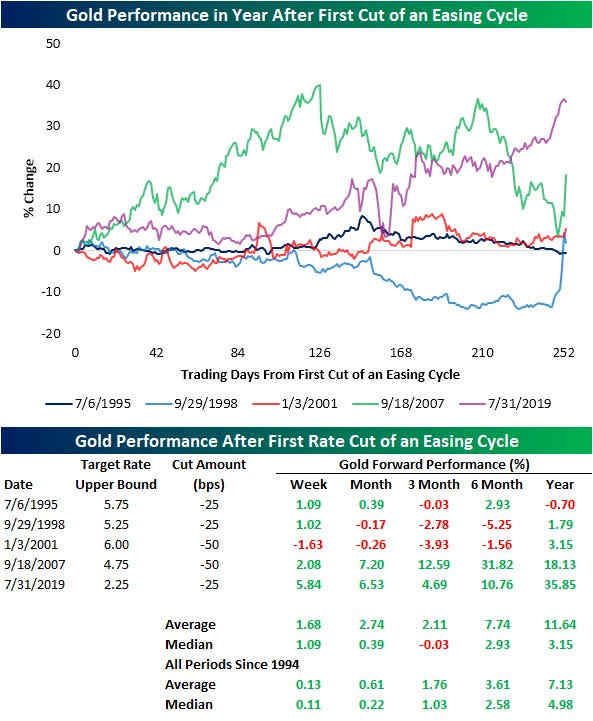

El Oro reaccionó con nuevas alzas y conquista de máximos históricos, tal como venimos defendiendo desde hace largo tiempo (en septiembre de 2023 apuntábamos subidas con objetivo inicial en $2.670 por onza, las previsiones de hoy son más halagüeñas y no sólo por el comportamiento histórico del Oro después de la primera bajada de tipos (en próximos posts actualizaremos datos de evolución del ORO, previsiones y nuevas estrategias)

ORO 12 MESES DESPUÉS de la PRIMERA BAJADA DE TIPOS.

Las condiciones de los metales preciosos y de las empresas mineras, situación técnica, comparativas históricas, demanda desbocada de los propios bancos centrales, migración de fondos hacia activos seguros, etc… son verdaderamente positivas e interesantes.

Nuestros lectores disponen de distintas estrategias, como siempre de riesgo bajo y controlado, para aprovechar el escenario esperado, vean un ejemplo:

ETF PLATA -SLVR-, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com