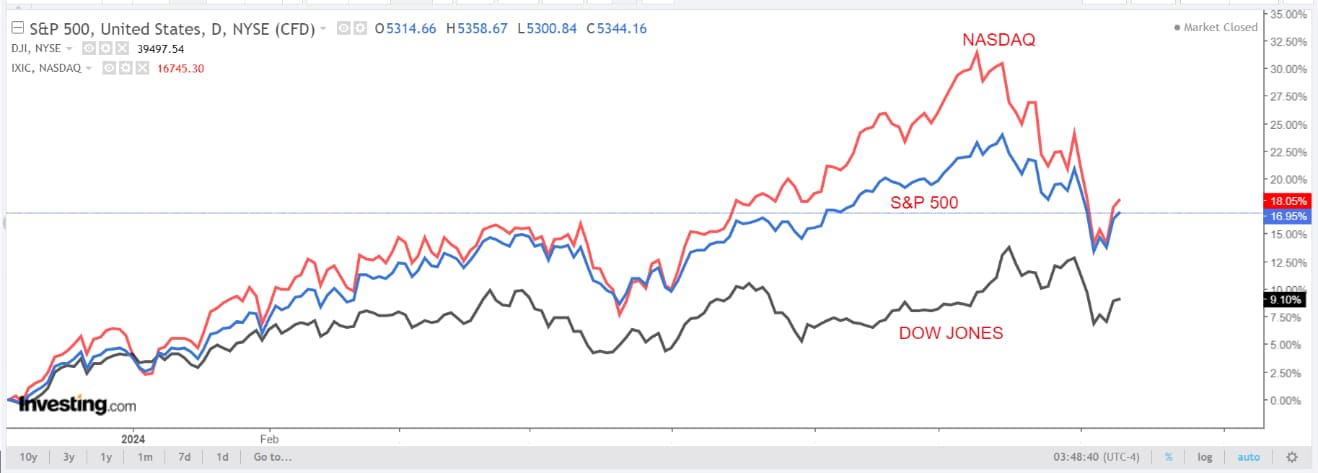

El viernes, las acciones estadounidenses repuntaron, poniendo fin a una semana marcada por la volatilidad. Los principales índices lograron recuperar gran parte de sus pérdidas después de una brusca caída a principios de semana. Tras una significativa caída del 3% el lunes, el mercado en general terminó la semana con un desempeño casi estable.

El índice de referencia S&P 500 y el tecnológico Nasdaq Composite perdieron un 0,1% y un 0,2% respectivamente, mientras que el índice Dow Jones Industrial Average cedió un 0,6%.

La semana que se avecina se prevé agitada, ya que los inversores siguen calibrando las perspectivas de la economía y los tipos de interés. Hasta el domingo por la mañana, los inversores veían en 51% de posibilidades la posibilidad de que la Fed redujera los tipos 50 puntos básicos en su reunión de septiembre, y en un 49% la posibilidad de un recorte de tipos de un cuarto de punto porcentual.

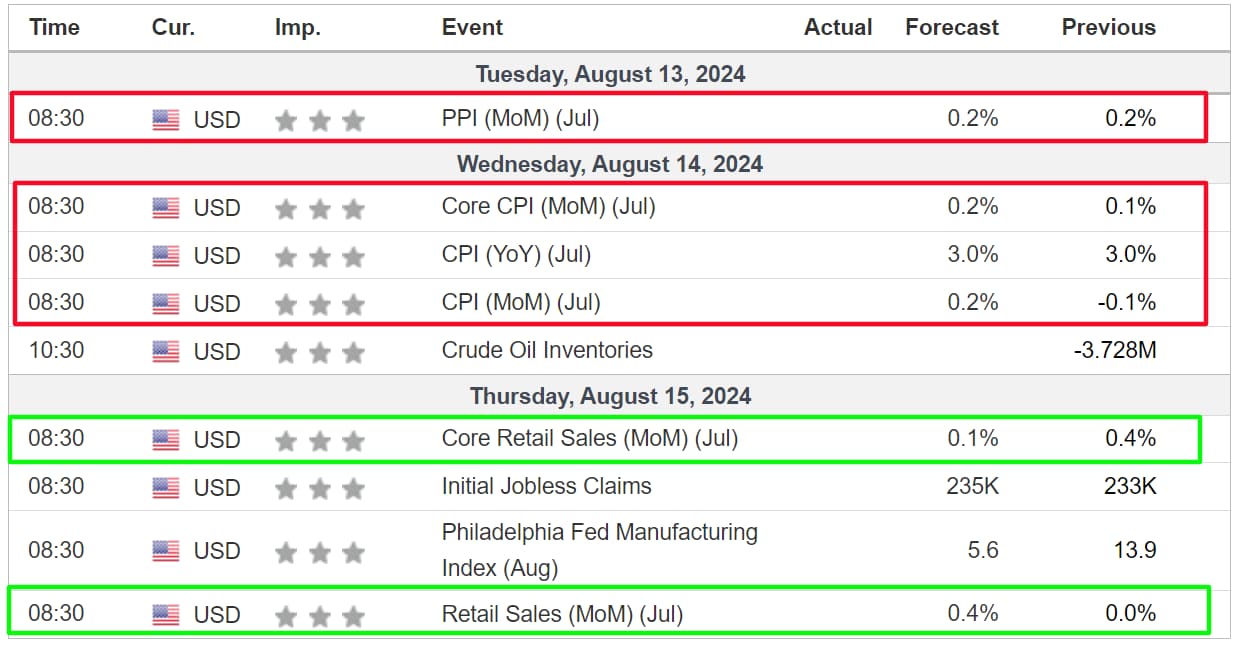

En el calendario económico, lo más importante será el informe del miércoles sobre la inflación de los precios al consumo en EE.UU. para julio, que se prevé que muestre un aumento del IPC general anual del 3,0% interanual.

Los datos del IPC irán acompañados de la publicación de las últimas cifras de ventas minoristas, así como de un informe sobre los precios de producción, que ayudarán a completar el panorama de la inflación.

Mientras tanto, en la última gran semana de la temporada de resultados se publicarán las ganancias de minoristas destacados como Walmart y Home Depot. Otros informadores destacados son Cisco, Applied Materials, Deere y Alibaba.

Independientemente de la dirección que tome el mercado, a continuación, destaco una acción que probablemente atraiga interés y otra que podría experimentar nuevas caídas. Cabe recordar que mi análisis está enfocado únicamente en la semana próxima, del lunes 12 al viernes 16 de agosto.

Acciones a comprar: Walmart

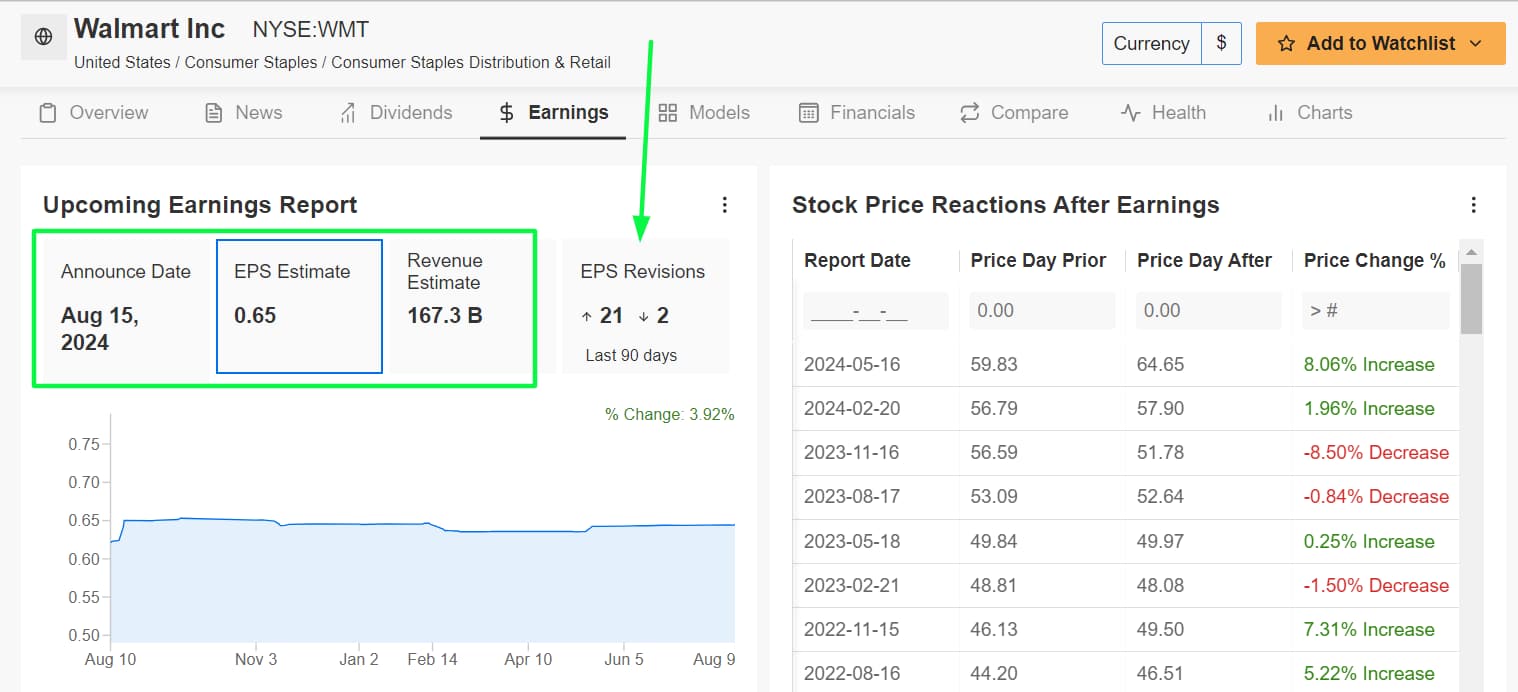

Espero que Walmart muestre un rendimiento destacado esta semana, con sus acciones probablemente alcanzando un nuevo máximo histórico. Se prevé que el minorista de descuento presente otro trimestre de sólido crecimiento en ingresos y gastos, además de proporcionar una perspectiva optimista, gracias a las tendencias favorables en la demanda de los consumidores.

A pesar de los desafíos que enfrenta el sector minorista, el enfoque de Walmart en ofrecer precios bajos todos los días la ha situado favorablemente para atraer a un mayor número de consumidores frugales, quienes valoran cada vez más el ahorro en un entorno económico incierto.

La empresa de grandes superficies con sede en Bentonville, Arkansas, que opera más de 5.000 tiendas en EE.UU., tiene previsto anunciar sus resultados del segundo trimestre antes de la apertura del mercado estadounidense el jueves a las 7:00 ET.

Se anticipa una notable fluctuación en las acciones de WMT tras el anuncio, con el mercado de opciones sugiriendo un posible movimiento implícito de aproximadamente el 5% en cualquier dirección. Las ganancias han sido históricamente catalizadores de grandes movimientos en las acciones, y según datos de InvestingPro, las acciones de Walmart subieron un 8% cuando la compañía presentó sus resultados trimestrales más recientes en mayo.

Como señal de creciente optimismo, los analistas han revisado al alza sus previsiones de beneficios por acción en las semanas previas al informe. De hecho, 21 de las últimas 23 revisiones del BPA han sido al alza, reflejando una creciente confianza en los resultados financieros del gigante minorista.

La mayoría de los analistas prevé que Walmart obtenga un beneficio por acción de 0,65 dólares, un 6,5% más que los 0,61 dólares del periodo anterior. Los ingresos aumentarán un 3,5% anual, hasta 167.300 millones de dólares, como reflejo de la fortaleza de las ventas de comestibles y del aumento del número de compradores que se inscriben en su programa de afiliación Walmart+.

Cabe destacar que el minorista de grandes superficies ha superado las expectativas de ventas de Wall Street durante 16 trimestres consecutivos, demostrando la fortaleza y resiliencia de su negocio.

Las ventas en tiendas comparables en EE.UU. y el gasto en comercio electrónico, que crecieron un 3,8% y un 22% respectivamente en el último trimestre, probablemente seguirán superando las estimaciones, ya que los consumidores continúan acudiendo a sus tiendas y sitio web para realizar pedidos con recogida y entrega en tienda.

Mirando hacia el futuro, se espera que Doug McMillon, CEO de Walmart, presente previsiones sólidas para el segundo semestre del año, dado que la cadena de descuento sigue ganando cuota de mercado en el sector de la alimentación, un área que permanece robusta a pesar de un entorno económico desafiante.

Las acciones de Walmart (WMT) cerraron el viernes a 67,95 dólares, acercándose a su máximo histórico de 71,33 dólares alcanzado el 19 de julio. Con una capitalización bursátil de 546.000 millones de dólares, Walmart es el minorista físico más valioso del mundo y la duodécima mayor empresa que cotiza en la bolsa estadounidense.

Walmart se ha desmarcado de otros minoristas, y sus acciones han subido un 29,3% en lo que va de año. Eso se compara con una ganancia de sólo el 1,5% registrada por el SPDR® S&P Retail ETF (NYSE:XTR) que sigue un amplio índice, ponderado por igual, de empresas minoristas estadounidenses en el S&P 500.

Como señala InvestingPro, Walmart goza de una excelente salud financiera, gracias a sus sólidas perspectivas de crecimiento de beneficios y ventas, combinadas con su atractiva valoración y su prístino balance. Además, cabe destacar que la empresa ha aumentado su pago anual de dividendos durante 29 años consecutivos.

Acciones a vender: Deere

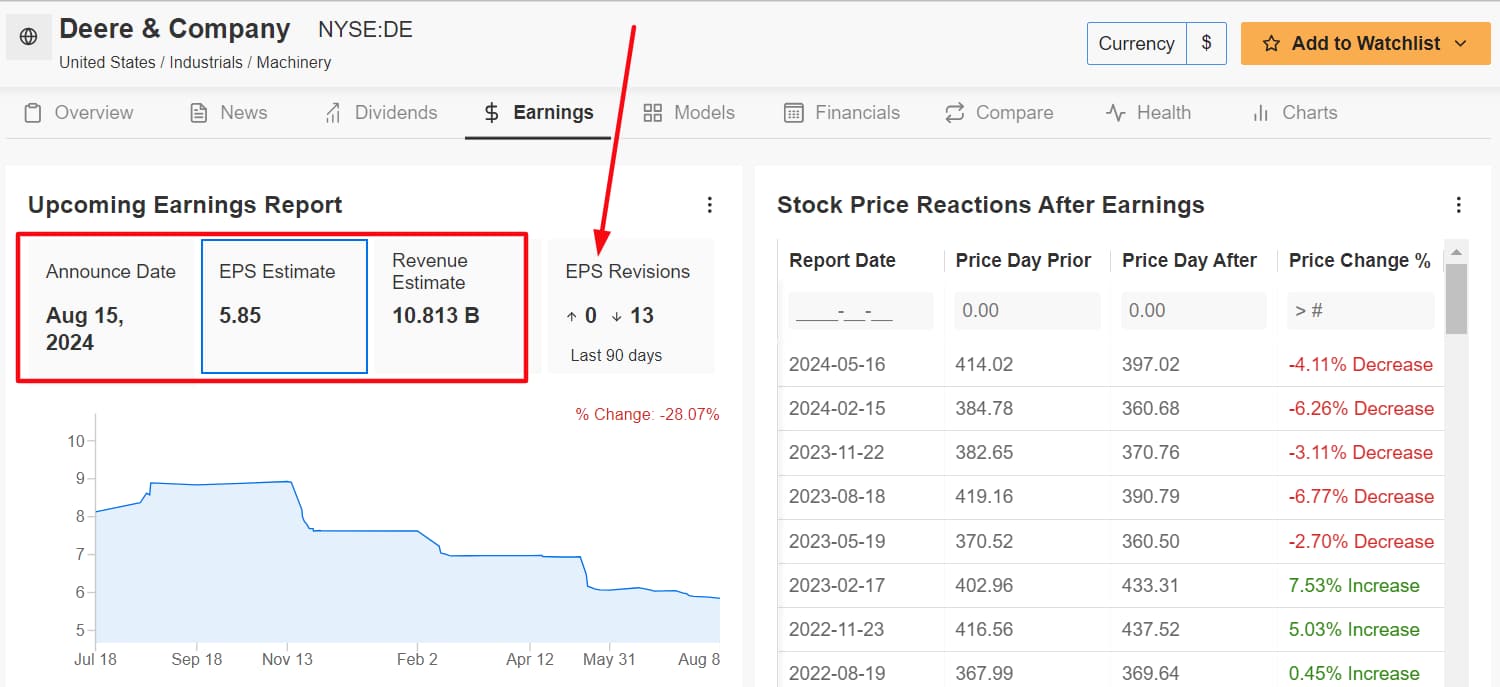

En el otro lado del espectro, preveo una semana decepcionante para las acciones de Deere, con un posible desplome a nuevos mínimos en el horizonte, ya que los últimos resultados y previsiones del fabricante de maquinaria agrícola decepcionarán a los inversores debido al debilitamiento de las tendencias de la demanda del sector y a unas perspectivas fundamentales inciertas.

El informe del tercer trimestre fiscal de Deere se publicará antes de la campana de apertura el jueves a las 6:20 am ET y es probable que los resultados se vean afectados por la desaceleración de la demanda mundial de maquinaria agrícola en medio de la caída de los precios de los cultivos.

Los precios del maíz han bajado un 16% este año, mientras que los precios del trigo y la soja han disminuido aproximadamente un 14% y un 24%, respectivamente, en el mismo período.

Basándose en los movimientos del mercado de opciones, los operadores están valorando un posible movimiento implícito del 6,5% en cualquier dirección de las acciones de Deere tras la actualización. En particular, las acciones de DE perdieron un 4% tras su último informe de resultados y sufrieron su quinta caída negativa consecutiva en un día de resultados.

Una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunta a un creciente pesimismo antes de la publicación del tercer trimestre, con 13 analistas rebajando sus estimaciones de beneficios por acción en los últimos 90 días.

Deere, considerada por muchos como el líder de los mercados agrícolas, ganará 5,85 dólares por acción, un 42,6% menos que el beneficio por acción de 10,20 dólares del año anterior. Para empeorar las cosas, se prevé que los ingresos caigan un 31,6% interanual, hasta 10.800 millones de dólares, como reflejo de la ralentización de la demanda de su amplia gama de equipos agrícolas, mineros y de construcción en un mercado de materias primas agrícolas débil.

De confirmarse este dato, el fabricante de tractores encadenaría su cuarto trimestre consecutivo de descenso de las ventas, y en 2025 se prevén más problemas.

Por lo tanto, creo que la dirección de Deere decepcionará a los inversores en sus previsiones de futuro y adoptará un tono prudente ante las sombrías perspectivas de ventas de maquinaria agrícola y minera debido al difícil entorno operativo.

Las acciones de DE cerraron el viernes a 346,03 dólares, no lejos de su nivel más bajo desde septiembre de 2022. El fabricante de equipos agrícolas con sede en Moline, Illinois, tiene una capitalización de mercado de 95.300 millones de dólares.

Fuente: Investing.com

Las acciones de la empresa de equipos agrícolas y de construcción han quedado rezagadas en comparación con el rendimiento general del mercado en lo que va de 2024, cayendo un 13,5% frente a la ganancia del 12% del S&P 500.

InvestingPro presenta una perspectiva negativa sobre las acciones de Deere, destacando preocupaciones relacionadas con la disminución de los beneficios y las perspectivas de crecimiento de las ventas. Además, la empresa enfrenta desafíos adicionales debido al aumento de los costos de insumos y las interrupciones en la cadena de suministro, factores que probablemente seguirán ejerciendo presión sobre sus márgenes.

Jesse Cohen/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.