En ausencia de datos macro y con los inversores reflexionando sobre el impacto de la retirada de Biden de la carrera presidencial, ayer los mercados trataron de continuar con el rebote técnico, pasaron a positivo durante primeros compases de la sesión pero en el último tramo perdieron fuelle para finalmente cerrar en ligero tono negativo.

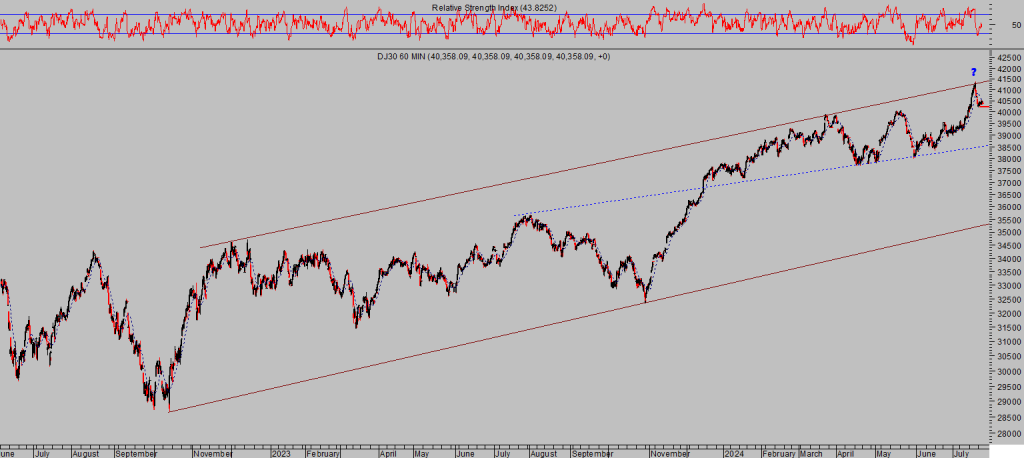

El Nasdaq se dejó un -0.06% el SP500 -0.16% y el Dow Jones -0.14%, después de que el rebote iniciado desde los mínimos del viernes encontrase resistencia al enfrentarse a referencias de control.

S&P500, 60 minutos.

La limitada fuerza mostrada por los índices para continuar con el rebote y el hecho de que las referencias de control hallan funcionado para frenarlo sugieren debilidad y elevada probabilidad de continuidad de las caídas, recuerden el post del lunes Rebote de las bolsas y porqué no bajar la guardia.

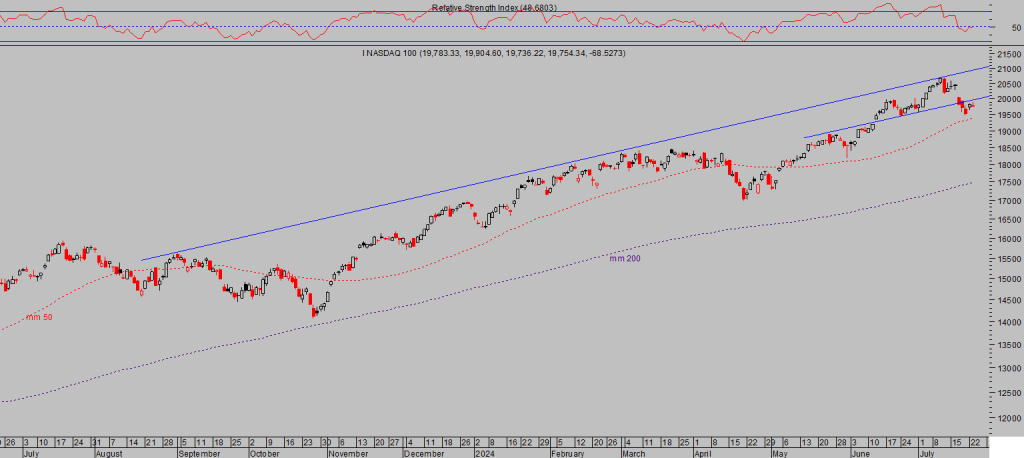

NASDAQ-100, 60 minutos

La corrección iniciada desde los máximos de la semana pasada sigue su curso y se intensificará con la pérdida del trazo rojo señalado en los gráficos.

Las proyecciones iniciales de corto plazo apuntan a caídas hacia el entorno de los 5.400 puntos de SP500, 19.000 puntos del Nasdaq-100 o alrededor de los 39.200 puntos del Dow Jones.

Son proyecciones prudentes y nada alarmistas, si esos niveles son perforados los inversores se pondrán nerviosos y el mercado podría barrer por abajo y profundizar las caídas al menos otro 3% antes de encontrar las siguientes referenicas de soporte que puedan detener la corrección.

DOW JONES, 60 minutos.

El Nasdaq dispone de un margen de caída ligeramente superior al 11% sólo para alcanzar su media móvil de 200 sesiones.

La media se encuentra en la zona de los 17.500 puntos y aunque caer hasta ese nivel generaría gran revuelo y miedo entre los inversores, se trataría sólo de un proceso correctivo normal, de regreso y test a la media de referencia de medio y largo plazo que vigilan todos los inversores del mundo en todos los activos cotizados.

NASDAQ-100, diario

Tesla y Alphabet, publicaron resultados ayer tras el cierre del mercado y sorprendentemente ambos decepcionaron.

Tesla por estrechamiento de márgenes (14,6% vs 16,3% esperado) y Alphabet por la debilidad de las cifras de YouTube, motivos por los que el mercado nocturno está castigando a las dos empresas con caídas del -8% y -2% respectivamente.

También ayer UPS de desplomó un -8.3% tras presentar resultados peores de lo esperado (recuerden «trannies do not lie«) y Visa otro valor que ha decepcionado y cae un -3% en «after maket».

Hoy los futuros americanos vienen cayendo, Nasdaq-0.9%, SP500 -0.60% y Dow Jones -0.3%, y los gráficos de futuros que incluyen el comportamiento en el nocturno reflejan gran deterioro y regreso a los mínimos del viernes.

El mercado europeo también cae, liderado por las caídas de un punto porcentual del DAX después de haberse publicado un dato de actividad PMI europeo más débil de lo esperado y manifestando enfriamiento económico o de un dato «Flash PMI» muy negativo en Alemania, acompañado de un informe muy contundente:

- With the composite PMI now below 50, our GDP Nowcast predicts that economic output will shrink by 0.4% in the third quarter compared to the second quarter.»

- «The weakness in the manufacturing sector appears to be persistent, with a potential rebound not expected until at least the fall of this year.»

- «The most significant factor impacting the German manufacturing sector is the increasing loss of global market share of German car and machinery producers to competitors in China.»

DAX-40, 60 minutos.

BEX-35, diario.

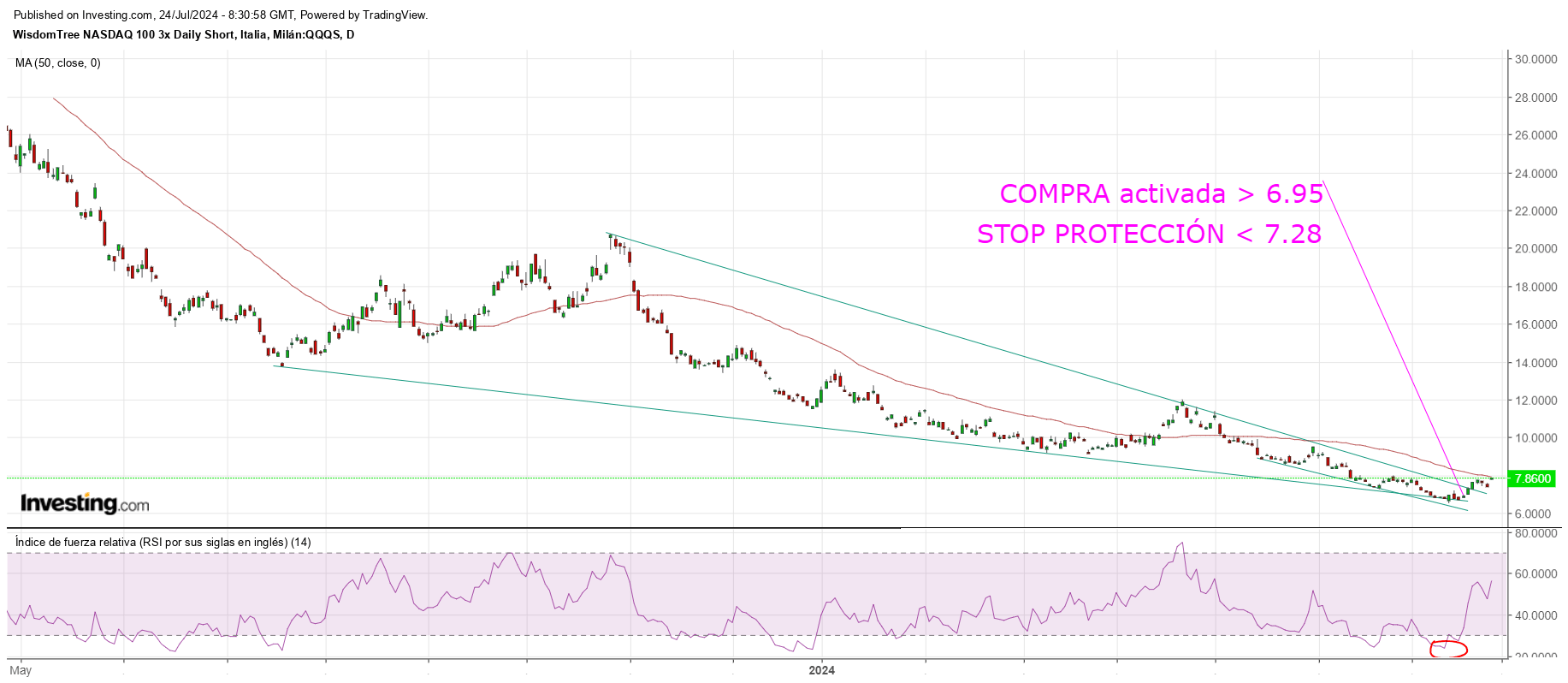

Mantenemos abiertas distintas estrategias (compartidas con nuestros preciados lectores) para navegar esta situación de mercado, algunas ganando al alza y otras a la baja como la de compra de volatilidad o posiciones bajistas abiertas contra algunos índices,

Por ejemplo, la estrategia abierta en contra del Nasdaq, sin apenas riesgo al abrirla y ahora con un beneficio mínimo asegurado del 4.75%, acumula casi un +13% y tiene aspecto aún muy favorable para continuar generando rentabilidad.

ETF NASDAQ BAJISTA -QQQS-, diario.

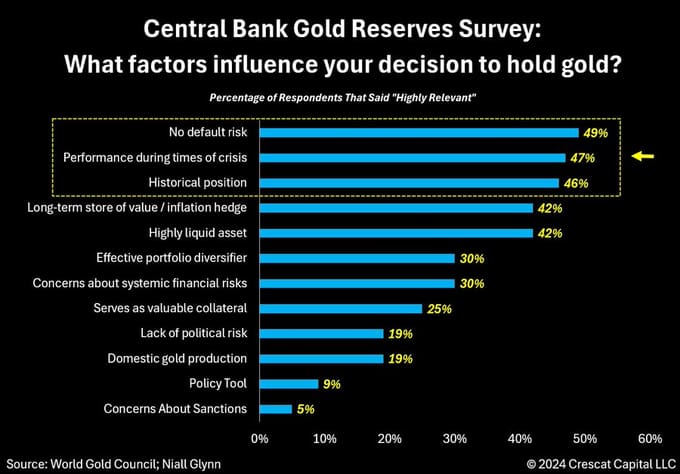

Los metales preciosos continúan siendo obeto de interés y compras de grandes inversores. Los Bancos Centrales son unos de los agentes más activos en la compra de ORO.

¿Por qué compran ORO los Bancos Centales?.

Los principales motivos esgrimidos por los banqueros centrales para acumular el metal, según datos de World Gold Council, son que el ORO no tiene riesgo de default, que presenta un comportamiento fuerte en tiempos de crisis y también que su exposición es baja en términos históricos (como veremos más adelante).

POR QUÉ COMPRAN ORO LOS BANCOS CENTRALES?

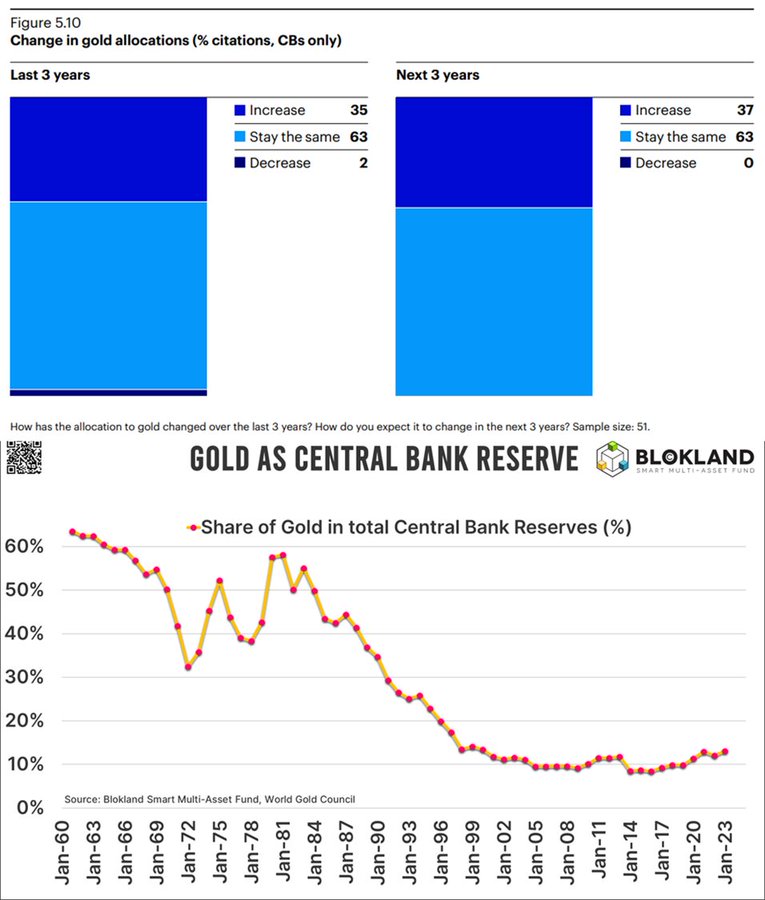

Un tercio de los 51 bancos centrales encuestados por Invesco para su encuentro anual «Global Sovereign Asset Management Study» afirma que continuarán incrementando su exposición al ORO en los próximos años. Lo más destacable es que ninguno de los bancos centrales estaría considerando vender ORO.

Hasta el año 1990 el porcentaje de ORO en las reservas de los bancos centrales rondaba entre un 30% y un 60%. Hoy el porcentaje sólo alcanza un 13%, y lo que sí ha aumentado fuertemente es la escalada de deuda (dinero FIAT) en sus carteras.

ORO EN LAS RESERVAS DE LOS BANCOS CENTRALES

«Advanced economies’ central banks expect gold’s share of global reserves to rise at the expense of the US dollar, as these institutions look to follow the lead of emerging markets in buying bullion. Almost 60 per cent of rich countries’ central banks believe that gold’s share of global reserves will rise in the next five years, up from 38 per cent of respondents last year, according to an annual survey conducted by the World Gold Council, an industry promotion group.» Financial Times

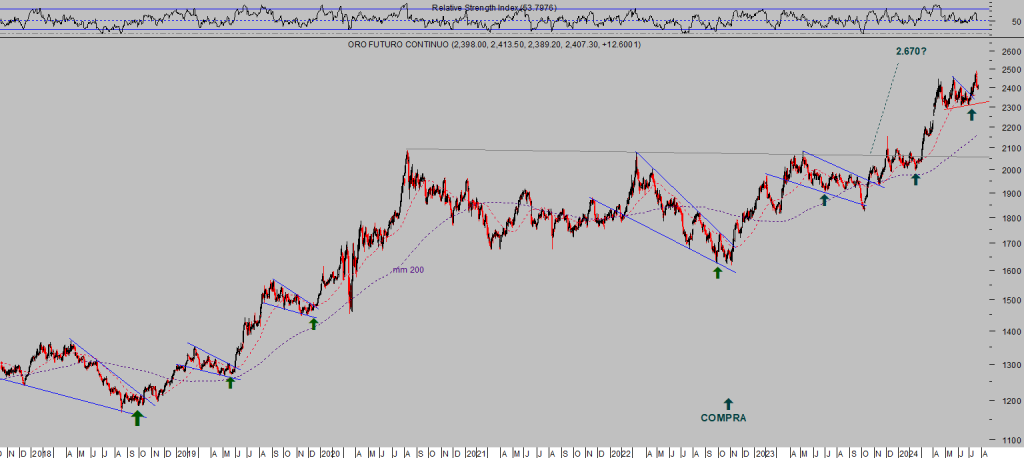

Desde el pasado agosto de 2023 venimos trabajando con un objetivo inicial para el precio del ORO en la zona señalada en el gráfico siguiente, son cada vez más los expertos que suben sus precios objetivo y muy numerosos los que apuntan al entorno de los $3.000 por onza

ORO, diario.

En próximos posts abundaremos en el análisis y posibilidades del Oro, Plata y mineras, explorando el ratio Oro-Plata y sus consecuencias o la relación y divergencia histórica entre el precio de los metales y el de las empresas mineras, también con las consecuencias esperadas sobre las cotizaciones.

Mantenemos estrategias abiertas y vigilancia sobre numerosos valores con alto potencial de revalorización, de peso relevante en sectores de carácter defensivo y cotizando con descuentos considerables respecto al mercado.

Estrategias de riesgo controlado y limitado que ofrecen la posibilidad de obtener rendimientos por encima de la media, especialmente ahora que el “momentum trade” está perdiendo fuerza en favor de la rotación y selección de valores.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com