El Banco Santander (SAN:MC) ha presentado esta mañana sus resultados del segundo trimestre de este 2024, en un contexto en el que el mercado está poniendo especial atención en cómo las entidades financieras españolas han absorbido el primer recorte de tipos del BCE y cómo podrán hacerlo frente a los próximos recortes.

Bankinter y Sabadell ya habían pasado el examen con un aprobado alto, sobre todo Bankinter, que sorprendió al mercado con unas cifras muy sólidas. Hoy, era el turno de Santander.

Banco Santander continúa con sus buenos resultados

Principales cifras de los resultados del segundo trimestre de 2024 de Banco Santander:

- Margen de intereses: 11.474 millones de euros, +9% frente al 2T2023 y -4,2% frente al trimestre anterior. -3,58% frente a las expectativas

- Provisiones por insolvencias: 3.118 millones de euros, +7,6% frente al 2T2023 y -0,22% frente al trimestre anterior. -4,48% frente a las expectativas

- Beneficio neto: 3.207 millones de euros, +20,1% frente al 2T2023 y 12,4% frente al trimestre anterior. +2,53% frente a las expectativas

El Banco Santander ha conseguido un sano crecimiento del margen de intereses con respecto al mismo periodo del año pasado, aunque el intertrimestral ha sido negativo. Además, ha conseguido expandir su ROTE hasta el 15,9% frente al 14,5% del mismo semestre del año anterior y el 14,9% conseguido a cierre del trimestre anterior.

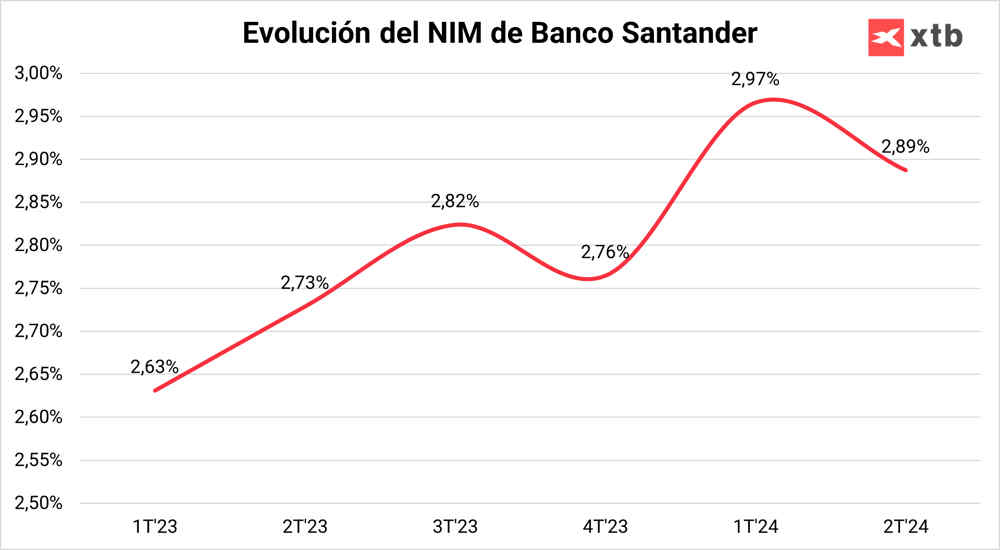

Por otra parte, el NIM (margen de intereses frente a los activos medios) ha mejorado frente al mismo periodo del año anterior, pero ha empeorado con respecto al primer trimestre de este año

Fuente: Elaboración propia con datos extraídos de los informes de Banco Santander.

Los recursos de la clientela han crecido un 2,3% con respecto al mismo semestre del año anterior en España, pero en Reino Unido han sufrido una caída tanto con respecto al mismo trimestre del año anterior como con respecto a cierres de marzo de este mismo año, del -1% y del -2,8% respectivamente.

Por último, señalar que el crédito tanto en España como en Reino Unido, dos grandes mercados para el Banco Santander, ha caído en el trimestre un 1% y un 4% respectivamente. Por ello, pese a que ha superado ligeramente las expectativas tanto en España como en la región de Europa, en Reino Unido los resultados han estado ligeramente por debajo de lo que se esperaba.

El Banco Santander mejora sus objetivos para 2024

La entidad española ha decidido aumentar sus previsiones para este año, ante la mejora de algunas métricas que considera importantes. En concreto, ahora se espera un crecimiento de los ingresos de dígito alto, mientras que anteriormente era de dígito medio. Esto significa que anteriormente esperaba un crecimiento de alrededor del 5% o 6% y actualmente se espera que el año cierre con un aumento de los ingresos con respecto al año anterior cercano al 10%.

Por otro lado, el ratio de eficiencia (gastos de explotación partido margen bruto, es decir, el coste de generar los ingresos) se espera que se ubique en el 42% frente al 43% anterior (mientras más bajo sea este ratio mejor). Al igual que con su ROTE, que ahora espera que sea mayor al 16%, frente a justo el 16% esperado anteriormente.

Opinión de XTB sobre los resultados del Banco Santander

En opinión del equipo de análisis de XTB, los resultados del Banco Santander han sido buenos, pero hay detalles que hacen que nos gusten menos que los de las otras dos entidades que también han reportado resultados.

La caída de la cartera de créditos en España está propiciada por amortizaciones anticipadas, pero es un fenómeno que no hemos visto ni en Bankinter ni en Sabadell, por lo que la oferta de préstamos e hipotecas no parece ser competitiva en esta región. Esto debería ser preocupante para los inversores, ya que pensamos que parte del crecimiento del margen de intereses de lo que queda de 2024 y del año que viene vendrá por el aumento de la demanda de crédito impulsado por las bajadas de tipos de interés por parte del BCE.

Por otro lado, también hay que señalar la bajada del NIM en este trimestre frente al primer trimestre de este año, que ligamos a la dificultad para aumentar su cartera crediticia.

Un punto favorable es la mejora de su ROTE y su ratio de eficiencia, lo que demuestra que la entidad está trabajando para generar mayor valor al accionista.

En definitiva, son buenos resultados, pero vemos signos de agotamiento del crecimiento para 2025.

Análisis realizado por los analistas de XTB