Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán en los próximos seis meses, se alzó 0,1 puntos porcentuales hasta el 44,5% y sigue por encima de su promedio histórico del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, se encuentra en el 28,3% y está por debajo de su promedio histórico del 31%.

Lo mejor y lo peor en la mitad del 2024

El S&P 500 ha subido casi un 16% en lo que va del año con dividendos reinvertidos. El Nasdaq Composite un 19,4% y el Nasdaq 100 un 19,4%. La inteligencia artificial ha sido el gran catalizador que ha impulsado las ganancias de las grandes empresas tecnológicas. Pero el 38% del S&P 500 ha tenido rendimientos negativos durante la primera mitad de 2024. Y es que basta tener un solo día malo para estropear todo tu buen historial, y si no que se lo pregunten a las acciones de Walgreens Boots Alliance que cayeron un -22% el jueves, después de que el minorista farmacéutico informara de resultados trimestrales peor de lo previsto.

Una vez alcanzada la mitad del año, vamos a ver algunos datos:

Mejores sectores:

-

Tecnología 28,8%

-

Servicios de comunicación 28,7%

-

Utilities 10,6%

-

Energía 10,5%

-

Finanzas 9,7%

-

Consumo 9,4%

-

Salud 7,9%

-

Industria 7,6%

Mejores acciones:

-

Super Micro Computer 213,2%

-

Nvidia 150,4%

-

Vistra 127,8%

-

Constellation Energy 75,8%

-

GE Aerospace 58%

-

Eli Lilly 56,5%

-

Micron Technology 55,1%

-

NRG Energy 54,2%

-

CrowdStrike 51,7%

-

Targa Resources 49,8%

Peores acciones:

-

Walgreens Boots Alliance -52,1%

-

Lululemon Athletica -39,7%

-

Intel -38,7%

-

EPAM Systems -37,7%

-

Warner Bros Discovery -35,4%

-

Albemarle -32,9%

-

Globe Life -32,2%

-

MarketAxess -31,4%

-

Paycom Software -31,1%

-

Boeing -30%

Recordatorio que conviene no olvidar

Los dos principales catalizadores que están llevando al mercado a las cotas actuales son la previsión de que la Fed rebajará este año los tipos de interés y los resultados corporativos que siguen batiendo las previsiones del mercado. Respecto al primero, aunque la Fed ha pronosticado sólo un recorte, mientras que los operadores de futuros de fondos federales están descontando dos recortes a partir de septiembre.

El S&P 500 ha subido en julio durante los últimos nueve años consecutivos, aunque no es el récord, ya que subió 11 años seguidos de 1949 a 1959.

Tanto el S&P 500 como el Nasdaq han ido marcando máximos históricos en 2024, concretamente 31 y 20 respectivamente.

Es tal la fuerza que se tiende a olvidar que no todo es subir. Así que es bueno recordar que el S&P 500 ha tenido 51 retrocesos del -10% o más desde principios del año 1958. Es decir, que de promedio se puede decir que es difícil que pase más de un año completo sin una corrección de cierta intensidad. Eso es lo normal y no lo que estamos viviendo y a lo que nos tiene acostumbrado el mercado.

Entramos en una pauta estacional de 9 días interesante para el mercado

Históricamente, durante los últimos tres días hábiles del mes de junio y los primeros nueve días hábiles del mes de julio, el Nasdaq tiene un repunte al alza.

Esta racha de 12 días le ha hecho subir en 30 de los últimos 39 años y el índice sube de promedio un 2,5%.

En esta ocasión, la pauta del Nasdaq comenzó el 26 de junio y se extendería hasta el 12 de julio.

También es interesante destacar que en los últimos 8 meses hemos asistido a dos cruces dorados. Un cruce dorado, llamado también golden cross o golden crossover, es un patrón técnico alcista que utiliza dos medias móviles, una de corto plazo y otra de largo plazo.

-

Media móvil de corto plazo: 50 días

-

Media móvil de largo plazo: 200 días

El mecanismo es muy sencillo: cuando la media móvil de 50 días corta al alza la media móvil de 200 días se ha producido el cruce dorado.

El primer cruce dorado se produjo el 8 de noviembre y el índice subió de 13.660 a un máximo de 16.538. El segundo cruce se activó el 3 de mayo de este año y subió de 16.147 a un máximo de 18.035 por el momento.

El poder del año electoral

El S&P 500 ha subido en casi todos los años electorales desde el año 1960, salvo en el 2000 con la crisis de las puntocom y en el 2008 con la gran crisis financiera mundial.

Si nos centramos en un tiempo más cercano, podemos ver que en los tres años electorales anteriores (2012, 2016, 2020), el S&P 500 subió al menos un 10%.

Y no menos interesante, si observamos los 7 meses últimos meses de un año electoral, tenemos que en los últimos 70 años el S&P 500 ha subido 16 de las 18 ocasiones.

¿El oro, a los 3.000 dólares?

Buena parte de los bancos centrales planea aumentar sus reservas de oro en los próximos 12 meses, concretamente más del 80% de los bancos centrales esperan que las tenencias de oro a nivel mundial se incrementen durante el próximo ejercicio.

El año pasado, los bancos centrales marcaron la segunda cantidad más elevada de oro de la historia, concretamente 1.037 toneladas, tras un récord de 1.082 toneladas en el 2022.

Todo esto es favorable para el oro, de hecho es uno de los principales catalizadores de su tendencia alcista.

Es por ello que Bank of America ve al oro subiendo a 3000 dólares en los próximos 12-18 meses.

Te dejo 2 ticks a tener en cuenta:

-

El oro podría tener una subida interesante con la compra de los bancos centrales y de los hogares asiáticos.

-

Una victoria republicana en las elecciones de noviembre a la Casa Blanca presentaría un riesgo para la inflación derivados de aranceles de importación más altos y sanciones más estrictas al petróleo iraní. Todo esto favorecería la demanda de oro.

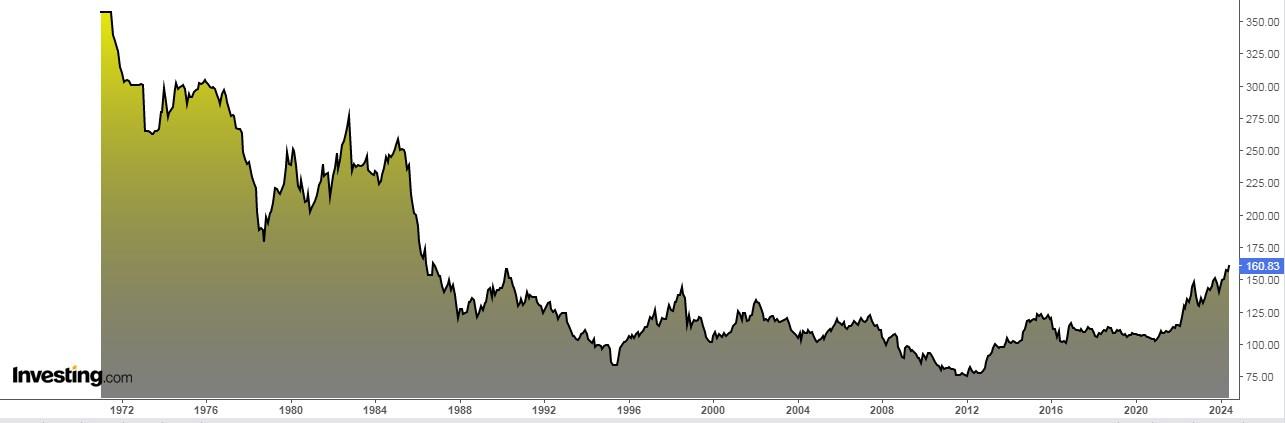

El yen alcanza la zona de intervención del Banco de Japón

El yen japonés está en su nivel más bajo desde el año 1990 frente al dólar estadounidense (lo que significa subidas en usd/jpy).

A finales de abril, el BoJ intervino cuando el yen sobrepasó la barrera de 160, entre el 26 de abril y el 29 de mayo por lo que no se puede descartar una nueva intervención si vuelve a alcanzar ese nivel, hecho que ya se ha producido. No intervenía desde octubre de 2022 cuando lo hizo tres veces en la zona de 152.

El yen ha perdido más del 2% frente al dólar en lo que va de junio, extendiendo su caída en lo que va del año a alrededor del 14%. La divisa nipona pierde más del 52% de su valor desde el máximo del año 2011 y frente al oro se deja un 64% en casi 13 años.

Las autoridades japonesas dijeron que están listas para intervenir en el yen las 24 horas del día si fuera necesario, pero sus palabras tuvieron poco impacto de momento.

Los gestores de activos también se muestran pesimistas y en la semana adoptaron posiciones bajistas no vistas en los últimos 18 años.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.