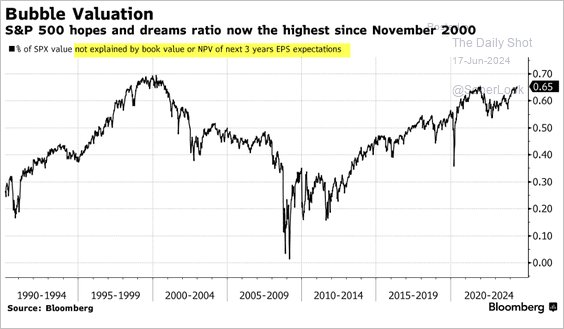

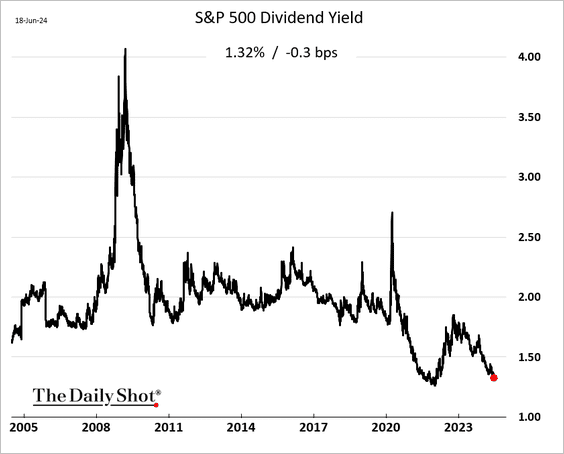

La valoración del mercado, según el ratio PER proyectado a futuros 12 meses “forward PE”, está subiendo y en zona de máximos de los últimos 35 años, aunque todavía por debajo de los máximos del techo de la burbuja tecnológica del año 2000, cuando se produjo la misma situación distorsionada que ahora, es decir, el mercado aupado por unos pocos valores y creando fuerte divergencia con el comportamiento y valoraciones del resto del mercado.

El índice SP500 está ponderado por capitalización, los valores más grandes son los que más pesan en la formación del precio. Existe un índice SP500 que asigna igual ponderación a todos los valores, S&P500 equal weight, que normaliza la evolución del conjunto del mercado y ofrece una visión más veraz de su comportamiento.

FORWARD PER SP500 vs SP500 IGUAL PONDERACIÓN

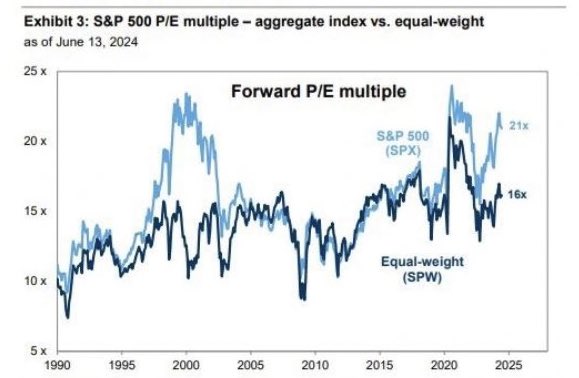

De acuerdo con analistas de la firma de análisis Apollo, el actual nivel de valoraciones (basado en forward PE) está en máximos, ligeramente superiores a los del año 2000 (son cálculos realizados a 31 de mayo, el mercado cotizaba algo por debajo de los niveles de hoy y de ahí la leve discrepancia con el PER mostrado en el gráfico de arriba).

Apollo afirma que las valoraciones actuales del SP500, así como las de los 10 grandes valores o también las de los 490 excluyendo a esos 10, son superiores a las de la burbuja.

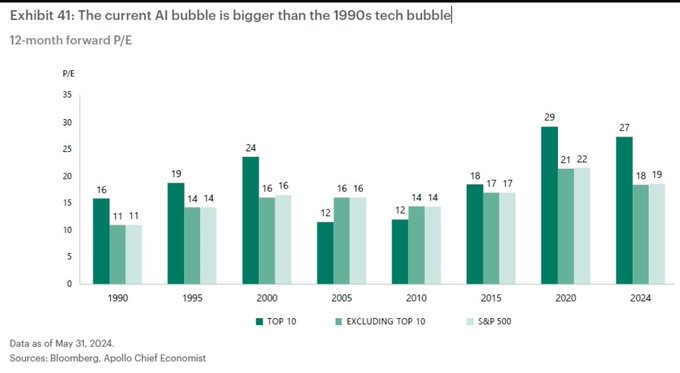

Otra interesante medida de valoración del mercado, del atractivo que muestra para invertir, es la rentabilidad por dividendo y especialmente en su relación con la rentabilidad ofrecida por los activos libres de riesgo.

La rentabilidad por dividendo del SP500 se encuentra en zona de mínimos de los últimos 20 años, en el 1.32%, un nivel enormemente alejado del tipo de interés sin riesgo, el que ofrecen los FED FUNDS (en el 5.5%), y un factor en contra de la inversión en renta variable.

RENTABILIDAD POR DIVIDENDO S&P500

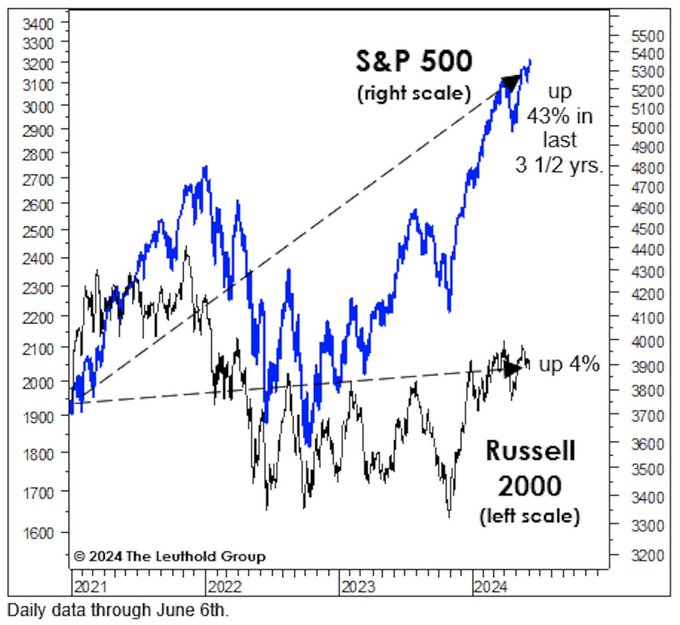

Mientras que las grandes empresas se han revalorizado y comandado el comportamiento alcista del mercado en los últimos años, las pequeñes empresas han quedado notablemente rezagadas.

Un comportamiento diferencial no infrecuente en bolsa pero si en la magnitud actual, que ha creado una divergencia nuevamente histórica. El exceso de rendimiento del SP500 respecto al índice de pequeñas empresas Russell200 ha sido del +219% en los últimos 3 años.

DIFERENCIAL S&P500 vs RUSSELL-2000.

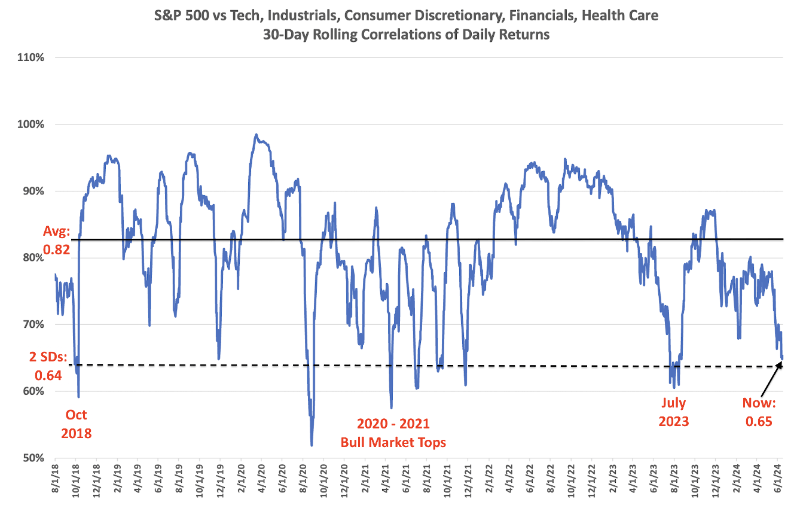

Las correlaciones del mercado importan e informan de la situación estructural del mercado, aunque pueden no influir en el comportamiento del mercado en el corto plazo, si son clave en el largo.

Las valoraciones, rentabilidad por dividendo, las fuertes divergencias entre activos, etc… son factores de mucho peso e informan del trasfondo real del mercado, así como de las posibilidades tendenciales para medio y largo plazo.

Las correlaciones entre activos se mueven entre +1 (correlación perfecta) y -1 (correlación inversa perfecta) pasando por el 0 que refleja que los activos van por libre y se mueven independientemente uno del otro.

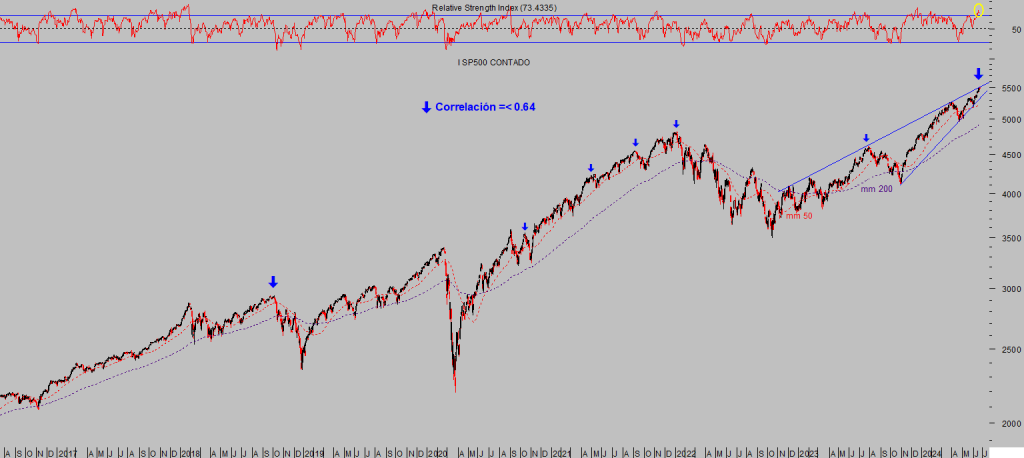

La actual correlación del SP500 frente al conjunto del mercado es de +0.65, muy próxima a 2 desviaciones estándar (en 0.64). Es una lectura eu, curiosamente, sí tine iplicacoines en el comportamiento del mercad oen el más corto plazo, veamos.

Desde 2018, cada vez que las correlaciones sectoriales del SP500 vs el propio SP500 se han aproximado o perdido las dos desviaciones estándar (+0.64), el SP500 se ha girado a la baja en el corto plazo.

El gráfico siguiente presenta las correlaciones desde 2018, la media de largo plazo se encuentra en 0.82, es decir, generalmente el 82% del mercado se mueve con la tendencia principal.

CORRELACIONES S&P500

La capacidad predictiva de las correlaciones sectoriales respecto al SP500 es interesante cuando se alcanzan las dos desviaciones estándar antes aludidas y nivel señalado en el gráfico con la línea horizontal discontinua. Es al menos lo que demuestra el comportamiento del mercado en los últimos 6 años.

S&P500, diario

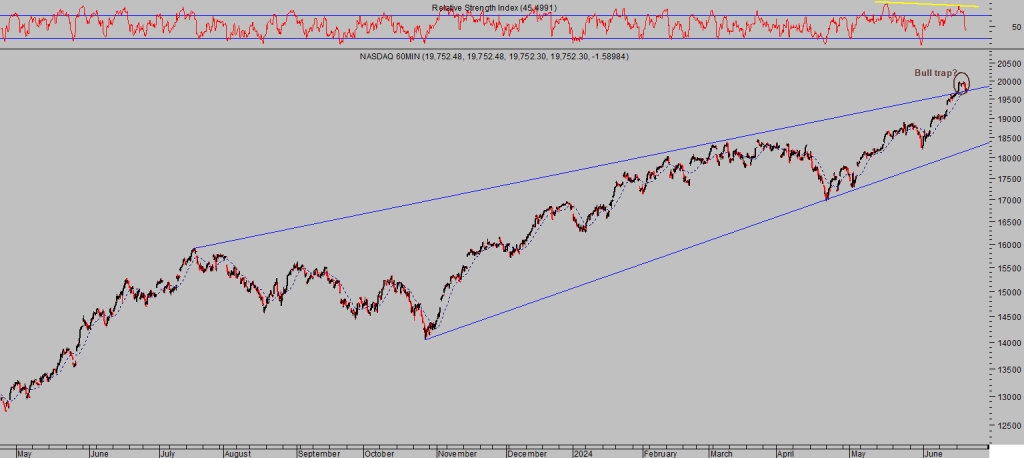

Ayer las bolsas abrieron en positivo pero el deslíz de Nvidia que acabó la sesión abajo un -3.54% o de Apple -2.15%, arrastraron a la baja al Nasdaq que acabó la jornada en negativo (-0.79%), en menor medida al S&P500 (-0.25%) y el Dow Jones actuó de refugio y consiguió alzas (+0.77%).

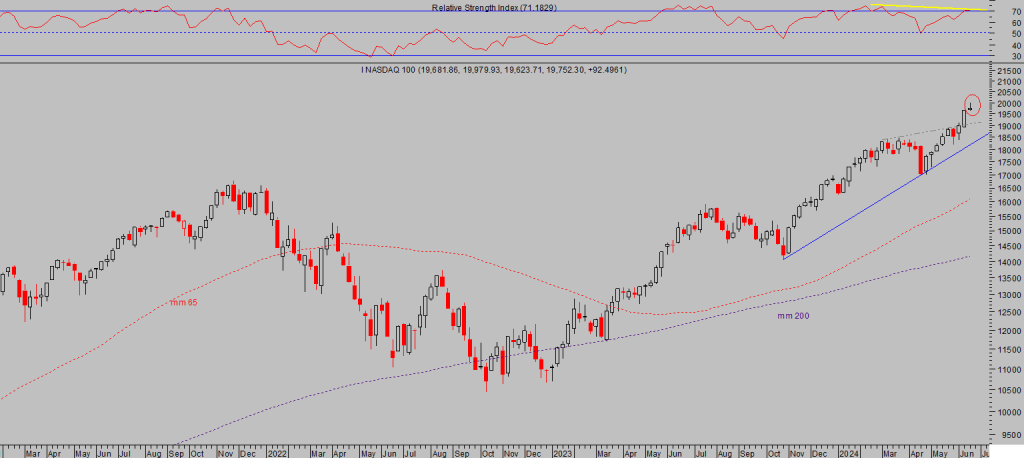

Los ascensos del Nasdaq y SP500 han sido excesivos y una corrección se aventura necesaria. Qué mejor momento que después del vencimiento para caer (tal como anticipamos en post del viernes pasado el riesgo de corrección vendría después del miércoles de esta semana de vencimiento).

La estructura técnica del Nasdaq y SP500 ha quedado algo dañada en gráficos de más corto plazo y además en la sesión de ayer se dibujó una figura de vuelta en un día peligrosa.

¿Trampa alcista?.

NASDAQ-100, 60 minutos.

Si hoy viernes el mercado cierra en los niveles de ayer o peor aún si cierra por debajo (peor para los alcistas) las velas japonesas dejarán una figura de medio plazo (gráficos semanales), además de confirmar que el ascenso de esta semana por encima de la directriz de proyección mostrado en el gráfico anterior, efectivamente se trató de una trampa alcista.

NASDAQ-100, semana

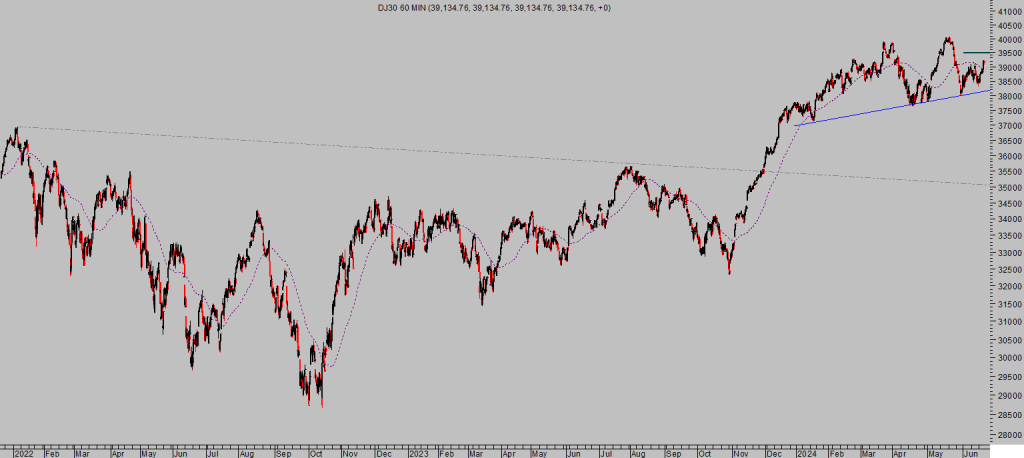

El Dow Jones continúa en lateral y por debajo de su referencia de control, siempre que cotice por debajo, el riesgo de caída y perforación de los mínimos recientes (en dirección hacia la zona de los 37.100 punto) será el escenario más probable.

DOW JONES, 60 minutos

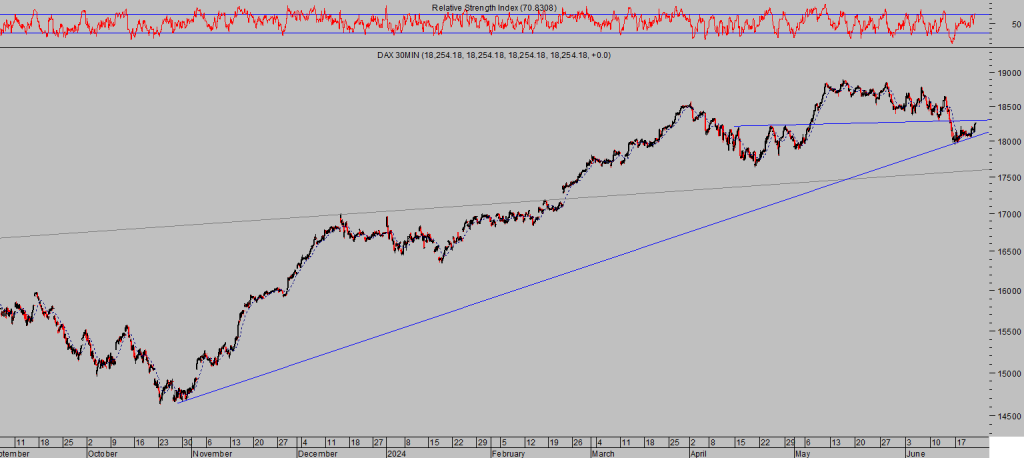

El mercado europeo inició la corrección unos días antes, el resultado de las elecciones europeas no parecen haber gustado mucho al mercado, y los índices perforaron las referencias de control que veníamos ajustando desde hace semanas, presentan debilidad e imágenes técnicas para la prudencia.

Este post del miércoles identifica niveles y escenarios de mayor probabilidad para el IBEX-35

DAX-40, 60 minutos.

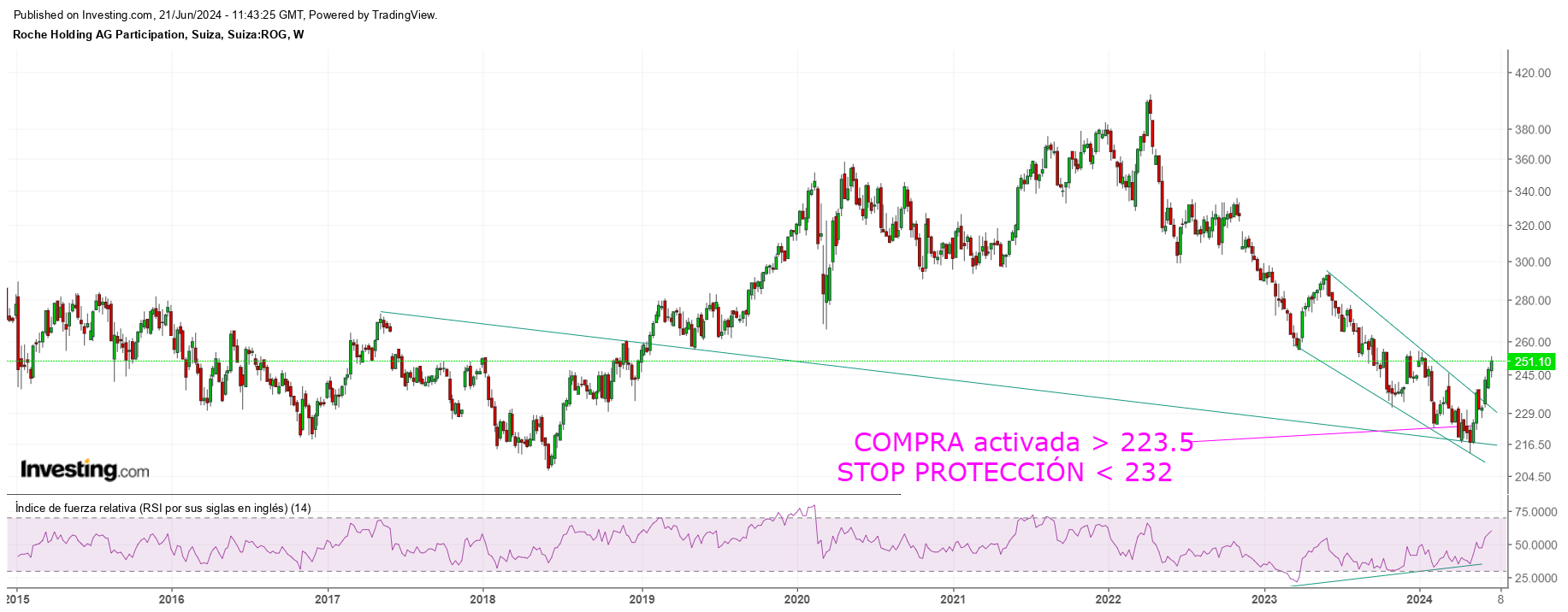

Las posiciones abiertas (compartidas con suscriptores) mantienen buen aspecto y perspectivas muy positivas independientmentre de si Nvidia y el Nasdaq corrigen próximamente como parece probable que suceda (vean un ejemplo a continuación).

ROCHE semana.

También nuestros lectores se aprovecharán de otras estrategias de riesgo muy bajo y limitado (mediante seguimiento dinámico de control de riesgo) para rentabilizar la esperada debilidad del conjunto del mercado y también para capitalizar el consiguiente el alza de la volatilidad.

Buen fin de semana a todos

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com