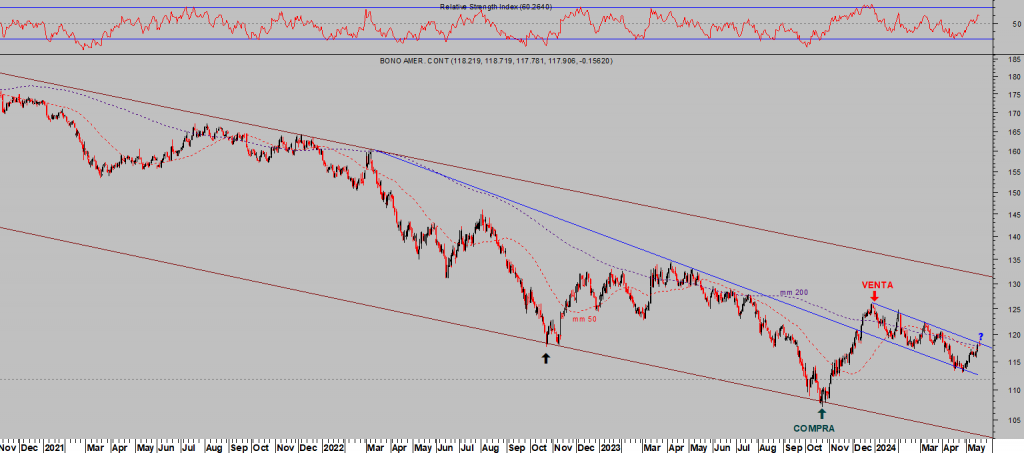

Uno de los motivos que ha colaborado con el impulso al alza de las bolsas desde los mínimos de abril, de los más importantes, ha sido el buen comportamiento de la deuda, la rentabilidad ha caído enérgicamente, el Bono a 30 años (T Bond) ha pasado de cerca del 5% al 4.5% actual, mejorando además su aspecto técnico.

TBOND, semana.

Si el precio de los bonos consigue rebasar la directriz de tendencia, como parece probable, se acelerará el movimiento al alza, a la baja de la rentabilidad, y será un factor positivo para los mercados de riesgo y renta variable incluida.

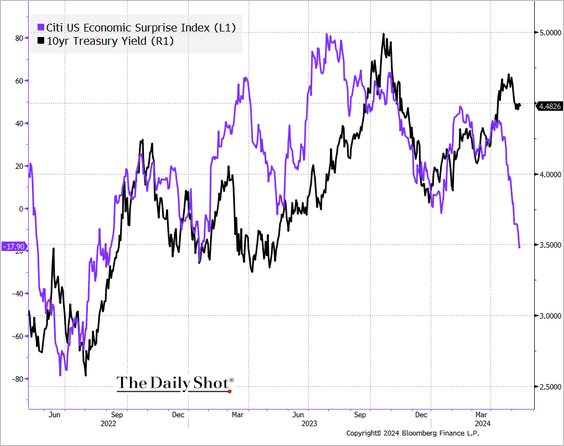

Además, según correlación histórica, los tipos de interés deberían tender a la baja en previsión del debilitamiento económico mostrado por el índice de sorpresas económicas.

ÍNDICE SORPRESAS ECONÓMICAS vs RENTABILIDAD BONO 10 AÑOS.

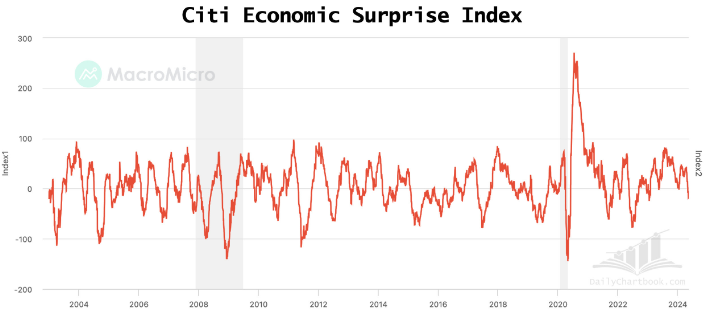

Vean el índice de sorpresas económicas en contexto histórico, perspectiva de 20 años de comportamiento,

ÍNDICE CITI DE SORPRESAS ECONÓMICAS, EEUU.

No sólo el índice de sorpresas económicas viene decepcionando desde hace meses, a pesar de que el modelo de calculo de la FED de Atlanta (GDP-Now) para este segundo trimestre apunta a un crecimiento próximo al 4%, datos recién publicados esta semana como las ventas al menor (0%) o la producción industrial (0%), producción manufacturera (-0.5%) o el sentimiento de los pequeños empresarios sugieren fragilidad.

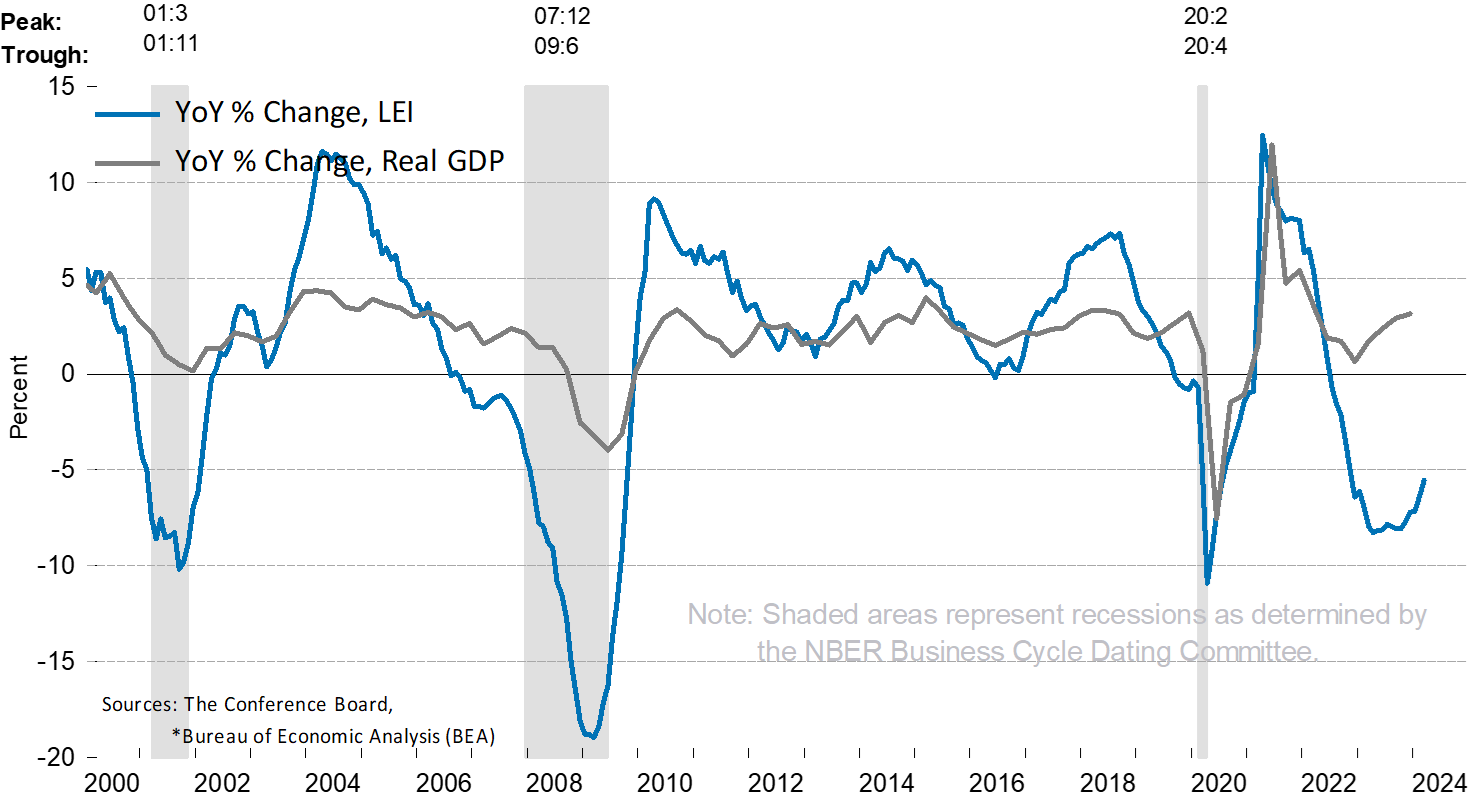

El índice de Indicadores Adelantados es otro de los indicadores que manifiesta debilidad clara desde hace tiempo, 23 meses consecutivos de caídas que recientemente han sido revertidas al registrar el pasado mes de febrero una moderada recuperación.

Hoy se publicará el dato de abril y, de nuevo, se espera negativo -0.3%.

INDICADORES ADELANTADOS CONFERENCE BOARD, EEUU

The LEI’s year-over-year growth remains negative

Soft landing?. Las agresivas políticas de estímulo fiscal y monetario están proporcionando combustible y resistencia a la economía, sólo posponiendo lo inevitable que previsiblemente comenzará a apreciarse cuando pasen las elecciones.

“Estamos preocupados por los bonos del Tesoro debido a los altos niveles de deuda, a los que se suman los altos tipos de interés”. “Estoy concernido por el debilitamiento de la demanda para satisfacer la oferta, particularmente por parte de compradores internacionales preocupados por el panorama de la deuda estadounidense y las posibles sanciones (contra países distintos de Rusia”, ha afirmado el prestigioso creador y gestor del mayor Hedge Fund del mundo, Sr Ray Dalio.

“Estados Unidos ha gastado mucho dinero. Durante y después de Covid, nuestro déficit es ahora del 6%. Eso es mucho, pero obviamente impulsa el crecimiento”, señala Dimon EE.UU, quien animó a reducir el déficit fiscal cuanto antes, advirtiendo que probablemente se volverá mucho más incómodo si se sigue ignorando.

Reducir los déficit, el crecimiento de la deuda y los tipos de interés de la deuda americana es un imperativo.

Pero si los inversores se vuelven cautelosos, pueden exigir mayor rentabilidad para comprar bonos del Tesoro (un riesgo ya señalado por el Fondo Monetario Internacional o por la Oficina Presupuestaria del Congreso) y esto a su vez aumentaría los costes de endeudamiento y financiación en todo el mundo.

Pues bien, en estas circunstancias y con la geopolítica tan revuelta son cada vez más países los que están desinteresados en la compra de deuda USA, en reducir incluso su exposición y también en competir contra la hegemonía del Dólar. La inminente reunión de los BRICS será de gran interés.

China, antiguamente el mayor comprador de deuda USA lleva tiempo reduciendo sus reservas y de forma cada vez más notable, en el primer trimestre de este 2024 han reducido deuda USA de su cartera de reservas en $53.000 millones, situando el total en $767.400 millones.

DEUDA EEUU EN MANOS DE CHINA.

Las reservas chinas han caído cerca del 45% desde los aproximadamente $1.35 billones alcanzados en noviembre de 2013.

En este contexto, las relaciones con Estados Unidos se están deteriorando y las alianzas de China con terceros países (BRICS) se están reafirmando y expandiendo.

El ritmo de reducción de deuda americana en manos de China continuará y es susceptible de intensificarse en la medida que Estados Unidos continúe imponiendo aranceles a los productos chinos.

Si Trump gana las elecciones, entonces la reacción de China vendiendo deuda USA puede ser aún mayor.

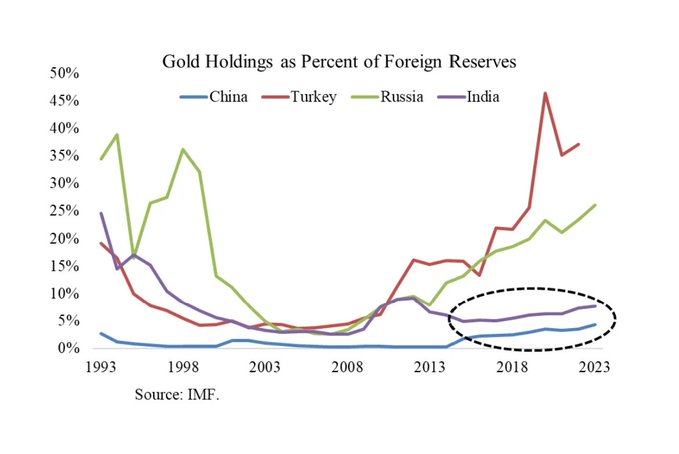

En la medida que China reduce deuda americana está aumentando muy considerablemente su actividad en el mercado de materias primas, comprando especialmente ORO y aumentando el porcentaje del metal en sus reservas a un ritmo nunca antes visto.

Ese porcentaje se ha multiplicado por dos en los últimos años, se encuentra en el 4.9% y creciendo decididamente.

PORCENTAJE DE ORO EN TOTAL DE RESERVAS CHINAS.

La reunión ayer celebrada entre Xi Jinping y Putin se saldó con un gran acuerdo de colaboración y una condena severa a Estados Unidos por su política internacional (considerado un agresor desestabilizante).

La declaración de intenciones de su alianza (para destruir la hegemonía de EEUU en el mundo económico y financiero) no deja lugar a dudas sobre los objetivos de ambos.

Vean algunos párrafos del informe ayer publicado sobre el acuerdo alcanzado entre Rusia y China:

- “Russian-Chinese relations stand the test of rapid changes in the world, demonstrating strength and stability, and are experiencing the best period in their history.”

- “[We] intend to increase interaction and tighten coordination in order to counter Washington’s destructive and hostile course towards the so-called ‘dual containment’ of our countries,”

- “condemns the US and its allies’ deterrent actions in the military field, provoking confrontation with the Democratic People’s Republic of Korea, and exacerbating tensions on the Korean Peninsula, potentially leading to armed conflict”,

- “Increase the proportion of local currency in bilateral trade, financing, and other economic activities. Improve the financial infrastructure of the two countries, smooth the settlement channels between the two countries’ business entities, strengthen regulatory cooperation in the banking and insurance industries of China and Russia, promote the sound development of banks and insurance institutions established in each other’s countries, encourage two-way investment, and issue bonds in the financial markets of each other’s countries in accordance with market principles.”

La necesidad de reducir el coste de la deuda en Estados Unidos, es decir de atraer demanda fuerte para sus emisiones de deuda, confronta con la falta de disciplina fiscal de sus autoridades, con las enormes y crecientes necesidades de financiación o con la fuerte caída del interés comprador y más bien aumento del interés vendedor por parte de la inversión extranjera.

El peligro que subyace es que al final la Reserva Federal se vea obligada a crear dinero para comprar deuda y sostener así la rentabilidad en niveles bajos. La compleja disyuntiva que venimos meses argumentando de inflar o morir y cuyos efectos no se intuyen en ningún caso positivos.

Si la FED no actúa, entonces el riesgo de subida de tipos del mercado secundario se agudizará seriamente y el coste de intereses (hoy en más de un BILLÓN de dólares al año) aumentará. Si por el contrario decide inventar nuevos programas QE para comprar deuda del Tesoro, entonces crecerá el riesgo de inflación, de desconfianza y reputacional.

Ante este panorama los metales preciosos se postulan como alternativas de inversión con gran potencial, además de atraer el interés de cada vez más inversores buscando diversificar y refugiarse ante un futuro cada vez más incierto y peligroso, la determinación de los bancos centrales y particularmente de China por acumular ORO está generando una demanda histórica.

El porcentaje de reservas de ORO está creciendo en China, Rusia o India y dispone de un margen de mejora importante.

No sólo está comprando el Banco Central chino, la actividad operativa (trading) sobre el ORO en China se ha disparado a niveles máximos históricos.

OPERACIONES DE TRADING ORO DESDE CHINA.

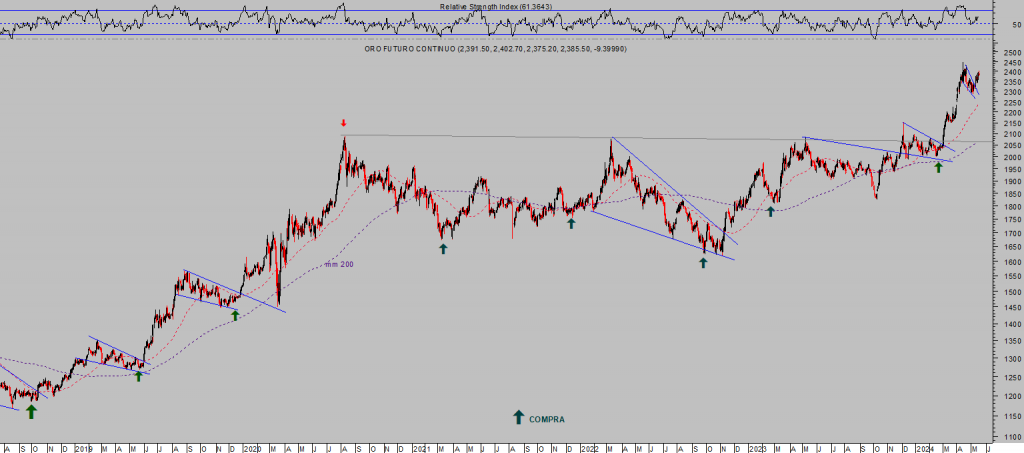

El Oro cotiza en zona de máximos históricos, las proyecciones comentadas en distintos posts apuntan a niveles de gran interés…

ORO, diario.

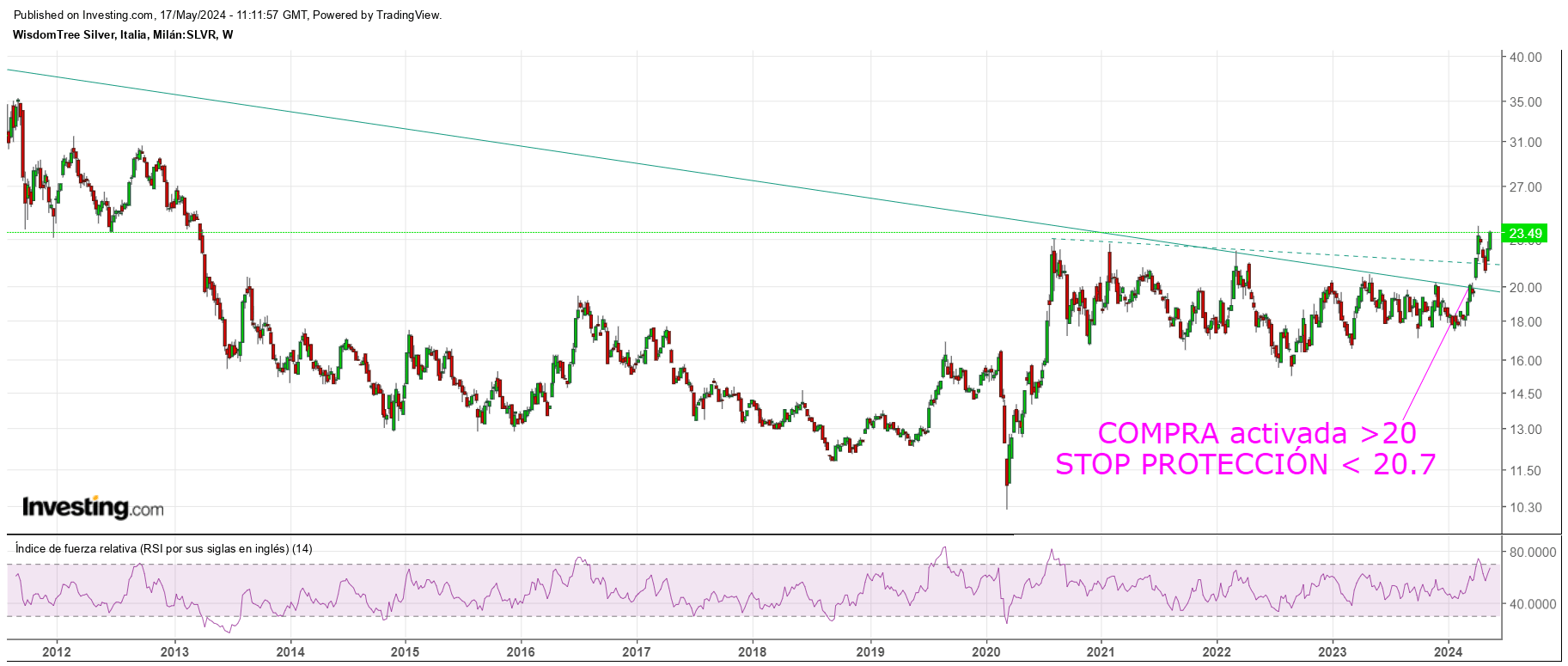

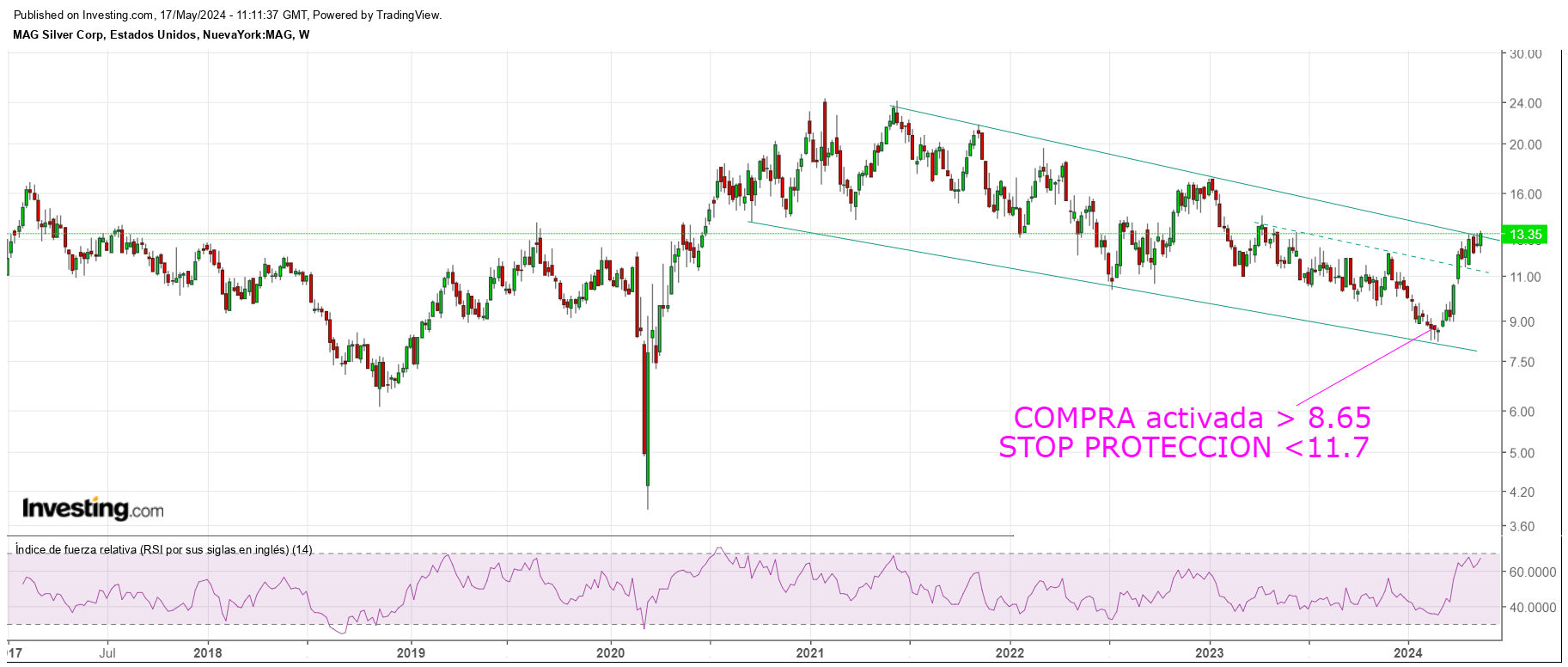

… y el precio de la Plata también está subiendo con fuerza, particularmente después de haber rebasado la directriz de tendencia vigente desde los máximos de 1980.

PLATA semana.

Romper una tendencia después de 44 años de vigencia introduce nuevas dinámicas de precio y de comportamiento de los inversores, tal como venimos señalando desde el pasado otoño que sucedería, y sugiere tomar posiciones.

Nuestros lectores acumulan jugosas rentabilidades a través de las sencillas estrategias sugeridas y las perspectivas de revalorización adicional son verdaderamente optimistas.

ETF PLATA, -SLVR-, semana.

MAG SILVER -MAG-, semana.

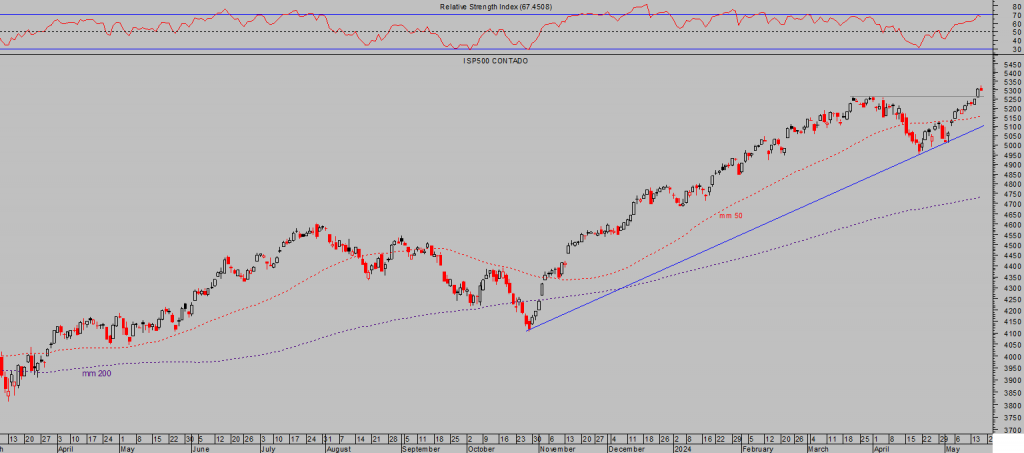

Las bolsas se encuentran en plena forma después de la espantada alcista iniciada desde los mínimos del 19 de abril, que les ha conducido a registrar nuevos máximos históricos.

Corrigieron ligeramente en la sesión de ayer y al margen de la posibilidad de que la corrección se profundice adicionalmente en el más corto plazo, el tramo al alza no parece completado aún.

S&P500, diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com