Se observa una fuerte demanda e interés por las acciones con dividendos y eso se refleja en la entrada de dinero en los ETFs especializado en ello.

Pero hoy quiero ir un paso más allá y no sólo mostrarte acciones con un dividendo bastante interesante, sino que además tengan previsión de que sus beneficios no bajarán este año, que no tengan calificaciones de venta y que el consenso del mercado esté de acuerdo en su potencial al alza.

Son requisitos interesantes y no sencillos de encontrar todos ellos juntos en una misma acción. Pero rastreando el mercado con la herramienta InvestingPro sí hay una serie de acciones que los cumplen.

Veremos Kinder Morgan, Philip Morris International, Verizon Communications y Eversource Energy. Pero hay más, como Altria, AT&T, Pfizer y Ford.

1. Kinder Morgan (KMI)

La empresa se conocía anteriormente como Kinder Morgan Holdco y cambió su nombre a Kinder Morgan en febrero de 2011. Se constituyó en 2006 y tiene su sede en Houston, Texas. Es una de las empresas de infraestructura energética más grandes de América, estando especializada en oleoductos y gasoductos.

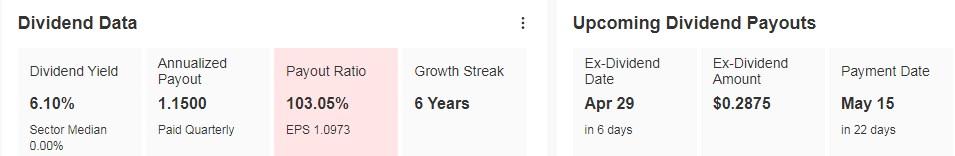

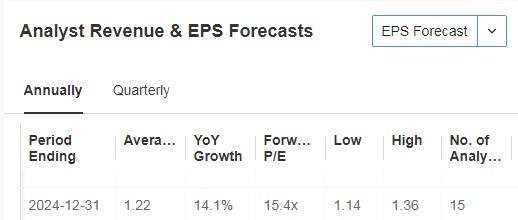

El 15 de mayo reparte un dividendo de 0,2875 dólares por acción y para poder recibirlo hay que tener acciones antes del 29 de abril. La rentabilidad de su dividendo es de un 6,10%.

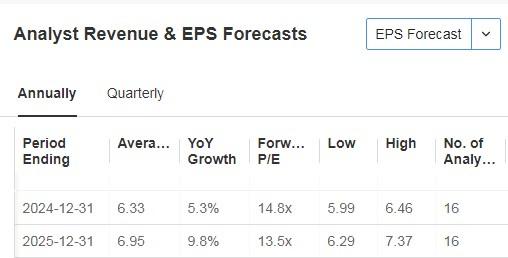

El 17 de julio presenta sus resultados. De cara al 2024 se espera un aumento del BPA o beneficio por acción del 14,1% y los ingresos del 12,9%.

La compañía ha sido un modelo de confianza en cuanto a dividendos, ya que lo aumentó durante 6 años consecutivos y mantuvo los pagos durante 14 años consecutivos, lo que refleja la disciplina financiera y el compromiso de Kinder Morgan con la rentabilidad para los accionistas.

Los resultados del primer trimestre refuerzan la confianza de la empresa y se espera que la extensa red de gasoductos de la compañía sea fundamental en el cambio hacia fuentes de energía con bajas emisiones de carbono.

Además, las acciones de Kinder Morgan son conocidas por su baja volatilidad, lo que puede resultar atractivo para los inversores que buscan valores estables en el sector energético.

En los últimos 12 meses sube un 14,25% y no presenta calificaciones de venta.

El potencial que le da el mercado ronda los 20,41 dólares, aunque primero tendrá que superar la resistencia que se encuentra en 19,33.

2. Philip Morris International (PM)

Es una empresa tabacalera que se constituyó en 1987 y tiene su sede en Stamford, Connecticut.

La rentabilidad por dividendo es de un 5,5%. Lleva 17 años consecutivos aumentándolos.

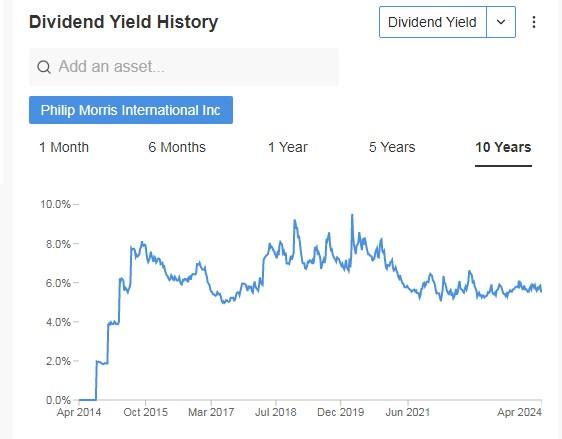

El 23 de abril presenta sus cuentas. Para el año en curso la previsión es de un incremento del BPA del 5,3% (9,8% para 2025) y los ingresos del 5,4%.

El margen de beneficio bruto de Philip Morris es de un 63,39%, lo que indica una fuerte eficiencia operativa y poder de fijación de precios en el mercado.

Ha invertido 12.500 millones de dólares para desarrollar productos innovadores sin humo para adultos, los cuales ya están en 84 países y los utilizan 20,8 millones de personas, representando el 37% de los ingresos netos totales de la compañía en todo el año 2023.

Sus títulos suben en el último año un 0,80%. No tiene calificaciones de venta.

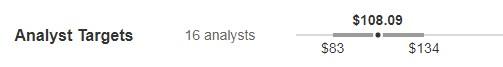

El mercado le da un potencia a los 108,09 dólares, aunque por ejemplo Citi es más optimista y lo sitúa en 113 dólares.

3. Verizon Communications (VZ)

Se dedica al suministro de productos y servicios de comunicaciones, tecnología, información y entretenimiento a consumidores, empresas y entidades gubernamentales en todo el mundo. La empresa se conocía anteriormente como Bell Atlantic Corporation y cambió su nombre a Verizon Communications en junio de 2000. Se constituyó en 1983 y tiene su sede en Nueva York.

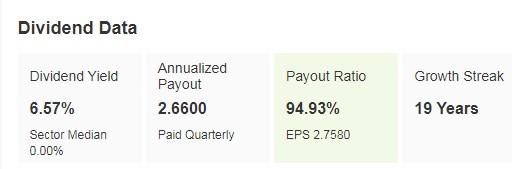

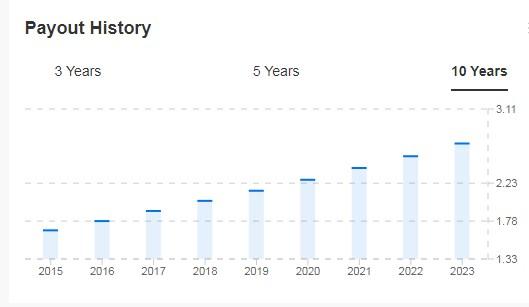

La rentabilidad de su dividendo es de un 6,57%. En los últimos 7 años está entre las mejores por dividendo.

El 22 de abril conoceremos sus resultados trimestrales y este año cumplirá con su objetivo de free cash flow (generación de efectivo) al rozar los 10.000 millones de dólares.

A su favor tiene Verizon que brinda a los clientes acceso a ofertas de contenido exclusivo con ahorro de dinero que no pueden encontrar en otros proveedores, y está liderando la industria.

Es un valor defensivo con una sólida generación de caja y con una buena cobertura de dividendos.

En los últimos 12 meses sus acciones suben un 17,17% y no tiene calificaciones de venta.

El potencial que le asigna el mercado es a 45,72 dólares.

4. Eversource Energy (ES)

Se dedica al negocio de suministro de energía. La empresa se conocía anteriormente como Northeast Utilities (NYSE:ES) y cambió su nombre a Eversource Energy en abril de 2015. Se constituyó en 1927 y tiene su sede en Springfield, Massachusetts.

La rentabilidad de su dividendo es de un 4,80%. Su pay out (porcentaje de los beneficios que destina a dividendos) no para se aumentar.

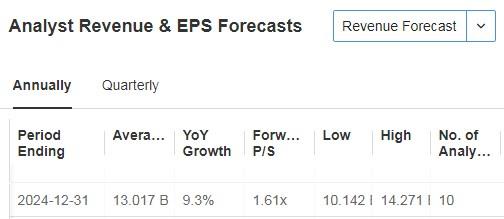

El 2 de mayo será el momento de conocer sus cuentas. Para el 2024 se espera un incremento del BPA del 5,3% y los ingresos del 9,3%.

Sus acciones caen en el último año un -21%, aunque en los últimos 3 meses suben un 14,50%.

El mercado le ve potencial a los 66,83 dólares.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.