El informe de empleo de febrero publicado el viernes en Estados Unidos resultó desalineado con las expectativas, mejor en términos de creación de empleo pero peor en la tasa de paro.

Se crearon 275.000 nuevos empleos frente a los 198.000 que esperaban los expertos mientras que la tasa de paro creció dos décimas más que lo proyectado hasta el 3.9%.

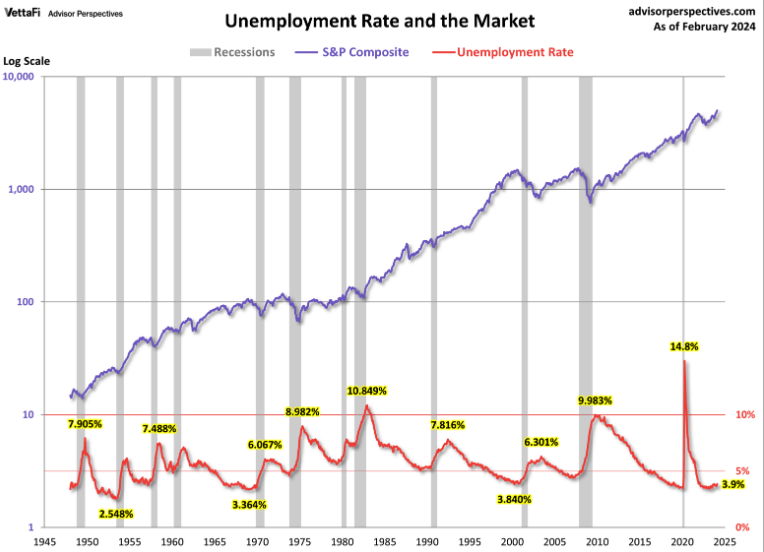

TASA DE PARO vs S&P500

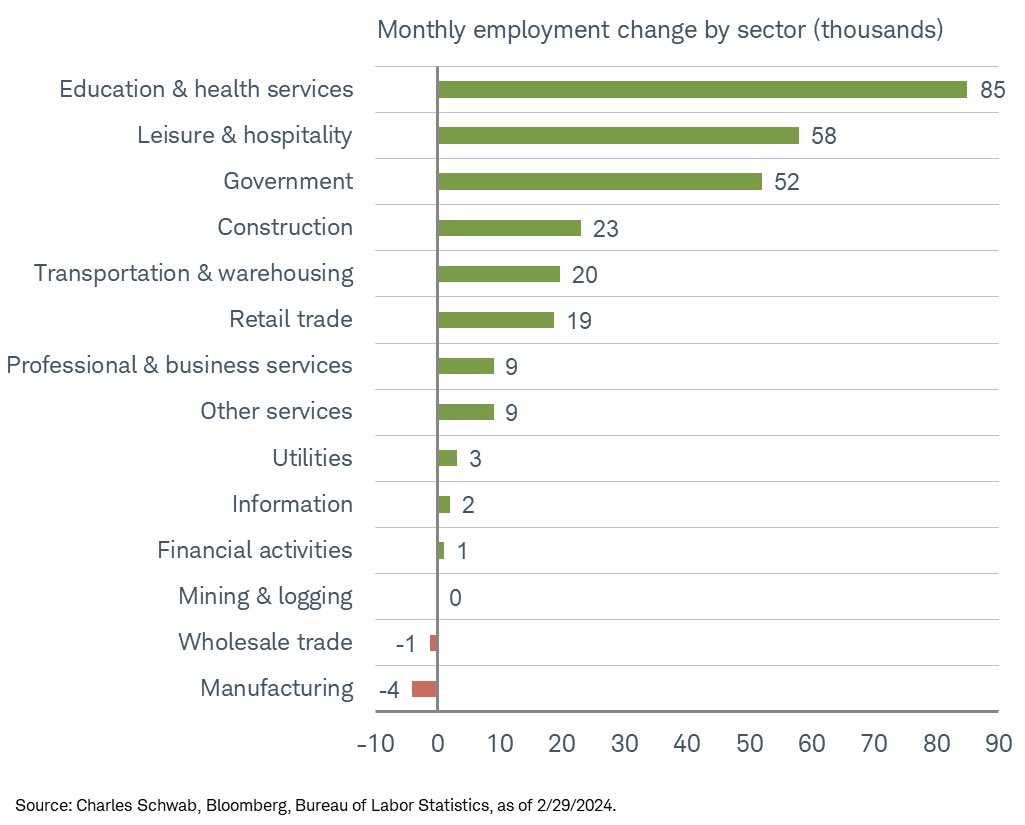

La creación de empleo por sectores destacó en educación y servicios de salud, ocio y como viene siendo costumbre en los últimos meses, el gobierno fue también muy activo en crear nuevos empleos.

DESGLOSE CREACIÓN DE EMPLEO POR SECTORES, EEUU.

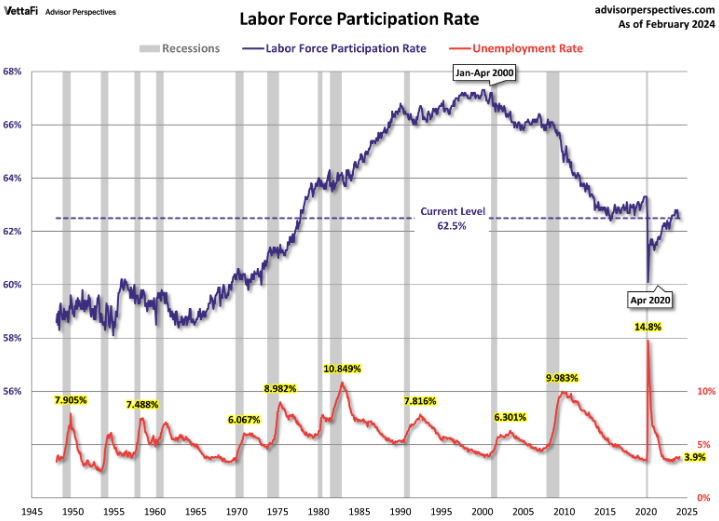

La participación de la fuerza laboral permaneció sin cambios, continúa en niveles bajos y refleja la cocina artificiosa del modelo oficial de cálculo de la tasa de paro.

PARTICIPACIÓN DE LA FUERZA LABORAL. EEUU.

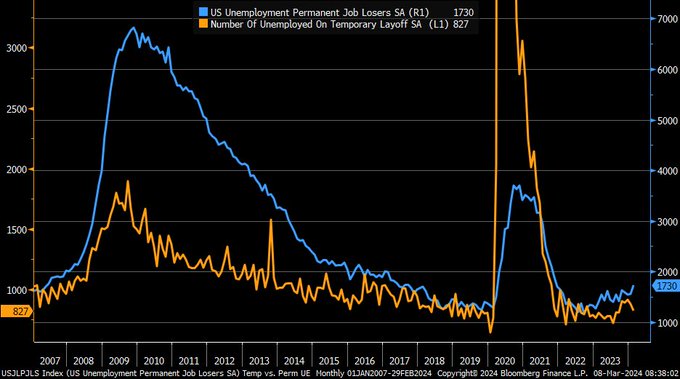

Detrás de la carátula de los datos de empleo se esconden lecturas menos favorables de la evolución del mercado de trabajo. La pérdida de empleo permanente volvió a repuntar y alcanzó el nivel más alto desde 2021, el desempleo temporal descendió.

TRABAJOS TEMPORALES vs TIEMPO COMPLETO.

La comparativa de trabajos a tiempo completo actual con la de hace un año, Feb 24 = 132.9 millones vs Feb 2023=134.7 millones, con una pérdida de 1.8 millones de empleos sugiere mayor debilidad en el empleo que la mostrada en el informe del Bureau of Labor Statistics.

Ciertamente, extraña observar unos datos mensuales de empleo razonablemente positivos y generando nuevos puestos cada, de más de 200k durante al menos el último año, y que al final se hayan perdido nada menos que 1.8 millones en 12 meses (?¿?).

Por cierto, también como viene siendo habitual, la revisión de creación de empleos de enero fue significativa y a la baja, desde los 353.000 iniciales hasta 229.000.

Fuerte revisión, aunque por el momento no preocupante desde la perspectiva de crecimiento del PIB.

Se considera que creación mensual superior a 200.000 empleos se corresponde con escenarios «No landing», por debajo de 200.000 «soft landing» e inferiores a 150.000 aumentan extremadamente la probabilidad de recesión o «hard landing».

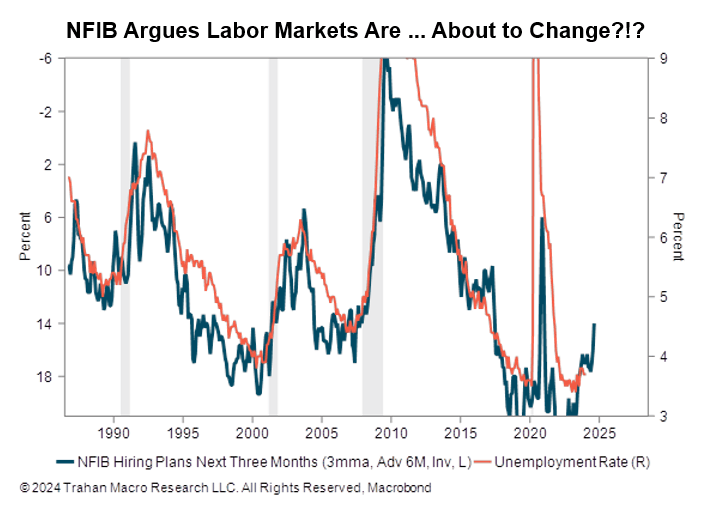

Por otra parte, los pequeños empresarios muestran una importante caída en sus planes de contratación de nuevos empleados.

El «NFIB Hiring Plans» es un indicador adelantado del empleo y mantiene una correlación bastante estrecha con el comportamiento de la tasa de paro. Atendiendo a esta correlación, el paro es susceptible de repuntar en próximos meses.

NFIB HIRING PLANS.

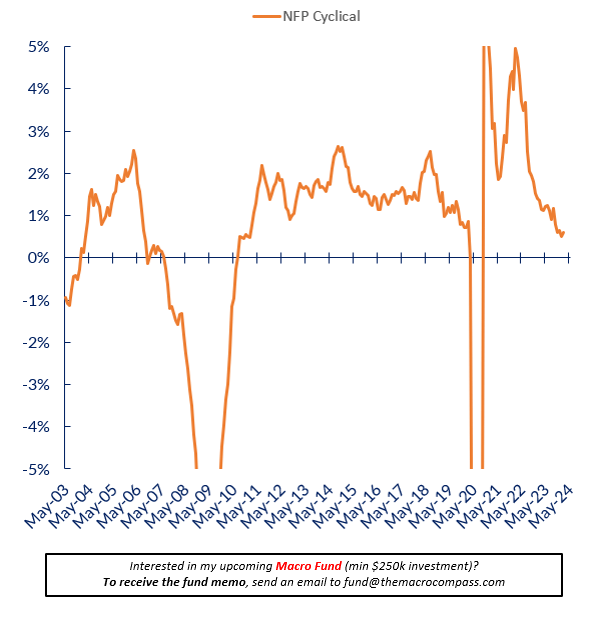

La contratación a tiempo completo de los sectores cíclicos está muy débil y en niveles de 2011:

CONTRATACIÓN INDEFINIDA EN INDUSTRIAS CÍCLICAS

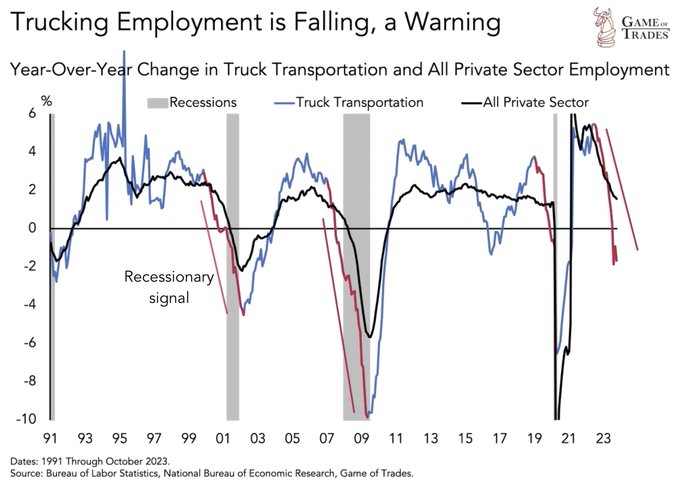

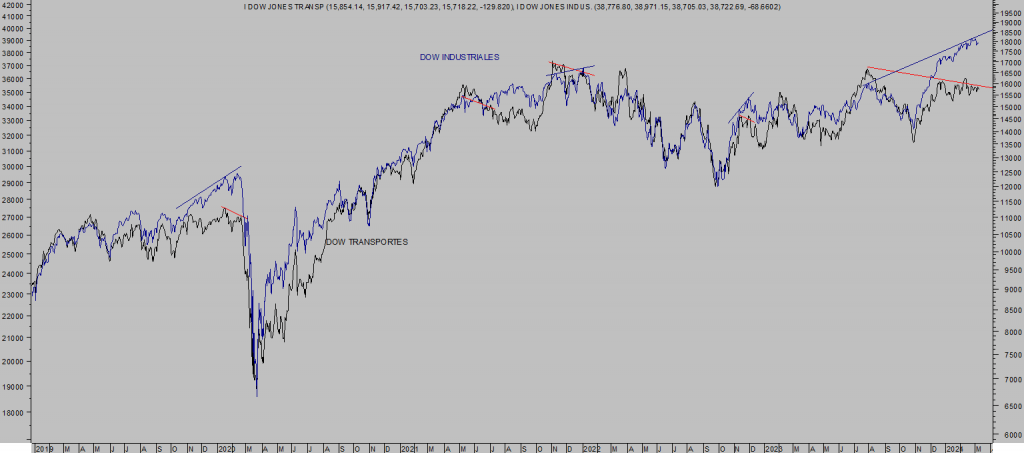

El empleo en el sector del transporte, muy sensible y elocuente de la evolución de la economía, también se está desacelerando y reafirmando la falta de confirmación alcista del sector transportes respecto al de industriales.

EMPLEOS SECTOR TRANSPORTES POR CARRETERA

DOW JONES TRANSPORTES vs INDUSTRIALES, diario

Así el mercado laboral se está enfriando, aunque indicadores como las peticiones de subsidio continúan en niveles bajos, y en la medida que el desempleo aumenta y crece entre los indefinidos, los consumidores afrontan una situación gradualmente más complicada para atender sus gastos, muchos incluso para llegar a fin de mes.

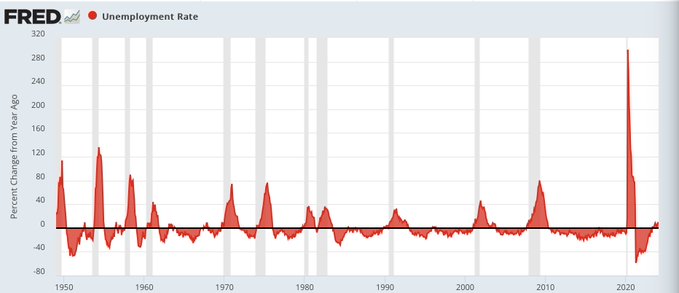

La variación anual del paro tiene una particular correlación con el inicio de recesiones económicas. No necesariamente tiene que comenzar una recesión de manera simultánea al aumento anual del paro pero suele hacerlo en fechas próximas.

Este año es diferente, o puede serlo ya que las elecciones de noviembre y los programas de estímulo pueden continuar sosteniendo la situación económica artificialmente, aunque no erradicar la probabilidad de que suceda más adelante.

VARIACION ANUAL TASA DE PARO vs RECESIONES.

El mercado abrió la sesión del viernes en calma pero tras la primera media hora comenzaron a surgir ventas y caídas de cotizaciones que condujeron a los índices a perder niveles, liderados por el Nasdaq que cerró abajo un -1.18%, el SP500 un -0.65% y el Dow Jones -0.18%.

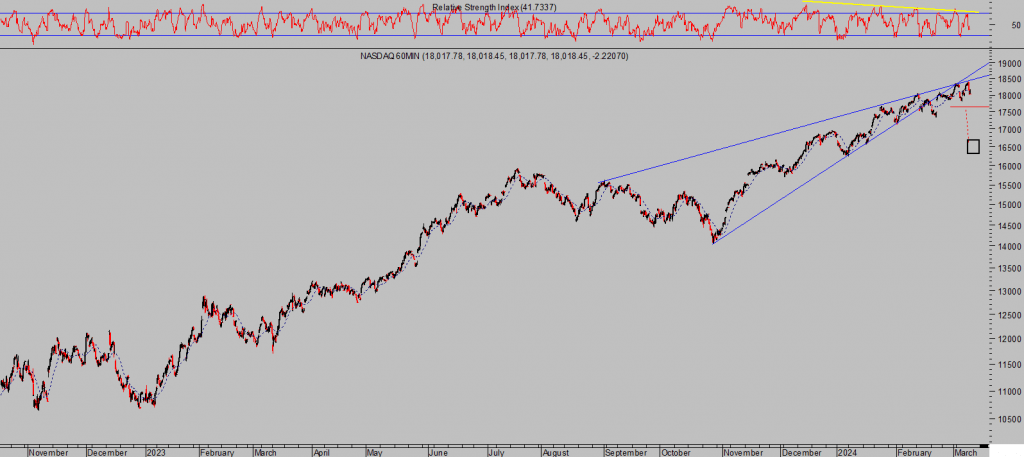

Observado desde la perspectiva de corto plazo, el giro bajista apenas introdujo novedades técnicas…

NASDAQ-100, 60 minutos.

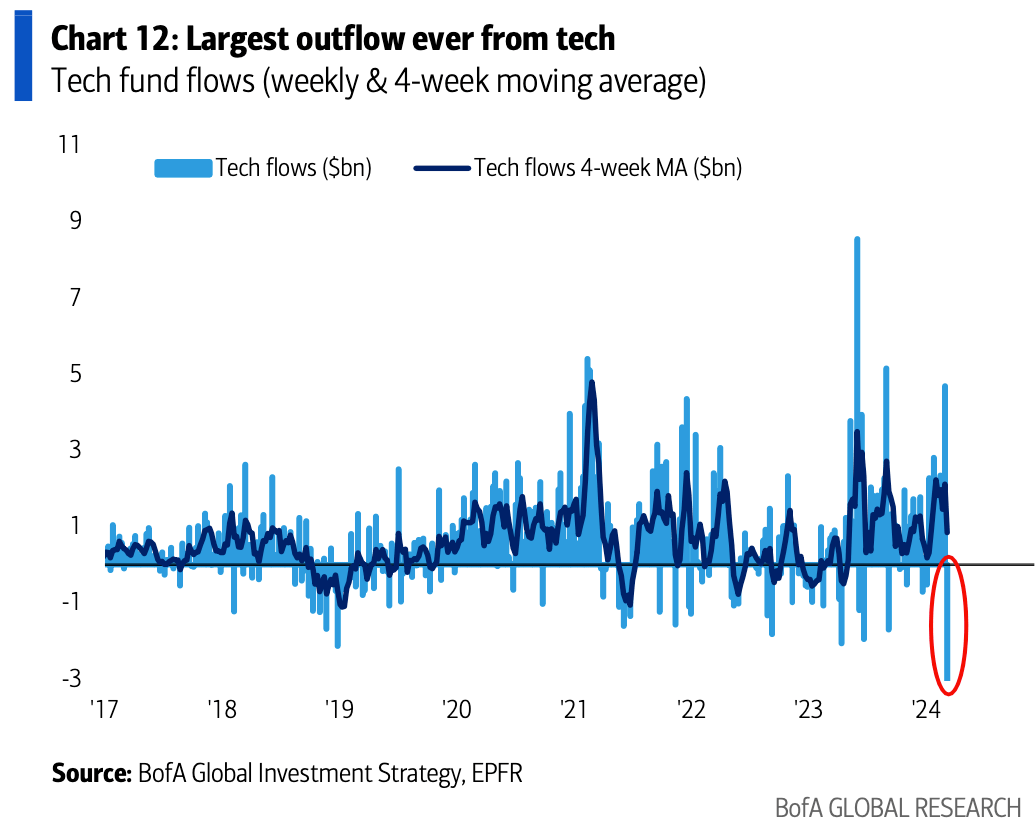

… aunque es importante destacar el mal de altura que padecen los inversores en el sector tecnológico que la semana pasada registraron el mayor flujo vendedor de acciones en muchos años:

FLUJOS FONDOS ETF TECNOLOGÍA.

El líder indiscutible del mercado en las últimas semanas Nvidia, presenta una imagen técnica para la prudencia.

Después de subidas exponenciales, el viernes dibujó una figura de vuelta en un día salvaje, tras haber alcanzado la zona de proyección y acercarse a la resistencia psicológica de los $1.000 y dejar una huella técnica en gráficos semanales (vela japonesa) con implicaciones bajistas.

NVDIA, semana

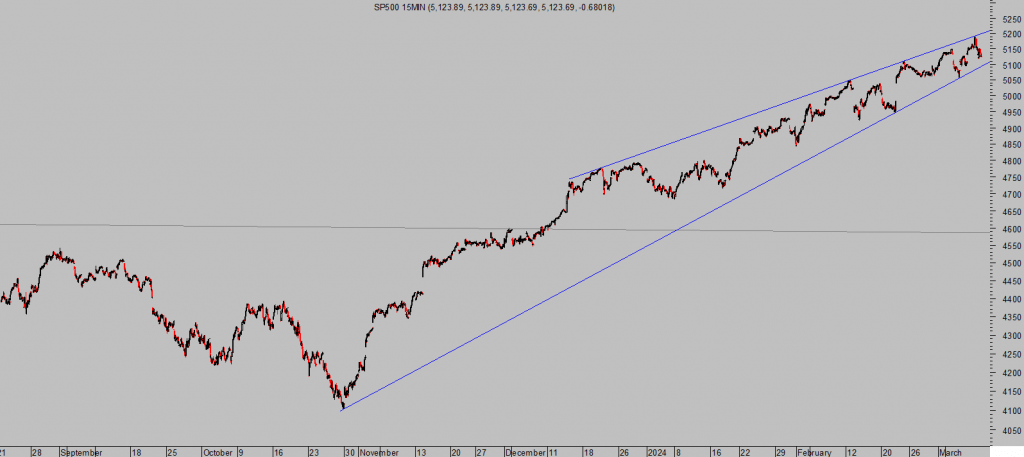

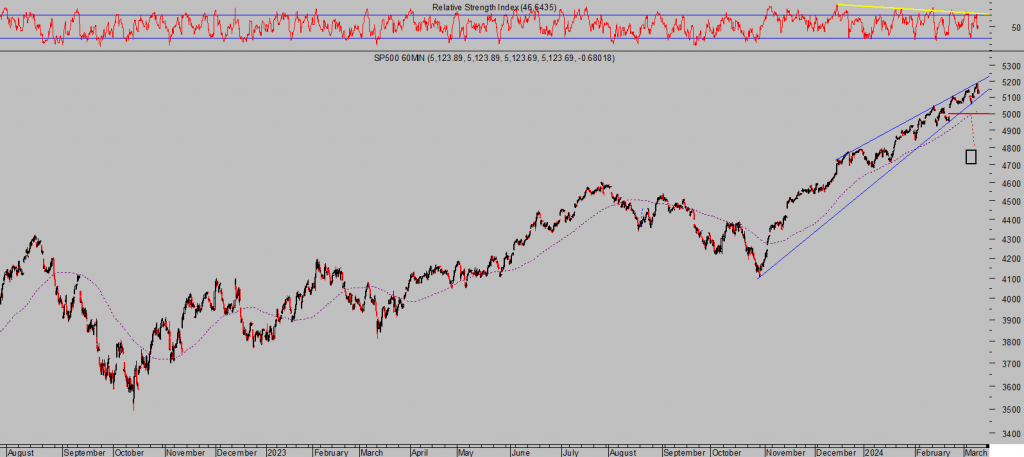

El SP500 se mantiene dentro de la pauta que viene desarrollando desde los mínimos de octubre…

S&P500, 15 minutos.

… en un entorno contractivo y con un comportamiento de precios cada vez más errático y pesado, sin apenas avances materiales en las últimas sesiones:

S&P500 60 minutos.

EEUU ha pasado a horario de verano y ha cambiado la hora este fin de semana pero en Europa permanecerá inalterada hasta el 31 de marzo, por tanto, hasta final de mes Wall Street abrirá y cerrará una hora antes, a las 14:30h y 21:00h hora española respectivamente.

Esta semana se publican importantes datos macro en Estados Unidos, empezando por el dato de IPC mañana con el mercado esperando un repunte considerable de 4 décimas, 3 para la tasa subyacente.

El jueves se publica el índice de precios industriales -PPI en inglés- (expectativas de +0.3%), el dato de Ventas al Menor (el consenso apunta a un dato fuerte de +0.7%) y los inventarios empresariales.

Para finalizar, el viernes publicarán datos de evolución de la actividad económica (Empire Estate Manufacturing Index) y el dato de sentimiento del consumidor de la Universidad de Michigan.

El mercado estará muy atento a los datos y particularmente a los de inflación, en espera de una reunión del FOMC prevista para el martes y miércoles de la semana próxima para la que inicialmente no se esperan cambios.

Ante la creciente incertidumbre sobre inflación y tipos, el Oro está saliendo muy beneficiado y ha alcanzado niveles máximos históricos, tal como venimos anticipando sucedería, abriendo camino a más alzas que deberían aupar el precio hacia la zona de los $2.300 la onza, en un primer entorno objetivo. El post de mañana analizará la situación, perspectivas y estrategias.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com