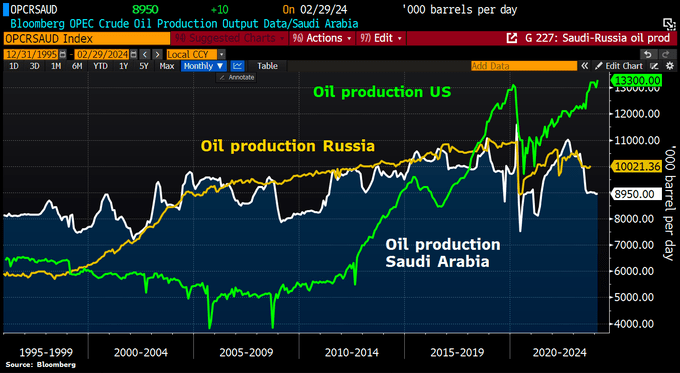

La OPEP+ ha decidido extender la reducción de la producción de crudo otros tres meses, tratando de promover alzas del precio del crudo. No descartan mantener la reducción hasta finales de año.

Frente a las intenciones de la OPEP+, de mantener alto el precio del petróleo, está Estados Unidos y su sobre esfuerzo de oferta para contrarrestar la reducción de 2.2 millones de barriles diarios llevada a cabo por la organización de productores de crudo.

PRODUCCION DE CRUDO.

Mantener bajo el precio del crudo es un alivio para la FED, supone aligerar las presiones de precios y el control de la inflación es un asunto capital para Estados Unidos y para su presidente que, a 8 meses de las elecciones, está experimentando una fuerte caída de intención de voto.

Hasta la fecha, la misión de mantener bajo el precio del crudo está siendo exitosa. También cabe una cuestión: ¿estarán los inversores descontando enfriamiento económico y caída de la demanda?.

WEST TEXAS, diario.

Controlar el precio del crudo y en general la inflación no es sólo importante para los intereses del gobierno, también para los consumidores, para la FED y los mercados.

Los mercados están incorporando en las últimas fechas un comportamiento de la inflación menos bondadoso de lo que esperaban a principio de año. En esa línea, han retrasado significativamente tanto la fecha de la primera bajada de tipos de la FED como la cuantía esperada para el año en curso.

Los futuros monetarios proyectan la primera bajada de tipos para la reunión del FOMC del mes de junio y un total de 3 ó 4 bajadas para 2024. (a principios de año apuntaban a marzo como fecha para la primera bajada y un total de 6 ó 7 bajadas para 2024).

Cualquier sorpresa inflacionista adversa provocará mayor retraso en el pivot de la FED y menos bajadas, lo que perjudicará enormemente al Tesoro y su insoportable factura anual de intereses (que ya es superior a un billón de dólares cada año).

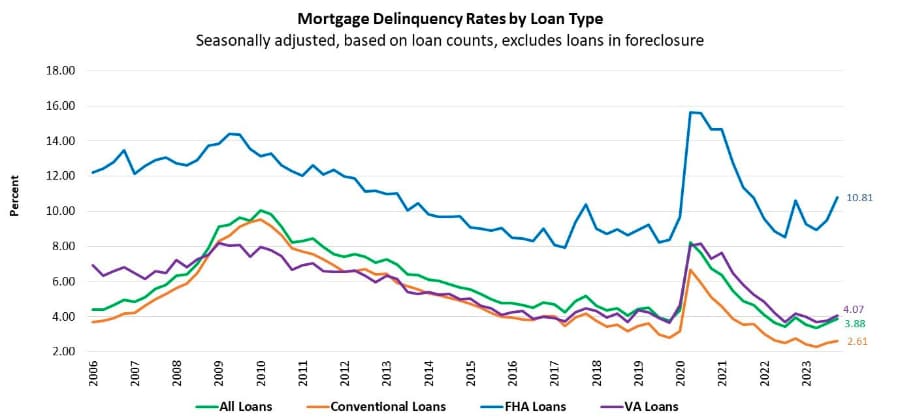

Además de perjudicial para el Tesoro, el retraso en la bajada del coste de financiación afectará de lleno al consumidor. Las tasas de morosidad están creciendo en todas las categorías de préstamo (tarjetas, consumo, vehículos, hipotecas).

Vean, por ejemplo, el sector hipotecario:

MOROSIDAD HIPOTECARIA EEUU.

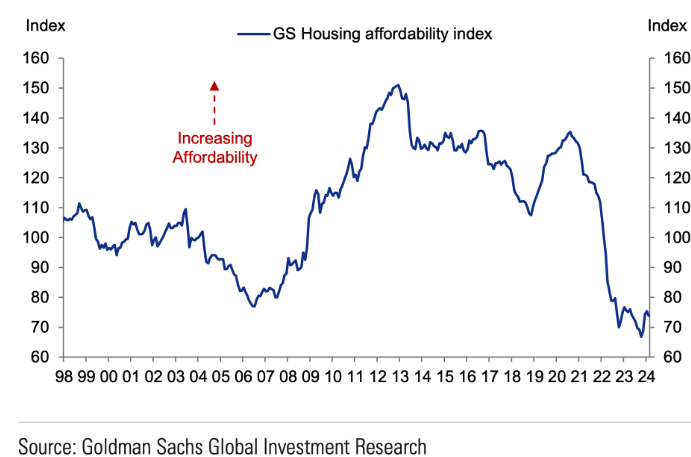

Además de someter a los hipotecados, los altos tipos de interés están ahuyentando a potenciales compradores.

ÍNDICE CAPACIDAD DE COMPRA DE VIVIENDA EEUU.

El sector inmobiliario es uno de los principales pilares del crecimiento de la economía y su comportamiento depende enormemente de la situación y expectativas de los tipos de interés.

A su vez, los tipos dependen mucho de la marcha de la inflación y, aunque el consenso no teme rebrotes significativos, cualquier sorpresa puede caer como un jarro de agua fría, especialmente sobre unos mercados que parecen estar descontando un mundo idílico en todos los frentes.

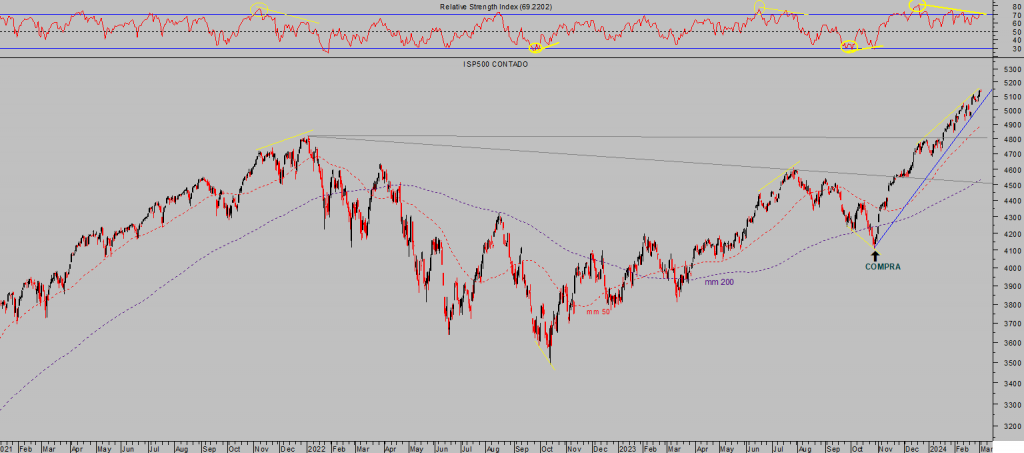

Casi todos, el técnico no es un frente nada idílico, desde luego!.

S&P500, diario.

El Sr Bostic, presidente de la FED de Atlanta, ha dicho que necesita confiar en que la inflación convergerá hacia el +2% en el largo plazo para apoyar bajadas de tipos, ya que la economía y el empleo están muy sólidos. Estima adecuado rebajar los tipos en el segundo semestre, gradualmente y sólo dos veces:

- «Probablemente no anticiparía que sean recortes consecutivos. Dada la incertidumbre, creo que hay cierto atractivo en actuar y luego ver cómo los participantes en los mercados, los líderes empresariales y las familias responden a eso».

- «será necesario ver más avances para sentirme plenamente seguro de que la inflación está en un camino seguro hacia un promedio del 2%. Solo cuando gane esa confianza sentiré que es el momento adecuado para comenzar a bajar la tasa de fondos federales para reducir la política monetaria restrictiva».

- «buscamos un delicado equilibrio: mantener la economía próspera sin permitir que persista la alta inflación. Encontrar ese equilibrio no será fácil. La buena noticia es que el mercado laboral y la economía están prosperando, lo que le da al Comité el lujo de formular políticas sin la presión de la urgencia».

Curiosamente, la propia FED de Atlanta ha reducido en más de un punto sus previsiones de crecimiento del PIB (según modelo de cálculo de PIB en tiempo real GDP-Now) para este trimestre, hasta el 2.1%:

GDP-NOW, FED ATLANTA.

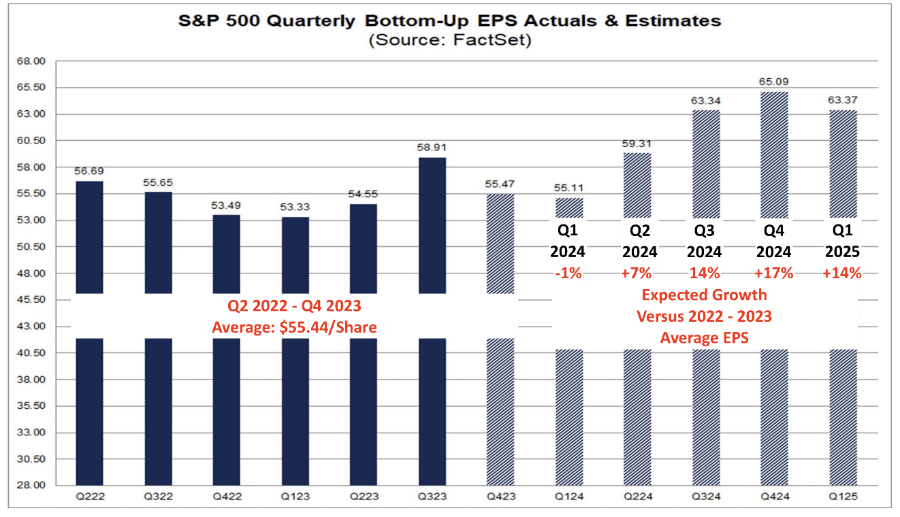

El mercado sigue anticipando una política monetaria más laxa de lo que probablemente barruntan las autoridades, además de un fuerte aumento de los beneficios empresariales.

La probabilidad de la primera bajada de tipos comienza a ser favorable a un primer movimiento en junio (pero sólo con un 54.5%). La probabilidad de que los beneficios aumenten en la proporción proyectada por Wall Street (de hasta el 17%) se intuye excesivamente optimista.

PREVISIÓN RESULTADOS EMPRESARIALES, EEUU.

Considerando que la inflación aún está alejada del objetivo del 2% y que han comenzado a surgir ciertas presiones o que la campaña electoral comenzará en septiembre, (difícilmente rebajarán tipos en la reunión del 18 de ese mes para evitar ser interpretado en clave electoral), lo más probable es que la primera bajada se produzca en la reunión del FOMC prevista para el 31 de julio.

Ahora que las bolsas han superado toda expectativa de alzas que había previstas para los primeros dos meses del año, los expertos de Wall Street están elevando los niveles objetivo de SP500 para final de año.

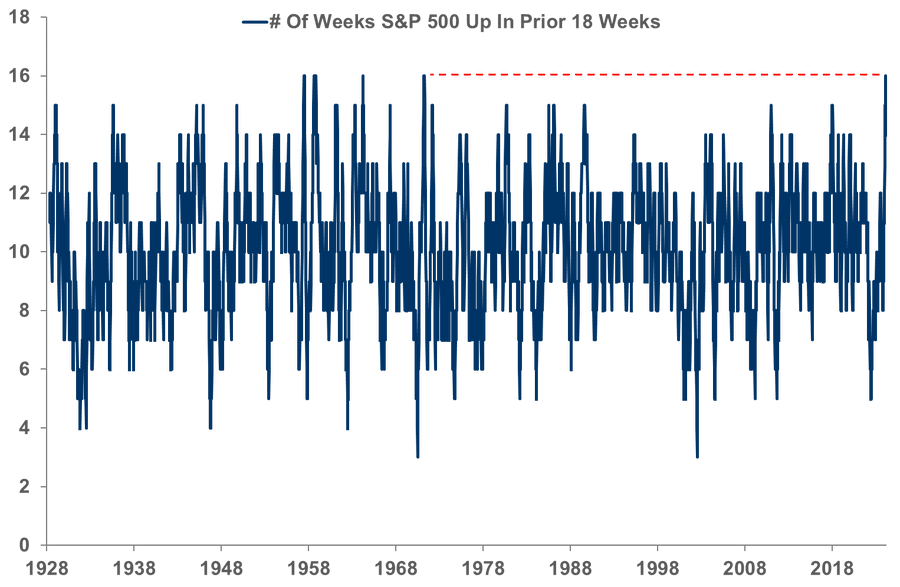

El S&P500 ha subido en 16 de las últimas 18 semanas, un suceso muy singular y escasamente registrado en la historia.

S&P500, SEMANAS ALCISTAS

Los expertos sitúan sus nuevos objetivos por encima del nivel de cotización actual, excepto dos y no son intermediarios menores:

BofA 5,400. Yardeni 5,400. UBS 5,400. Barclays 5,300. Oppenheimer 5,200. Goldman 5,200. RBC 5,150. Citi 5,100. Deutsche 5,100. BMO 5,100. Morgan Stanley 4,500. JP Morgan 4,200.

Una revisión al alza de los niveles objetivo que viene basada en la confianza de continuidad del dinamismo de los 7 Magníficos y en la tracción alcista que todavía consideran ejercerán sobre el conjunto del mercado.

Además de apostar por un comportamiento excelente de los resultados y de la evolución bursátil de los 7 Magníficos, Wall Street pasa por alto cualquier problema que pueda surgir en el camino, incluido el derivado de eventuales presiones de precios.

Los objetivos que manejan los considerados expertos para el mercado suelen fallar, con más frecuencia que acertar, veamos los últimos dos años.

A finales de 2021, los estrategas apuntaban a un 2022 fuerte y subiendo a cotas superiores, pero fue llegar el mes de enero, alcanzar máximos y último techo desde el que comenzó una corrección en los índices que se extendió hasta los mínimos del mes de octubre.

En vista del mal comportamiento de las bolsas, a finales de 2022, el consenso estaba prudente, anticipando elevada probabilidad de recesión para 2023 y continuidad de las caídas bursátiles. En cambio, el mercado optó por llevar de nuevo la contraria y subir con fuerza.

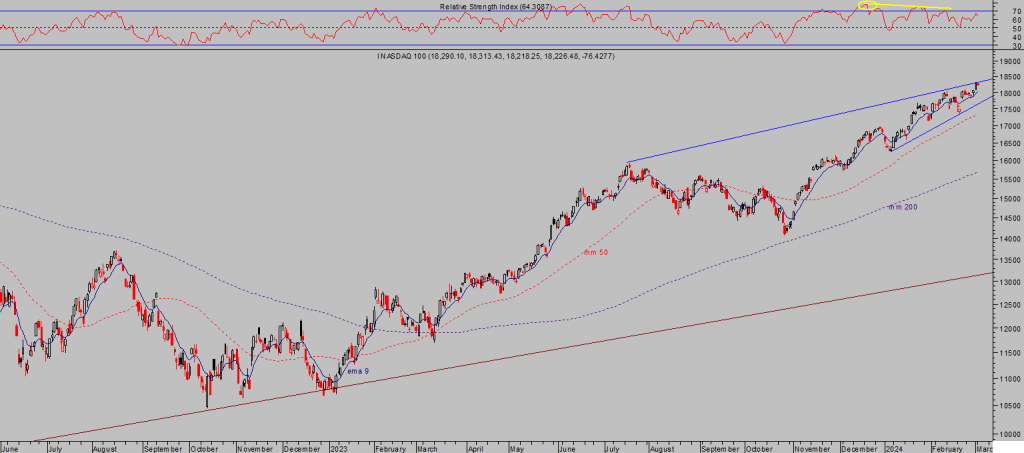

NASDAQ-100, diario

Las expectativas de tipos, de beneficios y las económicas que manejan los inversores son muy elevadas.

En el más corto plazo, el mercado está sobrecomprado, sobre entusiasmado y caro, con el sector líder de los 7 Magníficos fuerte pero también comenzando a mostrar cansancio, caso de Apple o Google…

APPLE, semana

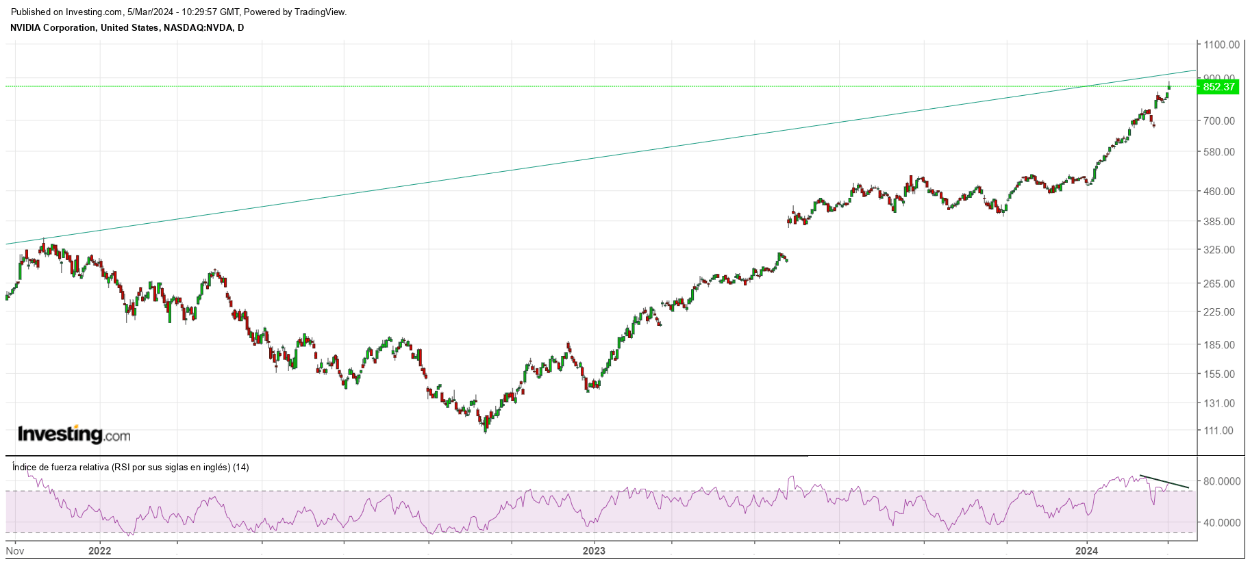

… también otros con gran fortaleza mientras se deteriora la pauta, caso NVDIA, después de haber multiplicado su cotización por 7 veces en sólo 16 meses!.

NVDIA, diario

Señales que deben estar indicando deterioro del liderazgo de los 7 Magníficos y un previsible proceso de debilidad de corto plazo y rotación sectorial (proceso para el que llevamos semanas orientando el interés y posicionando la cartera).

Los técnicos no muestran la fortaleza esperada de un mercado conquistando niveles máximos históricos con la facilidad actual, las líneas de avance /descenso, la relación entre el volumen al alza y a la baja, por ejemplo, no confirman las alzas de las cotizaciones.

Estas y otras faltas de confirmación (como la del Dow de Trasportes vs Industriales) sugieren techo del impuso alcista experimentado en las últimas semanas.

Mañana y pasado comparece el Sr. Powell ante el congreso y senado respectivamente y sería saludable para los mercados, para relajar el entusiasmo, para limpiar posiciones, para relajar lecturas excesivas y disipar divergencias que emitiese una postura más dura «hawkish» de lo que esperan los mercados. Una oportunidad para aliviar excesos y evitar problemas mayores a posteriori.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com