Análisis resultados Maersk

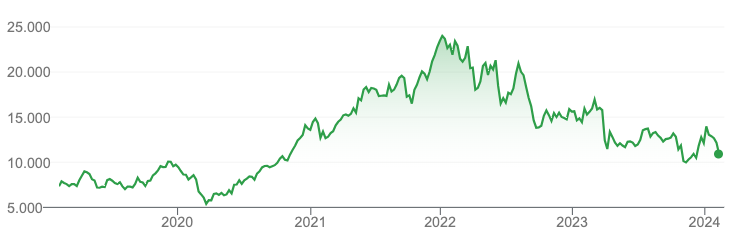

Resultados 4T 2023 y guías 2024 muy débiles. Bajamos la recomendación a vender.

Cifras del 4T de 2023 comparadas con el consenso de mercado (Bloomberg):

- Ingresos 11.741 millones de dólares vs. 11.537 millones de dólares esperados.

- EBITDA 911 millones de dólares vs. 1.044 dólares esperados.

- EBIT -520 millones de dólares vs. -454 millones de dólares esperados.

- BNA -436 millones de dólares vs. -568 millones de dólares esperados.

En cuanto al año completo (2023), las principales cifras frente al consenso de mercado (Bloomberg) son:

Las principales cifras frente al consenso de mercado (Bloomberg) son las siguientes:

- Ingresos: 51.065 millones de dólares, frente a los 50.939 millones esperados.

- EBITDA: 9.771 millones de dólares, frente a los 9.837 millones esperados. El rango bajo es de 9.500 millones de dólares y el rango alto es de 11.000 millones de dólares.

- EBIT: 3.962 millones de dólares, frente a los 3.636 millones esperados. El rango bajo es de 3.500 millones de dólares y el rango alto es de 5.000 millones de dólares.

- BNA: 3.822 millones de dólares, frente a los 3.611 millones esperados.

El guidance de 2024 se queda por debajo del consenso. Maersk espera un EBITDA en el rango de 1.000 millones de dólares a 6.000 millones de dólares, frente a los 7.090 millones esperados. Espera un EBIT en el rango de -5.000 millones de dólares a 0 millones de dólares, frente a los 841 millones esperados.

Espera un crecimiento de la demanda de contenedores en 2024 en el rango de +2,5% a +4,5%.

Por último, el pago del dividendo anual de 2023 es de 515 coronas danesas por acción (frente a 4.300 coronas danesas por acción en 2022), con una rentabilidad por dividendo del 3,7%.

Opinión de los resultados de Maersk

Los resultados han sido flojos, aunque sorprenden en cuanto al Beneficio Neto Atribuible (BNA). El cuarto trimestre de 2023 supone el quinto trimestre consecutivo en el que las principales cifras de Maersk retroceden y se espera que esta debilidad se mantenga en los próximos meses.

Maersk se ha beneficiado desde el inicio de la pandemia por las disrupciones en el transporte marítimo, lo que ha provocado que el precio de los fletes repunte hasta máximos históricos. Sin embargo, actualmente, las perspectivas del transporte marítimo son negativas ante el proceso de normalización del sector, con las tarifas retrocediendo un -101% año tras año, aunque los volúmenes siguen sorprendiendo ligeramente al alza.

Pese al impacto positivo que tiene en su negocio las disrupciones en el Mar Rojo, la combinación de un entorno económico débil y las guías muy débiles de Maersk nos lleva a rebajar nuestra recomendación a vender y poner nuestro precio objetivo en revisión (anteriormente eran 14.029 coronas danesas).

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.