Te ofrecemos el análisis de algunas de las empresas que hoy son noticia, Banco Santander, Novo Nordisk y H&M, realizado por el Departamento de Análisis de Bankinter (Blog de Bankinter):

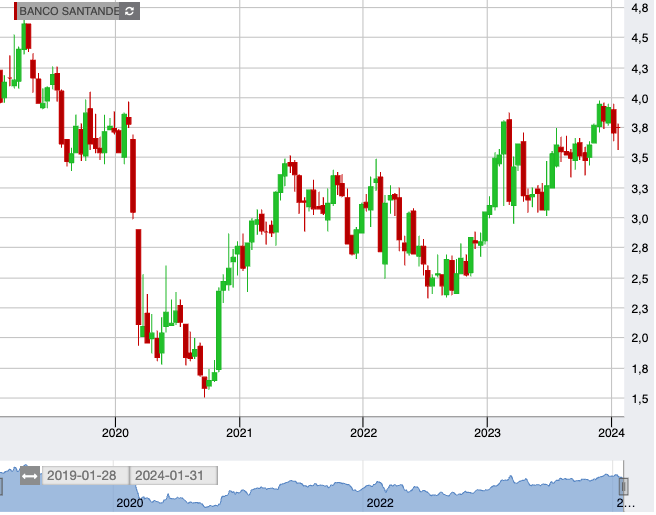

Banco Santander

Resultado bate expectativas en 4T 2023 con un BNA de 2.933 M€ (+17,7% vs 2.635 M€ e), mantiene los objetivos del plan estratégico 2023/2025 y lanza un guidace positivo para 2024.-

Principales cifras 2023 comparadas con el consenso (Bloomberg): Margen de Intereses: 43.261 M€ (+12,0% vs 42.958 M€ e); Margen Bruto: 57.647 M€

(+11,0% vs 57.325 M€ e); Margen de Explotación: 32.222 M€ (+14,0% vs 32.190 M€ e); BNA: 11.076 M€ (+15,0% vs 10.778 M€ e vs 10.831 BKT e). SAN mantiene los objetivos del plan estratégico 2023/2025 que resumimos a continuación: Crecimiento a doble dígito en BPA (vs +21,5% actual), eficiencia ~42% (vs 44,1% actual), ratio de capital CET1>12,0% (vs 12,3% actual), rentabilidad/RoTE ~15,0%/17% (vs 15,1% actual) y crecimiento a doble dígito en TNAV + dividendos (vs +15,0% actual).

Opinión de Bankinter

El aumento del Margen de Intereses compensa la Inflación y el esfuerzo en provisiones (+19,0%). Lo más importante de los resultados: (1) Las métricas de gestión del grupo en su conjunto son buenas – Ingresos recurrentes, eficiencia y rentabilidad/RoTE –, (2) no se aprecia un deterioro significativo en los índices de calidad crediticia y (3) el guidance 2024 es positivo: Crecimiento de un dígito medio en ingresos, eficiencia <43%, CoR ~1,2%, RoTE~16,0% & CET1 FL >12%.

Reiteramos recomendación de Comprar porque: (1) la rentabilidad/RoTE Ordinario es interesante (15,1% vs 13,4% en 2022), la ratio de capital CET1 se mantiene en un nivel confortable (12,3% vs 12,0% en 2022) y la eficiencia (costes/ingresos) se sitúa entre las mejores de la banca europea (44,1% vs 45,8% en 2022), (2) el Margen de Intereses – principal fuente de resultados – sorprende positivamente en 4T 2023 (+23,0%; +11,1% t/t), gracias a la actividad comercial y las subidas de tipos, (3) Los índices de calidad crediticia son buenos. La morosidad se mantiene estable en 3,14% (vs 3,13% en 3T 2023) con una cobertura elevada (66% vs 68% en 3T 2023) y el coste del riesgo/CoR evoluciona en línea con lo esperado (1,18% vs 1,13% en 3T 2023 vs < 1,2% objetivo).

Principales áreas geográficas: 2023 en € constantes: España (BNA: 2.371 M€; +51,9% vs 2.488 M€ e) refleja un fuerte aumento del Margen de Intereses (+46,3%) y un CoR bajo (0,62%; +1 pb); Brasil (BNA: 1.921 M€; -24,8% vs 2.033 M€ e) la rentabilidad/RoTE aún está lejos del objetivo (13,7% -5,5pp), a pesar de la gestión de costes (eficiencia ~34,6%) y un CoR ~4,77% (-2pb); Reino Unido (BNA: 1.545 M€; +13,0% vs 1.553 M€ e), refleja un comportamiento razonable en ingresos (+4,0%) y un CoR de apenas 0,10% (-2 pb); México (BNA: 1.560 M€; +16,6% vs 1.566 M€ e) gana tracción en ingresos (+15,7%) con un CoR razonable (2,43%; +48 pb) y una rentabilidad/RoTE buena (17,7%; +0,8pp); EE.UU. (BNA: 932 M€; -46,3% vs 977 M€ e), la actividad comercial pierde inercia (+1,0% en inversión y +1,0% en depósitos) y el esfuerzo en provisiones (+52,9%) reduce la rentabilidad/RoTE hasta 9,1% (-7,6 pp); Digital Consumer Bank (BNA: 1.199 M€; -6,9% vs 1.149 M€ e) la mejora de ingresos no compensa el esfuerzo en provisiones (+45,7%) y la rentabilidad es inferior al conjunto del grupo (12,3%; -1,3pp). Link a los resultados del banco.

Novo Nordisk

Los resultados 4T 2023 superan lo esperado, las guías 2024 apuntan a que continuarán los crecimientos elevados

En el 4T 2023 estanco las ventas alcanzan 65.863MDKK (+37% a/a y +00% a tipos de cambio constantes, consenso 63.169MDKK), donde las ventas por división son: Diabetes 50.063MDKK (+33%), Obesidad 11.229MDKK (+105%) y, Enfermedades Raras 4.571MDKK (-6%). EBIT 26.766MDKK (+57%, consenso 25.541MDKK), BNA 21.963MDKK (+62%, consenso 20.754MDKK), cash flow libre -7,250MDKK (-5.128MDKK en 4T 2023). Por lo tanto, en el año 2023 las ventas aumentan a 232.261MDKK (+31% y +36% a tipos constantes), EBIT 102.574MDKK (+37% y +44% a tipos constantes), BNA 83.683MDKK (+51%), cash flow libre 68.326MDKK (+19%), Caja neta 4.296MDKK (Deuda neta 2.386MDKK en dic-2023). Anuncia guías 2024: ventas +18/26% y EBIT +21/29%, ambos a tipo constante. Nos parecen factibles. Anuncia un dividendo (final) de 6,40DKK/acción, lo que sitúa el DPA del año 2023 en 9,40DKK y, además, un programa de recompra de acciones por 20.000MDKK (equivale al 0,8% del capital). Link a los resultados.

Opinión de Bankinter

Nuestra valoración es positiva, los resultados superan lo esperado y también a las guías de resultados (ventas +32/38%, EBIT +40/46%, ambos a tipos de cambio constantes). Están impulsados por los crecimientos en Insulinas y especialmente en Obesidad. Las guías 2024: apuntan a un nuevo año de crecimientos elevados. Novo Nordisk es uno de los valores de nuestra Cartera Temática de Tecnología de la Salud, seguimos viendo atractivo en el valor.

H&M

Resultados 4T 2023 (septiembre – noviembre) mixtos: Margen Bruto e Inventarios progresan, pero crecimiento y EBIT decepcionan. El arranque del 1T 2024 es débil. Preferimos Inditex en el sector de consumo discrecional de moda asequible.

Principales cifras vs consenso de Bloomberg: Ingresos 62.629 MSEK (+0,3% a/a) ya anticipados el 15 de diciembre. Margen Bruto 33.657 MSEK (Margen: 53,7%) vs 33.447 MSEK esperados (Margen: 53,4%); EBIT 4.332 MSEK vs 4.764 MSEK esperados; BNA 1.576 MSEK vs 3.163 MSEK esperados. La posición de Caja Neta asciende a 9.316 MSEK (vs 10.924 MSEK en 4T22 y 13.555 MSEK en 3T23). Propone un dividendo de 6,50SEK con cargo a 2023, igual que el año anterior. Link a los resultados.

Opinión de Bankinter

Las ventas ya se anticiparon hace unas semanas y el foco se centra en los márgenes y el arranque del 1T24 (diciembre – febrero). Las ventas cumplieron las expectativas con una caída a tipo de cambio constante en el 4T23 de -4% (+0,3% a tipo de cambio corriente). No consiguen ganar tracción frente a los trimestres previos (+0% en 3T y 2T y +3% en 1T). El arranque del 1T24 es débil. Entre el 1 de diciembre y el 29 de enero, las ventas caen -4% a tipo de cambio corriente. Mantienen un ritmo decepcionante respecto a su rival Inditex (+6,7% en el trimestre agosto – octubre y +14% entre el 1 de noviembre y el 11 de diciembre.

El M. Bruto mejora desde 49,7% en 4T22 hasta 53,7% aunque todavía no alcanza el nivel de 55,2% en 2021. El Margen EBIT mejora desde 1,3% en 4T22 (2,7% sin los costes extraordinarios) hasta 6,9%, pero no alcanza el 7,6% esperado. Estos márgenes comparan con 61,7% y 23,1% respectivamente para Inditex. Hay que tener en cuenta que en 4T22 el grupo incluyó costes no recurrentes de 836 MSEK para el programa de eficiencia y reducción de costes. En un entorno promocional que el grupo describe como normal, la recuperación del Margen Bruto deriva de impactos externos como tipos de cambio favorables y reducción de fletes. Creemos que un entorno de atonía de las ventas aumenta el riesgo de esfuerzo promocional y de mantener la mejora del Margen Bruto, poniendo en peligro el objetivo de recuperar un Margen EBIT del 10% en 2024 (niveles que no muestra desde 2017). A pesar de que los inventarios se reducen -12% en el año, el grupo anticipa que el coste de las rebajas aumentará 1p.p. del Margen Bruto en el 1T24. Mantenemos recomendación de Vender y P. Objetivo en anterior 140SEK. No consideramos suficiente el descuento de los múltiplos de valoración vs Inditex, con crecimiento y rentabilidad ampliamente superiores, (PER 24 de 18x vs 21x Inditex). Preferimos Inditex en el sector de consumo discrecional de moda asequible.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso. El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.