Ranking de las principales Bolsas

Así van las principales Bolsas mundiales en lo que llevamos de año 2023:

Nasdaq +36,16%

Nikkei japonés +28,86%

FTSE MIB italiano +24,15%

Ibex 35 español +20,78%

S&P 500 +18,75%

Euro Stoxx 50 +15,25%

Dax alemán +15,12%

Cac francés +12,65%

Dow Jones +6,77%

FTSE 100 británico +0,49%

Hang Seng chino -11,23%

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones suban en los próximos seis meses, aumentó 1,2 puntos porcentuales hasta el 43,8%. El optimismo sigue estando por encima de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones bajen en los próximos seis meses se encuentra en el 28,1% y sigue por debajo de su media histórica del 31%.

El guión histórico se va cumpliendo

Tal vez sea buen momento para recordar que de noviembre a enero es históricamente hablando el período de tres meses más alcista de todo el año. Y no solo eso, también es el inicio del semestre más alcista del año.

De momento en 2023 el guión tradicional se va cumpliendo:

-

Un primer semestre fuerte.

-

Un tercer trimestre débil.

-

Una recta final de año teóricamente alcista (de momento está siendo así) con elo S&P 500 alzándose más de un +7% en el mes de noviembre.

El pasado jueves fue el día de Acción de Gracias en Estados Unidos, el cual se celebra el cuarto jueves de cada mes de noviembre, un día que es festivo en el país desde que Abraham Lincoln así lo estipulase. En cambio, en Canadá se celebra el segundo lunes de cada mes de octubre.

En el caso del S&P 500, desde el año 1945, la semana del Día de Acción de Gracias es favorable con una subida media del +0,60%. Y desde el año 2000 es de un +0,87%.

En el caso del Ibex 35, la semana de Acción de Gracias es favorable desde el año 1990 en el 76% de las ocasiones y con una subida media del +1,13%.

Los 8 famosos días del final de noviembre

Hemos entrado en un periodo de días muy favorable para los mercados. En el S&P 500, desde el año 1950, tenemos que del día 23 al 30 incluido son muy interesantes, de hecho de media nu8nca ha caído el mercado.

El desglose es el siguiente:

- Día 23: +0,20%

- Día 24: +0,48%

- Día 25: +0,15%

- Día 26: +0,21%

- Día 27: +0,22%

- Día 28: +0,12%

- Día 29: +0,03%

- Día 30: +0,09%

Veremos si en esta ocasión vuelve a cumplirse.

La caída histórica de la volatilidad (Vix)

El indicador de volatilidad VIX ha caído un -41% en las últimas 4 semanas (de 21,27 a 12,46), siendo la novena mayor caída de 4 semanas de toda su historia.

Cerró la sesión el viernes en 12,46, su nivel más bajo desde el mes de enero del 2020.

Las 9 mayores caídas de 4 semanas en la historia son las siguientes:

- Año 2016: -53%, bajó a 12

- Año 2018: -50%, bajó a 14,6

- Año 2020: -45%, bajó a 20,8

- Año 2020: -45%, bajó a 35,9

- Año 2021: -44%, bajó a 17,2

- Año 2013: -43%, bajó a 12,9

- Año 2011: -43%, bajó a 24,5

- Año 2020: -42%, bajó a 38,2

- Actual año 2023: -41%, bajó a 12,5

Como dato interesante tenemos lo que hizo el S&P 500 tras todas esas ocasiones:

- 1 año después, salvo en una ocasión, en el resto subió

- 9 meses después, salvo en dos ocasiones, en el resto subió

- 6 meses después, salvo en una ocasión, en el resto subió

De momento se está apoyando en su soporte, siendo el gráfico clarificador en cuanto a la relevancia de dicha zona.

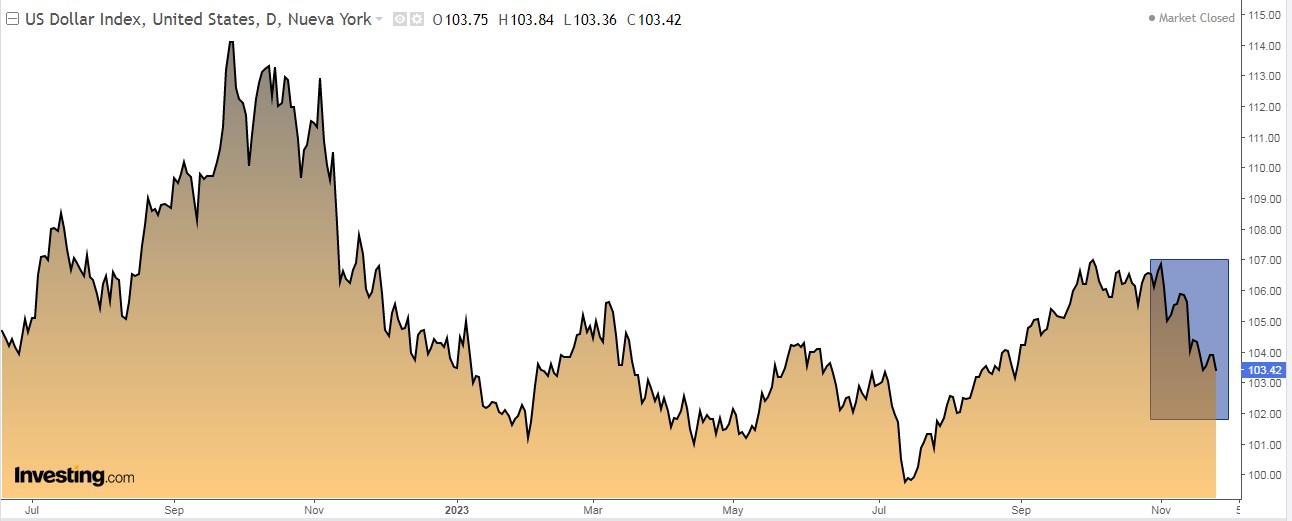

Fuerte venta de dólares

Los gestores institucionales ya no confían en el dólar, ya que creen que la Reserva Federal ha llegado a su techo y no seguirá subiendo los tipos de interés y que en 2024 los bajará.

Como resultado de ellos, están vendiendo dólares al ritmo más intenso en un año, concretamente se han deshecho del 1,6% de sus posiciones abiertas.

Según State Street, en las dos últimas décadas sólo se han producido seis ventas tan veloces, de las cuales la más cercana en el tiempo se llevó a cabo en noviembre de 2022.

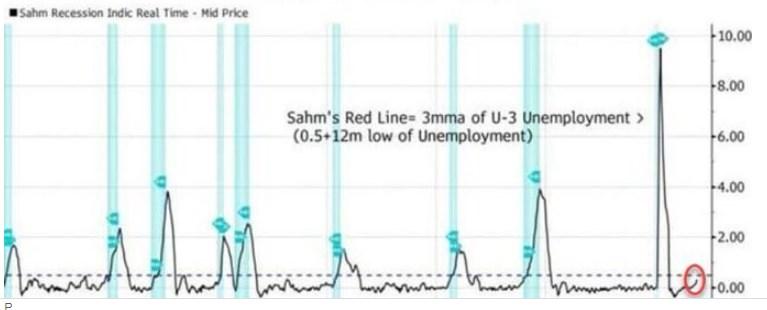

El temor de la regla Sham Rule

La Sahm Rule lleva el nombre de la economista Claudia Sahm, ex miembro de la Reserva Federal y del Consejo de Asesores Económicos, e identifica señales relacionadas con el inicio de una recesión económica.

Concretamente lo hace cuando el promedio móvil de tres meses de la tasa de desempleo nacional (U3) aumenta 0,50 puntos porcentuales o más en relación con su mínimo durante los 12 meses anteriores.

Fuente: Reserva de St Louis y Bloomberg

La regla sólo se basa en el dato del desempleo nacional que publica mensualmente el BLS. Esto la diferencia de otros indicadores de recesión basados en modelos estadísticos y que depender de docenas de datos adicionales.

La Sham Rule, a día de hoy, tiene un pleno de aciertos y estamos cerca de que vuela a dar una nueva señal.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.