La semana pasada se produjo una gran mejora en las perspectivas de los mercados de cara a la recta final de año.

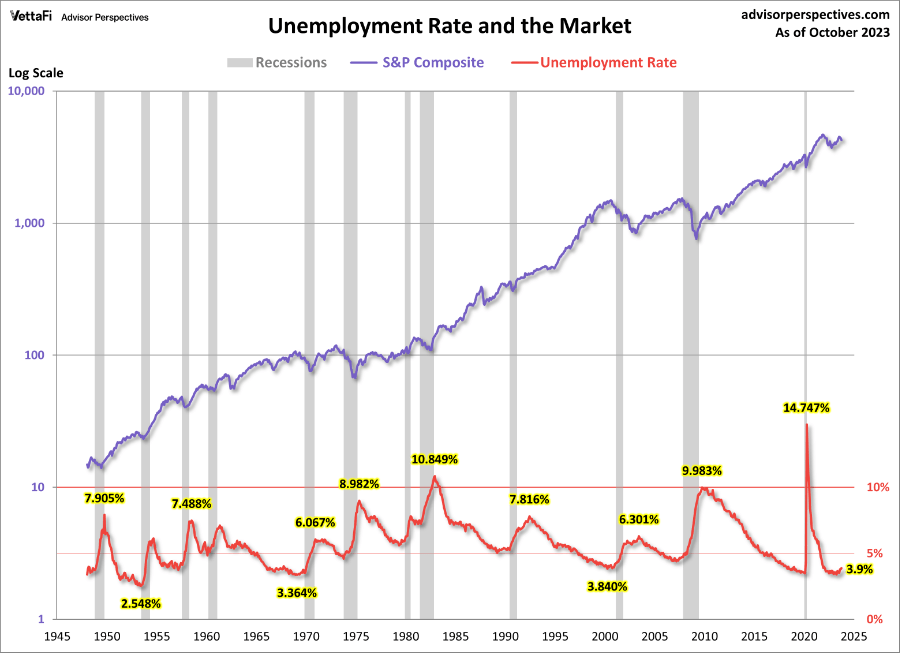

El Bureau of Labor Statistics publicó el viernes el informe de empleo USA de octubre, se crearon 150.000 nuevos empleos, algo menos de lo esperado por el consenso, y la tasa de paro subió una décima hasta el 3.9%.

TASA DE PARO vs S&P500

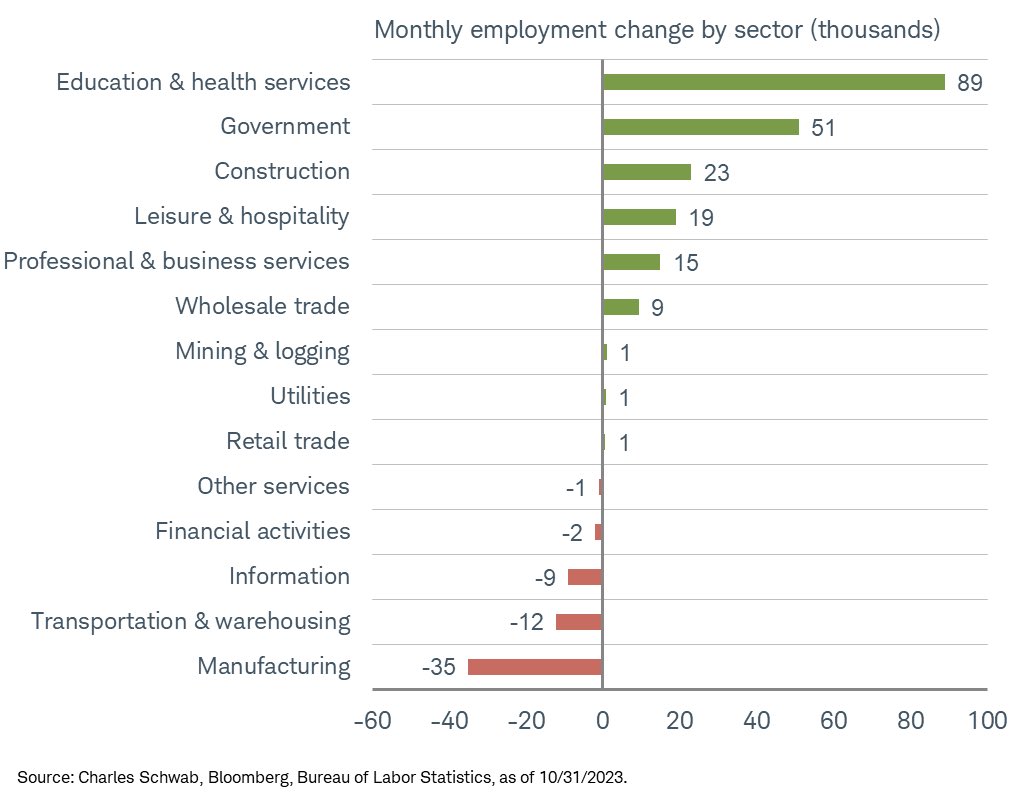

Vean desglose de actividad en el mercado laboral según sectores, el gobierno ha sido de nuevo uno de los más activos en la contratación de nuevos empleados.

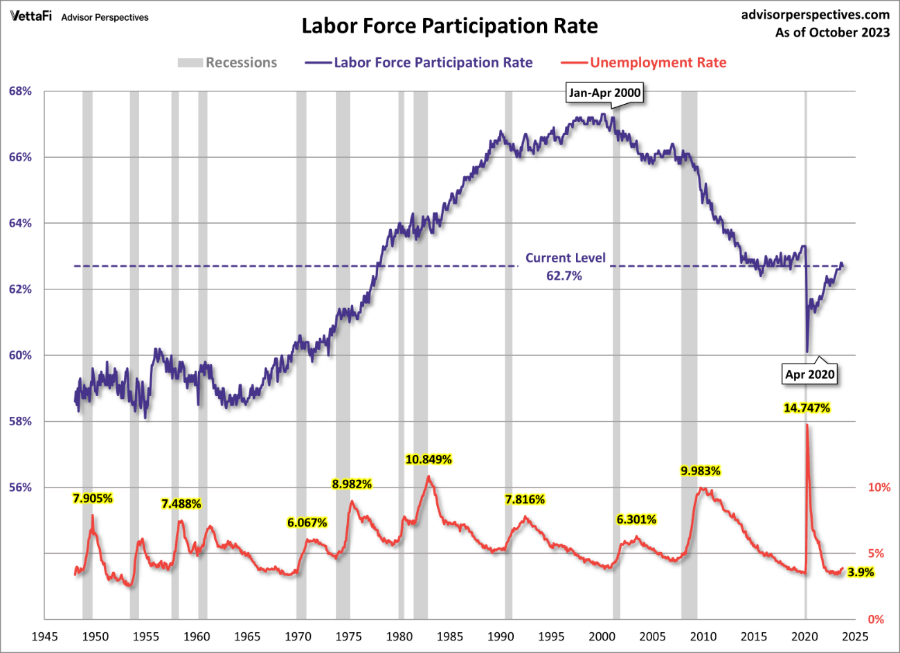

La tasa de participación en la fuerza laboral, un indicador que refleja la ineficacia del modelo de cálculo utilizado para extraer el dato oficial de empleo o cocina de los datos, descendió una décima:

Los mercados reaccionaron francamente bien tras conocer el informe el viernes, al observar cierta debilidad en el mercado de trabajo, la subida del paro es un dato negativo pero el mercado interpreta positivamente al entender que la Reserva Federal tendrá menos presión para tener que elevar los tipos de nuevo en la reunión de diciembre.

El Nasdaq recuperó un +1.38%, seguido por el S&P500 arriba un +0.94% y el Dow Jones que se anotó ganancias del +0.66%.

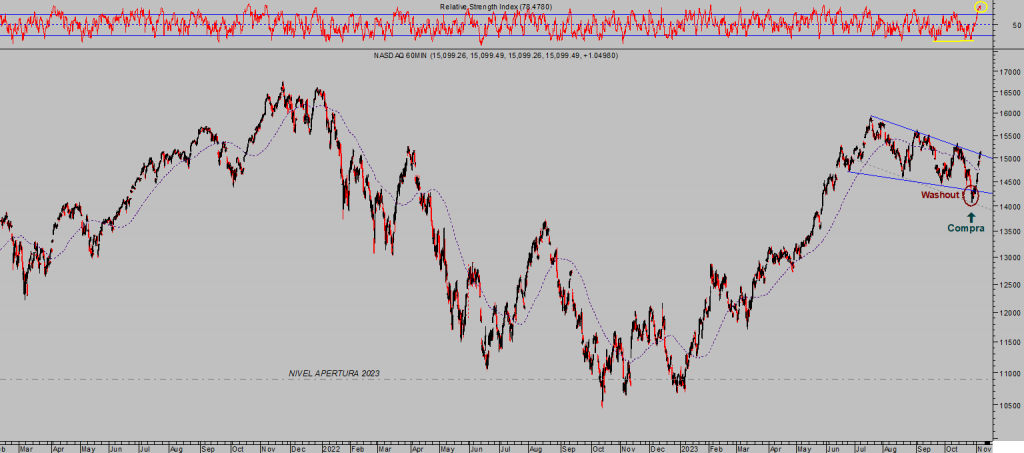

NASDAQ-100, 60 minutos.

La formación de suelo, «washout» incluido, de la semana pasada ha sido de libro y bien telegrafiada desde estas líneas en post recientes, vean extracto del publicado el pasado 31 de octubre:

- «El escenario de rebote continúa siendo el más probable y las últimas zonas de control a respetar por el SP500 y el Nasdaq, señaladas en post de ayer, se mantienen intactas y el cúmulo de datos que favorece el escenario de cambio de tendencia de corto plazo también sigue en vigor y…»

La reacción al alza ha sido fulgurante, alzas durante 5 sesiones consecutivas que han aupado al índice S&P500 un +6.5%, típica después de procesos de limpieza de posiciones o washout como el protagonizado,.

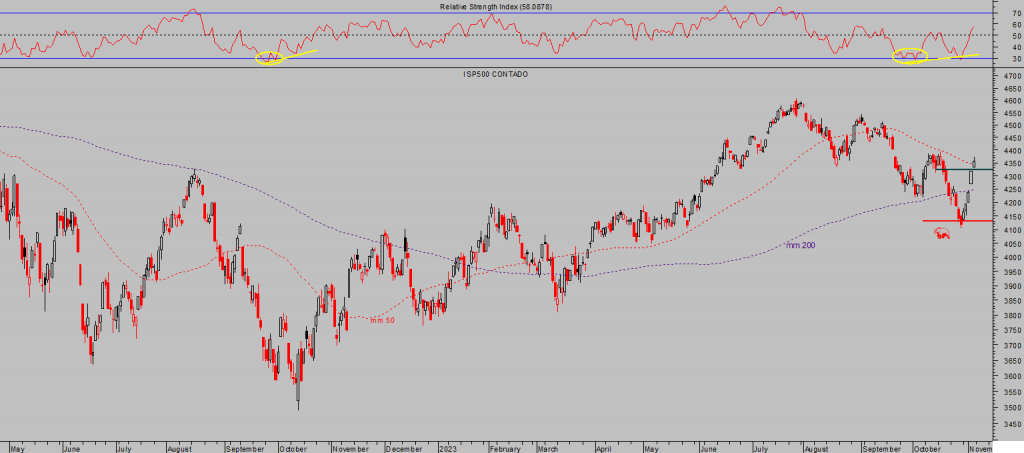

El SP500 ha recuperado su importante media móvil de 200 sesiones, incluso también la de 50 sesiones argumentando en favor de un mercado sostenido y con aspecto de haber iniciado los primeros pasos de un nuevo tramo al alza..

S&P500, diario.

La recta de fin de año se presenta positiva para las bolsas, tal como venimos defendiendo desde el pasado mes de septiembre y gracias a lo cual hemos estado preparados y vigilando cada movimiento de los índices para finalmente abrir distintas posiciones en favor de las bolsas, posiciones abiertas coincidiendo muy precisamente con los mínimos de la semana pasada y que ya acumulan gran rentabilidad en muy poco tiempo, vean ejemplo de una de las estrategias.

Se trata de la compra de un ETF que replica el comportamiento del Nasdaq apalancado 3 veces, la operación se abrió con una exposición al riesgo mínima y controlada que, de momento, suma una rentabilidad del +13.1% y promete un desarrollo muy esperanzador para próximas semanas.

QQQ3, diario

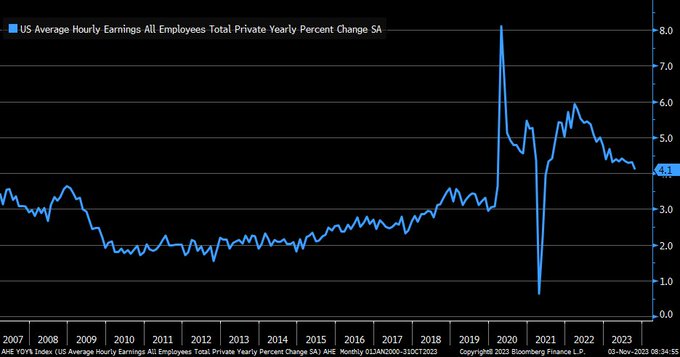

Volviendo con el informe de empleo, los salarios por hora trabajada también fueron un ligero alivio en términos de inflación y tipos de interés, suben un 4.1% y una décima más de lo esperado pero dos décimas menos que en septiembre:

SALARIO POR HORA TRABAJADA EEUU.

Recordemos que Powell reiteró la data dependencia de sus decisiones y si los datos ofrecen margen para continuar en modo «esperar y ver», la FED esperará, tal como viene haciendo desde la última reunión en que subió tipos, el pasado mes de julio.

S&P500, 15 minutos.

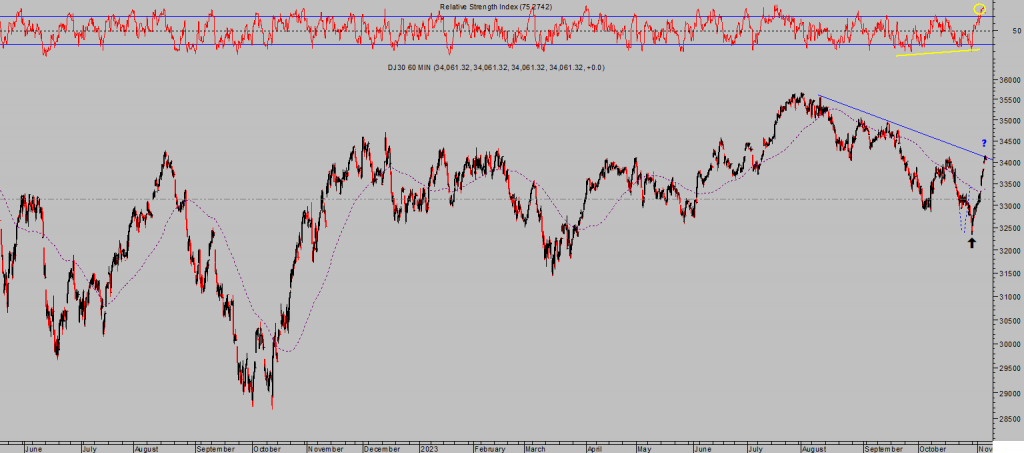

El Dow Jones también ha dibujado una pauta de suelo típica, desarrollando un comportamiento en el suelo perfectamente alineado con la expectativa anticipada días antes aquí, dibujada en el gráfico siguiente:

DOW JONES, 60 minutos,

Las bolsas han cambiado su aspecto de manera radical en cuestión de 4 jornadas pero el repunte se ha producido con tanta virulencia y ha recorrido tanto camino que los indicadores/osciladores se han situado en zona de sobrecompra de muy corto plazo.

Sería, por tanto, normal asistir a un movimiento de consolidación de las ganancias antes de reemprender la marcha alcista.

El comportamiento de la deuda ha sido uno de los factores clave que explican el repunte de las bolsas.

La reunión del FOMC de la semana pasada, en clave dovish, ayudó pero lo verdaderamente importante fueron la declaraciones de la Secretaria del Tesoro, Sra Yellen, también el miércoles pasado respecto del QRA y las implicaciones para las futuras emisiones de deuda del Tesoro.

Detalles explicados en este post WASHOUT DE LIBRO. ¿CÓMO QRA Y FOMC DISPARAN LAS BOLSAS Y BONOS?. ESTRATEGIAS.

La rentabilidad de la deuda a largo plazo registró techo antes de la publicación del -QRA- «Quantitative Risk Analysis», vean extracto del post del jueves:

«El miércoles la Sra Yellen comunicó al mercado los planes detallados para las emisiones de deuda previstas para próximos meses (Quarterly Refunding Document).

- During the October – December 2023 quarter, Treasury expects to borrow $776 billion in privately-held net marketable debt, assuming an end-of-December cash balance of $750 billion.[2] The borrowing estimate is $76 billion lower than announced in July 2023, largely due to projections of higher receipts somewhat offset by higher outlays.[3]

- During the January – March 2024 quarter, Treasury expects to borrow $816 billion in privately-held net marketable debt, assuming an end-of-March cash balance of $750 billion.[4]»

Los precios de la deuda hicieron suelo con anterioridad a las declaraciones del miércoles y dieron pie a una recuperación importante, confirmando el movimiento técnico esperado, y mejorando considerablemente el aspecto de la pauta técnica así como las posibilidades de la evolución de la deuda para próximas semanas.

T-BOND, diario.

Por tanto un movimiento esperado que, también como en el caso del Nasdaq y otra serie de estrategias recién abiertas la semana pasada, estuvimos tiempo vigilando muy de cerca, cada paso del precio de la deuda buscando el entorno adecuado para abrir posiciones en favor de una resolución al alza de los precios.

Resolución que se ha producido y ha empujado la rentabilidad de la estrategia (previamente compartida con suscriptores) a ganar un +4.6%, hasta el momento, a través de un sencillo ETF o fondo cotizado.

3TYL, diario

Gran mejora en las perspectivas de los mercados

Así las cosas, los factores que venimos exponiendo como catalizadores de una resolución al alza de las bolsas (comportamiento de los bonos, del crudo West Texas, el Dólar, VIX, la estacionalidad, el sentimiento y posicionamiento, pautas y configuraciones técnicas, etc…) finalmente han trasladado al mercado la fortaleza esperada y han mejorado notablemente las posibilidades de continuidad de las alzas.

Esta posibilidad ha sido aumentada por la decisión del Tesoro antes comentada.

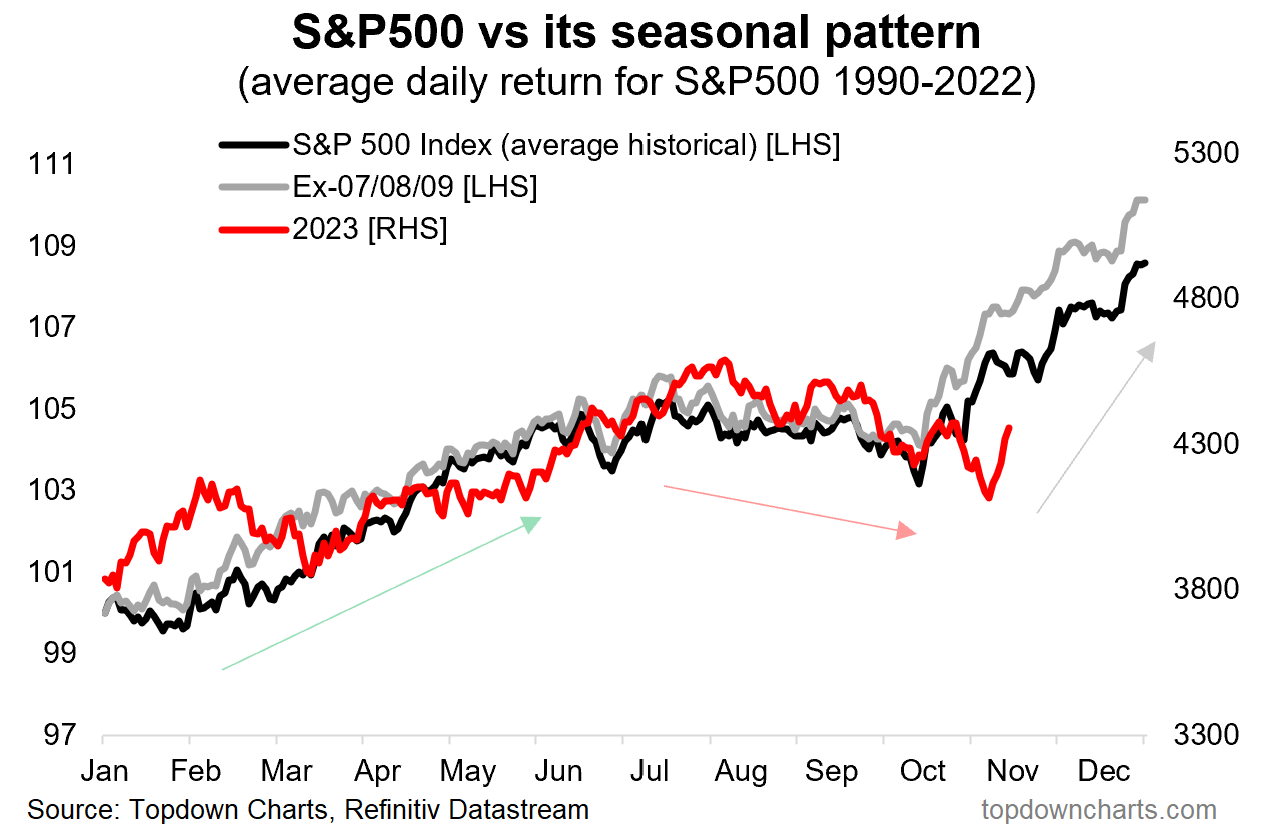

La estacionalidad mensual acompaña, como se aprecia en el gráfico siguiente, y refrendada también por la estacionalidad del tercer año presidencial:

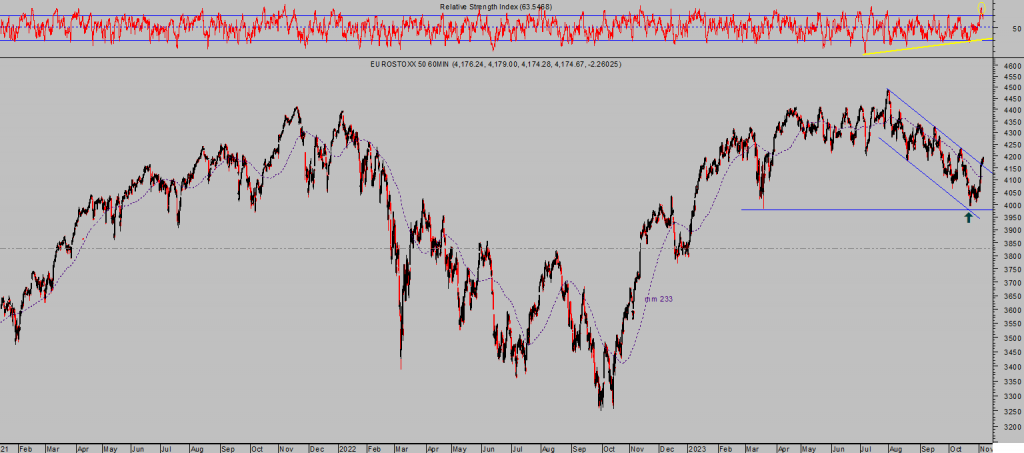

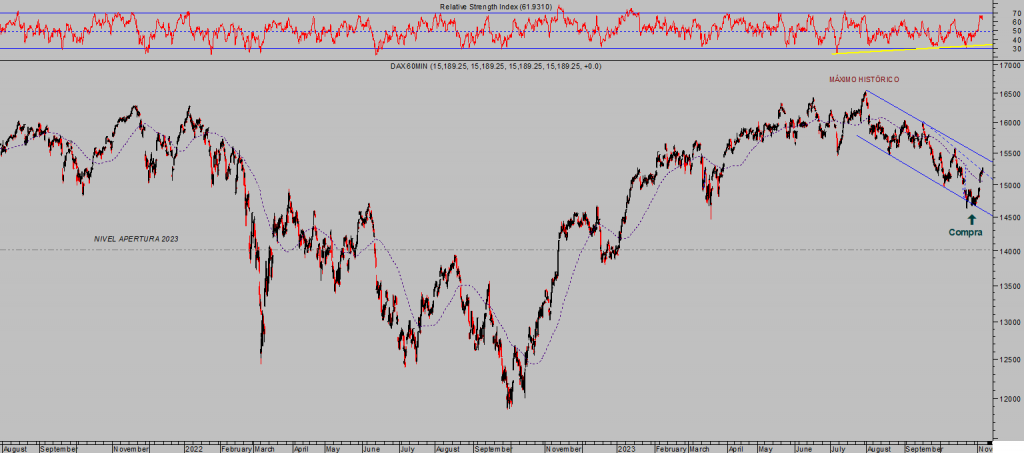

También en los mercados europeos que, tras alcanzar zonas de proyección de las caídas y amagar con perderlas, han reaccionado al alza con intensidad. Vean el caso del Eurostoxx-50 y del DAX-40:

EUROSTOXX-50, 60 minutos.

DAX-40, 60 minutos.

En síntesis, la acción de los mercados durante la semana pasada es muy halagüeña y permite esperar un comportamiento positivo del mercado en próximas semanas.

Escenario que podría quedar empañado, los asuntos geopolíticos pueden impactar negativamente, si los grandes índices retroceden ahora más de lo técnicamente conveniente y se vuelven a deteriorar las pautas técnicas en desarrollo.

En principio, siempre que el SP500 y el DAX-40 coticen por encima de las zonas 4.200 y 14.800 respectivamente, el camino de menor resistencia para el mercado será alcista.

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com