Los índices bursátiles se adentraron la semana pasada en zonas de peligro, técnicamente asediadas y presionadas por factores geopolíticos para desafiar importantes referencias de control, advirtieron la posibilidad de continuar a la baja. No obstante, existen numerosos factores en favor de suelo de las bolsas.

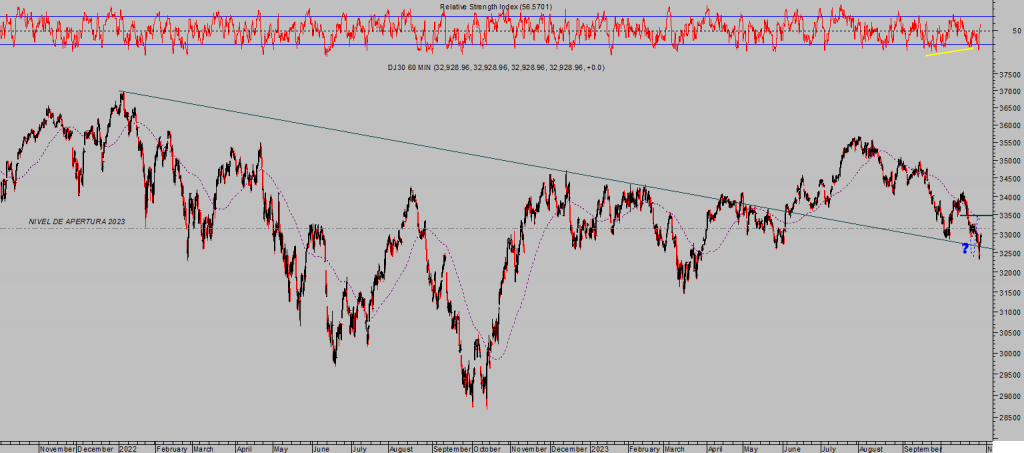

Esa caída estaba prevista y el nivel alcanzado fue el establecido días antes como objetivo inicial en el caso particular del Dow Jones, igual que el rebote desde esos mínimos del pasado viernes.

El ataque de Israel adentrándose en el territorio de Gaza o de EEUU a objetivos de Hezbolá no ha originado la respuesta que Irán había anticipado.

Quizá el acercamiento o deshielo entre EEUU y China, con el viaje del máximo responsable de la diplomacia china a Estados Unidos y su reunión de 10 horas con Biden o la conversación telefónica mantenida entre Xi Jinping y Biden, haya amortiguado la capacidad de reacción de Irán y sus satélites.

Al comprobar que el riesgo geopolítico parece suavizado, ayer las bolsas rebotaron con fuerza, el Dow Jones subió un +1.56%, seguido del S&P500 un +1.20% y el Nasdaq +1.16%.

DOW JONES, 60 minutos.

Las bolsas cotizan en niveles clave y la coyuntura de mercados es de gran relevancia para el devenir de las cotizaciones y de las inversiones en el corto y medio plazos.

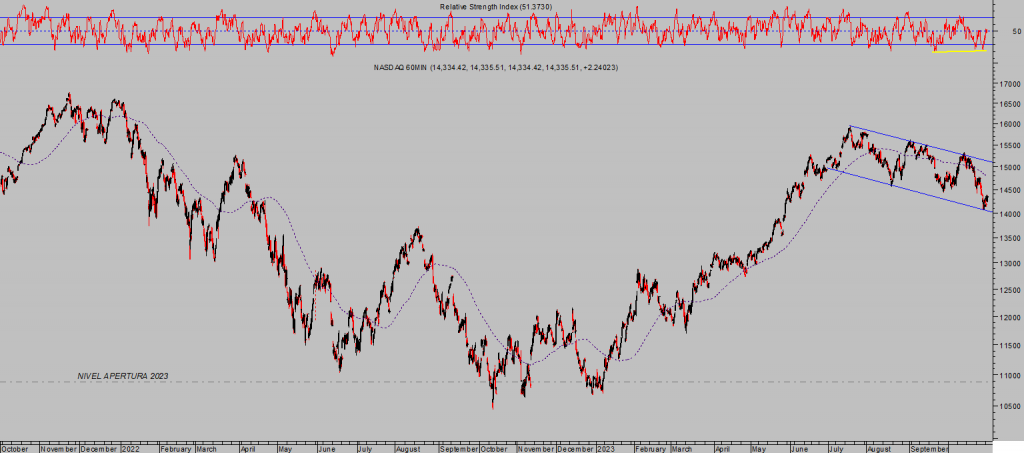

NASDAQ-100, 60 minutos

Nunca es sencillo anticipar suelos o techos de los mercados y activos, en momento clave conviene mantener flexibilidad mental y rapidez suficiente para no terminar situado en el lado contrario de las tendencias.

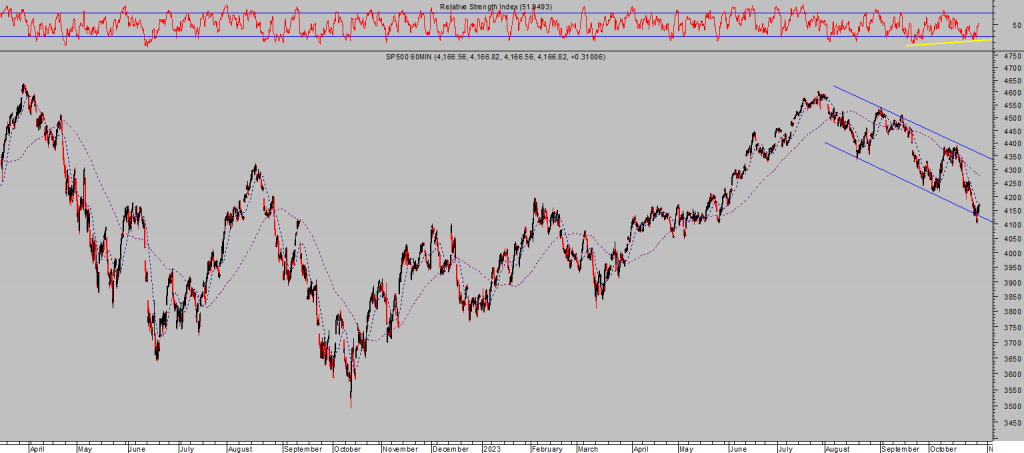

El escenario de rebote continúa siendo el más probable y las últimas zonas de control a respetar por el SP500 y el Nasdaq, señaladas en post de ayer, se mantienen intactas y el cúmulo de datos que favorece el escenario de cambio de tendencia de corto plazo también sigue en vigor y a continuación pasamos a recordar algunos importantes.

S&P500, 60 minutos

Factores en favor de suelo de las bolsas.

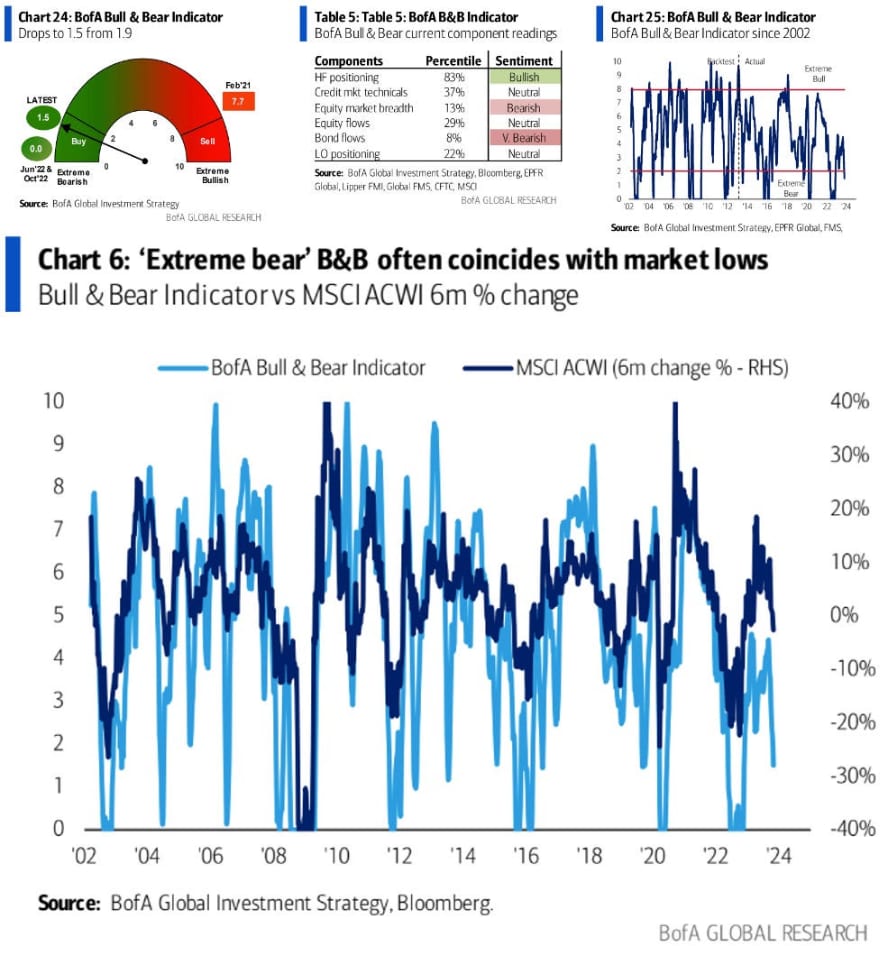

El sentimiento de los inversores se ha deteriorado significativamente y según analistas de la mesa de operaciones de Bank of America, (igual que los de Goldman Sachs y JP Morgan) ha alcanzado extremos desde los que cabe esperar alzas de medio plazo.

El indicador de sentimiento Bull / Bear de BofA ha caído hasta 1.5, el nivel más bajo desde octubre de 2022 (cuando el mercado hizo mínimos) lastrado por salidas de fondos de la deuda corporativa con grado de calificación y de las bolsas así como por el marcado deterioro de los datos internos del mercado

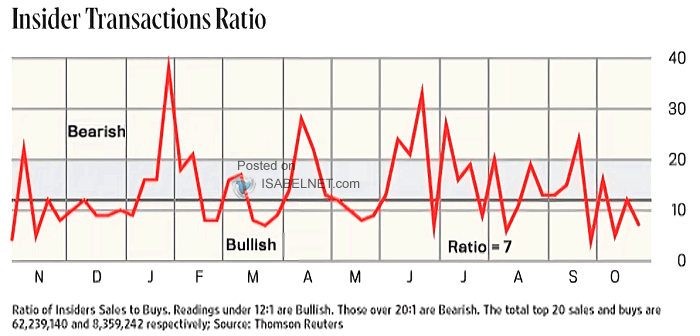

La operativa de los Insiders se adentró en zona de compra a principio de octubre y continúa indicando que los ejecutivos y demás gente «in-the-know» siguen optimistas y comprando acciones, aumentaron sus compras la semana pasada aprovechando las caídas de las cotizaciones.

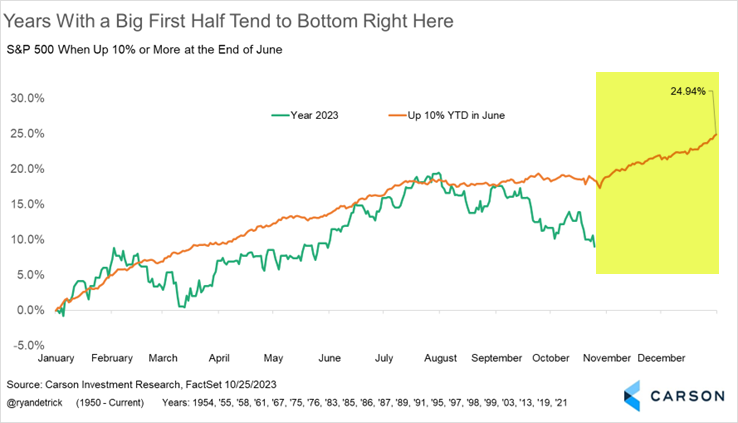

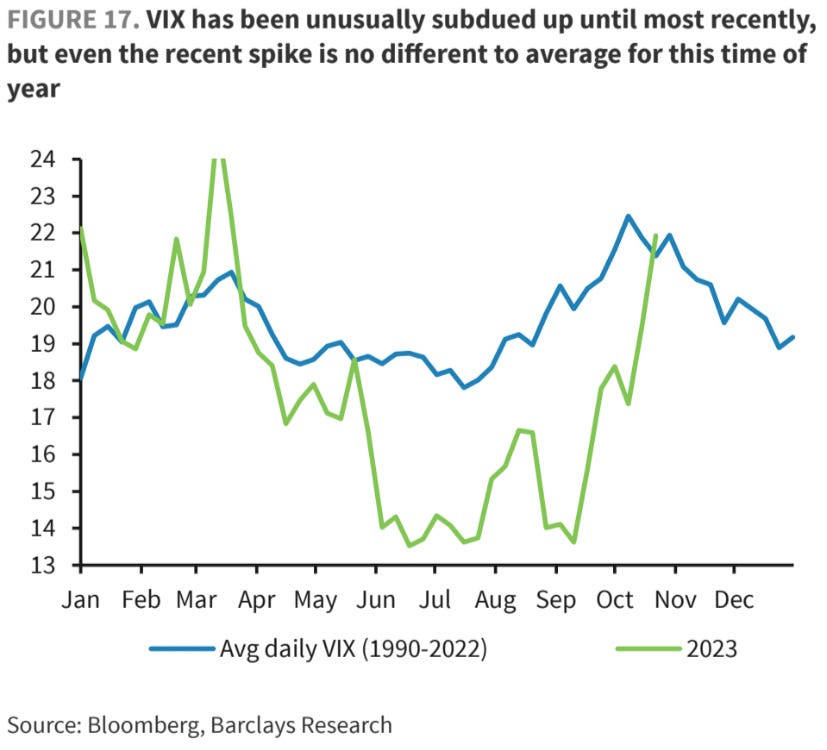

La estacionalidad del mercado continúa apoyando una resolución al alza.

Afinando el impacto de la estacionalidad mensual ajustada por la rentabilidad que ha conseguido el mercado en el primer semestre del año, se observa que cuando en los primeros 6 meses del año el S&P500 ha conseguido rentabilidades superiores al 10%, la recta final de año ha sido particularmente fuerte.

Recordemos que además de la estacionalidad mensual este año hay que sumar también la del tercer año presidencial, bastante fuerte y consistente.

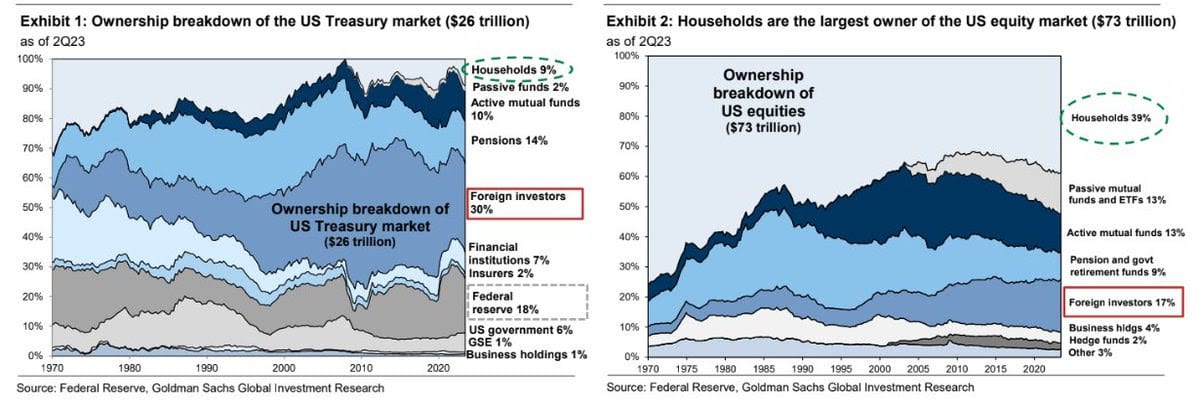

El daño causado a los inversores y ahorradores por el descalabro de la renta fija de los últimos meses es otro factor a considerar, en favor de un eventual apuntalamiento de los mercados, la FED está tratando de conseguir un soft landing (ardua tarea) y tratar de evitar caídas fuertes e inestabilidad de las bolsas.

La situación financiera de particulares, el consumo, podría deteriorarse adicionalmente si/cuando la renta variable comience finalmente a caer y descontar recesión económica y sumar nuevas pérdidas a las minusvalías ya originadas en carteras de bonos.

Los particulares atesoran alrededor del 39% del mercado de valores y sólo el 9% del mercado de bonos, aunque las pérdidas en sus caretas de fondos de inversión en bonos y de sus planes de pensiones también suman (en este particular restan).

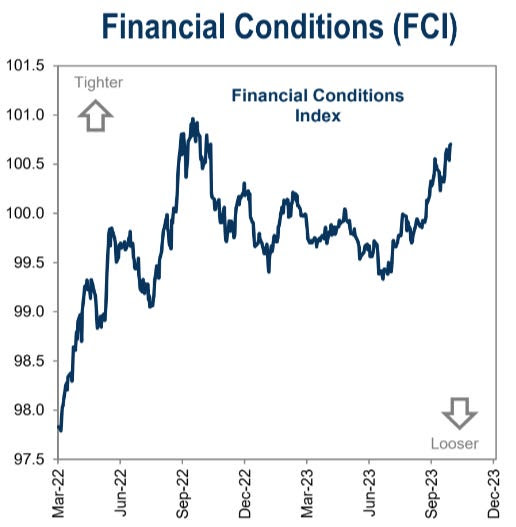

Los índices de condiciones financieras se han movido hacia niveles prácticamente coincidentes con los mínimos de las bolsas registrados el pasado mes de octubre.

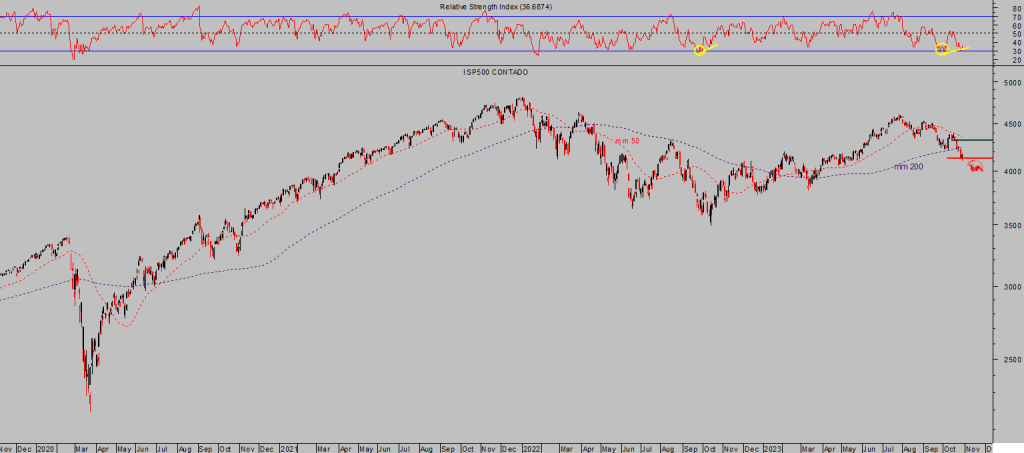

Según indicaba el post del pasado jueves «entorno de precios de SP500 comprendido entre los niveles 4.160-4.130 es crucial para el desarrollo posterior de la pauta«. El mínimo registrado por el SP500 el día siguiente fue ligeramente inferior a esa zona aunque el rebote de ayer recuperó niveles con rapidez y el tono técnico, de momento, se presenta mejorado.

S&P500, diario

Aunque no se puede descartar un nuevo revés y descenso en busca de la mm de 200 semanas, tal como se detalla en post de ayer.

Hoy finaliza el mes de octubre y si el SP500 no consigue superar al cierre los 4.288 puntos será el tercer mes consecutivo de caídas, algo inusual que no suele suceder incluso en mercados bajistas, y secuencia que no se veía desde 2011.

La última vez que se produjo una secuencia de 4 meses consecutivos de caídas fue en 1946.

A pesar de la famosa pauta de fin de mes y su tradicional sesgo alcista, es muy difícil que el mercado recupere tan fuertemente en la jornada de hoy como para evitar un cierre de SP500 mensual negativo, necesitaría subir hoy +2.9% por lo que es previsible que el SP500 registre 3 meses de caídas.

El Nasdaq ha alcanzado referencias técnicas de gran interés coincidiendo con una fecha de ciclo que abre una ventana de oportunidad alcista para estas fechas.

NASDAQ-100, diario.

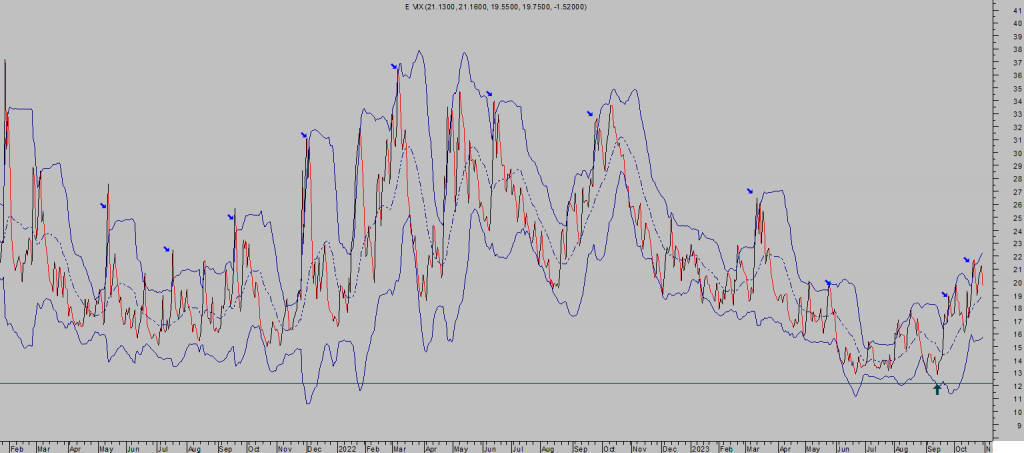

El índice de volatilidad implícita del SP500 -VIX- señalo la semana pasada cambio de dirección, a través del truco aplicado sobre sus «Bollinger Bands» que tan bien suele funcionar sobre este activo.

El post del pasado miércoles indicaba que «el indicador de volatilidad implícita del S&P500, el famoso VIX que tantas veces nos ha ayudado a detectar extremos de volatilidad e inminentes giros a la baja (que se corresponden con giros al alza en los mercados) ha activado señal al rebasar el límite superior de su Banda de Bollinger y a continuación regresar dentro de las bandas, un sencillo mecanismo para anticipar movimientos/giros de mercado con una capacidad de acierto muy considerable»

VOLATILIDAD IMPLÍCITA S&P500 -VIX-, diario.

La volatilidad ha regresado al interior de las Bandas de Bollinger, como suele hacer cada vez que sale por la parte alta y las bolsas han iniciado un intento de rebote con elevada probabilidad de extenderse en precio y tiempo.

Además, la estacionalidad aplicada sobre el índice de volatilidad VIX acaba de alcanzar su momento cíclico de giro y debería comenzar a bajar (el comportamiento de la volatilidad es inverso al de los índices) y los índices a subir:

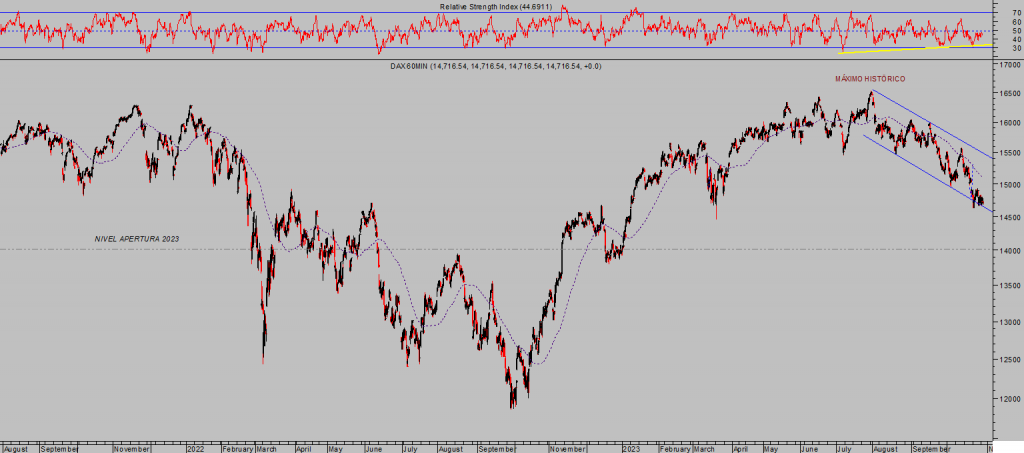

Los índices europeos también presentan una imagen técnica que favorece algún tipo de respiro al alza.

DEX-40, 60 minutos.

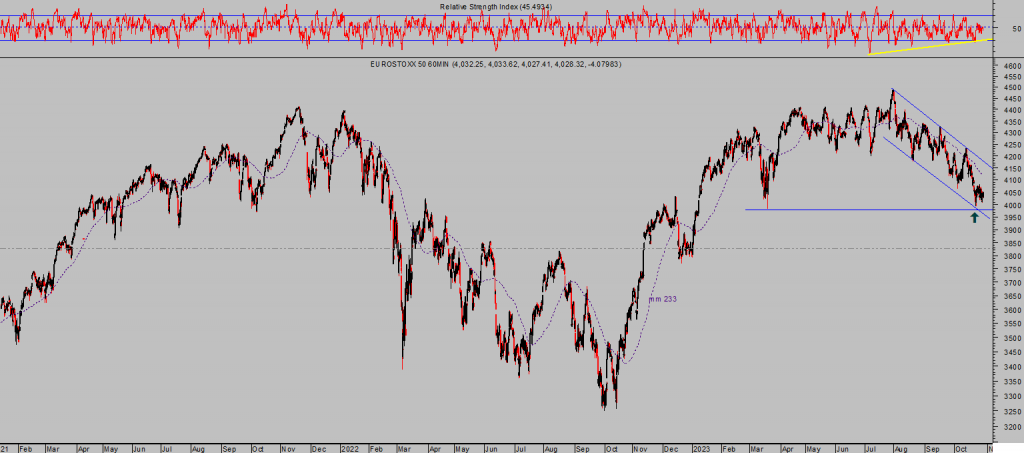

EUROSTOXX-50, 60 minutos.

Con estos mimbres, la Reserva Federal celebra la reunión de su Comité de Mercados Abiertos –FOMC– hoy mañana y el mercado estará expectante, de igual manera que los expertos buscan pistas acerca de eventual impacto en el mercado de renta fija de la decisión del Banco de Japón -BOJ- de permitir que la rentabilidad del Bono a 10 años pase ampliamente el antiguo umbral del 0.5% y pueda llegar al entorno del 1%, cuestión que altera la política de control de la curva de tipos y comentaremos en mayor detalle en próximos posts.

Stay Tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com