El discurso del Sr Powell en el simposio anual de banqueros centrales celebrado, como cada agosto, en Jackson Hole resultó muy alineado con las declaraciones previas de distintos miembros de la Reserva Federal en las que no se descartan más subidas de tipos ni tampoco un mantenimiento de los tipos «higher for longer» en tanto que la inflación no caiga hacia el umbral del 2% de manera sostenida.

- “Estamos preparados para seguir subiendo las tasas si resulta apropiado, y tenemos la intención de mantener la política monetaria en un nivel restrictivo hasta que estemos seguros de que la inflación desciende de forma sostenible hacia nuestro objetivo del 2%”

- «En las próximas reuniones, evaluaremos nuestros progresos basándonos en la totalidad de los datos y en la evolución de las perspectivas y los riesgos. Sobre la base de esta evaluación, procederemos con cautela a la hora de decidir si endurecemos aún más la política monetaria o, por el contrario, mantenemos constante las tasas de interés a la espera de nuevos datos»

- «En 12 meses, la inflación total o general del PCE de Estados Unidos alcanzó un máximo del 7% en junio de 2022 y descendió al 3,3% en julio, siguiendo una trayectoria prácticamente en línea con las tendencias mundiales. Los efectos de la guerra de Rusia contra Ucrania han sido uno de los principales impulsores de los cambios en la inflación general en todo el mundo desde principios de 2022.

- Los precios de los alimentos y la energía están influidos por factores globales que siguen siendo volátiles, y pueden proporcionar una señal engañosa de hacia dónde se dirige la inflación»

- «Para que la inflación vuelva a situarse de forma sostenible en el 2% será necesario un periodo de crecimiento económico por debajo de la tendencia, así como una cierta suavización de las condiciones del mercado laboral».

- «Hacer demasiado poco podría permitir que la inflación por encima del objetivo se afianzara y, en última instancia, exigir a la política monetaria que extraiga de la economía una inflación más persistente con un elevado costo para el empleo. Hacer demasiado también podría perjudicar innecesariamente a la economía»

- “La Reserva Federal decidirá los próximos movimientos en función de los datos que se publiquen. Estaremos atentos a si la economía se enfría tal y como esperábamos…”

- “No vamos a cambiar nuestro objetivo de inflación del 2%».

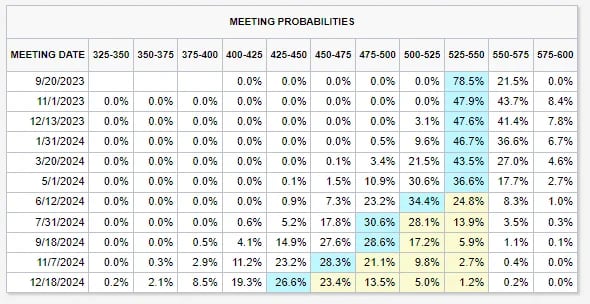

Después de estos mensajes los mercados comenzaron a cotizar al alza la posibilidad de subida de tipos en la reunión de septiembre, elevando la probabilidad hasta el 52.1% frente a menos del 25% de antes del discurso. Respecto al momento pivot o inicio de ciclo de bajadas de tipos, el mercado apunta a junio de 2024.

El relato del aterrizaje suave o «soft landing» continúa vigente y se van sumando adeptos gradualmente a medida que mejora la economía. Recordemos que la FED de Atlanta pronostica, a través de su modelo de cálculo de PIB en tiempo real -GDP-Now-, un crecimiento de PIB para este tercer trimestre DE casi un 6%. Veremos!.

El impulso de las medidas fiscales y monetarias ultraexpansivas está aportando sustento a una economía que, de otra manera, presumibemente estaría inmersa en una profunda recesión. El crecimiento es, poR tanto, eminentemente artificial y comprado contra deuda, además de depender de los estímulos la economía es más dependiente de la deuda que nunca, con el agravante de haber caída en la trampa de la Ley de Retornos Decrecientes tantas veces aquí aludida.

Ciertamente, la masa monetaria está bajando y ha alcanzado registros negativos históricos, pero también es cierto que la creación de dinero-de-la-anda de los últimos años ha sido espectacular y sin parangón en la historia.

Al retirar liquidez del sistema, cambian las dinámicas económicas y financieras tal como estamos observando, aunque en esta ocasión el trasfondo es frágil pero todavía sostenible a pesar de que la masa monetaria M2 está cayendo fuerte.

El motivo es que la retirada de M2 es aún muy marginal en comparación con la barbaridad de dinero creado desde 2020.

El sistema económico y financiero actual ha sido acostumbrado a nadar en la abundancia de liquidez y su falta ahora provoca problemas a muchos agentes, la financiación es clave pero más cara y de difícil acceso, la inversión se retrae y la morosidad está creciendo.

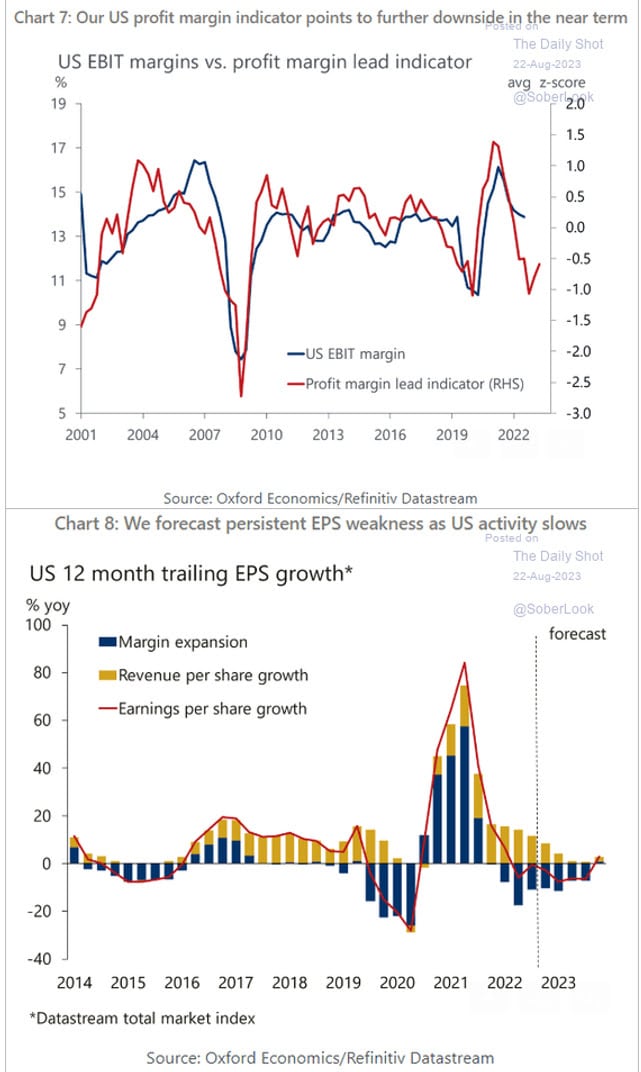

Así, es previsible que los beneficios empresariales continúen bajo presión y también que los márgenes continúen cayendo, según informe de Oxford Economics, vean sus previsiones:

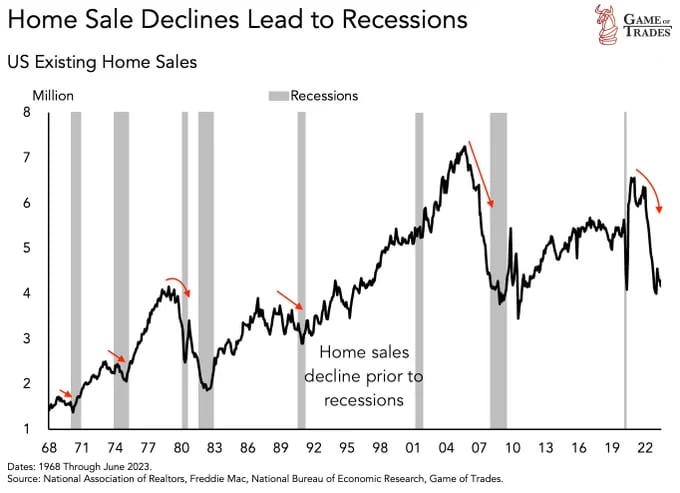

Aunque la liquidez en el sistema está en zona de máximos, al endurecer las políticas monetarias y retirar dinero cambian las dinámicas, se ha encarecido mucho y muy deprisa el coste del servicio de la deuda y un sector muy afectado está siendo el inmobiliario, como suele suceder en estos casos.

Se trata de un pilar esencial para el crecimiento económico y cuando se enfría siempre termina trasladando debilidad al conjunto de la economía. Cuando cae el sector inmobiliario es cuestión de tiempo que la economía termine adentrándose en fases recesivas.

La advertencia del sector inmobiliario se suma a la de la curva de tipos invertida o a la de unos Indicadores Adelantados deprimidos y habiendo registrado una seuencia de 16 meses consecutivos de caída, entre otros.

Las bolsas recuperaron terreno en la jornada del viernes y cerraron en positivo también la semana pasada introduciendo cierto optimismo aunque no mucho fundamento para el caso alcista, mucho menos para decidirse por «buy the dip».

Sin alterar mucho las lecturas internas, muy negativas, o el desarrollo de pautas técnicas y en un periodo estacionamente desfavorable, no es aconsejable lanzarse a comprar renta variable.

Respecto a los datos internos, vean el «breath» o línea de avance/desceso del Nasdaq registrando nuevos mínimos históricos:

La divergencia dibujada entre la línea de avance descenso y el precio del Nasdaq es llamativa y peligrosa:

Otro dato interno del mercado, el número de acciones cuyo comportamiento es mejor que el índice SP500, también se ha caído a zona de mínimos:

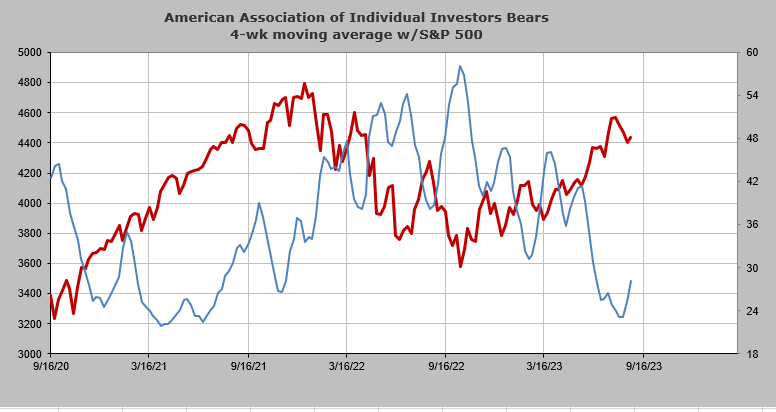

El revolcón de las bolsas durante este mes de agosto ha sido ordenado pero suficiente para expulsar a muchos alcistas, el posicionamiento alcista ha bajado y también se ha reducido el optimismo entre los inversores particulares aunque de manera limitada todavía.

Los índices recuperaron posiciones el viernes, el Nasdaq subió un +0.94%, el SP500 0.65% y el Dow Jones, +0.73%. El rebote del viernes se produjo desde una zona de gran relevancia técnica para el Nasdaq, la diectriz inferior del canal alcista que ha contenido las subidas desde principio de año repelió las caídas ligeramente. Habrá un nuevo test de esos mínimos y la posibilidad de perforar definitivamente la directriz es actualmente el escenario de mayor probabilidad.

NASDAQ-100, 60 minutos,

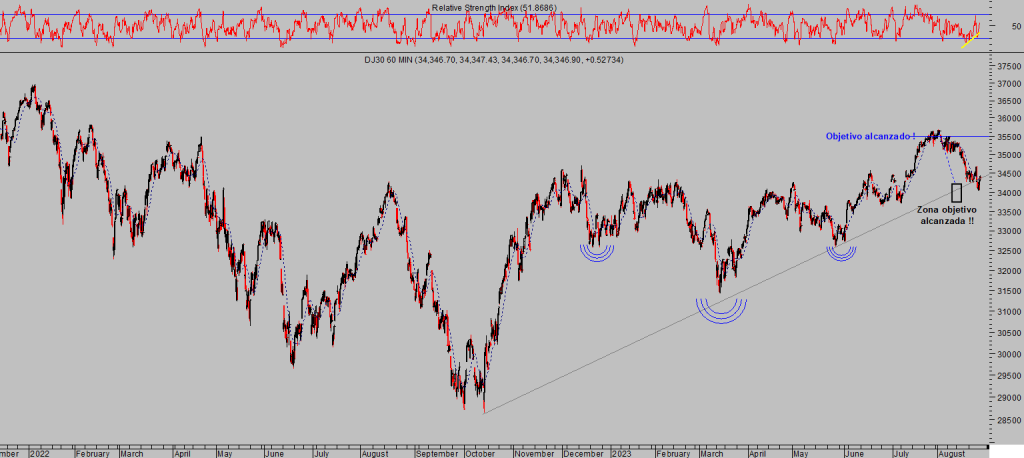

DOW JONES, 60 minutos.

S&P500, 60 minutos.

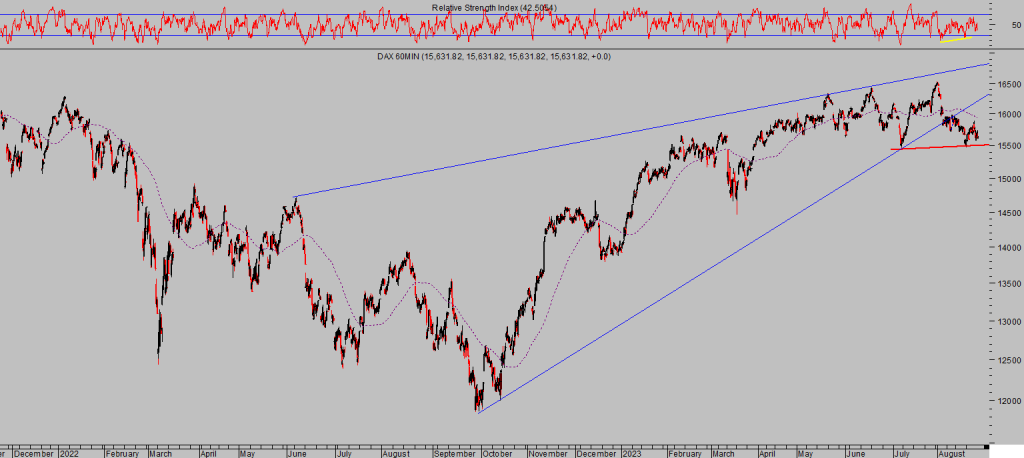

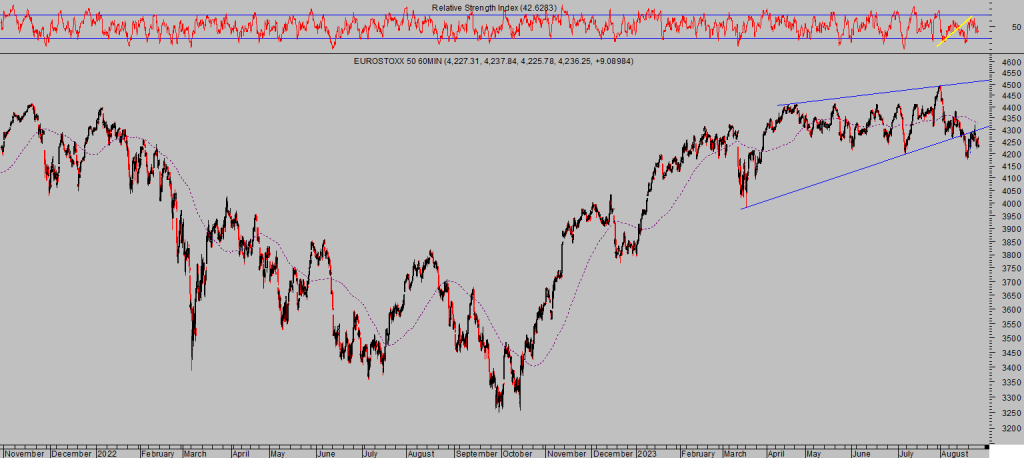

Las bolsas europeas continúan bajo presión, acusando un entorno macro bastante frágil y técnicamente vulnerable con el lado corto -bajista- todavía como el de menor resistencia.

DAX-40, 60 minutos.

EUROSTOXX-50, 60 minutos.

IBEX-35, 60 minutos.

Las inercias del mercado apuntan en dirección bajista, aunque estos días las cotizaciones pueden estar influidas por la estacionalidad de fin de mes, y la estacionalidad de septiembre (peor mes de comportamiento de las bolsas) sugiere cautela.

De momento mantenemos las posiciones bajistas abiertas (compartidas con suscriptores) acumulando muy interesante rentabilidad, como el +15% que suma la siguiente estrategia contra el Nasdaq y cuyo potencial apunta hacia proyeciones superiores al 25% en próximas fechas. Bajo el peor escenario, esta estrategia tiene blindada una rentabilidad positiva mínima superior al 4%

QQQS, diario.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com