Las actas de la reunión del FOMC de julio ayer publicadas reflejan aún ciertas dudas de los miembros sobre el fin del ciclo de subida de tipos de interés, aunque también muestran cautela ante el error que supondría endurecer las políticas monetarias más allá de lo estrictamente necesario.

Los miembros del FOMC reiteran su visión positiva de la economia descartando una recesión pero señalan la contracción del crédito bancario como un problema, ven un entorno económico estable pero la situación y perspectivas del sector inmobiliario no residencial preocupan, reconocen que la inflación ha caído pero también que sigue elevada y que existen riesgos de repunte, bla, bla…

Es decir, los miembros del FOMC muestran argumentos de fortaleza económica y baja inflación pero también contra argumentos para cada hipótesis, también en lo referente a subir o mantener tipos.

Unas actas, por tanto, ambiguas y que evitan mensajes categóricos.

Así, el mercado continúa con la incertidumbre de cara al FOMC del 19-20 de septiembre aunque con la atención fijada en el simposio de banqueros centrales que se celebrará la última semana de este mes de agosto en Jackson Hole, de la que suelen salir mensajes de calado.

Los mercados respondieron con caídas a la publicación de las actas, las bolsas perdieron al cierre un-1.15% el Nasdaq un -0.76%, el SP500 y un -0.52% el Dow Jones.

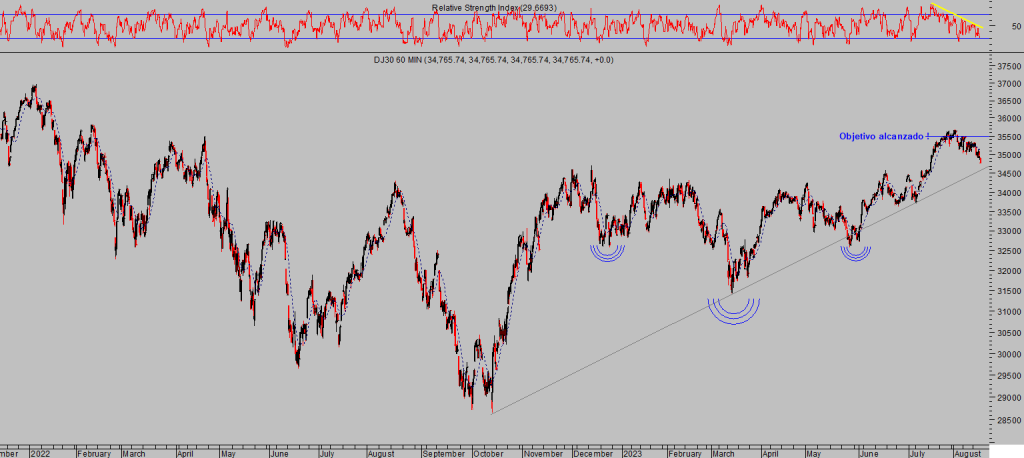

DOW JONES, 60 minutos.

Los bonos continuaron perdiendo niveles de precio y la rentabilidad prosiguió su ascenso, ayer el Bono a 10 años cerró en el nivel más alto en 15 años, 4.27%.

Tambien su rentabilidad real, descontada de inflación, subió hasta niveles de 2009.

El encarecimiento del precio de la energía puede continuar, después de subidas tan verticales como las experimentadas en pasadas semanas (por cierto aprovechadas desde el inicio a través de sencilla estrategia compartida con lectores que arroja +50% de rentabilidad) sería normal asistir a algún tipo de corrección pero el peligro de retomar las subidas es muy real. Inflación?

WEST TEXAS, diario

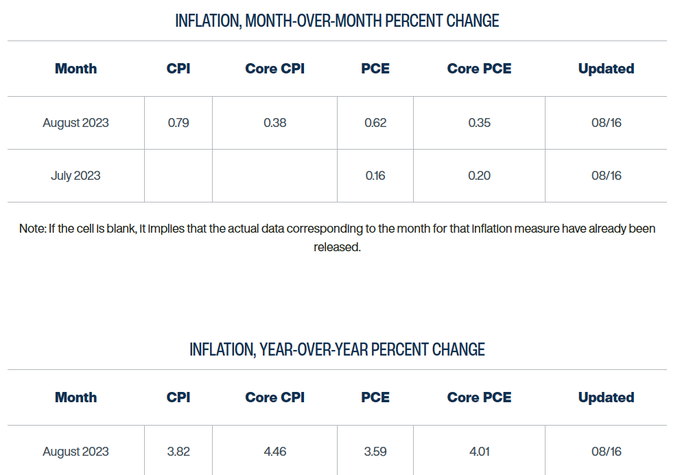

Subidas del precio del crudo y derivados, gasolinas o del gas natural tan pronunciadas como las de las pasadas 6 semanas o el final del efecto calendario, que tanto ha beneficiado los registros de inflación en los últimos meses, entre otros, son factores de carácter inflacionista que no pasan desapercibidos.

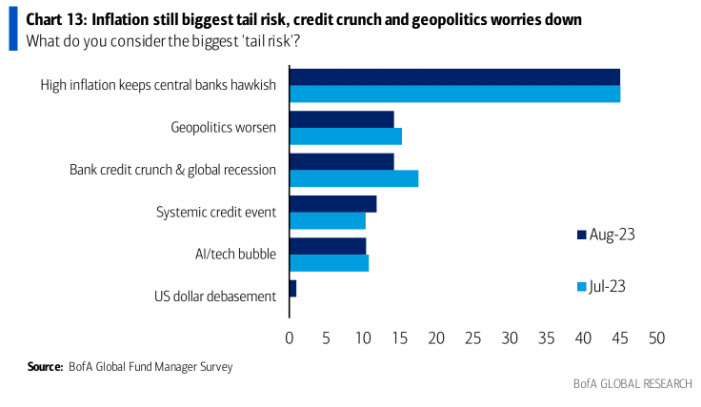

Tanto que la encuesta de Bank of America entre gestores de fondos destaca la inflación y «higher for longer» como el principal riesgo de cola al que se enfrentan los mercados.

No en vano, la Reserva Federal de Cleveland ha publicado sus previsiones de inflación para este mes de agosto, sorprenderán a aquellos (al consenso) que apuestan por continuidad de la caída de los precios, son realmente elevadas.

Si se confirma que la inflación vuelve a retomar inercia alcista regresarán los temores al mercado y la incertidumbre al seno del FOMC.

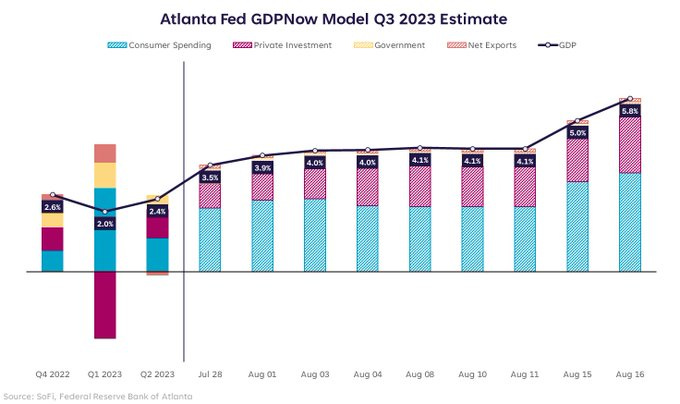

Si además, el modelo de cálculo de PIB en tiempo real -GDP Now- elaorado por la Reserva Federal de Atlanta acierta en sus previsiones y el PIB crece este tercer trimestre al 5%, entonces los mercados responderían a tan positiva noticia con gran preocupación (cuanto mejor para la economía peor para las bolsas) ya que la FED se vería en la tesitura de tener que volver a elevar tipos en septiembre.

Septiembre es además el mes de peor comportamiento histórico de las bolsas.

GDP-NOW, FED ATLANTA.

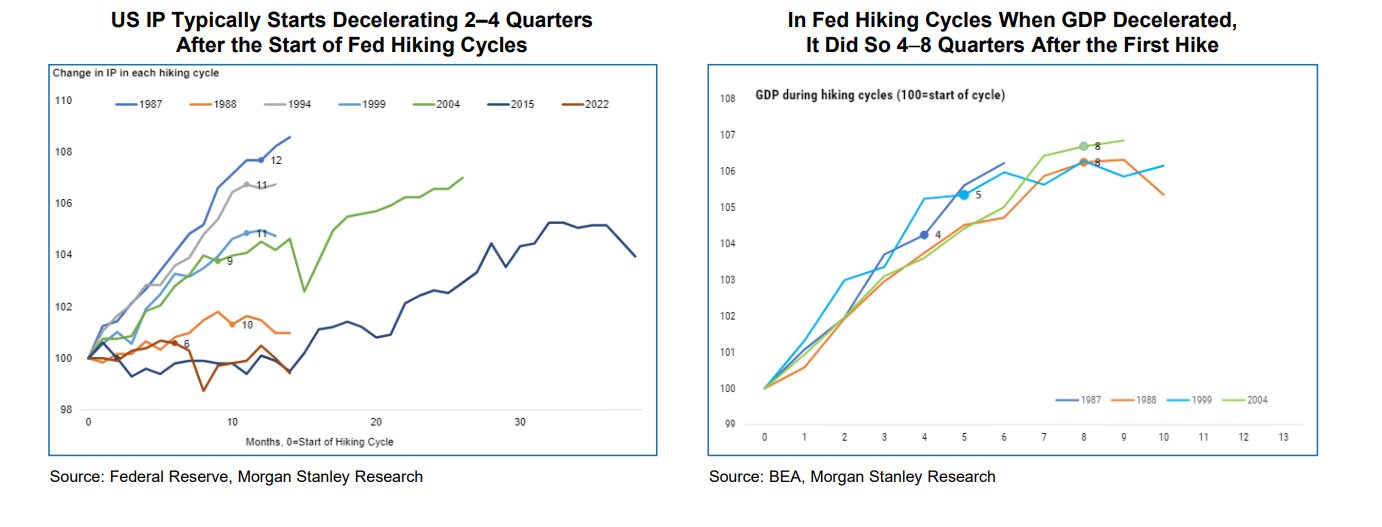

Las subidas de tipos han sido históricas por rápidas y por magnitud pero existe un efecto retraso de su impacto completo sobre la economía y de ahí surge el temor de haber subido ya suficiente y sería prefeible el modo esperar y ver que expresan algunos miembros de la FED.

Es altamente improbable que los mercados puedan retomar una nueva tendencia alcista después del ciclo de subidas de tipos más acusado y veloz de la historia, cuando los efectos completos no terminan de surgir hasta pasados 9-12 meses. Es también improbable observando los excesivos niveles de valoración hoy existentes.

Ahora bien, el ciclo actual es diferente a otros, en cuanto que la liquidez-creada-de-la-nada en años previos no tiene precedentes y además mientras que la FED endurece la política monetaria el Tesoro está inundando el sistema con estímulos fiscales.

La evolución económics actual es razonablemente positiva, atentiendo exclusivamente a la carátula de los datos macro pero la realidad es más dudosa y la situación de millones de ciudadanos perdiendo poder adquisitivo o al borde de la pobeza dan fe.

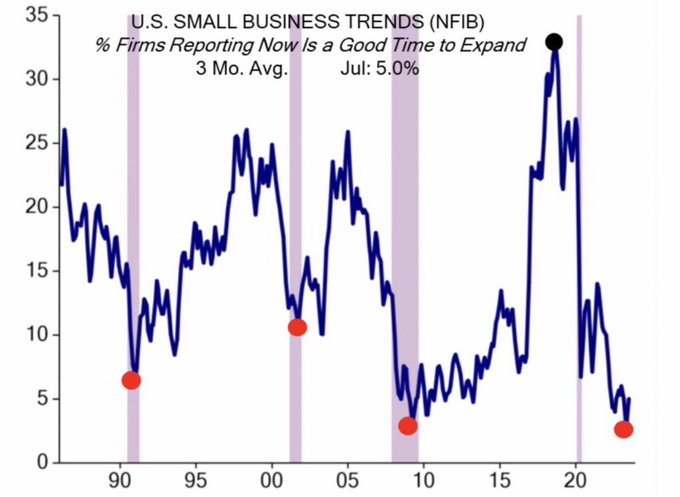

Así las cosas, la mayoría de empresarios considera que no es momento de expandir su negocio.

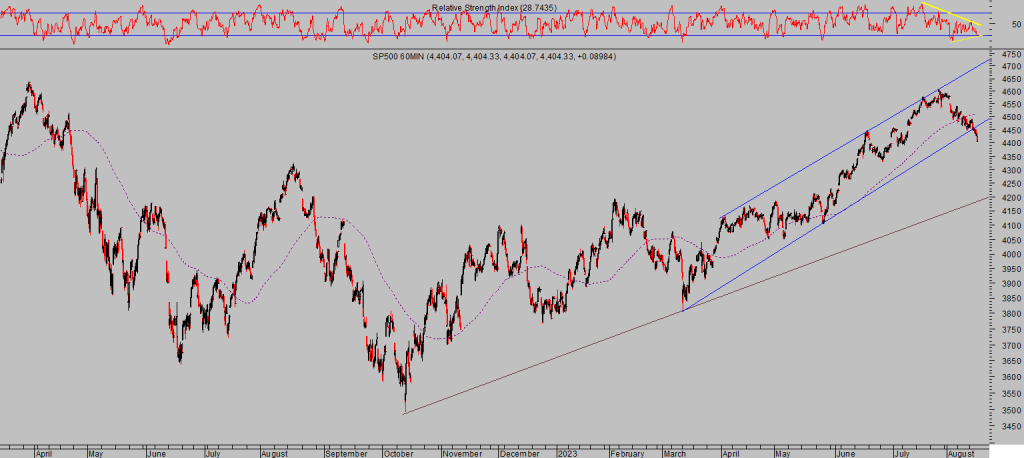

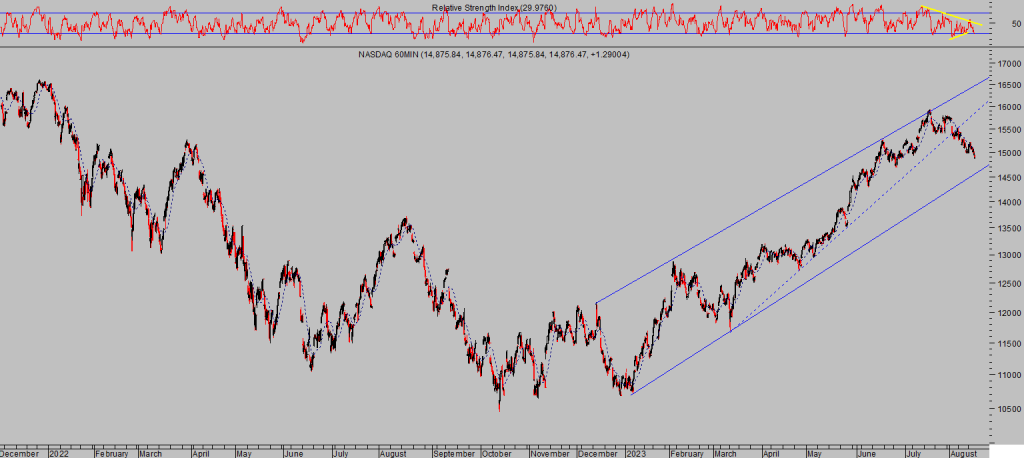

Los índices hicieron techo el pasado 27 de julio y desde entonces han caído un 4%-5% de manera muy ordenada y sin sobresaltar los niveles de volatilidad implícita.

En las últimas jornadas e han creado ciertas divergencias alcistas en gráficos de corto plazo que podrían dar lugar a algún tipo de rebote técnico antes de proseguir con la corrección.

Particularmente el SP500 que ha perforado la directriz de tendencia alcista dibujada desde los mínimos de marzo y quebrado la estructura alcista. Podría desplegar un pull back y test de la directriz perdida antes de seguir cayendo, o no!

S&P500, 60 minutos.

NASDAQ-100, 60 minutos.

La corrección en curso presenta visos de continuidad, de no haber finalizado, y las estrategias (compartidas con suscriptores) abiertas y sin apenas riesgo para acompañar las caídas se están comportando muy favorablemente. Una de ellas apuesta por caída del Nasdaq y acumula una rentabilidad superior al 12%.

QQQS, diario

Stay tunned!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com