-

El IPC de julio podría registrar un aumento del 3.3%, frente al 3,0% de junio

-

Creo que es probable que la inflación aumente en los próximos meses debido al encarecimiento de la energía y los alimentos

-

Por lo tanto, utilicé la herramienta de selección de valores de InvestingPro para encontrar valores de alto rendimiento que se comporten bien a medida que aumenta la inflación

-

¿Busca más ideas operativas para sortear la actual volatilidad del mercado? La herramienta de InvestingPro le ayuda a identificar fácilmente los valores ganadores en cada momento.

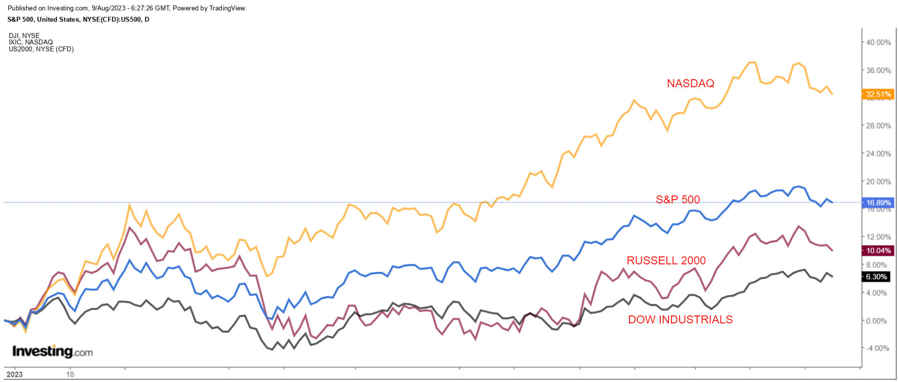

El repunte de Wall Street en lo que va de año parece haber perdido impulso, y los valores se han visto presionados recientemente por los renovados temores sobre la salud del sector bancario estadounidense y las persistentes preocupaciones sobre el crecimiento mundial.

Después de un repunte de cinco meses que llevó al índice de referencia S&P 500 y al índice tecnológico Nasdaq 100 a situarse a un 5% de sus máximos históricos, agosto ha registrado cinco sesiones perdedoras de seis, de cara al miércoles.

El S&P 500 ha perdido un 2% este mes, el Nasdaq un 3.1%, y el índice Russell 2000 de valores de pequeña capitalización, de gran sensibilidad económica, un 3.5%. El índice Dow Jones Industrial Average ha tenido un comportamiento ligeramente mejor, con una caída del 0.7% en lo que va de agosto.

Esto no debería sorprender a quienes leyeron mi artículo, en el que advertía de que estamos entrando en un periodo estacionalmente débil del año, y no sería sorprendente un retroceso en agosto.

Aún no estamos fuera de peligro, ya que la publicación el jueves del esperado informe estadounidense de julio del IPC podría dar lugar a un aumento de la volatilidad en los próximos días y semanas.

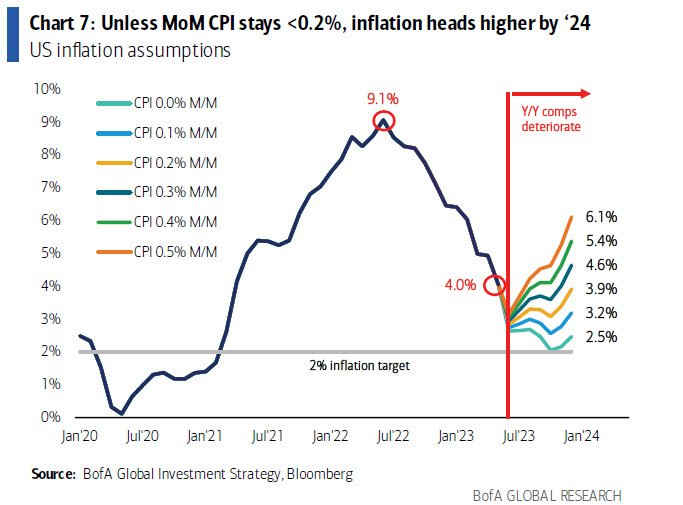

La estimación de consenso es que los datos mostrarán una aceleración del índice general de precios al consumo anual hasta el 3.3% desde el aumento del 3.0% registrado en junio.

Mientras tanto, las estimaciones para la cifra de inflación interanual subyacente -que no incluye los precios de los alimentos y la energía- apuntan a un aumento del 4.7%, frente a la lectura del 4.8% de junio.

A la luz de los recientes aumentos notables de los precios de la energía y los alimentos, espero que las presiones inflacionistas se reaceleren en los próximos meses.

Es probable que esta tendencia persista hasta finales de 2023 y principios de 2024, con un IPC que podría volver a situarse entre el 4.6% y el 5.4%.

Creo que los niveles de inflación podrían mantenerse elevados durante un periodo más prolongado de lo que anticipan actualmente los mercados financieros.

Para ayudarle a sortear con éxito el incierto contexto macroeconómico, he utilizado el filtro de InvestingPro para identificar algunos de los mejores valores que tienden a ofrecer fuertes rendimientos durante los periodos de mayor inflación.

En esos momentos, los valores de alta calidad que pagan dividendos, con unos fundamentales sólidos y unos flujos de caja libres robustos, tienden a destacar como opciones atractivas.

Para iniciar mi proceso, primero busqué valores pertenecientes a sectores defensivos del mercado, como productos básicos de consumo (XLP), energía (XLE), cuidado de la salud (XLV), finanzas (XLF) y servicios públicos (XLU), ya que sus productos y servicios son esenciales para la vida diaria de las personas.

Las empresas de estos sectores suelen vender una gama de bienes que los consumidores necesitan independientemente de la situación de la economía, lo que las convierte en compras inteligentes en el entorno actual.

A continuación, busqué valores con una rentabilidad por dividendo superior al 3%.

Por último, busqué nombres con un potencial alcista de al menos el 10%, basándome tanto en los modelos de «valor razonable» de InvestingPro como en los objetivos de precios de los analistas de Wall Street.

Las empresas con una capitalización bursátil superior a 20,000 millones de dólares entraron en mi lista de seguimiento.

Todas las acciones tienen una etiqueta de InvestingPro Salud Financiera Global de «Muy buena» o «Buena». La calificación se basa en la solidez del balance, los flujos de caja y las tendencias de los flujos de caja de la empresa.

Una vez aplicados los criterios, me quedé con 26 empresas que pueden capear periodos prolongados de alta inflación y proporcionar a los inversionistas un flujo de ingresos fiable.

Curiosamente, todas las empresas que entraron en mi lista fabrican productos y prestan servicios sin los cuales los consumidores estadounidenses no pueden vivir, independientemente de las condiciones económicas.

Utilizando el análisis exhaustivo y las capacidades de filtrado del screener de InvestingPro, los inversores pueden descubrir valores que pagan dividendos, que proporcionan un flujo de ingresos fiable y muestran el potencial de crecimiento a largo plazo, convirtiéndolos en opciones resistentes en climas económicos inciertos.

Las 15 mejores empresas para invertir en tiempos de alta inflación

Dentro del S&P 500, estas son las mejores empresas en las que invertir cuando aumentan los temores inflacionistas:

ExxonMobil (NYSE:XOM):

* Rentabilidad por dividendo: 3,4%.

* Incremento InvestingPro: +12%

* Aumento de los analistas: +10.8%

Chevron (NYSE:CVX):

* Rentabilidad por dividendo: 3,8

* Aumento InvestingPro: +29%

* Analistas: +13%

AbbVie (NYSE:ABBV):

* Rentabilidad por dividendo: 4,0%.

* Aumento InvestingPro: +7.5%

* Analistas: +10.5%

Bank of America (NYSE:BAC):

* Rentabilidad por dividendo: 3,1%.

* Aumento InvestingPro: +41.3%

* Aumento de los analistas: +11.8%

Pfizer (NYSE:PFE):

* Rentabilidad por dividendo: 4.7%.

* Aumento InvestingPro: +41.1%

* Aumento de los analistas: +17.1%

Bristol-Myers Squibb (NYSE:BMY):

* Rentabilidad por dividendo: 3.8%.

* Aumento InvestingPro: +29.1%

* Analistas: +23.2%

Goldman Sachs (NYSE:GS):

* Rentabilidad por dividendo: 3.1%.

* Aumento InvestingPro: +13.9%

* Analistas: +10.1%

Gilead Sciences (NASDAQ:GILD):

* Rentabilidad por dividendo: 3.8%.

* Aumento InvestingPro: +39.6%

* Aumento de los analistas: +14.4%

CVS Health (NYSE:CVS):

* Rentabilidad por dividendo: 3.3%.

* Aumento InvestingPro: +55.9%

* Aumento de los analistas: +24.7%

Altria (NYSE:MO):

* Rentabilidad por dividendo: 8.5

* Aumento InvestingPro: +36.2%

* Aumento de los analistas: +13.6%

Target (NYSE:TGT):

* Rentabilidad por dividendo: 3.3%.

* Aumento InvestingPro: +19.5%

* Aumento de los analistas: +24.5%

Phillips 66 (NYSE:PSX):

* Rentabilidad por dividendo: 3.8%.

* Aumento InvestingPro: +38.8%

* Analistas: +12.2%

MetLife (NYSE:MET):

* Rentabilidad por dividendo: 3.3%.

* Aumento InvestingPro: +11.9%

* Aumento de los analistas: +21.2%

Valero Energy (NYSE:VLO):

* Rentabilidad por dividendo: 3.2%.

* Aumento InvestingPro: +29.6%

* Aumento de los analistas: +12.3%

Kraft Heinz (NASDAQ:KHC):

* Rentabilidad por dividendo: 4.5

* Aumento InvestingPro: +39.7%

* Analistas: +13.4%

Jesse Cohen/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.