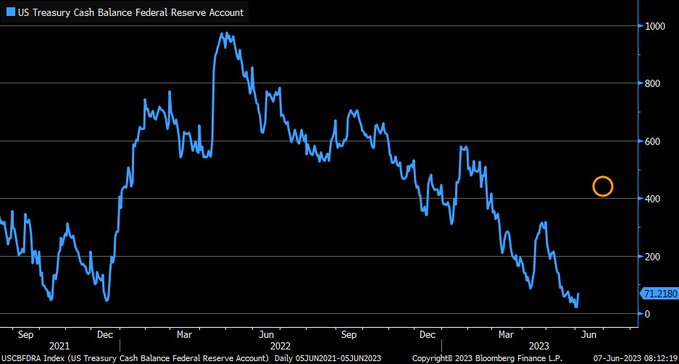

Las elucubraciones del mercado respecto al monto y tiempo en que el Tesoro reconstruiría sus depauperadas reservas de efectivo han dado paso a datos concretos, ahora que se ha suspendido el techo de deuda las autoridades se han decidido a establecer y comunicar los detalles.

El Tesoro informó ayer que prevé aumentar el nivel de efectivo, (cuenta del TGA, Treasury General Account) hasta los $425.000 millones para finales de este mes de junio, vean breve comunicado.

Descontando el efectivo del TGA actualmente en caja, las emisiones previstas para las próximas 3 semanas sumarán un monto aproximado de $350.000 millones, un ingente volumen de liquidez que tendrá que ser detraído de otros menesteres, inversiones en bolsa incluidas.

CUENTA DE EFECTIVO DEL TESORO EEUU.

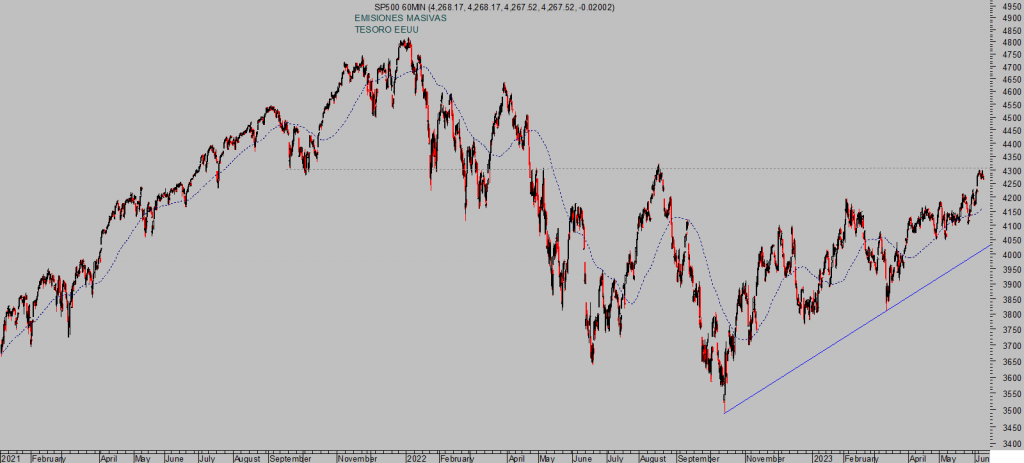

Existe un precedente no muy lejano, diciembre de 2021, cuando el Tesoro decidió aumentar sus reservas de efectivo en similar cuantía y cuyo impacto en las bolsas se manifestó de forma inmediata, fue el impacto que venimos semanas advirtiendo que podría suceder ahora si el Tesoro se decidiese por actuar de igual manera que entones.

S&P500, 60 minutos.

El Tesoro ha estimado unas emisiones de deuda por el importe antes citado, el mercado apunta a que será aún mayor durante el resto del verano, pudiendo rondar los $850.000 millones desde ahora hasta octubre-

El comunicado señala que aspira a elevar el efectivo hasta $600.000 millones para finales de septiembre, mediante grandes emisiones en junio, otras de menor cuantía en julio y decaída en agosto.

Semejante volumen de emisión de deuda supone un drenaje de liquidez del sistema y a la postre se traduce en un endurecimiento de las condiciones monetarias equivalente a subir tipos 0.25 puntos.

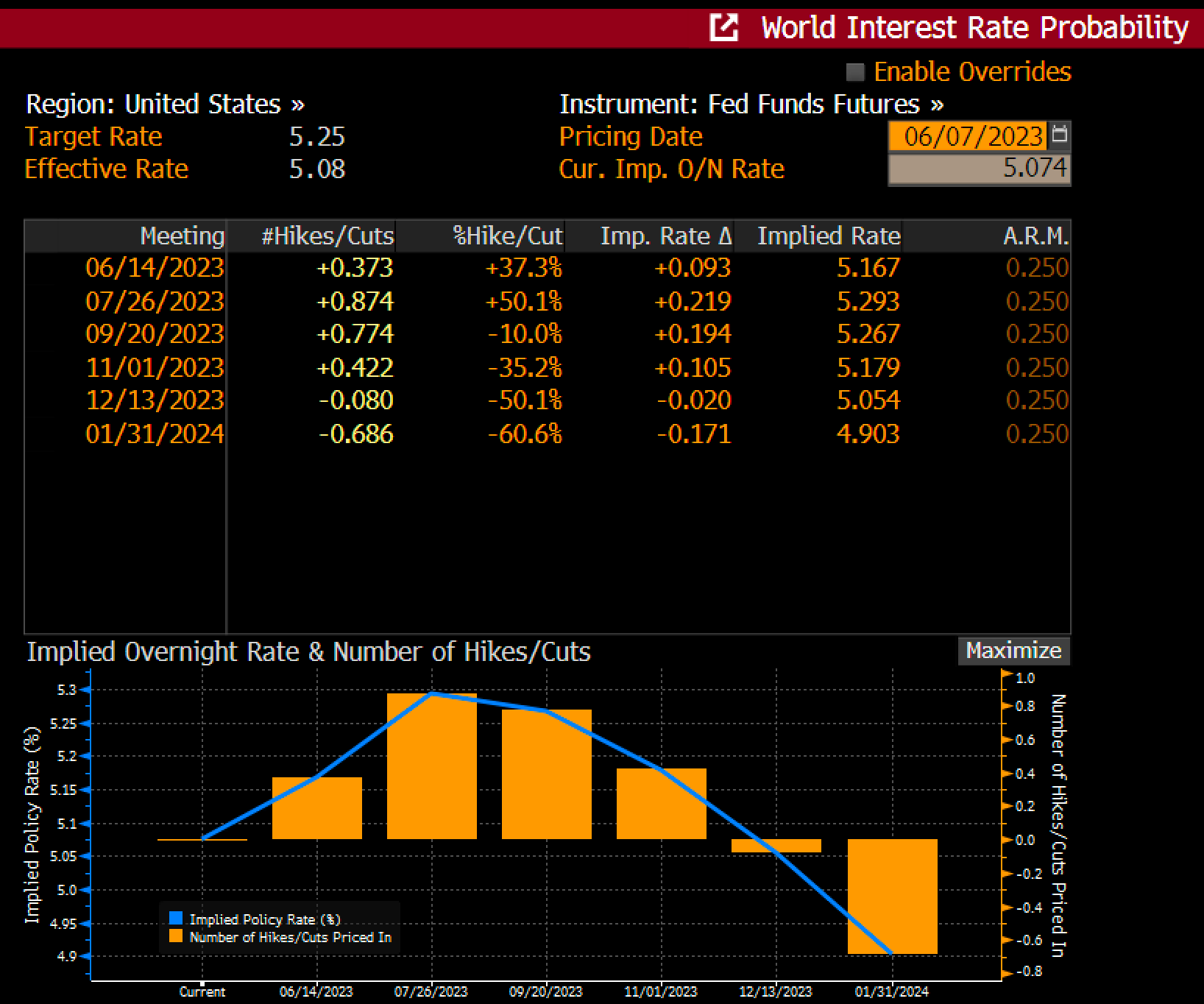

Así la Reserva Federal comenzó hace unos días a deslizar que no tocará los tipos en junio, veremos!, pero es cada vez más probable que vuelva a subirlos en la reunión del mes de julio y este es el escenario que ya descuentan los Swaps sobre FED FUNDS.

El tan descontado por el mercado «pivot» (inicio de bajadas de tipos) para este mes de junio y las proyecciones de bajada de tipos en 100 puntos básicos antes de 2024, que venían anunciando distintos analistas y que descontaban los mercados hasta hace pocas semanas, ha desaparecido.

Ahora el mercado apunta a final de año como fecha más probable para que la FED comience a bajar tipos.

Sin embargo, este importante ajuste de previsiones de política monetaria ha pasado completamente desapercibido en las bolsas que, lejos de detenerse a reflexionar acerca de las repercusiones, ha continuado arañando puntos al alza.

S&P500, semana.

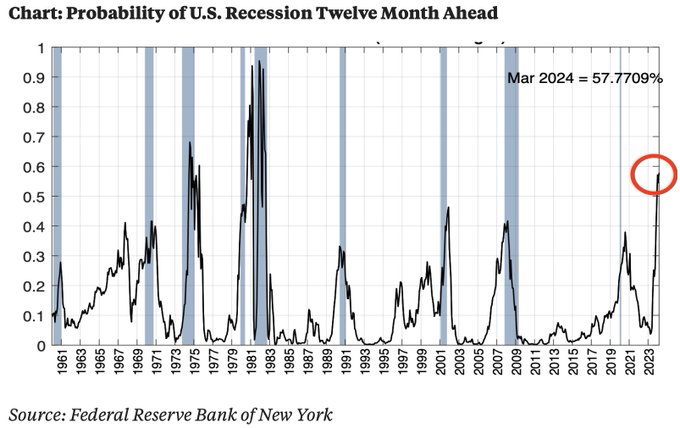

A pesar de que las autoridades monetarias mantienen vivo el relato «soft landing», paradójicamente la FED de Nueva York proyecta recesión económica, aunque no inmediata. Apunta a marzo de 2024 con una probabilidad de casi el 58%, un porcentaje de posibilidades bastante superior al registrado antes de las últimas 4 recesiones.

En estas condiciones, los inversores se inclinan cada vez más por el lado del optimismo, el mantra FOMO (miedo a perderse eventuales subidas), las compras de acciones y la creencia de que si las bolsas han sido capaces de superar todos los retos que se han presentado, con caída de beneficios y márgenes o crisis bancaria de marzo incluidos, podrán continuar remontando posiciones.

Este lunes pasado señalaba que la semana pasada se produjo el mayor flujo semanal registrado de compras de acciones del sector tecnológico.

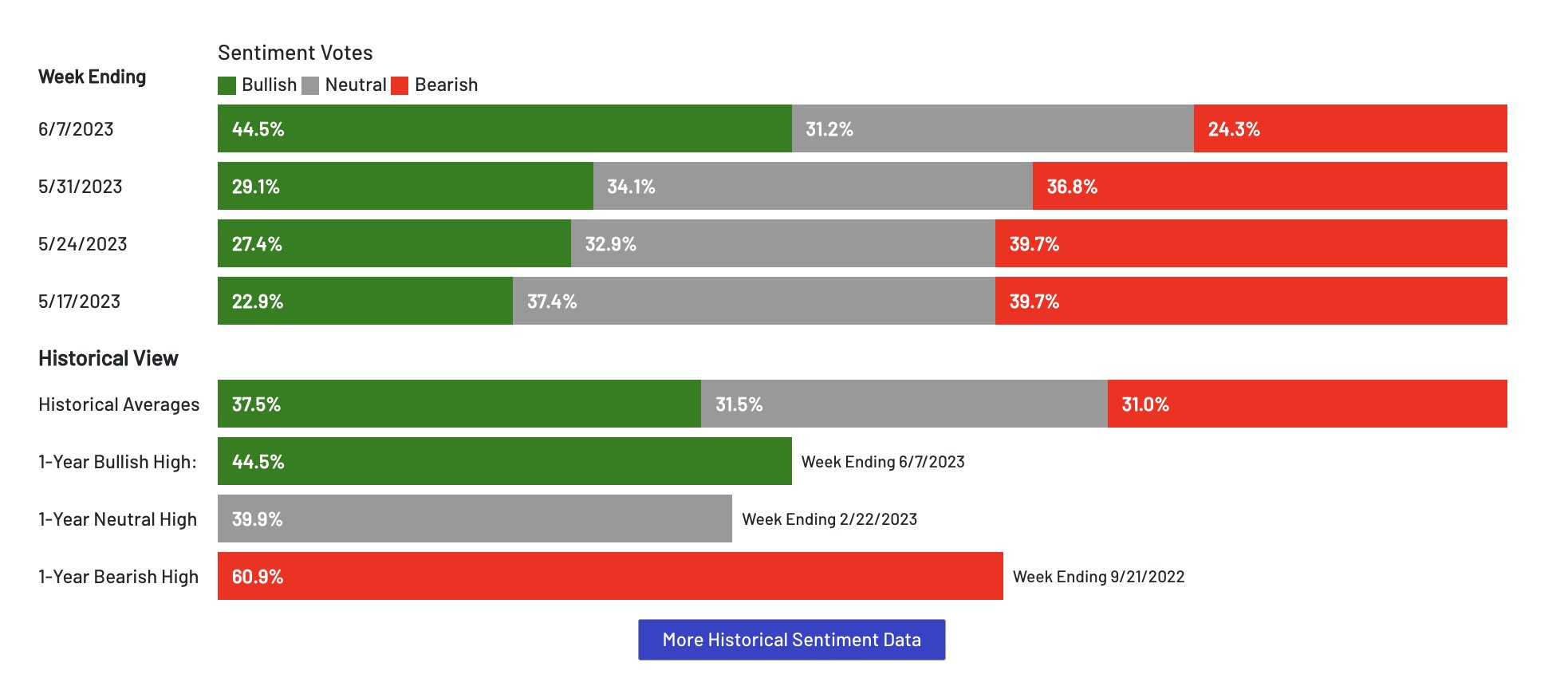

La ilusión de los inversores ha ido a más, el sentimiento de los inversores ya era en general positivo en las últimas semanas, a excepción de los particulares cuyas encuestas continuaban mostrando reticencias y falta de ánimo inversor.

Pero la semana pasada se produjo un importante giro hacia el optimismo, según la encuesta de la AAII (American Association of Individual Investors). con fuerte subida de los alcistas y también importante caída de los bajistas.

El sentimiento de los inversores particulares (manos débiles) según AAII ha recobrado niveles de optimismo no vistos desde 2021!.

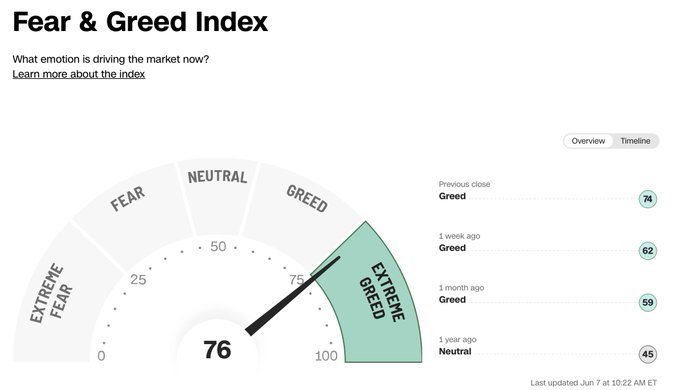

No sólo los inversores particulares han perdido el miedo y quieren apuntarse a la fiesta de las ganancias, el indicador de sentimiento del conjunto de mercado «Fear & Greed Index» se ha adentrado en territorio extremo, anunciando aumento del riesgo de corrección.

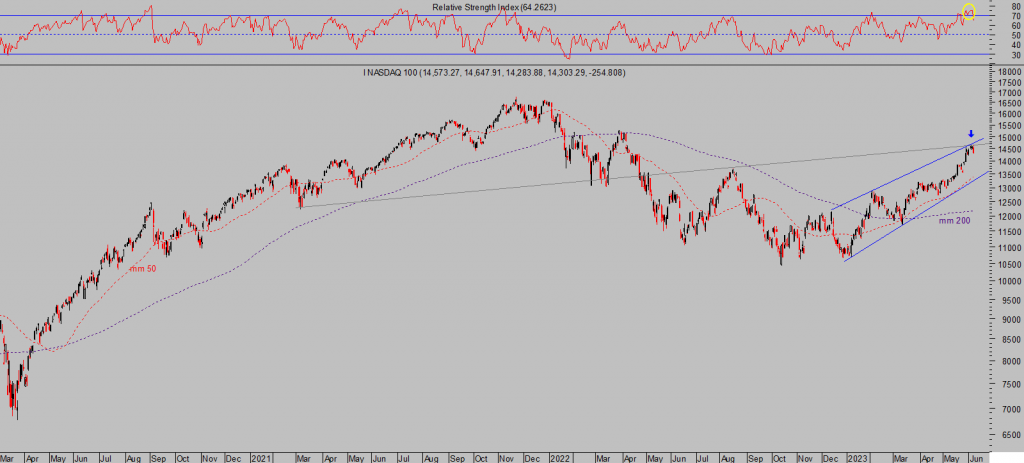

Este lunes el mercado abrió la semana con ganancias, también el martes mantuvo el tipo pero ayer miércoles se produjo una primera descarga, centrada principalmente en las grandes acciones tecnológicas que tanto han arrastrado al conjunto del mercado al alza desde el pasado mes de octubre.

Nvidia, Amazon, Google, Microsoft, Apple o Meta cayeron ayer con cierta intensidad y el Nasdaq cerró la sesión cayendo un -1.29%, el SP500 un -0.38% y el Dow Jones consiguió zafarse de las ventas y subió un +0.27%.

NASDAQ-100, diario.

Lo más interesante de la foto fija de las acciones que subieron y bajaron en la jornada de ayer fue observar un comportamiento contrario al que viene mostrando el mercado en los últimos meses. Caídas de las grandes empresas acompañadas de subidas de la mayoría del resto de títulos que conforman los índices, particularmente las pequeñas y medianas empresas o las del sector industrial. Ha comenzado la rotación?.

El Russell-2000 en concreto recuperó niveles ayer con energía, en pocas jornadas se ha alejado de la zona de peligro técnico, ha rebasado sus medias móviles de referencia (de 50 y de 200 sesiones respectivamente) y se ha acercado a interesante referencia marcada por la directriz de tendencia bajista.

RUSSELL-2000, diario.

Un entorno de mercados como el actual invita a mantener la visión general de los acontecimientos para evaluar las tendencias generales pero también muy selectiva en lo referido a las distintas áreas y sectores, con objeto de buscar sintonía de las posiciones abiertas con el comportamiento de cada sector.

En un mercado tan dispar es conveniente y oportuno mantener estrategias contrarias, largas y cortas simultáneamente, como las que seguimos y compartimos con los lectores (reservado suscriptores).

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com