El Comité encargado de aprobar que el debate sobre el límite de deuda pueda ser debatido en la cámara de representantes USA denominado «House Rules Committee» votó ayer en favor 7 a 6, despejando el paso a la votación general del Congreso.

Los miembros de Congreso (222 republicanos y 213 demócratas) votarán hoy y a continuación, en caso de resultado positivo como se espera, la propuesta pasará al Senado que tendrá que aprobar definitivamente la medida antes de la próxima semana para evitar que el Tesoro agote sus exiguas reservas.

El gobierno americano ha emitido un informe de 99 páginas, denominado «Fiscal Responsability Act» a través del que expone los detalles asociados al aumento del techo de deuda.

Vincular el aumento del techo de deuda, derivado de falta de rigor y disciplina presupuestaria, con un «acto de responsabilidad fiscal» es un oxímoron en sí mismo.

El acuerdo permitirá aplazar el límite de deuda hasta 2025 sin límite preestablecido, es decir, no contiene cuantía concreta (ahora está en $31.4 billones) y por tanto carece de todo tinte de responsabilidad cuando se estima que el Tesoro podría necesitar emitir hasta $4 billones.

Tampoco cambiará nada material en la evolución de la economía o de los mercados, ciertamente mitiga incertidumbre de corto plazo en los mercados, poco más.

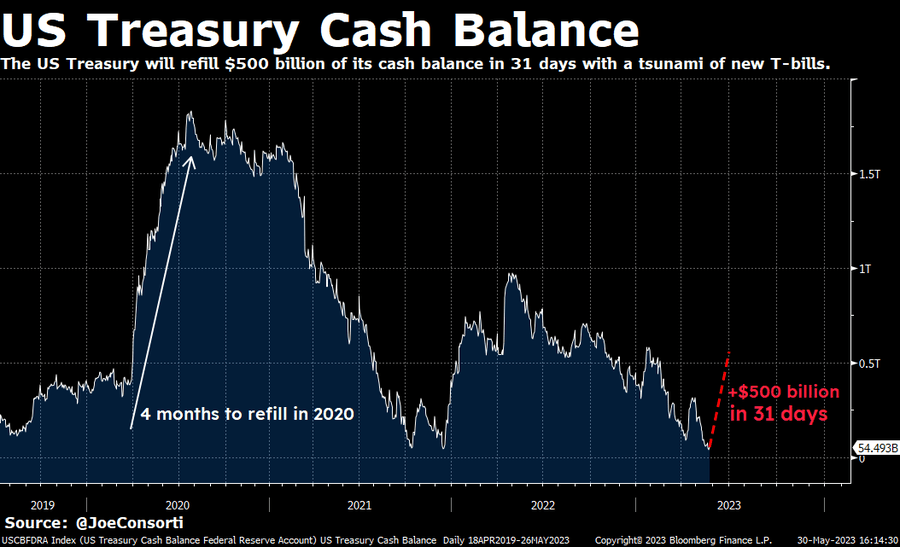

Levantando la mirada hacia el futuro, sin embargo, surgen cuestiones de gran importancia tanto para los mercados financieros como para la economía. Ahora el Tesoro ha recibido autorización para comenzar a emitir deuda y las necesidades sólo para reequilibrar la TGA o Cuenta General del Tesoro son de un tamaño impresionante.

Además de absorber recursos del sistema y reducir la capacidad de otros agentes económicos para financiarse (efecto crowding out) el Tesoro afronta un entorno de tipos verdaderamente adverso para sus intereses. El tipo o coste medio de la deuda del Tesoro es actualmente del 2.11% pero las nuevas emisiones deberían lanzarse a tipos de hoy, con cupones en el entorno del 5%.

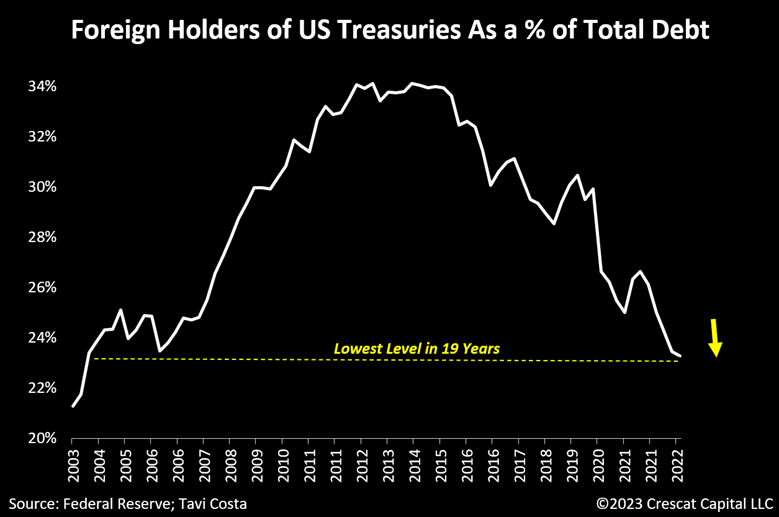

También el Tesoro afronta la avalancha de emisiones, volumen y plazos comentados en post de ayer, en un entorno complicado de falta de interés e incluso de huida de parte de los inversores internacionales.

La falta de demanda es un problema creciente que eventualmente forzará a la Reserva Federal a actuar de comprador de último recurso, con las connotaciones asociadas en términos de independencia y prestigio o monetarias en términos de inflación.

Hasta hace sólo unos años, el mercado podía absorber grandes cantidades de Treasuries sin grandes consecuencias como ocurrió en 2019, las condiciones generales de demanda eran favorables a pesar del enfriamiento de la de extranjeros, pero las condiciones monetarias eran muy positivas y expansivas, los tipos cero, la morosidad era casi inexistente y los bancos estaban en perfecto estado de forma.

Hoy no queda nada de aquellos fatores tan positivos y habrá que estar atentos a los problemas de demanda de títulos del Tesoro USA en un entorno de oferta masiva como el que viene.

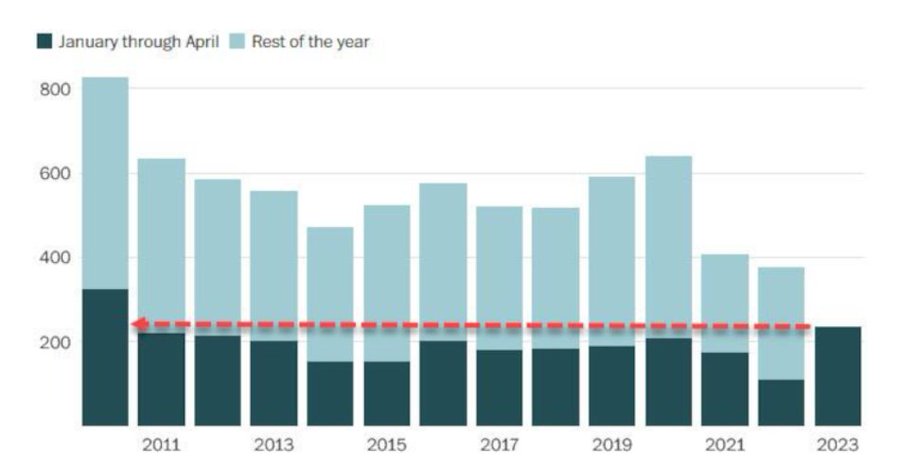

La morosidad, por cierto, este año ya ha superado en número a las sucedidas desde 2010 en el periodo enero-abril y las previsiones no son buenas.

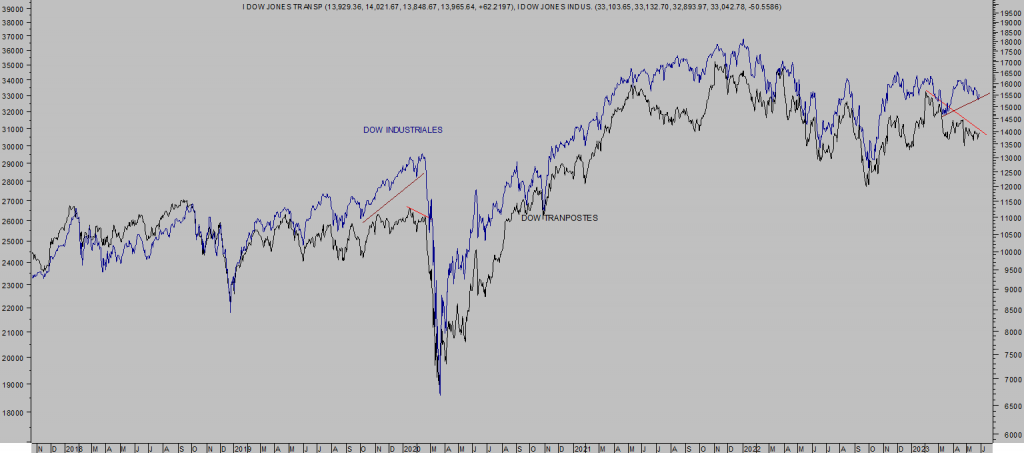

Con todo, los mercados están sorprendiendo por la fortaleza exhibida en los últimos meses, por su capacidad para mantener una tendencia independientemente de la enorme cantidad de datos, indicadores y testigos, divergencias y lecturas de mercado (analizadas en numerosos post) que ofrecen una visión borrosa del optimismo de las bolsas y muchos motivos para la cautela.

No todo el mercado es la Inteligencia Artificial o su gran impacto sobre el Nasdaq o el S&P500 y exceptuando estos, el resto del mercado si está cotizando la incertidumbre reinante.

DOW JONES INDUSTRIALES vs TRANSPORTES.

RUSSELL-2000, semana.

La prima de riesgo, calculada a través del diferencial entre la rentabilidad por dividendo del SP500 y la rentabilidad del bono USA a 10 años, ha caído hasta los 15 puntos básicos, el nivel más bajo en mucho tiempo y bastante inferior al alcanzado el pasado mes de agosto, cuando el SP500 parecía escapar al alza pero se giró abruptamente y cayó con fuerza hasta los mínimos de octubre.

Otro detalle inusual del mercado y que suele surgir en momentos extremos es la concentración de ponderación en unos pocos valores. El peso o ponderación de los 5 grandes valores del SP500 alcanza hoy máximos de más de 30 años, el 24.1% de la capitalización total del índice, frente al 17.8% del año 2020, 10.5% de 2015, el 11.6% de 2010 0 el 20.1% del año 2000

Una anomalía más es el número de acciones del SP500 que está batiendo al índice en el actual rally, el peor dato desde el año 2.000.

Así, la línea de avance/descenso del índice presenta una clara divergencia con el comportamiento del SP500, aún más llamativa, casi histórica, la divergencia dibujada entre el Nasdaq y su línea avance/descenso:

NASDAQ vs LÍNEA DE AVANCE/DESCENSO.

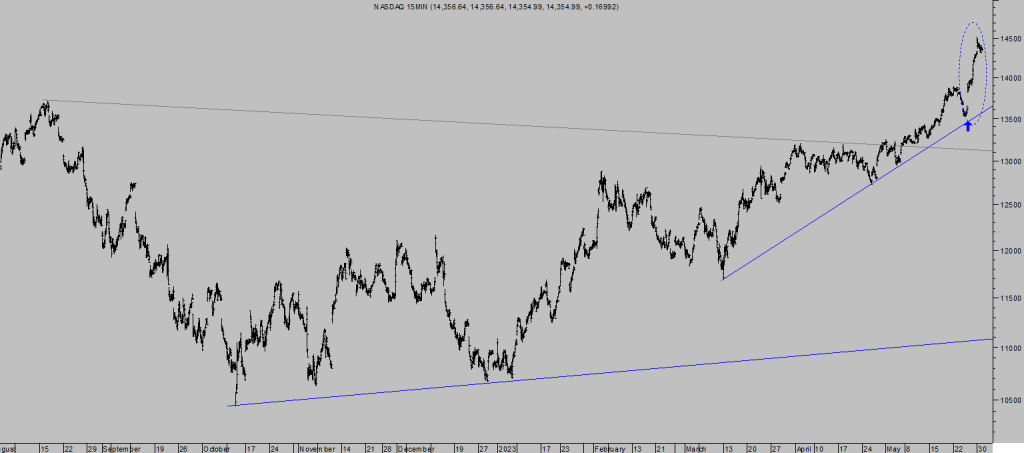

La estampida alcista del Nasdaq de los últimos días ha sido intensa y muy vertical pero ha venido acompañada de alzas en su índice de volatilidad.

NASDAQ-100, 15 minutos.

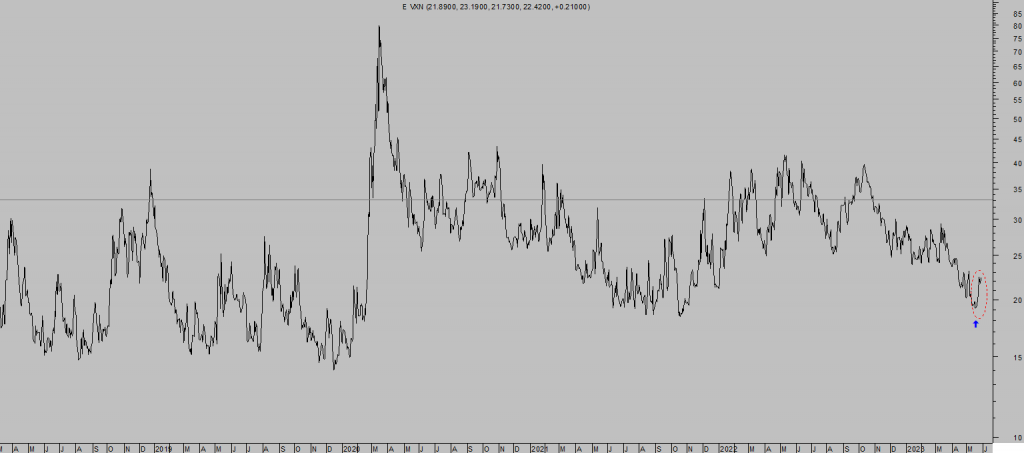

El índice de volatilidad del Nasdaq -VXN- ha subido, los inversores han visto subir al índice pero han comprado volatilidad esperando alzas…

VXN, diario.

… y subidas de volatilidad tradicionalmente vienen acompañadas de eventuales caídas del índice subyacente.

El DAX alemán ha comenzado a perder niveles, de acuerdo con las previsiones y…

DAX-40, 30 minutos,

… se ha activado interesante operativa de riesgo bajo y limitado, para aprovechar la volatilidad y caída de las cotizaciones esperada.

Mantenemos al Nasdaq bajo vigilancia esperando el momento de activación de la estrategia recientemente compartida con lectores (suscriptores).

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com