- First Citizens BancShares alcanzó nuevos máximos históricos

- El banco publicó sus resultados del primer trimestre de 2023 el miércoles

- Beneficio de 9.800$ millones tras la adquisición de SVB

- La relación CET Tier1 es una de las más altas entre sus competidores

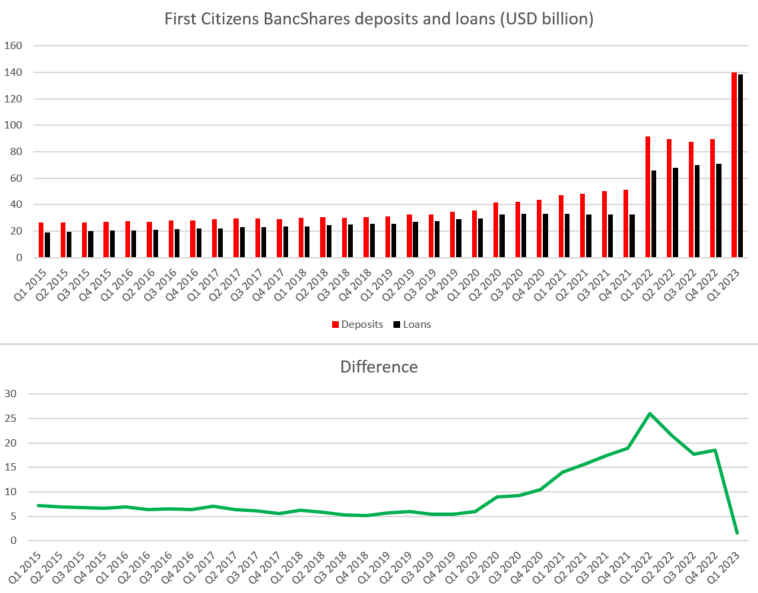

- Superávit de depósitos sobre préstamos al nivel más bajo desde el tercer trimestre de 2000

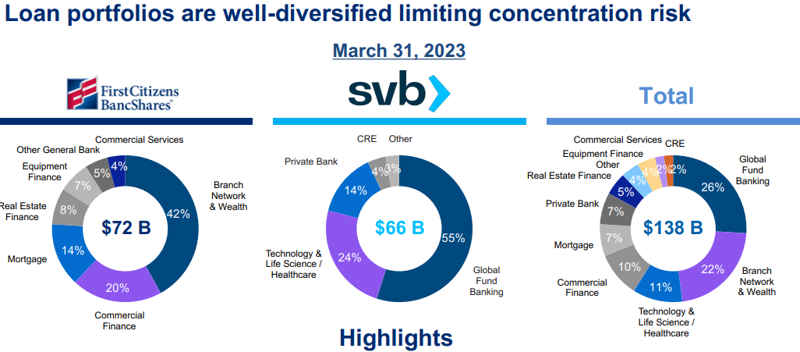

- La adquisición de SVB permitió la diversificación de la cartera de préstamos

- First Citizens espera que los préstamos y depósitos caigan más adelante en el año

Si bien la mayoría de las acciones bancarias de EE. UU. todavía se lamen las heridas después de una reciente agitación en el sector bancario, especialmente los bancos regionales, hay un banco de EE. UU. que acaba de alcanzar nuevos máximos históricos: First Citizens BancShares (FCNCA.US). Este banco ha disfrutado de un sentimiento optimista desde la segunda quincena de marzo, cuando adquirió préstamos y depósitos de un Silicon Valley Bank colapsado. Las acciones de First Citizens volvieron a subir esta semana después de que el banco publicara un informe de ganancias del primer trimestre que incluía detalles de la adquisición de SVB.

First Citizens publicó un aumento masivo en depósitos y préstamos para el primer trimestre de 2023

First Citizens BancShares presentó sus resultados del primer trimestre de 2023 el miércoles antes de la apertura de WallStreet. El informe resultó ser mucho mejor de lo esperado por los analistas. El banco reportó un incremento masivo del 57 % intertrimestral en los depósitos y un salto del 95 % intertrimestral en los préstamos. Sin embargo, el aumento tan masivo en depósitos y préstamos fue impulsado por un evento único que ocurrió al final del trimestre: la adquisición de préstamos y depósitos de SVB colapsado el 27 de marzo de 2023.

La compañía reportó una ganancia de 9.820$ millones en SVB adquisición. Después de tener en cuenta el aumento de las provisiones para pérdidas crediticias, el ingreso neto total de la compañía alcanzó 9.510$ millones, convirtiendo a First Citizens BancShares en el segundo banco estadounidense más rentable durante el trimestre (solo por detrás del gigante JPMorgan, que ganó 12.600$ millones).

Un punto a tener en cuenta es que el índice de capital ordinario de nivel 1 del primer trimestre de 2023 del 12,5 % es uno de los más altos entre sus pares, lo que destaca la calidad de la base de activos de la entidad combinada.

Resultados Q1 2023

- Depósitos: 140.050$ millones vs 118.980$ millones esperados (+57% TaT)

- Préstamos y arrendamientos: 138.290$ millones vs 85.450$ millones esperados (+95% TaT)

- Ingresos netos por intereses: 850$ millones vs 838,2$ millones esperados (+6% TaT)

- Margen de Interés Neto: 3.41% vs 3.36% esperado

- Ratio de capital ordinario de nivel 1: 12,5 % frente al 9,9 % esperado

- BPA: 653,64$ frente a 16,70$ en el primer trimestre de 2022

- Provisiones para Pérdidas Crediticias: $783 millones

- Beneficio Neto: 9.510$ millones

- Ganancia en la adquisición de SVB: 9.820$ millones

- BPA ajustado: $20.09

- Provisiones ajustadas para pérdidas crediticias: 63$ millones frente a 63$ millones esperados

- Ingreso neto ajustado: 292$ millones frente a 292,8$ millones esperados (306$ millones en el primer trimestre de 2022)

First Citizens BancShares experimentó un salto masivo en depósitos y préstamos en el primer trimestre de 2023, gracias a la adquisición de SVB. Un gran salto en ambas medidas en 2022 fue impulsado por la adquisición de CIT. Sin embargo, cabe señalar que la diferencia entre depósitos y préstamos se redujo a solo 1.670$ millones, el nivel más bajo desde el tercer trimestre de 2000, cuando First Citizens tenía solo $8700 millones en depósitos totales (en comparación con 140.000$ millones ahora). Fuente: Bloomberg, XTB

Compra de SVB

First Citizens BancShares asumió préstamos y depósitos de Silicon Valley Bank el 27 de marzo de 2023. Como ya dijimos anteriormente, la compañía reconoció que el aumento masivo de depósitos y préstamos fue impulsado por la adquisición de SVB. Más precisamente, First Citizens adquirió una cartera de préstamos de 66.000$ millones de SVB y adquirió 49.260$ millones en depósitos de SVB. El beneficio por la adquisición fue de 9.820$ millones, gracias a la compra de la cartera de préstamos con un descuento de alrededor del 20%. First Citizens también asumió en el acuerdo el reparto de pérdidas con la Corporación Federal de Seguros de Depósitos (FDIC) en virtud del cual la FDIC reembolsará el 50% de las pérdidas que excedan los 5.000$ millones sobre los activos cubiertos. Se dice que el acuerdo cubre aproximadamente 60.000$ millones en préstamos comerciales.

Como resultado de la adquisición, los activos de First Citizens superaron los 200.000 millones de dólares, lo que lo convierte en uno de los 15 bancos más grandes de EE. UU. Además, la combinación de First Citizens y SVB creó una entidad bancaria con una cartera de préstamos mucho más diversificada que cualquiera de los dos antes de la adquisición. Sin embargo, si bien las ganancias de depósitos y préstamos de la adquisición de SVB fueron enormes, First Citizens puede tener dificultades para mantener a los clientes de SVB, ya que deberá convencerlos de que es lo suficientemente competente y tiene suficiente experiencia para atender adecuadamente a los clientes de las industrias de tecnología y ciencias de la vida, que fueron el foco de SVB. Lo mismo puede decirse de los empleados de SVB, ya se informó que HSBC contrató a más de 40 ex banqueros de SVB que trabajaron en First Citizens.

Fuente: First Citizens BancShares

First Citizens espera una salida de depósitos más adelante en el año

Si bien First Citizens BancShares, ajustado por los efectos de la adquisición de SVB, tuvo un primer trimestre decente del año (aumento intertrimestral de 1.300$ millones en préstamos y aumento intertrimestral de 1.260$ millones en depósitos), la compañía espera que las cosas se deterioren más adelante. Se dice que los depósitos bajaron un 4% hasta abril y la compañía espera que los depósitos a fines del segundo trimestre de 2023, así como a finales de 2023, estén en el rango de 132.000$-137.000$ millones, una disminución de 140.000$ millones reportados para fines del primer trimestre de 2023 También se prevé que los préstamos caigan durante el resto de 2023 y lleguen a 132.000$-135.000$ millones al final del año (138.300$ millones al final del primer trimestre).

Hablando de acciones más precisas, First Citizens planea limitar la originación de nuevos préstamos para oficinas generales a medida que el sector de bienes raíces comerciales está luchando. Los préstamos inmobiliarios comerciales representaron casi el 12 % de la cartera de préstamos de 138.000$ millones de First Citizens, siendo el 2,1% de todos los prestamos concedidos totales.

Previsiones Q2 2023

- Depósitos: 132.000$-137.000$ millones

- Préstamos y arrendamientos: 133.000-136.000$ millones

- Ingresos netos por intereses: 1.800$-1.900$ millones

Previsiones para el año completo 2023

- Depósitos: 132.000$-137.000$ millones (exp. 119.000$ millones)

- Préstamos y arrendamientos: 132.000$-135.00$ millones

- Ingresos netos por intereses: 6.200$-6.500$ millones (exp. 4.020$ millones)

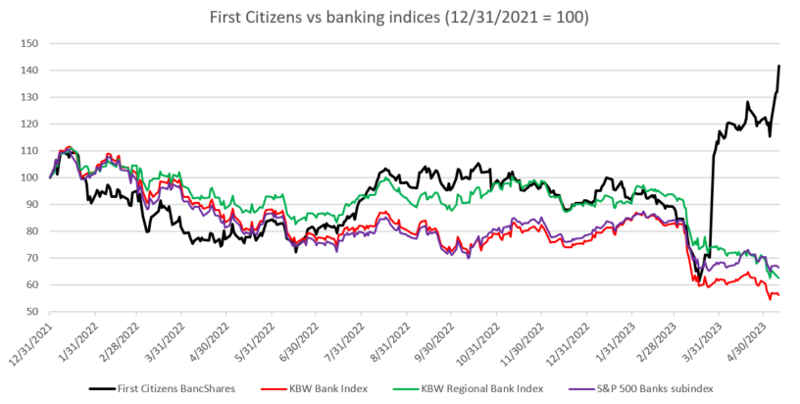

First Citizens BancShares supera al amplio sector bancario

First Citizens BancShares se ha comportado más o menos en línea con el sector bancario en general antes de las turbulencias bancarias estadounidenses en marzo de este año, así como durante el mismo. Sin embargo, las cosas cambiaron después de que se anunció que First Citizens adquirirá SVB. El anuncio desencadenó un repunte masivo de las acciones de la empresa y permitió que se recuperara con creces de la venta masiva anterior. First Citizens continuó subiendo después con la publicación de resultados de esta semana que provocó otro aumento en el precio de las acciones. Como resultado, las acciones alcanzaron nuevos máximos históricos y cotizan un 40% por encima de los niveles de finales de 2021, mientras que los principales índices del sector bancario de EE.UU. cotizan entre un 30 % y un 40 % por debajo de los niveles de finales de 2021.

First Citizens BancShares comenzó a repuntar tras la adquisición de SVB, mientras que los índices generales del sector bancario seguían en apuros. Fuente: Bloomberg, XTB

First Citizens BancShares (FCNCA.US) en el intervalo W1.

Análisis realizado por los analistas de XTB