Las acciones de Wall Street subieron el viernes, y el índice Dow registró su mayor subida porcentual intradía desde el 6 de enero, mientras los inversores celebraban un sólido informe de empleo de Estados Unidos y los alentadores resultados de Apple, líder del mercado.

A este impulso alcista se sumaron las acciones de bancos regionales, como PacWest Bancorp y Western Alliance, que se recuperaron de sus fuertes caídas vinculadas a la quiebra de First Republic Bank.

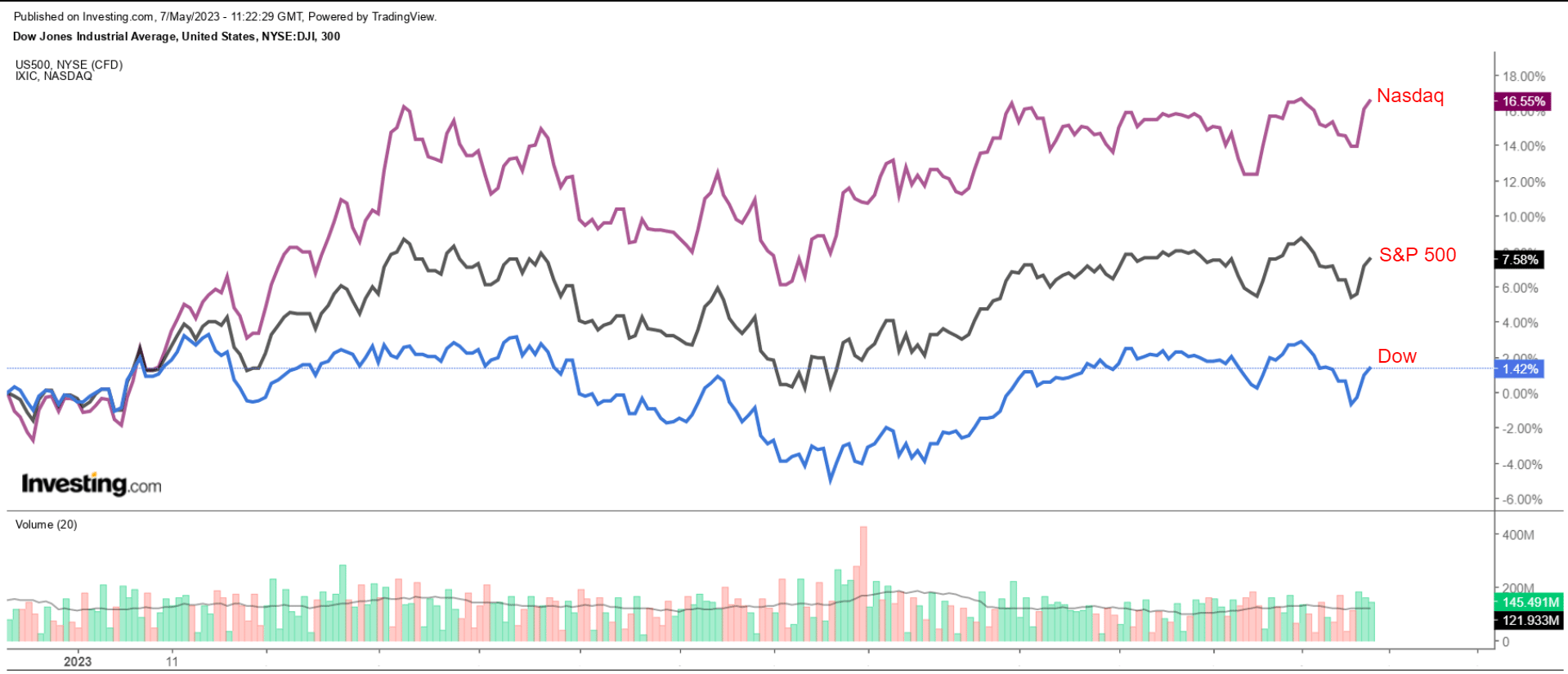

A pesar del repunte del viernes, el Dow y el S&P 500 registraron su peor semana desde marzo. El Dow de 30 valores perdió un 1,2%, mientras que el S&P 500 cayó un 0,8%. El índice Nasdaq Composite de tecnológicas ha logrado un pequeño avance del 0,1%.

Todo apunta a que esta semana será movida, ya que los inversores siguen sopesando las perspectivas de inflación, los tipos de interés y la economía. La evolución de la crisis bancaria también será centro de atención ante la preocupación en torno a la salud del sistema bancario regional.

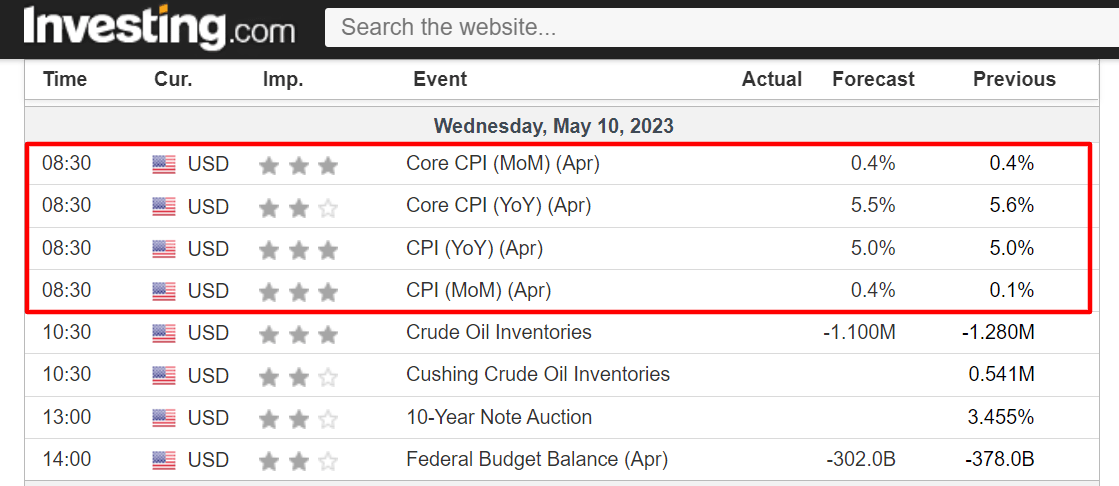

En la agenda económica, lo más importante será el informe sobre la inflación de los precios al consumo de Estados Unidos de abril. Según Investing.com, los analistas creen que tanto la tasa intermensual (+0,4%) como la interanual (+5,0%) se mantendrán en niveles elevados.

Los datos del IPC irán acompañados de una nutrida lista de comparecencias de la Reserva Federal, lo que sin duda contribuirá al debate sobre el próximo movimiento del banco central estadounidense.

Actualmente, los mercados creen que la Reserva Federal detendrá su ciclo de ajustes monetarios en su próxima reunión de junio, y hay un 91,5% de probabilidades de que no implementen cambio alguno nada, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

Por lo demás, las acciones que probablemente acapararán la atención esta semana incluyen las de Walt Disney, PayPal, Roblox, Palantir, Tyson Foods y Fox.

Independientemente del rumbo que tome el mercado, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían sufrir más caídas.

Recuerde, sin embargo, que mi marco temporal abarca “sólo” esta semana, del 8 al 12 de mayo.

Acciones a comprar: Airbnb

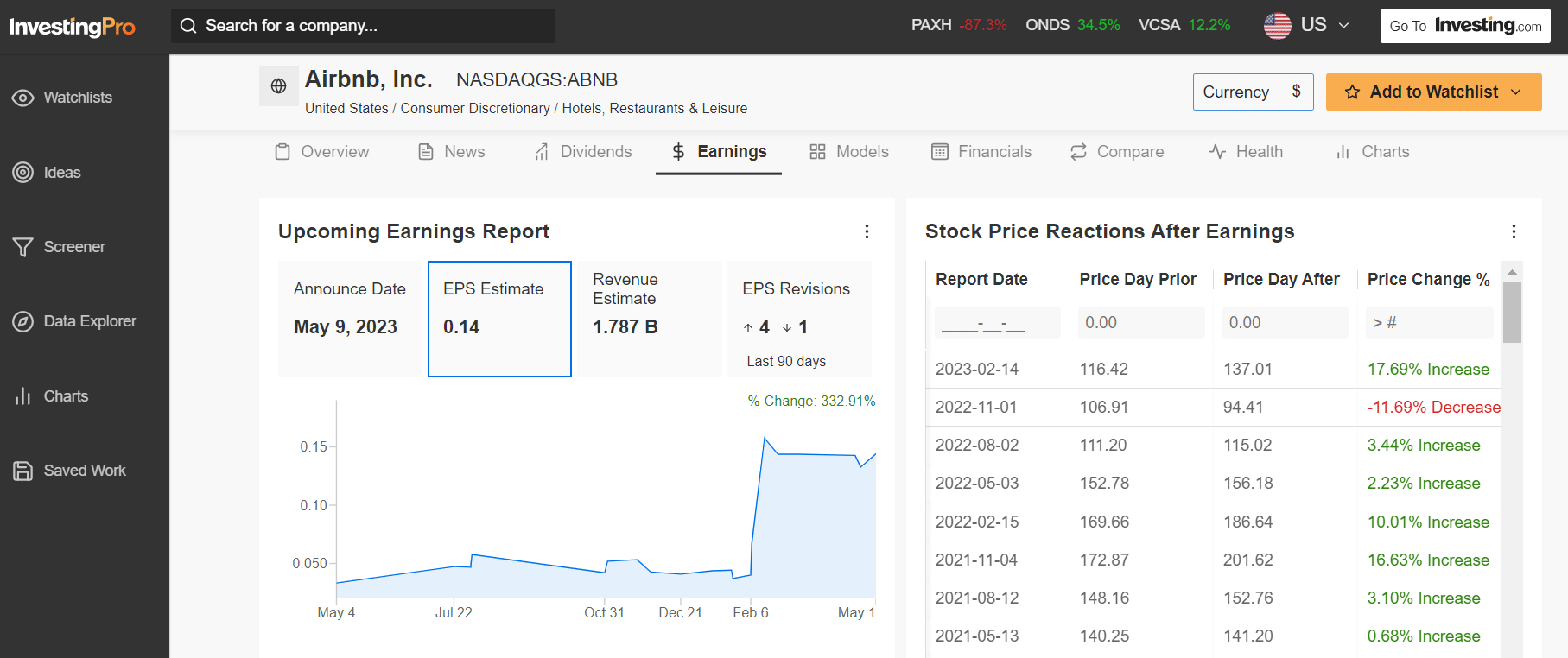

Creo que las acciones de Airbnb publicarán mejores resultados esta semana, ya que el informe de resultados del primer trimestre del gigante online de alojamientos vacacionales sorprenderá al alza, en mi opinión, gracias a las tendencias favorables de la demanda de los consumidores y a la mejora de las perspectivas fundamentales.

Airbnb presentará su informe del primer trimestre tras el cierre del mercado estadounidense el martes, 9 de mayo. Según el mercado de opciones, los traders esperan una oscilación del 8,8% de las acciones de ABNB en cualquier dirección tras el informe.

A pesar de un entorno operativo difícil, creo que la empresa de alquiler vacacional con sede en San Francisco, California, presentará unos resultados mejores de lo previsto, ya que aprovecha la actual recuperación del sector de los viajes a pesar de los temores de recesión que han provocado preocupaciones en torno al gasto de los consumidores.

Airbnb —que salió a bolsa a finales de 2020— opera una plataforma de mercado online para alquileres vacacionales, cabañas, casas de playa, hogares únicos, así como experiencias turísticas en todo el mundo. La industria hotelera la considera una amenaza competitiva.

No es de extrañar que una encuesta de InvestingPro+ sobre las revisiones de los resultados de los analistas apunte a un creciente optimismo antes del informe, y los analistas cada vez son más optimistas en cuanto a las futuras perspectivas de la plataforma de reservas de alquiler vacacional online, ya que se beneficia de la recuperación postpandemia de la demanda de viajes.

Las expectativas para Airbnb apuntan a un beneficio por acción de 0,14 dólares, una considerable mejora si se compara con la pérdida neta de 0,03 dólares por acción del trimestre anterior. Se prevé que los ingresos aumenten un 18,3% interanual, hasta 1.780 millones de dólares, impulsados por los fuertes viajes procedentes de la región Asia-Pacífico, ya que China ha levantado las restricciones de viajes.

Por tanto, creo que las reservas brutas y los viajes transfronterizos de la empresa superarán las expectativas en el 1T, ya que los viajes siguen recuperándose del impacto de la crisis sanitaria de la pandemia del Covid.

Airbnb ha superado las expectativas de ingresos de Wall Street en cada uno de los últimos siete trimestres, mientras que sólo una vez en ese periodo ha superado las estimaciones de ingresos, prueba de la sólida ejecución en toda la empresa.

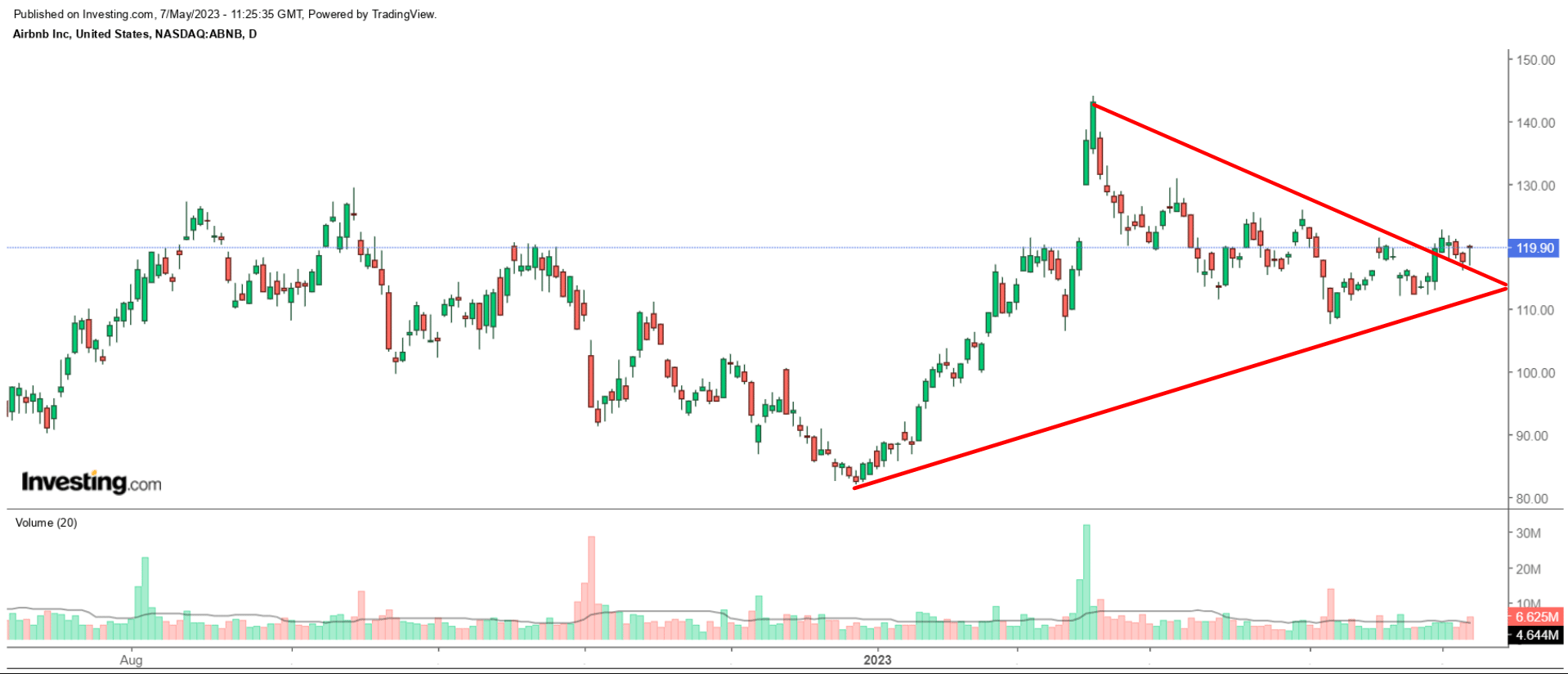

Airbnb cerró la jornada del viernes en 119,90 dólares, lo que eleva la valoración de la empresa a 75.500 millones de dólares. Las acciones parecen haberse disparado desde el inicio de 2023, acumulando una ganancia anual hasta la fecha del 40,2% y superando holgadamente el mercado en general durante el mismo período de tiempo.

InvestingPro+ ha asignado a las acciones de Airbnb un precio objetivo a 12 meses de alrededor de 134 dólares, lo que implica un alza del 12%, por lo que es un buen momento para comprar.

Acciones a vender: Rivian Automotive

Creo que las acciones de Rivian Automotive vivirán una semana difícil, pudiendo registrar nuevos mínimos históricos en breve, ya que los últimos resultados de la startup de camiones eléctricos probablemente revelarán otra pérdida trimestral debido al complicado entorno económico.

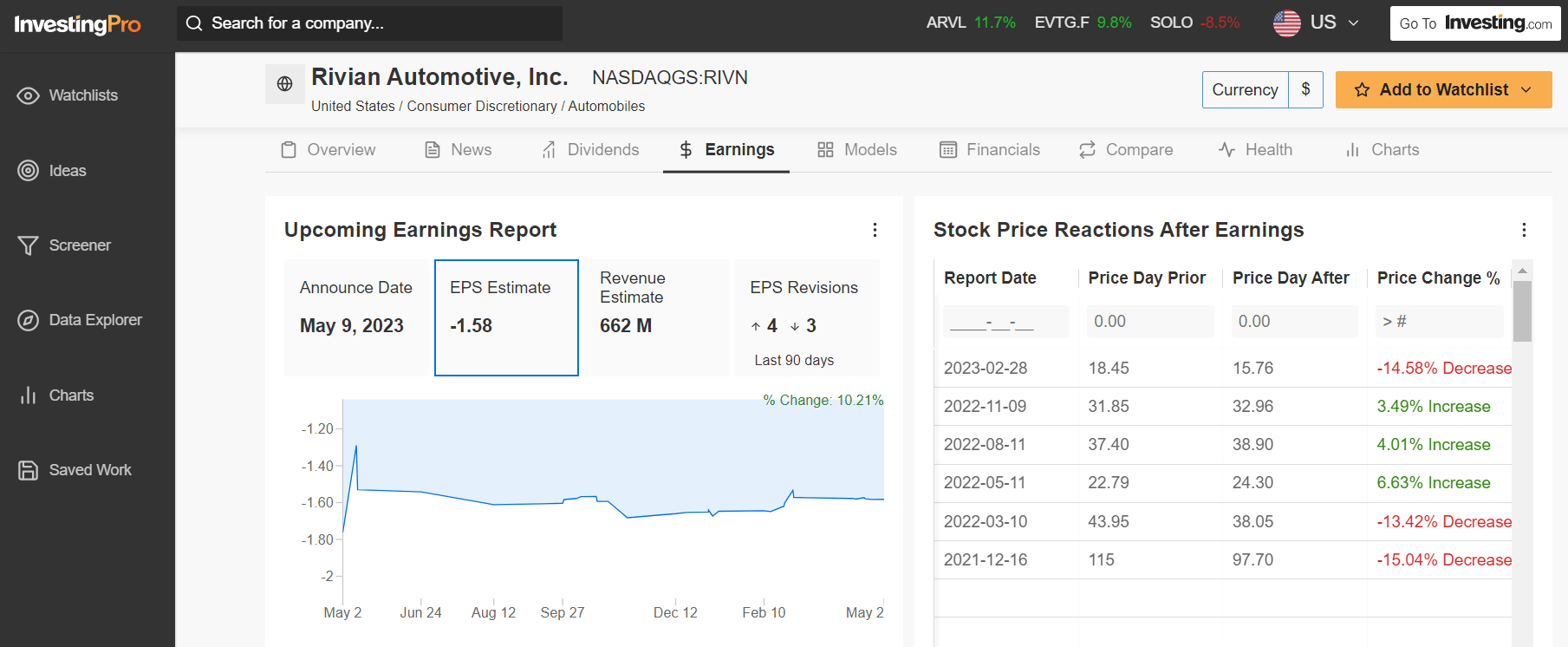

Los participantes del mercado esperan una oscilación considerable de las acciones de Rivian tras los resultados, que se conocerán tras el cierre del martes 9 de mayo, con un posible movimiento implícito del 15,5% en cualquier dirección, según el mercado de opciones.

Según InvestingPro+, Wall Street estima que el fabricante de vehículos eléctricos con sede en Irvine, California, perderá 1,58 dólares por acción en el primer trimestre, un considerable deterioro frente a la pérdida neta de 1,42 dólares del mismo período del año anterior, a causa del aumento del gasto para intentar defenderse de la competencia de los fabricantes de automóviles más establecidos como Tesla, Ford y General Motors.

Todo apunta a que los ingresos aumentarán un 596% interanual hasta 662 millones de dólares, aunque esto supondría una ralentización con respecto al total de ventas de 663 millones de dólares registrado en el trimestre anterior, ya que Rivian lucha contra el debilitamiento de la demanda a causa del deterioro del ámbito de los vehículos eléctricos.

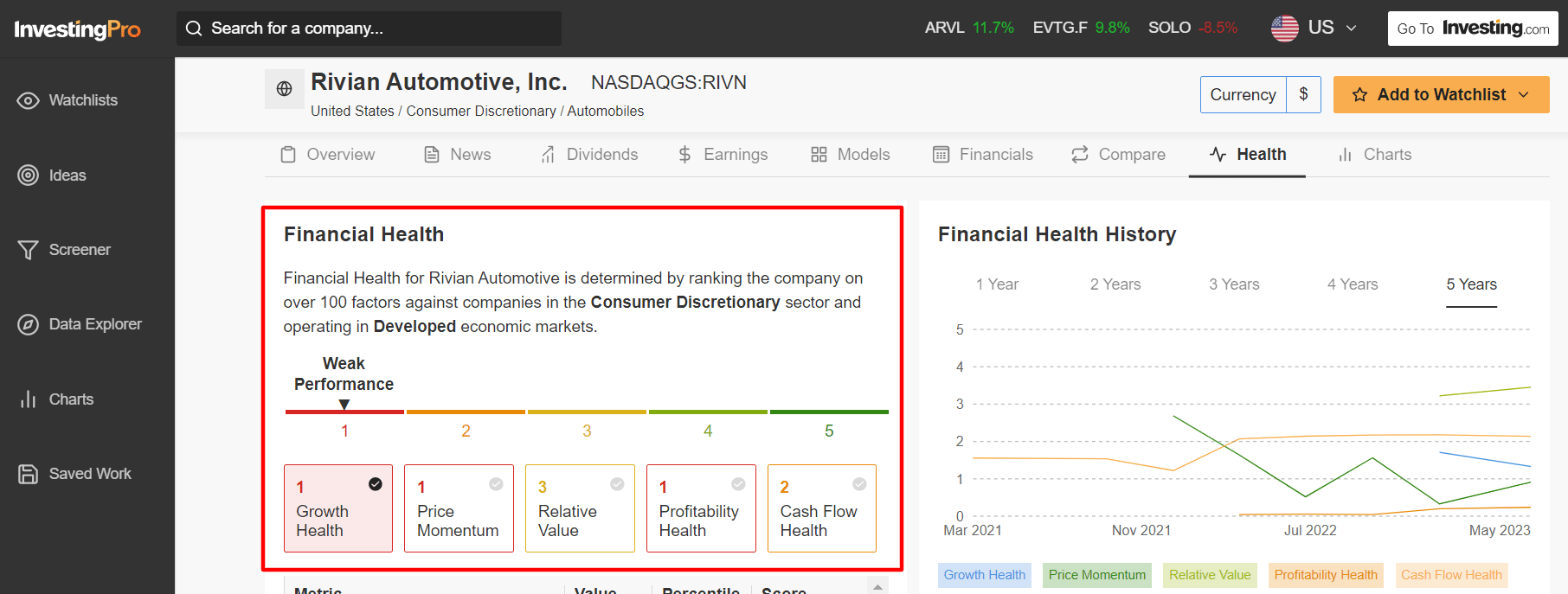

Subrayando el impacto negativo de varios obstáculos a corto plazo, InvestingPro+ asigna actualmente a Rivian una puntuación extremadamente pobre de ‘Salud Financiera’ de 1/5. El barómetro de salud de InvestingPro+ se determina clasificando a la empresa en función de más de 100 factores comparándolos con otras empresas del sector de consumo discrecional.

Esto me lleva a pensar que existe un riesgo creciente de que Rivian recorte sus previsiones de ventas, producción y entregas para el resto del año, como reflejo del aumento de las presiones de costes y el descenso de los márgenes brutos.

Las acciones de Rivian, que registraron mínimos históricos de 11,68 dólares el 26 de abril, cerraron en 13,41 dólares el viernes. Con las valoraciones actuales, la capitalización de mercado Rivian asciende a 12.600 millones de dólares.

Las acciones han caído un 27,2% en lo que va de 2023. Y lo que es aún más alarmante, Rivian sigue más de un 90% por debajo de sus máximos históricos registrados en 179,47 dólares poco después de su salida a bolsa en noviembre de 2021, ya que los inversores se deshicieron de empresas de alto crecimiento no rentables con valoraciones ricas que son las más sensibles a la subida de tipos y a la aceleración de la inflación.

Si está buscando más ideas de operaciones procesables para gestionar la actual volatilidad en Wall Street, el Barómetro de InvestingPro+ le ayudará a identificar fácilmente las acciones ganadoras en cualquier momento.

Descargo de responsabilidad: En el momento de redactar este artículo, estoy posicionado en corto en el S&P 500 y el Nasdaq 100 a través del ETF ProSharesShort S&P 500 (SH) y el ETF ProShares Short QQQ (PSQ). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este análisis son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

Jesse Cohen/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.