Las acciones de Wall Street han vuelto a recuperarse, una vez más, de otro «mini crash», esta vez el de principios de año. Hemos visto esta misma pauta tres veces desde octubre de 2014. Las acciones se han movido lateralmente durante un año y medio. Después de la primera caída a finales de 2014, las acciones fueron capaces de alcanzar un nuevo máximo en mayo del año pasado. Pero desde entonces, las acciones han dejado de marcar nuevos máximos pese a los reiterados intentos.

Diez meses sin un nuevo máximo.

Eso sólo ha ocurrido en otros 11 momentos de la historia. Y en ocho de esos casos, vimos como finalizaba con el inicio de un mercado bajista. Eso es casi el 75% de las veces. Nos estamos moviendo en un terreno peligroso.

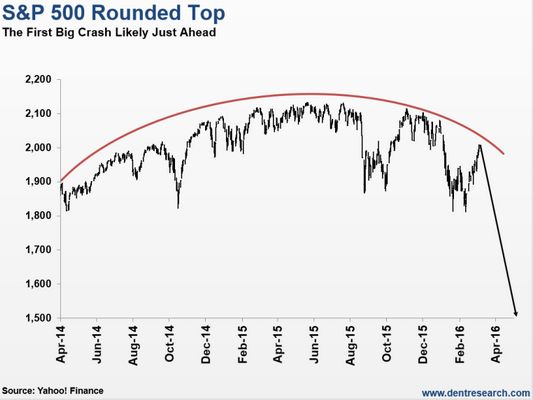

Harry S. Dent, de Economy & Markets, señalaba hace dos semanas que estamos en un «patrón de techo redondeado», y ahora estamos probando la línea de tendencia bajista en la zona de 2.070-2.095 en el S&P 500. Si se rompe ese nivel, un nuevo máximo sería inminente. Pero es poco probable que eso suceda.

Desde el máximo de mayo, las acciones de pequeña capitalización se han comportado peor que las de gran capitalización. Ese es el signo clásico de un gran techo.

El dinero tonto sigue entrando en el mercado comprando grandes acciones… mientras que el dinero inteligente sale después de haber centrado gran parte de sus compras en los valores de pequeña capitalización, donde hay muchas más oportunidades. El inversor típico no tiene la sofisticación de jugar en ese mercado.

Las acciones de pequeña capitalización ya han entrado en territorio de mercado bajista, y no tienen ninguna posibilidad de tocar nuevos máximos. Y eso lastra al conjunto del mercado.

A principios de este año, he señalado que el índice Value Line de igual peso ya se había vuelto bajista. Mientras que el S&P 500 estaba bajando un 15%, este índice descendió un 23%, y los valores de pequeña capitalización bajaron un 27%.

Si hay un pequeño grupo de acciones que siguen volando, mientras que un gran grupo están cayendo con fuerza, entonces es sólo cuestión de tiempo antes de que la debilidad del mercado se extienda a su conjunto.

Como ejemplo tenemos el sector de la biotecnología que ha caído un 40% recientemente, después de dispararse un 600% desde principios de 2009. No hay posibilidad de nuevos máximos en ese sector. No es una buena señal para un sector que ha sido líder del mercado.

Basta con mirar el entorno en el que estamos. La mayoría de los otros grandes mercados internacionales ya han llegado a niveles de mercado bajista.

El compuesto de Shanghai de China ha caído un 50%. El DAX alemán se ha dejado un 30%. El FTSE en el Reino Unido se deja un 23%. El Nikkei retrocede un 29%. El Ibex 35 un 28%.

Los últimos reductos potenciales de fortaleza son los índices de gran capitalización en Estados Unidos – también conocidos como «la mejor casa del barrio malo». El S&P 500 se encuentra a menos del 3% de su máximo histórico. Pero hay una fuerte resistencia en el nivel de 2.095.

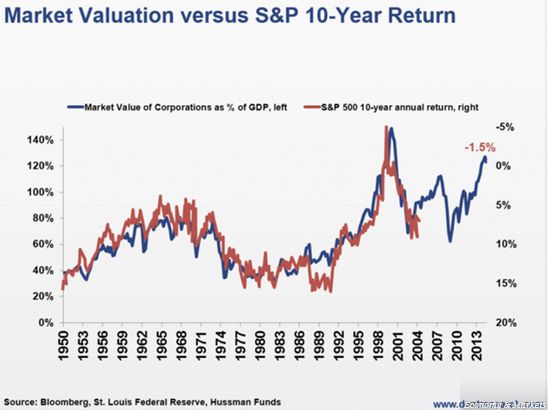

Aquí está mi gráfico favorito para mostrar por qué este no es un buen momento para comprar acciones, sino que hay que venderlas. Muestra los rendimientos esperados a lo largo de los próximos 10 años, basándose en las valoraciones de las acciones como porcentaje del PIB actual. Como sugiere la correlación, ha sido muy preciso en el pasado:

El gráfico sugiere que el índice perderá un 1,5% al año durante los próximos 10 años, lo que significa que perdería cerca del 20% durante la próxima década.

Harry S. Dent todavía cree que las subidas se limitan al 5% aproximadamente en las próximas semanas o meses, mientras que las caídas pueden alcanzar el 70% en los próximos dos años.

Dent advierte que es mejor salir un poco antes que demasiado tarde de las burbujas, ya que estallan al menos dos veces más rápido que se construyen… sólo hay que preguntar a los chinos.

Fuentes: Harry S. Den, Economy & Markets

Carlos Montero

La Carta de la Bolsa