Análisis de los resultados de Iberdrola

Principales cifras comparadas con estimaciones:

- EBITDA 4.064 millones de euros (+38%) vs 3.684 millones de euros estimados.

- EBIT 2.738 millones de euros (+56%) vs 2.281 millones de euros estimados.

- BNA 1.485 millones de euros (+40,4%) vs 1.220 millones de euros estimados.

- Fondos Generados por las Operaciones (FFO) 2.963 millones de euros (-1%).

- Deuda Neta 43.722 millones de euros vs 43.749 millones de euros en diciembre 2022.

Opinión sobre Iberdrola

Buen comienzo de año para Iberdrola. El BNA crece a un ritmo de +40% impulsados por las inversiones en redes y renovables, la normalización de los factores de carga y la recuperación del margen de comercialización y bate ampliamente las estimaciones del consenso de mercado. En la división de generación y comercialización (EBITDA +77%), el fuerte crecimiento está favorecido por los siguientes factores:

- (i) Nueva capacidad en renovables (+5%) y en cogeneración (+10%).

- (ii) Mejor factor de carga ante la normalización de las condiciones meteorológicas (más lluvia y viento que el año pasado).

- (iii) Mejora en el margen de comercialización en comparación con el año pasado.

En 2022 el margen de comercialización sufrió ante la imposibilidad de trasladar totalmente el mayor precio de la energía a los clientes. En Reino Unido han recuperado el déficit de tarifa de todo el 2022 en el 1T 23 (275M£). En la división de redes (EBITDA +4,5%) la mejora es posible gracias a las nuevas inversiones que hacen crecer la base de activos regulados (RAB). Además, la apreciación de las principales divisas de referencia ha tenido un impacto positivo en resultados. El dólar se ha apreciado un 5,4% en el periodo y el real brasileño un 8,7%. Hay que tener en cuenta que estos resultados ya incluyen el gravamen del 1,2% sobre los ingresos no regulados en España. El crecimiento en BNA se irá moderando a lo largo del año, a media que se diluyen algunos de los factores que han impulsado el crecimiento en el 1T 2023. Pero aun así, el equipo gestor ha revisado al alza ligeramente sus guías para 2023 tras estos resultados. Inicialmente estimaba un crecimiento en BNA de dígito simple medio excluyendo resultados extraordinarios y ahora adelanta un crecimiento entre dígito simple medio y dígito simple alto.

Recomendación sobre Iberdrola

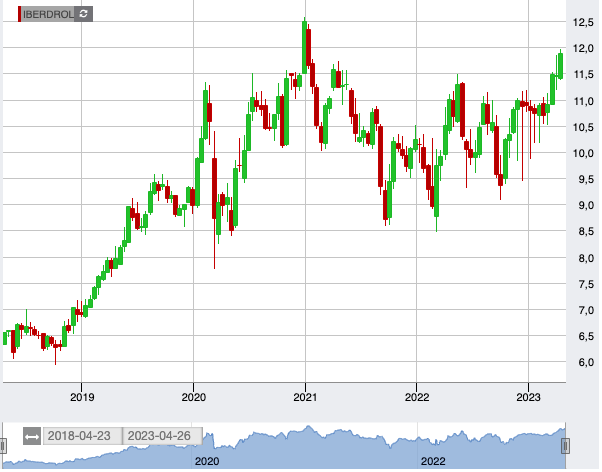

Mantenemos la recomendación de Compra. IBE es un valor que nos gusta con una perspectiva de medio /largo plazo. El grupo es un ganador en el proceso de mayor electrificación y rápida descarbonización al que se enfrenta el nuevo modelo energético. Su posicionamiento en renovables y en redes, la diversificación geográfica y una sólida estructura financiera le permite capturar las oportunidades en el nuevo escenario de transición energética. Además, el grupo mantiene el foco en la retribución al accionista con un crecimiento en DPA en el periodo 2023- 25 superior al 5%.

La rentabilidad por dividendo para 2023 se sitúa en el 4,4% a los precios actuales. Iberdrola está en la cartera modelo de acciones españolas.

Por Departamento de Análisis Bankinter

Los informes disponibles para su descarga y los artículos del Blog de Bankinter se realizan con la finalidad de proporcionar a sus lectores información general a la fecha de emisión de los mismos. La información se proporciona basándose en fuentes consideradas como fiables, si bien ni Bankinter ni el Blog garantizan la seguridad de las mismas. Los informes del departamento de Análisis de Bankinter, S.A. reflejan tan sólo la opinión del departamento, y están sujetas a cambio sin previo aviso.El contenido de los artículos no constituye una oferta o recomendación de compra o venta de instrumentos financieros. El inversor debe ser consciente de que los valores e instrumentos financieros a que se refieren pueden no ser adecuados a sus objetivos concretos de inversión, por lo que el inversor debe adoptar sus propias decisiones de inversión, procurándose a tal fin el asesoramiento especializado que considere necesario. Por favor, consulte importantes advertencias legales.