Antes de nada, hay que recordar que de cara a los mercados hay festividad en muchos países. Entre ellos están Reino Unido, Alemania, Suiza, Italia, España, Francia, Portugal, Australia, Hong Kong, Nueva Zelanda y Sudáfrica.

En cuanto a referencias económicas, lo único destacable es que a las 22:10 (hora española) habla Williams, miembro del FOMC.

Los mejores valores del Ibex 35 en la semana fueron Cellnex +6,38%, Rovi 4,94% y Naturgy +3,57%. Los peores fueron ArcelorMittal -7,74%, Fluidra -7,35% y Acerinox -4,69%.

El ranking de las principales Bolsas mundiales en lo que llevamos de año va de la siguiente manera:

– Nasdaq +15,49%

– FTSE MIB italiano +14,79%

– Euro Stoxx 50 +13,60%

– Ibex 35 español +13,16%

– Cac francés +13,15%

– Dax alemán +12,02%

– S&P 500 +6,92%

– CSI chino +5,81%

– Nikkei japonés +5,28%

– FTSE 100 británico +3,89%

– Dow Jones +1,02%

A destacar el índice chino Star 50, de gran peso tecnológico, que se ha revalorizado un +19% este año, superando el avance del +5,8% del índice CSI 300 y la subida del +7,2% del índice compuesto de Shanghai. Está ayudando que las expectativas de que la demanda de chips toque pronto fondo mientras que el creciente interés en torno a la inteligencia artificial ha contribuido a reforzar el ánimo y la confianza.

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones suban en los próximos seis meses, subió 1,6 puntos porcentuales hasta el 22,5%. A pesar de ello, aun sigue por debajo de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caigan en los próximos seis meses, cayó 2,8 puntos porcentuales hasta el 45,6% y se mantiene por encima de su media histórica del 31%.

La magia de abril

Nos encontramos ya inmersos en el mes de abril, el segundo mejor mes para las acciones si cogemos los últimos 72 años (tiene una rentabilidad promedio del +1,5%) tan solo le supera el mes de noviembre con una rentabilidad promedio del +1,7%. Pero si nos vamos a los últimos 20 años es el mejor mes. Y si además hablamos de un año pre electoral, como es el caso actual, hay que recordar que subió en 17 de las 18 ocasiones durante los últimos 72 años, sólo bajó en 1987 y fue un -1,2%.

En el caso del Dow Jones, abril es el mejor mes del año en los últimos 72 años.

Y si nos referimos al Nasdaq, abril es el cuarto mejor mes del año en ese mismo periodo.

También es justo decir que abril del año pasado fue bastante negativo con un desplome del S&P 500 del -8,8%, el peor derrumbe en los últimos 52 años, debido a la guerra de Rusia en Ucrania, la elevada inflación, el temor a una recesión económica y las subidas de tipos de interés por parte de la Reserva Federal.

Un mes interesante, aparte de estas estadísticas, ya que es un mes en el que las compañías cotizadas presentan sus resultados del primer trimestre.

Eso sí, en esta ocasión el mercado espera que las compañías del S&P 500 registren una caída del -6,6% en los beneficios del primer trimestre. Si finalmente es así, supondría la mayor caída de las ganancias desde que se hundieron casi un -32% en el segundo trimestre del 2020 con la pandemia del coronavirus.

Una pauta interesante

Hay una pauta que es interesante. Resulta que cuando el S&P 500 no cierra por debajo del mínimo de diciembre en el primer trimestre, el comportamiento del índice el resto del año es bueno.

En los últimos 72 años el S&P 500 se han mantenido por encima de los mínimos de diciembre en 36 ocasiones y resulta que de esas 36 veces el índice subió en 34 de ellas una media de +18,5%.

Por supuesto se trata de una pauta estadística, no es ciencia y rentabilidades pasadas no tienen por qué asegurar rentabilidades futuras, pero la historia muchas veces rima.

Ratios con el oro fundamentales para los inversores

Todos sabemos que el oro es una inversión muy atractiva en momentos de incertidumbre, temores, crisis económica, elevada inflación, etc.

Es por ello que el 12 de enero lo comenté como buena estrategia de inversión para este año. Ese día el futuro del oro abrió en 1.879,70 dólares y ha llegado a subir desde entonces a 2.027,70 dólares. Una subida interesante.

Pero utilizando el oro hay una serie de ratios muy interesantes. Te los explico a continuación:

Ratio oro/plata

Indica cuántas onzas de plata hacen falta para comprar una onza de oro. Ejemplo: si una onza de oro cuesta 1.000 dólares y una onza de plata cuesta 20 dólares, el ratio es 50.

En momentos de incertidumbre los inversores optan por comprar oro, por lo que el ratio sube.

Indicador HUI

También conocido como Bugs Amex Gold Index, es un índice de compañías que participan en la extracción de oro, y cuya cobertura de su producción de oro se limita a los períodos de 18 meses o menos.

Es válido para anticipar las tendencias del oro.

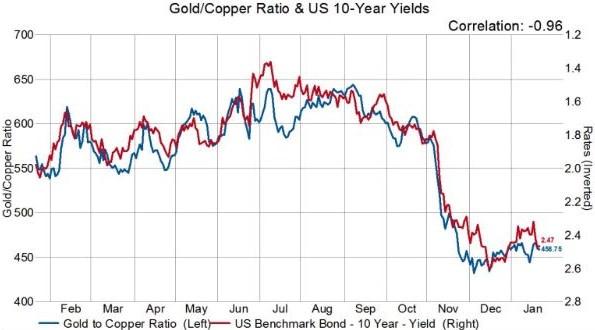

Ratio oro/cobre

Si dividimos el precio del cobre por el del oro tendremos una visión de las expectativas económicas del mercado.

La idea es que si este ratio baja significa que los inversores compran más oro que cobre, no esperan nada nuevo de la economía. En cambio, si sube implica que los inversores no ven nubarrones y son optimistas ante el panorama que se avecina.

Ratio oro/petróleo

Mide la cantidad de barriles de petróleo que se pueden comprar con una onza de oro. El ratio medio desde abril de 1970 hasta abril de 2005, ha sido de 15.7 barriles de petróleo por una onza de oro.

Por regla general, cuando este ratio sube mucho suele avisar de crisis económicas y recesiones. Esto es debido a que en momentos de incertidumbre el precio del petróleo tiende a caer debido a un crecimiento económico más débil y también por la menor demanda, y mientras tanto el oro sube al actuar como activo refugio.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.