Powell: «we will keep reducing the balance sheet as planned».

Frase pronunciado hace menos de 48 horas pero la realidad se enfrenta a las falacias del presidente de la institución. Esta semana la Reserva Federal ha creado otros $93.000 millones de dinero-fake, sumando en dos semanas un total cercano a los $400.000 millones, desandando dos tercios del esfuerzo contractivo realizado en los últimos 10 meses.

El programa de drenaje de liquidez o Quantitative Tightening ha finalizado sin aviso alguno, bajo el lanzamiento del programa de emergencia para el rescate bancario o No-QE.

La crisis de los bancos en Estados Unidos ha originado un gran revuelo en los mercados así como entre clientes o entre las autoridades monetarias y fiscales.

La ceremonia de la confusión es notable, las autoridades monetarias –FED– a través de mensajes confusos y mutuamente excluyentes (QT vs No QE), o las fiscales con la Sra Yellen afirmando que analizarían la posibilidad de garantizar todos loss depósitos bancarios, días después indicar justo lo contrario y ayer, de nuevo, anunciando que trasladará al Congreso el mensaje de que el regulador debe estar preparado para dar los pasos necesarios orientados a proteger todos los depósitos bancarios.

Muchos bancos regionales y pequeños están en peligro real, con fuertes minusvalías en sus carteras de inversión, morosidad creciente (startups, mercado inmobiliario comercial, zombis…) y gran desconfianza que está invitando a los clientes a retirar sus depósitos.

La banca pequeña tiene una exposición al inmobiliario comercial de nada menos que $2.3 billones, el 80% del total.

Las alzas de tipos están causando cada vez más minusvalías en las carteras de la banca y, además, están animando a multitud de personas a salir de los depósitos (apenas retribuidos) y a entrar en mercados monetarios, dejando las cuentas de los bancos en situación paulatinamente más débil y comprometida.

¿Por qué tanta confusión? Sería preferible disponer de una respuesta firme y seria pero las autoridades no pueden reconocer abiertamente que serían incapaces de detener una eventual espiral de huidas de depósitos, «bank runs» con el respaldo único del Fondo de Garantía de Depósitos.

El total de depósitos bancarios en Estados Unidos alcanza los $17.6 billones pero el FDIC garantiza alrededor de $7.6 billones y tan sólo dispone de un capital de $129.000 millones.

De ahí las declaraciones contrarias de la Sra Yellen tratando de disipar el miedo de los depositantes y sobre todo de evitar una verdadera huida de capitales de los bancos.

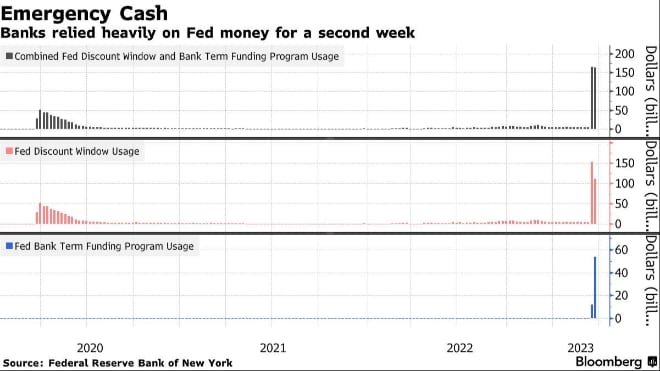

Muchos bancos están sedientos de liquidez y la FED se la está suministrando a través de las denominadas ventanas de liquidez y también mediante los programas recién habilitados, esta semana las peticiones de liquidez de la banca han continuado elevadas:

Los tipos de interés podrían estar muy próximos a su zona de techo para el actual ciclo de subidas, dar cierto respiro a los bancos, pero mientras que la inflación no muestre signos evidentes de relajación, tampoco la FED puede relajar las condiciones monetarias.

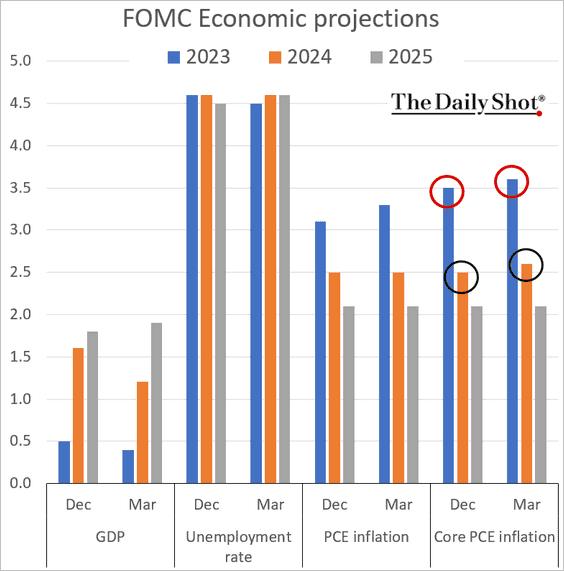

En este sentido, no hay buenas noticias, la FED acaba de revisar al alza sus previsiones de inflación para 2023 y 2024.

PREVISIONES FED DE MARZO

Aún puede quedar alguna subida de tipos más y la exposición de la banca a la deuda soberana continuará siendo un problema para la solvencia de muchos bancos. Actualmente se estima que las pérdidas latentes de la banca en sus carteras de deuda se aproximan a los $650.000 millones y la sangría podría no haber terminado aún.

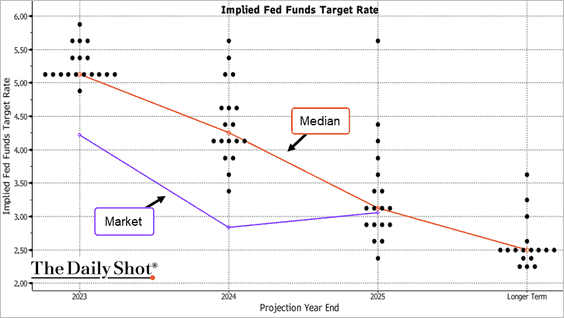

Aunque el mercado no se cree las proyecciones de tipos que maneja la FED y estima que el pivot está a la vuelta de la esquina. Veremos!.

PREVISIONES FED FUNDS. DOT PLOT vs MERCADOS.

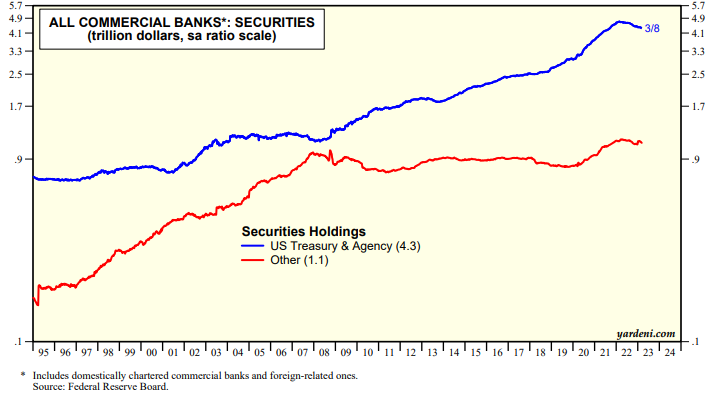

El monto total de fondos de renta fija soberana y de agencias que la banca tiene en sus carteras ronda los $5.3 billones, de los cuales alrededor de $4.3 billones pertenecen a Treasuries y $1.1 billones a deuda emitida por agencias. El riesgo de tipos de interés es considerable y el ciclo de alzas aún no ha finalizado.

VOLUMEN CARTERAS DE BANCOS EN RENTA FIJA, EEUU.

Hoy las noticias del sector bancario apuntan al corazón de Europa, Alemania. El Deutsche Bank está sufriendo importantes caídas en su cotización, -12%, y arrastrando al conjunto del sector y de las bolsas.

La situación del Deutsche Bank es delicada y la desconfianza abunda (se ha contagiado al conjunto del sector europeo y la alta ponderación del bancario en el IBEX-35 está presionando a la baja al índice español con gran fuerza), el banco alemán ha perdido el 90% de la capitalización que alcanzó en 2.007, aunque técnicamente podría estar tratando de formar una figura de suelo de medio plazo, errática y compleja pero de momento posible.

Las caídas desde los máximos de finales de enero son ya cercanas al 30% aunque por el momento el precio está respetando las referencias clave.

DEUTSCHE BANK, semana.

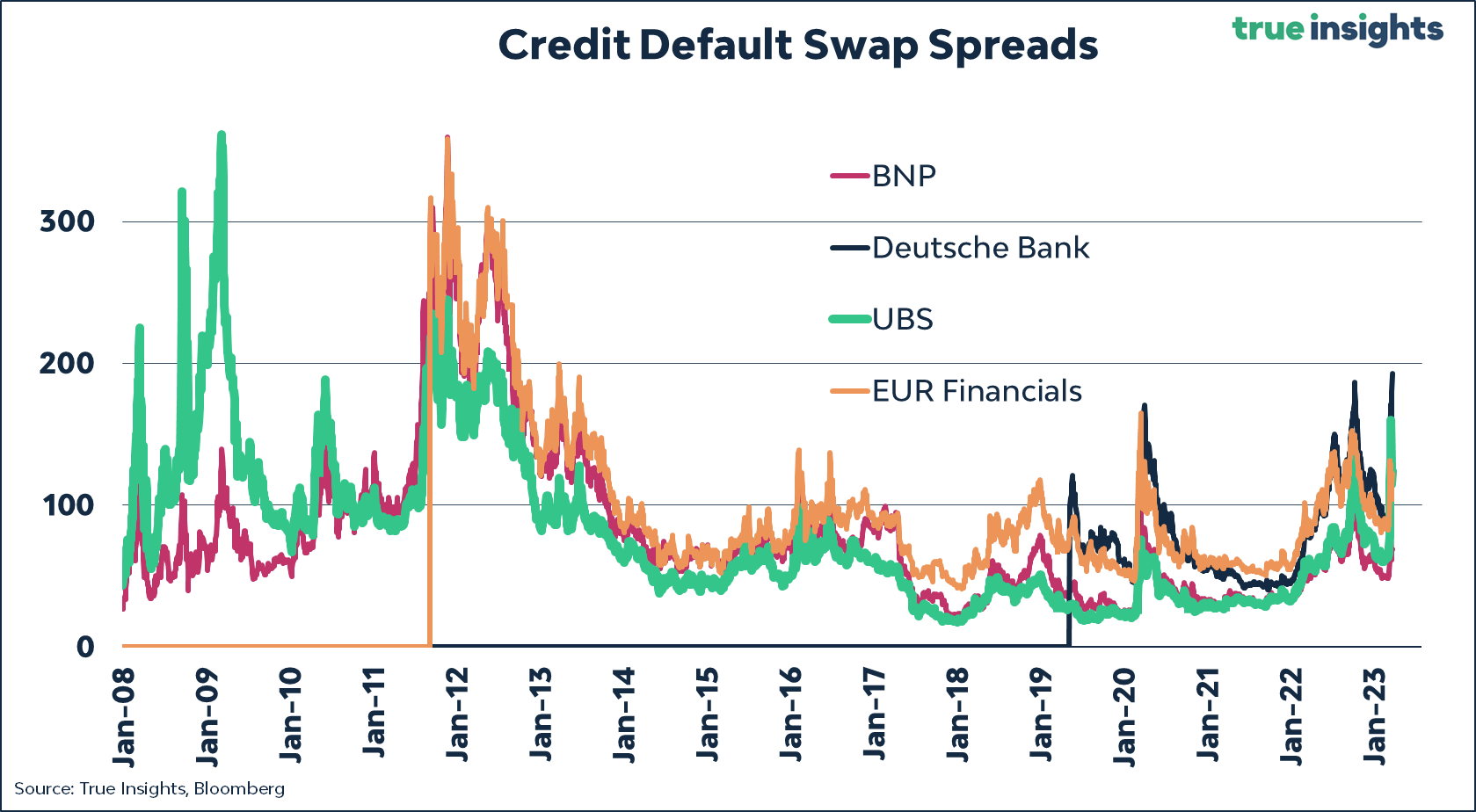

El revuelo del sector bancario europeo está provocando miedo y bruscas caídas de sus cotizaciones, del conjunto de las bolsas, también subidas del precio de los Credit Default Swaps o activos refugio anti default.

No obstante, a pesar de que las subidas de los CDS son importantes los niveles alcanzados no son de desesperación ni de pánico.

Al margen de la hipótesis técnica planteada para el Deutsche Bank, de implicaciones alcistas, mucho cuidado con una posible ruptura bajista y perforación de referencias técnicas.

El fallido Credit Suisse también parecía desplegar una figura técnica de formación de suelo hace un año, hasta que quebró referencias y negó cualquier posibilidad de recuperación.

El resto de su historia desde entonces es una tenebrosa experiencia para inversores cuyo patrimonio ha pasado a valer 0.

CREDIT SUISSE, semana.

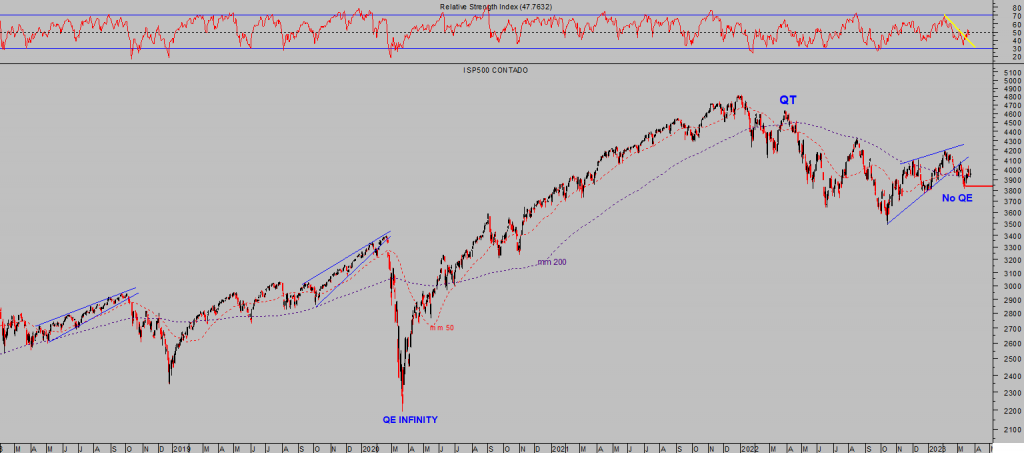

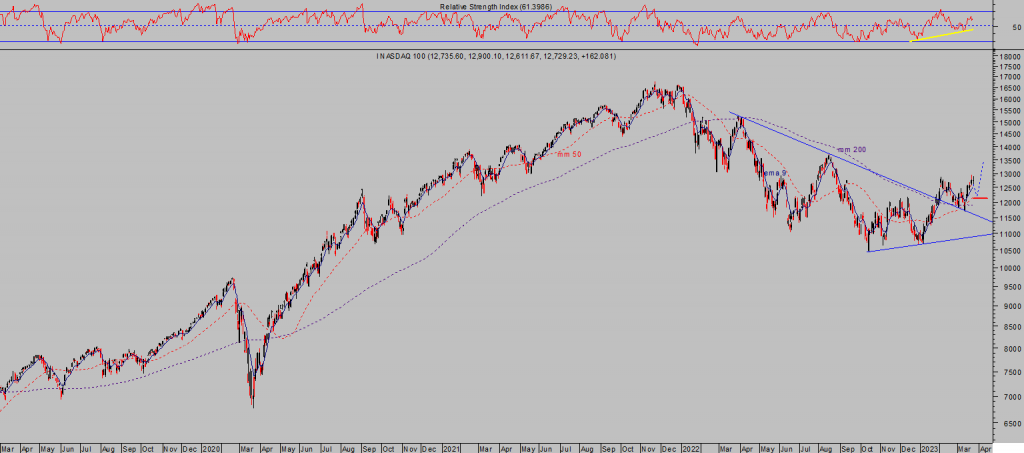

Ayer fue el tercer aniversario desde los mínimos de mercado registrado en pleno confinamiento en marzo de 2020.

Hasta la fecha, todos los índice permanecen en niveles muy superiores a los de entonces, el SP500 arriba un +77% o el Nasdaq +82%.

S&P500, diario.

NASDAQ-100, diario.

El mercado se mueve al son de la liquidez, de la estacionalidad o también suele hacerlo al son de la Teoría de Opinión Contraria y ahora que el sentimiento es extremadamente negativo, se ha inventado liquidez a espuertas y faltan varias semanas hasta el «sell in may and go away», la posibilidad de un repunte al alza no es desdeñable.

EL VERDADERO PROBLEMA VENDRÍA DESPUÉS.

Buen fin de semana a todos !

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com