El ranking de las principales Bolsas europeas y estadounidenses en lo que llevamos de año va de la siguiente manera:

– FTSE MIB italiano +15,08%

– Ibex 35 español +12,83%

– Cac francés +11,54%

– Euro Stoxx 50 +11,49%

– Dax alemán +10,80%

– Nikkei japonés +7,85%

– Nasdaq +6,42%

– FTSE 100 británico +3,98%

– CSI chino +2,47%

– S&P 500 +0,58%

– Dow Jones -3,73%

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios suban en los próximos seis meses, aumentó 1,8 puntos porcentuales, hasta el 23,4%. Pero sigue por debajo de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios caerán en los próximos seis meses, subió 6,2 puntos porcentuales hasta el 44,8%. está en su nivel más alto desde el 29 de diciembre de 2022 (47,6%) y supera su media histórica del 31%.

¿Hay que preocuparse por la caída de SVB? ¿Habrá contagio sistémico?

Lo que son las cosas. El jueves era 9 de marzo y se cumplía el 14º aniversario del mínimo que formó el mercado con la crisis financiera mundial. Ese suelo de mercado lo hizo el 9 de marzo de 2009.

La rentabilidad anualizada del S&P 500 (sin incluir los dividendos) desde entonces es del 13,5%. Desde el cierre del 9 de marzo de 2009 hasta el cierre del 8 de marzo de 2023 el S&P 500 ha subido un +490%, lo que equivale a una rentabilidad anualizada del +13,5% sin incluir los dividendos.

El jueves pasado fue un día duro para los mercados en general y para los bancos estadounidenses en particular. Te explico brevemente qué pasó y los temores que hay.

1. Quién es SVB Financial

SVB Financial, según Statista, es el 14º mayor banco de EE.UU. basado en activos totales en 2022. A finales de 2022, tenía 160.000 millones de dólares en depósitos y la mitad de ese dinero lo invirtió en bonos del Tesoro estadounidense y valores respaldados por hipotecas.

Es un banco especializado en préstamos a empresas tecnológicas, startups y nuevos proyectos relacionados con la tecnología. Un banco que financia a compañías con perspectivas de mucho crecimiento y que son muy jóvenes.

Reuters incluso comenta que es el socio bancario de casi la mitad de las empresas de tecnología y atención médica respaldadas por empresas de capital riesgo que cotizaban en los mercados de valores en 2022.

2. Qué pasó

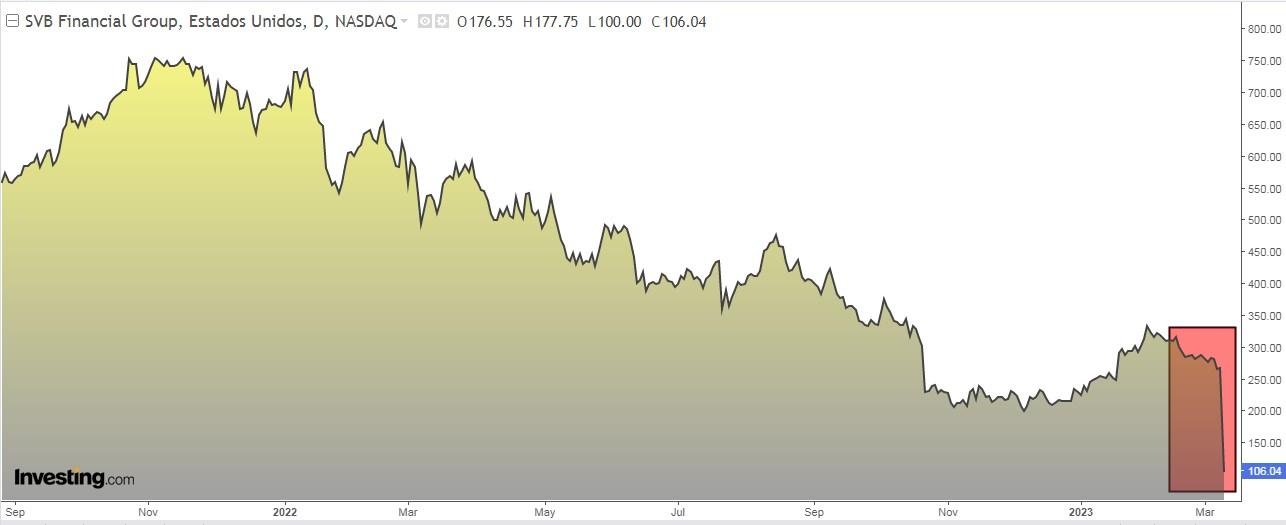

El jueves SVB se hundió en Bolsa un -60,4% en la jornada y el viernes iba cayendo en premarket más de un -40%.

3. Por qué

SVB se convirtió en el mayor fracaso financiero de EE.UU. en más de una década, después de que sus clientes de empresas tecnológicas emergentes se preocuparan y retiraran los depósitos. Sí, es la mayor quiebra de un banco estadounidense desde el año 2008.

La enorme pérdida de depositantes obligó a la compañía a vender con pérdidas una cartera de 21.000 millones de dólares de cara a poder obtener algo de oxígeno, de liquidez. Todo ello ha originado una fuerte salida de dinero con continuas recomendaciones de gestoras metiendo celeridad para que los inversores salgan corriendo de la compañía.

Y es que el aumento de las tasas de interés ha dejado a los bancos cargados de bonos de bajo interés que no se pueden vender a toda prisa sin pérdidas. Entonces, si demasiados clientes recurren a sus depósitos a la vez, se corre el riesgo de un círculo vicioso.

4. El efecto dominó

Todo esto ha asustado a los inversores en general. Muchos inversores optaron por liquidar o reducir sus posiciones en renta variable y se refugiaran en la renta fija. El ejemplo más claro se produjo en el bono a 10 años donde su rentabilidad (que se comporta de manera inversa al precio) cayó desde el 4% hasta el 3,82%.

Los bancos estadounidenses han perdido más de 100.000 millones de dólares en valor bursátil entre el jueves y el viernes, y los bancos europeos han perdido alrededor de otros 50.000 millones de dólares en valor, según un cálculo de Reuters.

En el sector bancario estadounidense las reacciones no se hicieron esperar con First Republic Bank cayendo un -16,5% y PacWest Bancorp un -25%. Entre los grandes como Bank of America, JPMorgan, Wells Fargo y Citigroup (NYSE:C) caídas del 4-6%.

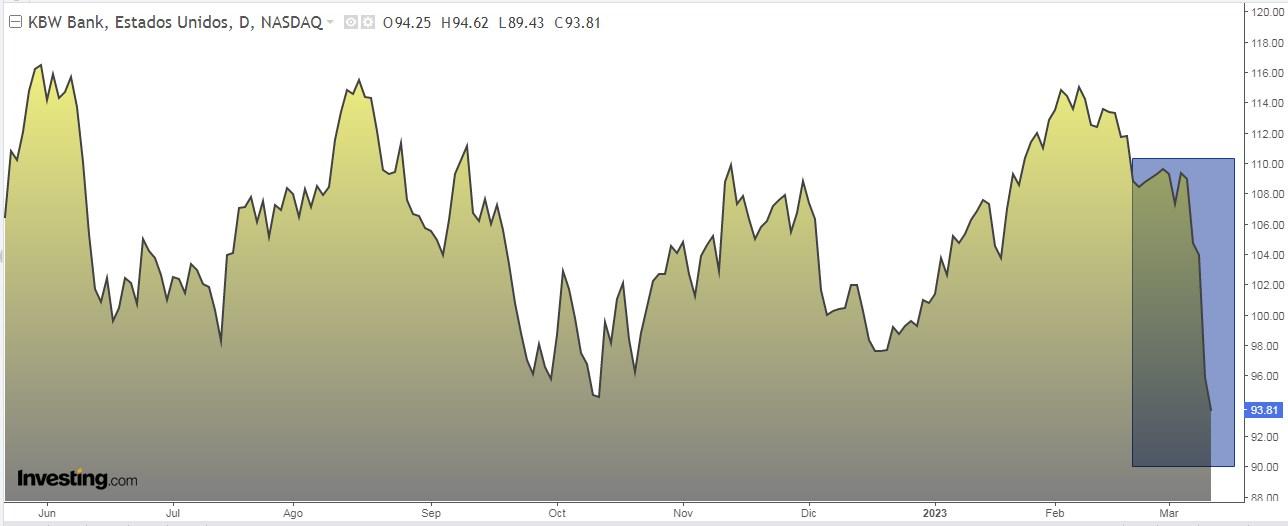

El índice de bancos regionales llevó sus pérdida semanales al -18%, su peor semana desde 2009. El índice de bancos que incluyen grandes y medianos, elevó sus pérdidas en la semana a más del -11%.

Mientras, el SPDR® S&P Regional Banking ETF que replica el comportamiento de los bancos regionales estadounidenses, cayó un -8%, el Invesco KBW Regional Banking ETF un -6,37% y el índice KBW Bank que se centra en bancos grandes, se desplomó un -7,70%.

Los mayores perdedores el viernes en el sector financiero en el S&P 1500:

– PacWest Bancorp -24,2%

– First Republic Bank () -20%

– Signature Bank () -13,7%

– Customers Bancorp () -11,8%

– Bank of Hawaii () -7,5%

– Axos Financial () -7,1%

– B. Riley Financial -6,9%

– East West Bancorp () -6,1%

El Vix o “índice del miedo de Wall Street subió en dos días (jueves y viernes) de 18,88 a 29.

En Europa, destacaba la caída del -4,2% del índice bancario Stoxx 600 Banks, similar a la del índice bancario del Ibex.

Algunas entidades como Deutsche Bank se deja hasta el -10%, HSBC más del -5%, Societé Générale SOGN 1.806 23-Oct-2023 igual, BNP Paribas un -4,4%.

Y no solo eso, es que las consecuencias se extendieron a Alecta, el fondo de pensiones más grande de Suecia y que era el cuarto mayor accionista de SVB a finales del año pasado después de que duplicase sus participaciones en el banco californiano. Alecta también es el quinto mayor accionista de First Republic Bank y el sexto mayor propietario de Signature Bank. Ambos bancos también sufrieron fuertes pérdidas.

5. ¿Motivo para preocuparse?

El hecho de que el sector bancario se viese afectado por todo esto se debe al temor de los inversores porque SVB ha sido históricamente un banco sólido y bien gestionado, y claro, si ahora está como está, temen cómo puedan estar otros bancos menos sólidos. Es más, temen que sus dificultades sean la punta del iceberg de problemas generalizados en el sector, con tensiones de financiación para las empresas.

Es tal el tema que el propio Bill Ackman ha propuesto un rescate del gobierno para salvar a SVB. Peso eso se antoja improbable por su carácter no sistémico.

De momento, el banco ampliará capital en 1.750 millones de dólares y además recibirá otra inyección de capital de 500 millones de dólares por parte de General Atlantic, un fondo de inversión que tiene una estrecha relación con la entidad.

La cosa no debería ir a más. Es un problema (y gordo) de SVB, pero las preocupaciones sobre el sector en general no están justificadas y menos aun por los grandes bancos. La reacción instintiva del mercado parece algo exagerada. Ha provocado un gran impacto psicológico que ha despertado los viejos demonios del mercado. Pero ya sabemos que cuando pasa algo los inversores primero venden y luego se preocupan de ver qué ha pasado y de analizarlo.

También es cierto que el sector bancario europeo, sobre todo el español, se ha revalorizado bastante estos últimos meses por las subidas de tipos de interés del BCE, de manera que muchos inversores han aprovechado también para vender y recoger beneficios. Y es que los bancos españoles se revalorizaron un +27% de media con CaixaBank subiendo un +50% y en el resto de Europa subían más del doble que el Stoxx 600.

Por el momento, los reguladores financieros de Estados Unidos anunciaron el cierre de SVB por falta de liquidez e insolvencia y anunciaron medidas para garantizar la protección de todos sus depósitos asegurados y todos los clientes con fondos asegurados tendrán pleno acceso a ellos como muy tarde hoy lunes. Quienes tengan depósitos no garantizados, la FDIC les pagará esta semana un dividendo y recibirá un certificado por el resto de sus fondos, que se irán devolviendo a medida que se vendan los activos del banco.

La secretaria del Tesoro estadounidense, Janet Yellen comentó que el sistema bancario estadounidense sigue siendo resistente y que los reguladores tienen herramientas eficaces para abordar las consecuencias del colapso de SVB. Sus palabras fueron un intento de tranquilizar a los mercados y evitar un pánico mayor entre los inversores.

También se pronunció el ex secretario del Tesoro, Lawrence Summers afirmando que no debería representar un riesgo para el sistema financiero.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.